内控压力日增,精细化趋势明显 大数据揭秘2020年保荐人画像

到2021年,保荐制度在中国资本市场已经正式推行了18年。所谓上市保荐制,指由保荐人(券商)负责发行人的上市推荐和辅导,核实公司发行文件中所载资料的真实、准确和完整性,协助发行人建立信息披露制度。

保荐人不仅承担上市后持续督导的责任,还将责任落实到个人,保荐代表人这一“金领”职业孕育而生,他们是企业发行上市过程中负有保荐责任的个人。

18年间,保荐制度持续有效地保护了投资者的利益,减少了信息披露带来的风险,同时协助上市公司健全法人治理结构、规范运作公司,稳定市场。与此同时,保荐人和保代职群也经历了蓬勃发展的历程。

含光素问研究院基于过去18年保荐人在执业过程中的数据,对保荐人的角色进行了全方位的分析,并通过对2020年保荐人在募集、内控、定价等方面的数据进行多维度的分析,力图从市场资源匹配方风险管理的视角,为市场的参与者、重要的资源匹配需求方,客观呈现保荐人的重要性及综合面貌。

投行业务成监管罚单重灾区

保荐制度推行以来,保荐机构及保荐代表人的知名度、专业水平和行业影响力等,成为发行人考量的重要指标,这三个维度也代表了监管机构、投资者、上市公司等各市场参与主体对保荐机构及保荐代表人的认可程度。

目前,国内监管机构主要通过分类监管的方式对保荐机构进行评价,即以证券公司风险管理能力为基础,结合公司市场竞争力和持续合规情况,按照治理结构、内部控制、合规管理、风险管理以及风险控制等指标,将保荐机构分为A至E五类11级。目前132家证券公司中,34家公司与母公司合并评级,未有一家AAA级,此外,有AA级15家,A级32家,BBB级23家,BB级10家,B级6家,CCC级6家,CC级4家,C级1家,D级1家。而对于具体的投行业务,国内尚欠缺独立的评级,更没有对其业务水平的客观量化评级。

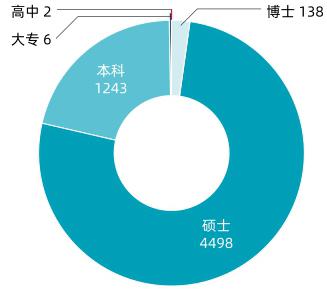

图1: 截至2020年12月31日,保荐代表人的数量及学历背景

2020年,证监会给证券公司和从业人员开出了255张罚单,同比增加59.4%,其中233张是行政监管措施罚单,22张是行政处罚书。诸如人民银行、交易所等机构也开出了33张罚单。在证监会开出的罚单中,有8家证券公司被暂停部分业务,36张罚单涉及内控管理。

保荐制度之下,因为证券市场的高风险以及风险延时爆发等特征,保荐人跟发行人双方需要建立长期合作的关系,保荐人对项目要有长期督导的过程,形成信用保证追溯周期,借此达到降低项目合作风险及成本的目的。因此,保荐机构经营的稳健性、资产质量的整体优劣,将影响发行人与保荐人能否长期稳定合作,进而影响发行人的发行节奏、融资成本等。

2020年,投行业务成为受监管“关照”的重灾区,共收到60张罚单,占证监会罚单量的23.5%,比2019年增加了33%。其中,未勤勉尽责、尽职调查环节基本程序缺失、缺乏应有的执业审慎、内部质量控制流于形式、未按规定履行督导与受托管理义务等方面罚单高达25%。保荐人在推进项目过程中,未勤勉尽责,对发行人情况核查不充分的,占到投行罚单量的13.3%,证券公司投行部业务内部控制不完善的,占11.6%。

2020年的保荐规则改革,加大了对保荐机构和相关责任人的惩戒问责力度,综合能力不足、在保荐过程中出现违纪违规问题的保荐人,可能面临最高长达3年的执业暂停处罚。随着刑法的修订,保荐人以及保荐机构的责任越来越被强化,尤其是连带责任已经不仅局限于罚款、暂停业务受理等行政处罚层面,而是上升到刑事责任的高度。

在IPO等融资过程中,保荐机构派出的包括保荐人在内的所有人员的专业水准、沟通协调能力、敬业精神和道德素养等,都关系发行人的成功率。而传统的考量保荐人的方式,主要从保荐机构的分类评级、公司规模、资产质量、系统化支持平台以及监管力度等方面进行锁定,总体而言,可量化数据有限,多数数据存在滞后性,容易给发行人的判断带来偏差。

为此,含光素问研究院大数据库基于2004年实施保荐人制度以来的IPO、定向增发、可转换债券等执业过程中形成的可量化的数据,通过大数据研判,在747098条数据中,对 2020年的保荐人在IPO、定向增发、可转换债券等执业过程中的1057个项目进行量化处理,进而实现对保荐人进行系统、全面、客观地量化分析。

保荐人才大数据:男女比为8:2,常年高频流动

2020年的数据显示,国内共有5887名保荐代表人,男性4712人,占比80.04%;女性1175人,占比19.96%。作为证券公司投行业务的核心岗位,保荐代表人的学历背景普遍偏高,其中硕士占比达76.41%,本科占比21.12%,博士占比2.34%(图1)。

表1:保荐代表人数量超100位的券商2020年人才流动情况

分機构来看,中信建投证券和中信证券的保荐代表人数量居前,分别有371人和309人,中信证券保荐代表人具有博士学历背景的高达14人,中信建投4人。紧随其后,有8家券商的保荐人代表数量在200-300人之间。在保代数量排名前十的券商中,有8家为AA评级券商。

图2:不同学历背景保荐人跳槽趋势

图3:不同性别保荐代表人跳槽趋势

表2:不同学历背景保荐人项目完成情况

表3:不同性別保荐人项目完成情况

2020年,各大券商保代数量普遍呈现扩容态势,保代流入超过100人的有中信建投证券、中信证券、华泰联合证券、国泰君安证券和中金公司。中信建投证券以158人的流入量高居榜首。流出量最大的是广发证券,流出54人,同时,广发证券也有65位保代流入。

有11家证券公司的保荐代表人数量在100-200人之间,其中5家为AA级,6家为A级。从流动情况看,浙商证券引力突出,其保荐代表人年流入64人,流出仅为1人。国金证券流入的本科及以下人员最多,为31人,同一背景流入最少的是招商证券,仅2人(表1)。

对不同学历背景的保代跳槽频率进行统计发现,博士的平均跳槽间隔为4.479年,是保代中最为稳定的一类,硕士的平均跳槽频率为3.211年。

考察跳槽标的公司的分级、盈利能力等参数,进行加权后可见,博士的趋势参数为-0.18,表明博士跳槽整体趋势是向下一级券商或竞争力相对较弱的券商移动。硕士和本科及以下学历背景保代在这个参数方面全部呈现正值,分别为0.04和0.01,说明后两者倾向于向更优质平台流动(图2)。从性别方面来看,跳槽趋势数据女性略逊色于男性(图3)。

从项目完成情况来看,硕士学历的保代平均募资率(实际募资/平均预计募资)表现优异,达121.2%,为不同学历背景保代中最高(表2)。男性保荐代表人平均募资率略高于女性(表3)。

合规内控影响力日盛,大证券公司拥有整体优势

从2014年2月1日全面推行保荐人制度以来,IPO、定向增发、配股、可转债等涉及到股本结构变化的融资,均需要保荐人对上市公司项目作出信用担保。

目前,监管对保荐代表人进行名单分类管理,主要从诚信、道德、声誉、市场四方面加强对保荐代表人的自律管理,促进保荐代表人诚实守信、勤勉尽责,不断提升专业能力水平和执业质量。分类名单基本成为证券公司对保荐代表人的个人考评参考。

为杜绝保荐人在项目运行过程中埋下隐患,将其可能给发行人带来的潜在风险降到最低,对保荐代表人的客观独立的大数据量化分析变得很有必要,而这也一直是市场上隐蔽的盲区。

为弥补保荐人的客观数据缺失的现状,含光素问研究院对2014年保荐人制度实施以来的所有项目进行了大数据处理,包括保荐项目的数量、发行人的质量、监管信息、募集、内控、定价等指标,并客观呈现分析结果。

破发趋势明显,全年只有11.69%的保代参与IPO

2020年,A股IPO公司有395家,按融资总额计算,IPO融资总额4719亿元。其中,科创板145家,融资2226亿元;创业板107家,融资893亿元;主板89家,融资1228亿元;中小板54家,融资372亿元。

其中有51只股票跌破发行价,占2020年上市新股的12.91%。2020年12月,9只当月上市新股破发,占全年总破发的17.64%。

51只破发的新股中,有25只市值低于40亿元,占49.02%。100-300亿市值的有6只,占11.76%。其中,科创板破发26只,占50.98%;沪市主板15只,占29.41%;中小板和创业板10只,占19.6%。

目前,保荐机构两极分化越来越明显,IPO方面长期只有不足50%的证券公司参与,2020年689名保荐人参与了395个IPO项目,占全部保荐人的11.69%。保荐项目向优质投行平台集中的趋势越来越明显。

IPO的质量不仅事关发行人的成败,更关系到投资人的回报。合理的定价,需要保荐人对发行人的商业模式、核心竞争力、资产质量、公司治理、财务准确性、信息真实性等进行全面、精准地研究和掌握。

2020年,有96个IPO项目的定价超过行业平均水平,有56%的项目定价低于行业的平均定价。将IPO项目按照发行市盈率/行业市盈率进行排名,可以看到,排名前十的均是注册制实施后上市的项目,其中医药生物占30%;电子、计算机和通讯占30%(表4)。

表4:2020年IPO项目发行市盈率/行业市盈率TOP10