基于经济领先指标的大类资产配置研究

吴秋君

摘要:本文基于传统的美林投资时钟分析框架,构建经济增长领先指标作为产出缺口的替代变量,基于经济周期的发展阶段制定投资策略,进行大类资产收益率的回溯检验,并进一步检验了各类细分资产在经济周期不同阶段收益率的差异。结果表明,基于经济领先指标构建的资产配置策略,其投资收益明显高于传统的股债混合型策略。在进一步优化后,新资产配置策略的优势更加明显。

关键词:美林投资时钟 资产配置 资产收益率 经济周期

宏观经济有周期性的波动,资产价格在经济周期的不同阶段有不同的表现。传统的美林投资时钟分析法即是通过研究经济周期给出资产配置建议。笔者研究发现,基于美林投资时钟分析框架,通过构建经济增长领先指标作为产出缺口的替代变量,进而进行投资分析及制定投资策略,有助于获得更高的投资收益。

构建经济增长领先指标来区分经济周期的不同阶段

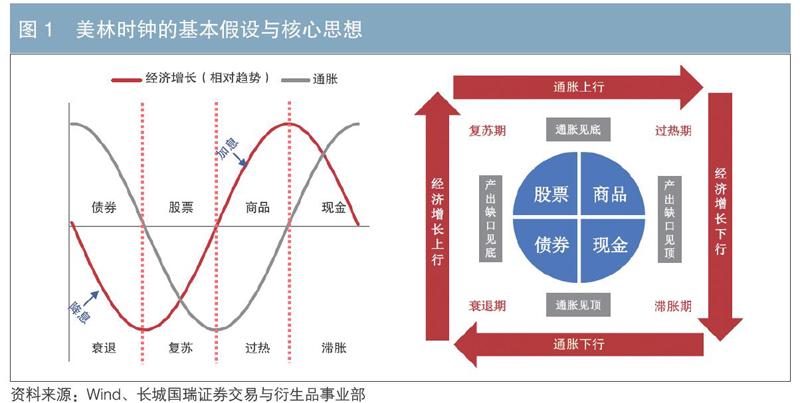

传统的美林投资时钟分析框架有一个基本假设:经济增长(用产出缺口来表示)的变动领先通胀的变动。其根据经济增长和通胀的变化将经济周期划分为四个阶段,分别对应不同象限:经济增长上行、通胀下行的时期为复苏期,对应第一象限;经济增长和通胀都上行的时期为过热期,对应第二象限;经济增长下行、通胀上行的时期为滞胀期,对应第三象限;经济增长和通胀都下行的时期为衰退期,对应第四象限。每一个阶段都有一类资产收益率表现最好,其中衰退期表现最好的是债券,复苏期为股票,过热期为商品,滞胀期为现金(见图1)。

考虑到产出缺口数据的可得性和时效性令研究受限,笔者构建了经济增长领先指标,以此作为产出缺口的替代变量进行分析。按照各类经济数据分项的领先、同步与滞后关系,将房地产资金来源、商品房销售、汽车产量、制造业采购经理指数(PMI)新订单与产成品库存的差值、狭义货币供应量(M1)、金融机构对实体经济贷款余额等数据的同比增速作为经济领先指标;将生产端的粗钢产量、水泥产量、发电量与工业增加值,需求端的社会消费品零售总额与固定资产投资,价格端的居民消费价格指数(CPI)与工业生产者出厂价格指数(PPI)等数据的同比增速作为同步指标。平减指数在衡量通胀方面最为有效,但存在一定的时滞,因而采用CPI与PPI合成指标来衡量整体的通胀水平。

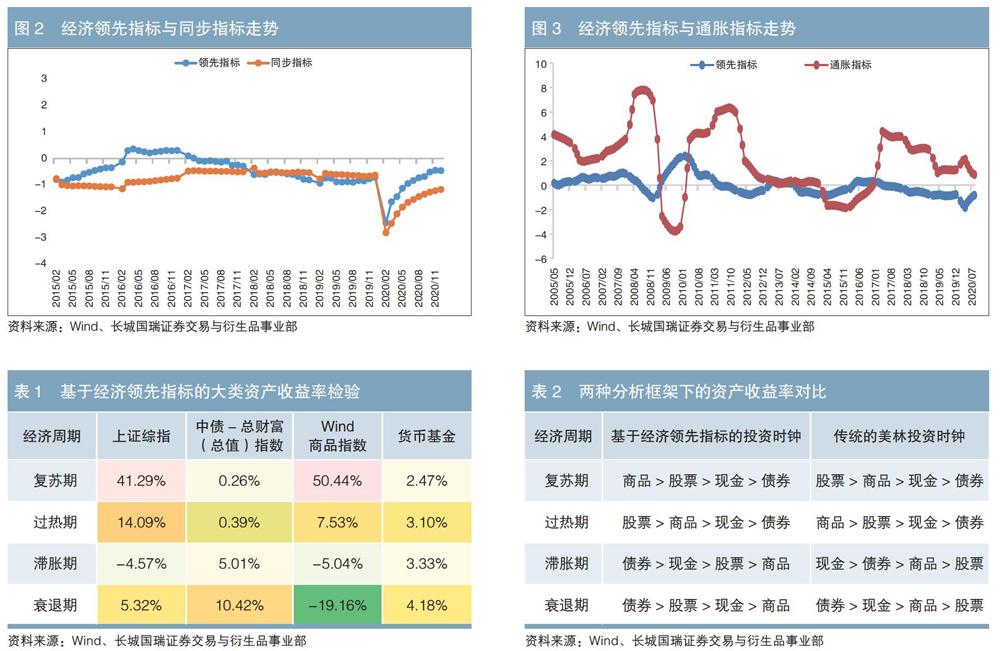

在合成经济领先指标和同步指标时,采用剔除周期项后的循环项进行构建,同时进行季度平滑处理,以剔除个别月份异常值的影响。合成后的经济领先指标和同步指标走势如图2所示。由图2可见,从识别拐点的时间窗口来看,领先指标的时间窗口较同步指标要早一些,同时在经济增速波动变窄的区间,领先指标的波动相对更明显、更容易识别。如2020年12月,同步指标仍处于上行状态,但领先指标已出现触顶迹象。

根据经济领先指标与通胀指标的统计数据,笔者确定了2005年以来我国经济周期所处的具体阶段。过热期主要有2007年7月至9月、2015年12月至2016年4月、2016年8月至10月等时段。滞涨期主要有2010年3月至6月、2010年11月至2011年5月、2016年5月至7月等时段。衰退期主要有2005年4月至6月、2014年9月至12月、2018年10月至2019年2月等时段。复苏期主要有2006年2月至5月、2008年12月至2009年8月、2012年6月至11月、2015年5月至11月等时段。自2020年4月以来,我国经济经济领先指标触底回升,通胀指标仍在缓步下行,处于典型的经济复苏期(见图3)。

基于经济领先指标的各类资产收益率回溯检验

(一)大类资产收益率的回溯检验

笔者基于前述经济领先指标划分的经济周期,对各类资产收益率进行回溯检验。出于数据可得性考虑,将检验窗口设定为2005年3月至2020年10月,同时采用上证综指、中债-总财富指数、万得(Wind)商品指数和货币市场基金指数分别计算股票、债券、商品与现金的资产收益率(见表1)。

在基于经济领先指标所构建的投资时钟分析框架下,各类资产收益率在复苏期、过热期、滞胀期、衰退期的排序与美林投资时钟分析框架下的收益率排序略有不同(见表2)。从总体上看,在经济领先指标上行的复苏期和过热期,商品和股票的收益率较好,债券收益率不佳;在经济领先指标回落的滞胀期和衰退期,债券收益率较好,股票收益率表现不够稳定,商品收益率不佳。

(二)各类细分资产的回溯检验

在大类资产检验的基础上,笔者进一步检验了细分资产收益率在经济周期不同阶段的表现,据此进行股票的行业选择和债券的期限选择。此处采用申万一级行业投资收益率和不同期限的中债-总财富指数收益率作为检验对象。

在经济周期的不同阶段,各行业的投资收益表现迥异。如在经济复苏阶段,在申万28个一级行业中投资收益表现较为突出的10个行业是电子、有色金属、食品饮料、医药生物、商业贸易、房地产、采掘、汽车、家用电器与国防军工。

从债券市场投资的角度看,在经济周期的不同阶段,可采用不同的久期策略。在滞胀期和衰退期,应拉长债券久期;在复苏期和过热期,应不断缩短债券久期。当前属于经济复苏阶段,在考虑票息和资本利得的情况下,5-7年期中债-总财富指数表现最优(见表3)。

基于经济领先指标的大类资产配置策略

(一)大类资产配置策略

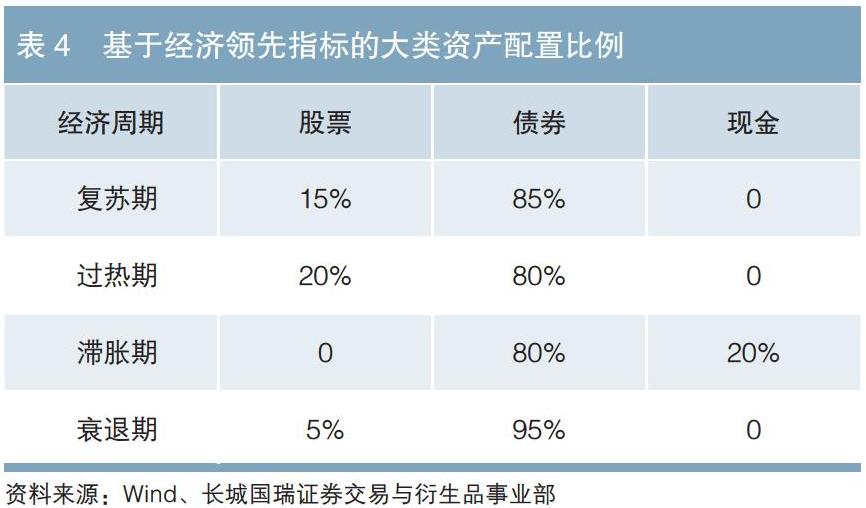

筆者在分析经济周期不同阶段大类资产收益率的基础上,制定了不同的资产配置策略:在复苏期和过热期配置债券,上调权益配置仓位;在滞胀期和衰退期,下调权益配置仓位,增配债券和现金。具体配置仓位如表4所示。

基于对过去15年我国资本市场投资收益率的回溯检验,上述大类资产配置策略的年化收益率为5.88%,年化波动率为3.2%,夏普比率为1.06,较股市投资、债市投资、传统股债混合型策略(股票和债券的配置比例固定为1:4)的夏普比率明显提升(见表5、图4)。

(二)基于大类资产叠加细分资产的配置策略

笔者基于细分资产收益率的表现,在进行大类资产配置时加入行业选择和久期策略,将经济周期不同阶段的权益仓位集中于最看好的10个行业,将债券仓位集中于特定久期,进一步优化配置策略。经回溯检验结果显示,叠加细分资产的大类资产配置策略年化收益率进一步提升至7.31%,波动率为3.8%,夏普比率进一步提升至1.25,与传统股债混合型策略相比优势进一步显现(见表6、图5),优化配置投资策略有效性较高。

作者单位:长城国瑞证券交易与衍生品事业部

责任编辑:印颖 刘颖