“营改增”对高速公路经营企业流转税影响及税负筹划

缪立立,龚春芳,赵建明,董 琼,王 莹,朱恒金

(1.江西赣粤高速公路股份有限公司,江西 南昌 330009;2.南京审计大学,江苏 南京 211815)

0 引言

高速公路经营企业收取的通行费是指企业按规定收取的过路、过桥和过闸费用,“营改增”之前按财税〔2005〕77 号文规定通行费收入营业税税率采用优惠税率3%征收。“营改增”后依据财税〔2016〕36 号文规定高速公路经营企业为一般规模纳税人的通行费收入划入不动产经营租赁服务,高速公路施工许可证上注明开工日期在2016 年4 月30 前的高速公路车辆通行费可以选择适用简易计税法减按3%的征收率计算应纳税额,一级公路、二级公路、桥、闸通行费按5%征收率计算缴纳增值税。试点后开工的高速公路车辆通行费税率为11%,小规模纳税人征收率3%计算应纳税额。“营改增”后高速公路企业资本成本、折旧成本、人力成本等都无法享受进项税抵扣,再加上行业的主要固定资产高速公路在“营改增”之前都已建成,在未来“营改增”之后不进入固定资产进项抵扣,高速公路企业可冲抵的进项税少,因此相对之前3%的营业税,可能会造成税负增加。流转税包括增值税、消费税和关税,本文以A 高速公路为例,分析“营改增”前后对高速公路经营企业流转税的影响程度及税负筹划。

1 “营改增”对A 高速公路经营企业流转税负的影响分析

A 高速公路建成通车10 年,每年保持稳定的通行费收入,经营成本主要是公路的养护,征费业务的支出。该企业销项税计税基础主要为通行费收入,相对比较单一。进项税额的计税基础主要包括新增固定资产,以及养护成本、通行服务成本及间接期间费用等。现以高速公路企业通行服务业务为基础,假设不存在其他业务活动,简要分析A 高速公路企业“营改增”前后的流转税税负的变化情况。

1.1 A 高速公路经营企业新增固定资产进项税分析

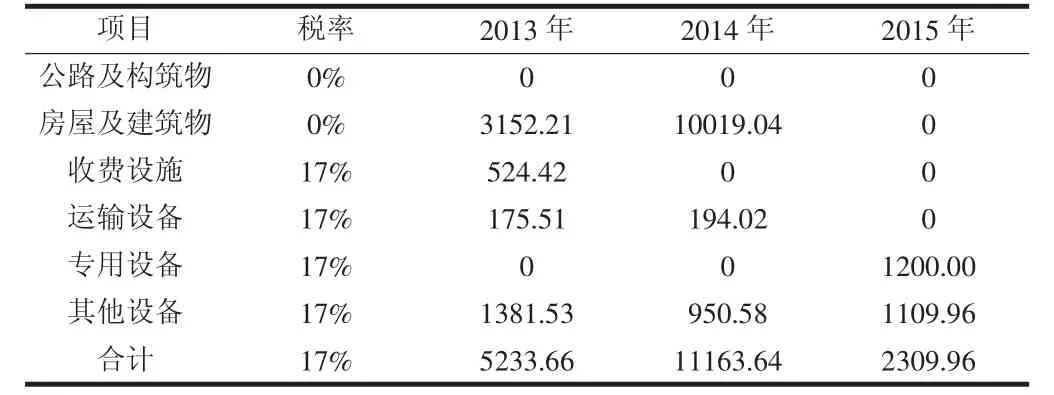

增值税依据增值额纳税,与营业税按照全部营业额纳税不同,实务中采用收入额计算销项税,购入的资产、发生的成本进行进项税额认证抵扣,计算出A 高速公路经营企业2013—2015年新增各项资产含税价明细,如表1 所示。

表1 A 高速2013—2015 年新增固定资产分类明细 单位:万元

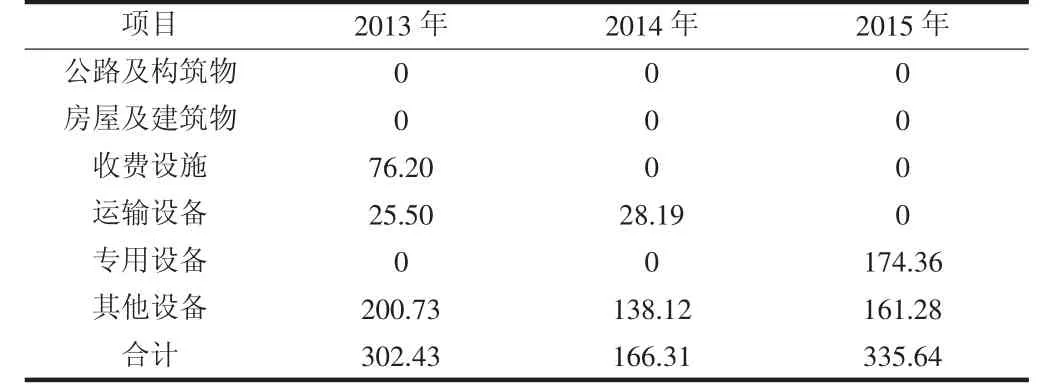

A 高速公路企业已建成的高速公路在“营改增”后不得抵扣,而本公司的公路基本建成,未来年度本公司仅有很少或者无新增的高速公路。企业新建的公路及房屋建筑这两类固定资产不同于一般的购进固定资产的处理,大多是由在建工程转固,其成本很多都是来自建筑业,目前获得的是建筑业的营业税发票。其他的固定资产设备均能取得增值税专用发票进行抵扣,计算其进项税额,假设适用增值税税率17%,根据表1 数据计算其进项税,计算公式:资产进项税=资产含税总额/(1+增值税率)×增值税率,计算出A 高速2013—2015 年新增固定资产进项税,如表2所示。

1.2 业务成本进项税分析

A 高速业务成本按照是否能产生增值税进项进行分类,养护成本包含养护工程中的中修、小修,养护、通行服务成本中较大比重的维修费、水电费、车辆使用费。人工成本、折旧成本不产生进项,其他包含的各项费用,考虑到所占比重小、不易获得增值税专用发票,故将其归为不得抵扣的项目,具体分类明细情况,如表3 所示。

表2 A 高速公路2013-2015 年新增固定资产进项税 单位:万元

表3 A 高速2013—2015 年业务成本分类明细 单位:万元

根据表3 的发生额,依据公式进项税=[发生额/(1+税率)]×税率,得出表4 中各项所对应的进项税数额。表3 说明本公司的不得抵扣的人工和折旧成本所占比重较大。

表4 A 高速2013—2015 年业务成本进项税 单位:万元

本案例计算结果简易地将养护工程中所有的中修、小修成本全部记成可抵扣的项目。该种处理方法有不合理之处,A 企业进行养护工程有以下方式:①承包给建筑商,自行购买材料,由材料站提供沥青等材料,该工程建设单位可取得甲方供应材料款的增值税发票和建筑业的发票;②全部业务整体承包给建筑商,包括原材料,该工程获得全额的建筑业营业税发票。将该部分成本全部归于可抵扣项基于建筑业已完成“营改增”,取得材料、建筑业增值税票都可以抵扣。这在实际操作上存在困难,但是由于尚不知每种方式所占比重以及获得增值税税票情况,故先将其全部计入可抵扣项,更为准确的数据有待根据实际情况进一步细分。基于以上说明可知,实际上的成本类进项抵扣税额比测算的结果要低。

2 A 高速公路企业“营改增”后流转税负变化的测算

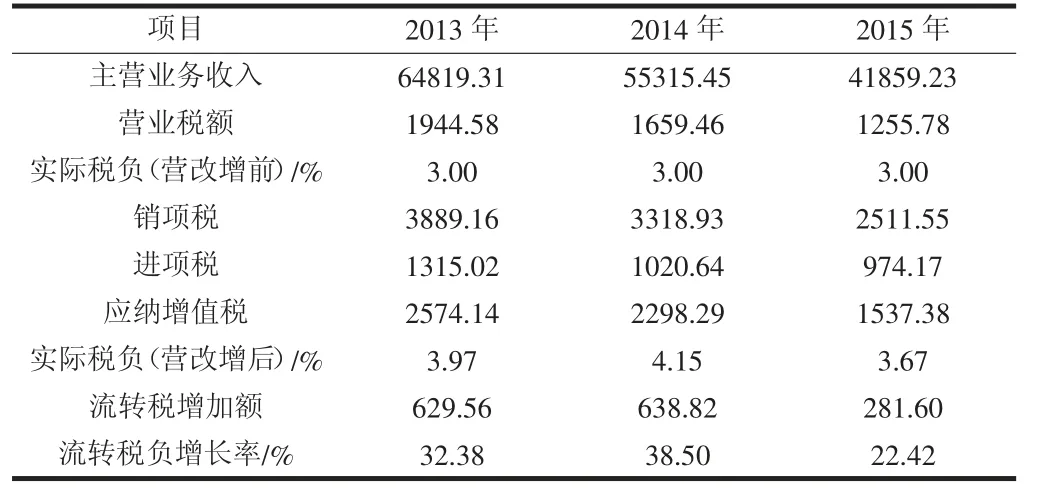

根据上述数据计算税负,A 高速“营改增”前后流转税情况比较结果见表5 所示。

其中:“营改增”前的实际税负=实际缴纳的营业税额/营业收入;“营改增”后的实际税负=(销项税-进项税)/营业收入,销项税=营业收入×增值税税率(6%),进项税=资产类进项+成本类进项。

3 研究结论及建议

基于特定条件下对A 高速公路企业“营改增”后的流转税负测算,可以发现,企业的税负增长30%左右。在“营改增”改革结构性减税的大背景下,高速公路企业出现过渡性的税负增长,其主要在于企业固定资产更新周期较长,最主要的固定资产高速公路的修建、扩建工作在“营改增”之前建设完成,在未来年度缺少大额的固定资产进项税用于抵扣,从而使企业税负有所增加。另外,人工和折旧成本占营业成本比重达60%以上,这些成本都不能产生进项税的抵扣效应。

表5 A 高速“营改增”前后流转税情况比较 单位:万元

基于特定条件下的研究有一定的局限性,经营性高速公路企业一方面通过精益化管理提高经济效益;另一方面加强政策研究在有利于市场竞争的前提下对企业减税或增加财政补贴或贴息。对于“老”项目梳理增值税抵扣项目,出台增值税抵扣财务管理规定,增加进项税抵扣项目,降低企业税负。对于新建项目策划从立项开始进行增值税税收筹划,在高速公路招投标环节要明确投标人是一般规模纳税人还是小规模纳税人;工程项目合同管理明确公路工程是简易计税法还是按一般纳税人计税,高速公路工程合同要明确不含税价格、税率及增值税率变化如何调整,避免结算争议和达到降税目标;工程财务管理环节进行税务筹划,增加甲方供材料和设备,增加增值税进项税抵扣项目,拿到可以抵扣的增值税专用发票,要求对承包企业开票提出要求,避免“三包一挂”违规操作拿不到增值税抵扣的票据,做到“三流合一”保证进项税项目抵扣,降低高速公路企业税负,提高企业的经济效益。