我国GDP与税收收入关系的分析

——基于2018年中国31省区市面板数据分析

孔会敏,薛选登,孙 娜

(河南科技大学 经济学院,河南 洛阳 471000)

中央人民政府政务院在1950年颁布的《全国税收实施要则》和《工商业税暂行条例》中建立了全国统一的税收制度,在那时建立统一的税收制度,加强税收工作,平衡城乡间收入,以实现统一税收,可以一定程度上增加税收收入,是为了有利于在革命战争时期的供给和生产的恢复与发展。但是对于现在的中国而言,随着对外开放的程度加深和社会主义市场经济的发展,税收在国民经济中的地位和作用变得日益增强,因此,税收在整个国家经济发展中的作用举足轻重。

笔者以中国税收收入为研究主题展开,虽然影响中国税收有很多因素,但是没有哪个国家的税收和GDP是独立存在的,所以选择了衡量一个国家经济状况的最好的指标——GDP。主要通过分析国内生产总值GDP对税收收入的影响和税收收入对GDP的影响,为经济健康发展、税收政策合理有序提供建议。

1 文献综述

王娟娟(2020)在文章《我国税收收入的影响因素研究——基于我国31个省份的实证分析》中,通过实证分析得出的结果是,GDP与税收收入是正相关关系,进出口总额与税收收入也是正相关关系。左亚林和吴金光(2017)在第一二三产业中,选取了七大行业中税收负担率较高的行业,分别是建筑业、工业和邮政业等,并通过建立GMM计量回归模型,最终得出税收收入的一阶滞后,通过模型一阶滞后分析显示结果如下:工业增加值、邮政业增加值等对税收收入都有显著的正向影响关系。刘翔和李红霞(2018)通过构建空间面板模型,利用实证分析影响我国区域税收收入增长的因素,研究结果发现:我国地方税收分布特征与经济发展水平一致;地方税收收入受地方政府间策略行为的影响,但策略行为的方式在不同税种上存在差别。陈媛媛,赵娜(2019)通过选择4个影响中国税收收入增长的因素,因素包括国内生产总值、财政支出水平、国民消费价格指数(CPI)、进口总额,利用方差膨胀因子法,进行异方差检验与修正,分析出来结果是影响税收水平的因素主要有国内生产总值(GDP)、财政支出和居民消费价格指数(CPI),结合分析,并得出需要不断优化产业结构,积极进行产业结构调整,在保持经济健康、稳定发展的基础上,为社会发展创造更大的价值。

2 数据来源及各项指标

变量选取的是2018年大陆地区各省份税收收入和国内生产总值(GDP),数据来源是国家统计局。通过EViews软件操作,按照分析步骤录入数据进行分析,操作得出以下结果(见表1)。

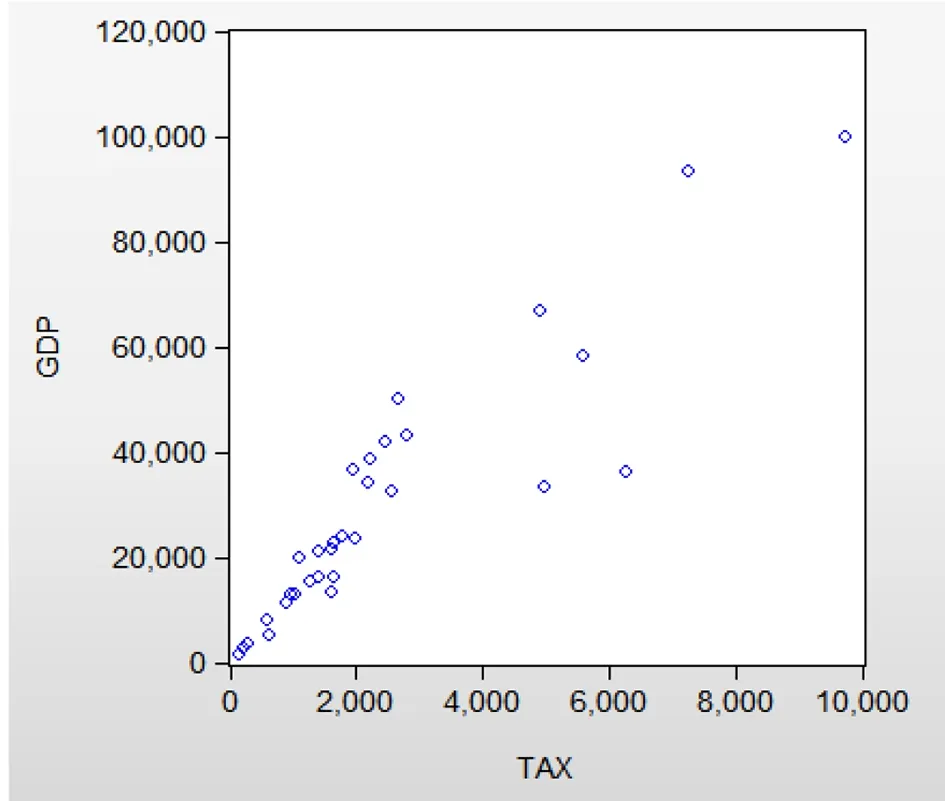

通过在EViews系统中操作,税收收入TAX(亿元)和国内生产总值GDP(亿元)的散点图如图1所示。

通过图1我们可以看出,我国的GDP和税收收入整体呈现出正相关关系。

表1 中国2018年各省份税收收入TAX和国内生产总值GDP的数据

图1 税收收入TAX和国内生产总值GDP的散点图

3 模型建立与分析

以2018年全国各省税收收入为因变量,GDP为自变量,31个大陆省份包括北京市、上海市、天津市、河南省等。首先分析GDP对税收收入的影响,设定模型为Yi=β1+β2Xi+Ui。

通过EViews软件对模型进行线性回归分析(见表2),可得到回归分析模型为:

Yi=-36.36120+0.084324Xi

(1)

(-0.133115) (11.68706)

R2=0.824866;F=136.5873;

D.W.=1.755851

根据回归结果解释:与预期一样,税收收入与国内生产总值呈正相关关系,GDP是影响税收收入的基本因素之一。R2=0.824866,F=136.5873。①R2=0.824866数值较高,表示GDP这个变量解释了税收收入82.49%的变动;②对于GDP而言,系数是0.084324,说明在其他条件不变的情况下,中国2018年各省区GDP每增加1亿元时,税收收入会增加0.084324亿元;③在5%的显著性水平下,P=0<0.05,所以拒绝原假设,说明模型是显著的。

同理,通过EViews软件对模型进行分析税收收入对GDP的影响(见表3),根据操作结果可得到回归分析模型为:

Yi=5519.987+9.782109Xi

(2)

表2 GDP对税收收入的影响分析操作结果

表3 税收收入对GDP的影响分析操作结果

根据回归结果解释:与预期一样,税收收入与国内生产总值呈正相关关系,税收收入是影响GDP的因素之一。①R2=0.824866数值较高,表示税收收入这个变量解释了GDP82.49%的变动;②对于税收收入而言,系数是9.782109,说明在其他条件不变的情况下,中国在2018年各省区的税收收入每增加1亿元时,GDP增加9.782109亿元;③在5%的显著性水平下,P=0<0.05,所以拒绝原假设,说明模型是显著的。

4 结论和建议

4.1 合理调整税收政策

税收政策的合理运用在社会经济发展中起着关键作用。中国政府应结合中国当前的经济和社会现实,调整税收政策,以适应中国的经济发展水平。由于2019年末发生的重大公共卫生事件——新型冠状病毒疫情,不可控地在全球范围内席卷开来,对我国的经济发展产生了很大的影响,经济发展处于低位运行,社会压力和居民个人压力都较大,所以政府在此时应该采用更为宽松的税收政策。调整税率,减少或免征税收和征税以鼓励家庭消费,增加出口退税的规模和范围可以刺激经济,促进经济发展,直接促进贸易额增长。根据“三去一补一降”原则,将产能过剩企业,比如对环境带来不利影响的行业,煤炭开采等,可以通过多征收税,临时税等,提高企业税收,一定程度上促使产业合并融合,使经济朝着健康有序方向发展。在居民个人消费方面,可以通过减免个人所得税或者提高征税点等政策措施促进居民个人消费能力,实现经济增长。简而言之,在新时代中,我们需要明智地调整税收政策以适应经济发展的现实,通过了解税收方式的可调节性和多样性,充分发挥GDP的润滑剂这一有效作用,促进我们经济的健康稳定发展。

4.2 加强税收监管,设置差异化税率

建立有效的国家税收监督管理体系,全面实施税收征管工作是必要的,对地方政府税收实施全面而有效的监督管理,通过相关法律法规约束政府对税收的管理。我们可以通过不断完善税收方式、税收管理方式,使税收在为财政资金做贡献的同时,还能促进当地或该省经济发展水平。因为每个地区或省份地理位置差异、自身条件差异和资源禀赋差异,多方面因素造成税收方式不同、税收多寡不一,比如由于沿海地区(东部地区)因为改革开放政策的实施,经济基础及经济发展速度高于中西部地区,所以税收方式更加多样化,税收来源广;而西部地区,经济发展较为缓慢,产业结构较东部地区单一,税收收入少,来源也少。所以,可以通过设置差异化的税率,每个地区根据本地区经济发展水平、产业结构、发展速度等设置不同的税率,但是这个条件实施的前提是需要给地方政府一定的权利,地方政府可以在不违背政策措施的前提下,发挥主观能动性,根据本地区情况灵活设置税率政策。

4.3 加快政府职能的转变

政府行使其职能的前提条件是有财政收入的支撑,而且,①要促进经济结构优化;②是需要满足现代企业制度;③符合国家政策、与国际准则兼容。政府需要做的就是在恢复市场参与者的经济决策权的同时,为各个市场参与者创造自由竞争和公平贸易的市场环境,使市场参与者能够分散决策权并自己承担一系列经济后果和社会影响,政府侧重于有限的市场环境合理性和市场秩序的维护,使之更有利于经济发展。一直以来中国的税收目标都是“取之于民,用之于民”,所以在此基础上,相关政府部门应该科学合理地使用税收,还要确保所有的税收都用在人民身上,还不能忘记税收对GDP增长的贡献。中国政府应计划将税收收入用于公共财政支出,通过为社会提供商品和服务并改善人们的生活水平,它可以专注于科学、技术、教育、文化、卫生、环境和社会保护等各种业务,增加政府对基础设施的投资,为经济发展提供后勤支持,为企业节省运输、物流、生产和储藏成本,节省企业开支,为企业积累资金扩大生产,以促进经济发展、社会稳定和提高人民生活水平。因此,加快政府职能转变具有重要作用。