区块链技术下法定数字货币对货币供给的影响研究

周 佳

(广东工业大学 华立学院,广东 广州 511300)

一、数字货币的内涵与发展

(一)数字货币的内涵

数字货币是基于区块链技术而产生加密货币,区块链技术在货币领域的技术落地的里程碑是比特币的出现。区块链技术是由一连串加密分布式数据区块构建起来的去中心化的技术组合,其突出的特点是区块数据无法被篡改,数据的储存、记录在各自区块上形成前后紧密联系的完整链条[1],因此这项技术有效保障了数据的真实性和完整性。

由于数字货币基于区块链而产生,所以数字货币的发行可以不通过中央银行—商业银行的基础货币—存款货币的二元银行系统,因而现存的数字货币中有一部分是属于私人的数字货币,例如比特币、Libra(天秤币)。还有一部分数字货币虽然通过大型商业银行发行出来的(例如如高盛的SETLcoin、JP摩根的JPMcoin)[2],但是这部分数字货币仍然是属于私人数字货币的范畴。

法定数字货币是由中央银行发行,各国中央银行积极推进的法定货币数字项目,例如加拿大中央银行推出的Jasper货币、新加坡货币管理局推出的Ubin货币、欧洲与日本联手推出的法定数字货币Stella货币[3]。从2014年起,我国央行开始进行法定数字货币推行的可行性研究,2020年央行工作会议明确要进行人民币数字货币“4+1”的试点工作。

(二)私人数字货币发展的现状及局限

自2009年1月比特币诞生以来,这项加密数字货币革命历经了数十年的发展,数字货币取得了井喷式暴增效应,根据全球数字货币交易平台(coinmarketcap)数据统计截至2020年12月底,全球数字货币总市值为43.36千亿人民币。

数据来源:通过www.coinmarketcap.com整理而来

比特币自诞生以来其在市场中具有主导地位,从2016年底比特币占总市值的比例开始下降,截至2020年12月底,比特币市值仍占全球数字货币的69.71%,数字货币技术升级及运用,使得除了比特币之外的其他数字货币也获得市场投资者的青睐。私人数字货币虽然受到市场的追捧,但是其自身存在一定的局限性:

首先,私人数字货币币值不稳定。比特币的扩张通过“挖矿”即通过解决复杂的密码算法难题而被创造出来,其背后缺乏对应的资产作为发行准备[4],如上图所示2018年底全球数字货币市值比上年同期暴跌超过79%,所以币值不稳定,只能作为人们的一种投机性资产。

其次,私人数字货币监管存在较大盲区。因为私人数字货币的发行不能受到央行的控制,并且其流通也脱离传统的支付系统,此外私人数字货币具有匿名性的特点,其流动具有极高的开放性,国家对于私人数字货币难以进行监管,其价值的剧烈波动加大了对金融市场的不稳定性。

(三)法定数字货币发展的必要性

为了融入适应区块链技术带来的货币革命,为了保障国家货币体系的稳健发展,维护法定货币的地位,基于区块链技术上的法定数字货币对传统信用货币制度的变革提出了现实的需求。

首先,法定数字货币的发展有利于提高货币流通效率,虽然现阶段的货币支付清算系统包括传统的银行系统还有第三方支付系统使得货币的流通速度大大提高,货币的电子化提高了市场主体在商品交易中和债权债务清算的效率,但是电子货币仍然是传统信用货币的电子化符号而已。而数字货币具有可追溯性、透明性等特点,因此法定数字货币的发行对货币中的通货具有非常强的替代效应[5],央行发行的数字货币会减少M0的投放,减少了中央发行库和商业银行业务库在回笼和投放现金的成本、有效提高了货币流通的效率。

其次,法定数字货币有利于维护本国国币币值的稳定和维护金融系统的稳定。因为私人数字货币的监管比较困难,并且其价值波动很大,而法定数字货币则是由国家作为信用背书的,基于法律对中央银行稳定币值的义务,法定数字货币的币值比较稳定。并且法定数字货币能有效监控洗钱、非法经济交易等违法行为[6],降低了主管部门的监管难度。

二、法定数字货币对货币供给的影响

(一)货币发行准备的革新

货币发行准备是货币发行机构发行货币的依据,在金本位货币制度下,货币的发行准备是黄金或者白银;而在信用货币制度下,发行机构发行货币的能力突破了黄金和白银的羁绊,货币的发行准备弱化了黄金,证券及外国资产在发行准备中的地位尤为凸显,中央银行在外汇市场及在公开市场上就可以进行基础货币的投放及回笼,货币的发行要以资产负债表中的资产项目依据。

与传统的信用货币相比,数字货币在发行准备上有着颠覆性的革新,因为发行者发行数字货币不需要黄金、外汇、证券(有形资产)来作为其发行货币的根据,数字货币的发行准备是基于互联网区块链技术(无形资产)而创造出来,其扩张也是通过解决区块密码难题而实现。所以数字货币背后都缺乏相应的实质资产作为支撑,这是数字货币只能满足社会的投机需求而不能满足交易需求的原因。虽然现在FACEBOOK为了解决Libra币值不稳定的问题,其背后主权货币来作为其资产储备[7]。

由中央银行发行出来的数字货币,这项货币背后一方面有区块链技术作为支撑,另一方面有国家信用作为担保来解决互联网技术发展的不稳定性给货币带来的不良影响。

(二)货币发行机制路径的博弈

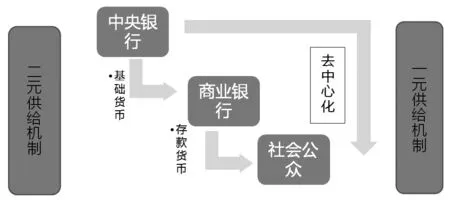

法定数字货币可供选择的发行机制主要有两种:“一元去中心化体系”和“二元——中央银行商业银行体系”。一元体系的去中心化主要是指法定数字货币的发行没有商业银行信用中介的参与,中央银行直接向社会公众的数字货币电子账户中发行。而二元体系和传统的信用货币的发行一样,中央银行将数字货币发行出来,通过商业银行体系再流通到社会公众手中,其中由于商业银行具有强大的存款创造能力,数字货币可以被放大地扩张出来。

数字货币一元体系的供应会使得商业银行的存款派生能力受到非常大的限制,数字货币的调控主体是中央银行,并且货币政策调控的弹性大大降低。因为现行央行货币政策的实施,主要是通过商业银行一级交易商而达到货币供给的大规模调控。因而从数字货币供给及中央银行有效实施货币政策的角度上看,商业银行应该要参与数字货币的流通,吸收二元货币供给机制的优点。

(三)货币乘数、存款扩张的倍数扩大

法定数字货币与传统通货相比流动性更有效率,因此法定数字货币的到来无疑是流动性最强的金融资产,并且对传统现金产生最直接的替代效益,由于法定电子货币能够与现金自由兑换,现金将会逐步退出流通领域。依据流动性进行分类的传统货币M0、M1、M2的层次会更加模糊,法定货币的参与使得货币的流动效率大大加强,有利于中央银行对基础货币的调控效率的提升。

货币乘数及货币扩张的倍数,在货币供应过程货币供应量(Money supply)=基础货币*货币乘数,货币扩张的倍数=(Rc +1)/(Rc+Re+Rd),在传统信用货币制度下,影响货币乘数的因素有现金漏损率Rc,超额准备金率Re、法定准备金率Rd,并且乘数与这三个因素都是呈反向变动关系。由于法定数字货币的加入,流通领域中的现金被替代,因此货币领域中的现金更少了,当法定数字货币对现金的替代达到100%的时候,则现金的漏损率为零,因此货币乘数会因为现金漏损消失而扩大,中央银行对于货币乘数的影响的控制力更加有效,可以通过调整法定准备金率Rd和超额准备金率Re两个指标来影响货币乘数。

在二元货币供给过程中,被商业银行创造出来的存款货币扩张倍数也会被扩大,商业银行存款扩张倍数=1/(Rc+Re+Rd),与现金漏损率Rc、超额准备金率Re、法定准备金率Rd成反比。而随着法定数字货币对现金的替代比例越来越高的时候,现金漏损率也就越来越小,商业银行存款划扩张倍数变大,派生存款的能力越大。

三、总结与建议

区块链数字货币的发展,通过技术创造出来的数字货币价值不稳定,难以作为支付手段,并且数字货币的匿名性、现市值处于高位,监管难、风险高严重影响了金融系统的安全。因此对法定数字货币的推行存在现实需求,并且法定数字货币将会是新一轮货币改革里程上的转折点,本文就法定数字货币的供给提出以下建议:

(一)加大区块链技术保障力度

法定数字货币离不开其背后复杂的区块链技术的支撑,随着法定数字货币时代的到来,对区块链技术核心的掌握及创新是中国人民币数字化保持独立性及增强人民币国际影响力的必要保障。因此国家财政要将数字货币的发展作为重要战略,加强技术人才培养,扩大对区块链技术研发和基础设施的财政投入规模。

(二)强化数字货币风险监管

由于法定数字货币完全通过线上电子账户之间的转移,所以对于数字货币的监管需要全新的改革,需要基于技术而做到高效率的线上监控,同时要明确监管主体对数字的隐私保护职责,做好监管与公民数字货币数据隐私的平衡。严格监督数字货币流通过程中数字的安全性、及时发现敏感信息、建立风险及时预警机制。

(三)加强行业协作

中央银行作为法定数字货币的发行者,要协调第三方支付机构及商业银行的关系,数字货币的供给仍然离不开广大信用中介的参与,商业银行与第三方支付机构要做好数字货币的到来的准备,加强对数字货币账户的技术支持和合规建设。