上市公司并购重组下的商誉减值风险研究

——以X 公司为例

赵畅(河北农业大学经济管理学院)

■引言

近年来上市公司商誉的账面价值占净资产的比重越来越高,一旦标的公司生产经营出现问题,业绩承诺没有达到预期目标,其在减值测试中的可收回金额就会大幅度减少,并购方因此需要计提巨额的商誉减值准备,对当期公司业绩造成巨大冲击,甚至可能会使公司面临退市的风险。商誉问题已经成为如今资本市场最重要的问题之一,给资本市场的正常经济秩序、上市公司未来生产经营活动带来了巨大的风险隐患,受到了社会各界的极大关注。

■X 公司并购Y 公司案例介绍

(一)并购双方基本情况介绍

1.并购公司:X 公司

X 公司于1997 年8 月成立,是一家以高性能高分子新材料研发、生产与销售为主要业务的国家级高新技术企业,主要生产PP、ABS、PC、PC/ABS 合 金、PS、PA、PBT、PPS、PVC、PVC/ABS合金、TPE 等。经过十多年的发展,X 公司于2011 年在深交所成功上市。目前X 公司及其关联企业已经形成改性塑料、LED 灯具配件加工、精密金属加工、3D 打印等新兴科技领域的产业布局。

2.目标公司:Y 公司

Y 公司于2014 年6 月成立,注册资本为5000 万元人民币。自成立以来其主要业务为研发、生产与销售CNC 金属精密结构件,公司核心产品为电子产品的金属外观配件。并购前,X 公司曾联合其它投资方三次增资Y 公司,使公司注册资本由5000 万元迅速变更至18000 万元人民币,其中X 公司持股比例为33.8%。

(二)X 公司并购Y 公司过程

1.Y 公司价值评估

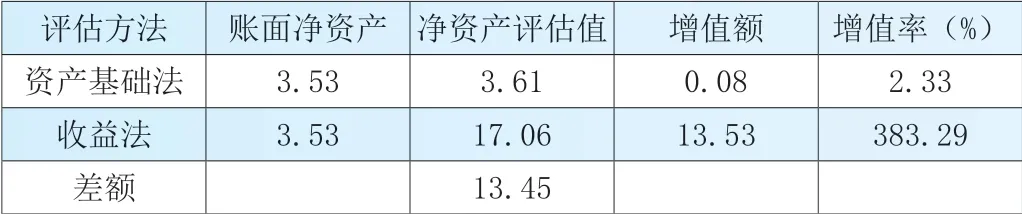

本次评估,评估机构共采用资产基础法(成本法)与收益法两种方法对Y 公司进行价值评估,以收益法的评估数额作为资产评估结果,截至评估基准日2016 年3 月31 日,标的公司Y 公司的资产评估结果如表1 所示:

表1 Y公司资产评估结果 单位:亿元

收益法下,Y 公司持有的66.20%股权的评估值为11.30 亿元,经交易双方友好协商,Y 公司66.20%的股权作价为10.85 亿元。

2.交易方式

X 公司以发行股份与支付现金的方式购买Y 公司剩余66.20%的股权,其中支付股票对价7.15 亿元,支付现金对价3.70 亿元,共支付交易对价10.85 亿元。本次并购交易完成后,X 公司便会成为Y 公司100%控制权的母公司。

3.签订业绩承诺与补偿协议

(1)业绩承诺

根据业绩补偿协议的约定,Y 公司承诺2016-2018 年度扣除非经常性损益后的净利润分别不低于人民币2.00 亿元、2.40 亿元与2.90 亿元,三年总计不低于人民币7.30 亿元,并承诺对于Y 公司实际净利润数不足承诺净利润数的差额部分进行补偿。

(2)业绩补偿

补偿方式:补偿义务发生时,Y 公司原股东首先应该使用通过此次交易所取得的尚未出售的持有的并购公司的股份进行补偿。对于补偿义务人所持有的剩余股份数量不足以支付全部补偿金额的,补偿义务人应通过现金支付的形式进行相应补偿,并需按照并购公司发出的付款通知的要求,向上市公司支付相应价款。

减值测试补偿:2018 年度届满后,X 公司对于持有的标的公司的66.20%的股权,会聘请专业的会计师事务所进行减值测试,如果标的公司66.20%的股权的期末减值金额高于补偿期限内已补偿股份金额与现金补偿金额的总和,则被并购方股东需要另外向X 公司进行金额补偿,被并购方股东所取得的股份不足补偿的部分,应以现金补足。

■溢价并购下X 公司商誉减值的成因分析

(一)被并购公司业绩承诺未达标

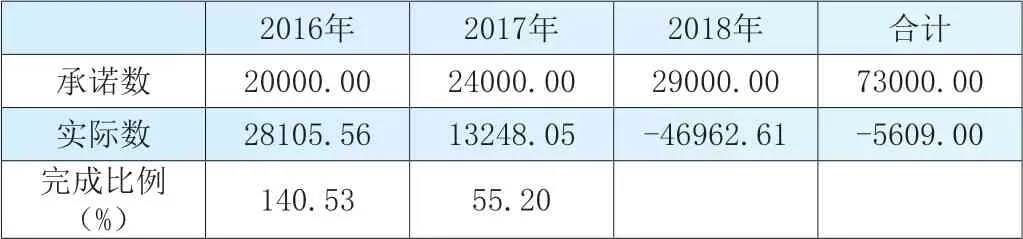

根据X 公司披露的2016 至2018 年度业绩承诺完成情况,Y 公司2016~2018 年度累计实现扣除非经常性损益后的净利润为-5609.00 万元,2016~2018 年累计承诺业绩为73000.00 万元,业绩承诺未完成。具体业绩承诺完成情况如下表所示:

表2 Y公司2016-2018年业绩承诺完成情况 单位:万元

从Y 公司披露的公告来看,业绩承诺未实现的原因主要有以下几点:

(1)2017 年行业需求发生较大变化,Y 公司的主要客户乐视移动智能信息技术(北京)有限公司发生了严重的财务困难,乐视对Y 公司的订单大幅度减少。

(2)受到全球经济形势的影响,2018 年国内手机市场低迷,再加上大规模市场智能手机普及率越来越高,Y 公司智能手机出货量下降。

(3)2018 年以来,Y 公司进行产品转型升级,开始研发生产电子烟等非手机产品,因电子烟的研发与生产尚未达到预期效益,再加上手机行业的影响,Y 公司2018 年主营业务收入及毛利率都出现了大幅度下滑。因主营业务收入及毛利率大幅度下滑,生产设备很多都出现了闲置,Y 公司对存货等资产进行了大规模的减值,促使Y 公司2018 年度扣非净利润出现亏损。

总体来看,公司经营业绩下降是导致Y 公司2016 至2018 年度业绩承诺未完成的主要原因。因Y 公司业绩承诺未完成,X 公司不得不对商誉计提大规模的减值准备,造成公司净利润巨额亏损。

(二)对企业盈利过于乐观

Y 公司自成立以来经营良好,公司业绩逐年攀升,2014~2016年第一季度公司营业收入分别达到6219.93 万元、51236.71 万元和47225.55 万元,公司净利润分别为998.26 万元、5076.43万元和11201.63 万元。形成Y 公司业绩爆发式增长的主要原因在于受益于4G 网络全面布局、移动互联网、物联网、云计算等新兴技术的发展,国内对高端智能机金属外观件展现强劲需求,Y 公司生产的金属外观配件因具有质感好、强度高、散热好、外观时尚等特性,成为众多一线手机、平板等电子产品的主流配置,再加上Y 公司自身拥有全制程的生产工艺,深受乐视、OPPO、小米等手机品牌客户的喜爱并与之建立了长期的合作关系,兴科电子订单量激增,盈利空间提升。

表3 截至资产评估基准日Y公司主要财务数据 单位:万元

一方面X 公司对Y 公司良好的发展抱有极大的信心,认为Y公司未来可以为公司带来更多盈利;另一方面Y 公司2018 年度有意进军电子烟等非手机行业,实现业务转型,寻求新的利润增长点,X 公司认为电子烟行业有很大的利润空间,看好Y 公司未来获利能力,然而X 公司忽略了Y 公司的行业发展前景、客户集中度与公司主营业务比重等问题。从行业发展前景来看,智能手机市场已经趋于饱和,业务量很难再次大幅度提升;从客户集中度来看,Y 公司的客户集中度非常高,一旦公司最大客户乐视公司财务出现危机,就会对Y 公司的产销量造成巨大影响,随之Y公司的公司业绩就会大幅下滑,然而2018 年,乐视公司经营陷入困难,面临巨大的财务与债务危机,Y 公司因受其影响,公司业绩陡然滑坡;从主营业务比重来看,Y 公司的主营业务为CNC金属外观配件,其经营情况对公司影响较大,电子烟业务所占的比重很低,而且公司内电子烟业务的发展尚处于初期阶段,业务发展情况并不明晰,电子烟业务的利润增长点仍待考察。

(三)管理层存在盈余管理动机

2017 年,Y 公司并未完成约定的业绩承诺,造成X 公司业绩下降,在这种情况下X 公司并没有对商誉进行减值测试,而是调减对价对商誉重新计算,将最初确定的7.36 亿元的商誉调减为4.89 亿元,这一举动带有明显的盈余管理动机。

2018 年受到乐视公司重大财务危机的影响,所欠Y 公司巨额应收账款无法收回,导致X 公司业绩直线下滑,公司股票不断下跌,由于公司部分控股股东及实际控制人对所持有的股份已进行了质押担保,面临着平仓的风险,管理层久久不愿对公司商誉进行减值测试。在深交所的问询下,拖延至2019 年4 月25 日发布2018 年度计提资产减值的公告,盈余管理动机已经很明显。

■改善我国上市公司商誉减值的建议

(一)上市公司应明确企业整体发展方向,理性并购

上市公司在进行并购前应多方面的收集信息,提高对标的公司的了解程度,从而对公司进行全面的分析与评估,审慎确定交易定价,同时并购企业应结合行业经验、掌握专业技术等与标的公司进行沟通与谈判,避免因处于信息劣势从而引发商誉高估的风险,尤其是对于跨行业并购企业而言,更应该理性地看待并购热潮,在进入一个全新领域的时候应更加谨慎。并购企业在并购前应密切关注被并购方宏观市场经济环境、行业发展趋势、公司发展优劣势等方面的情况,根据企业实际发展状况制定符合自身发展的并购方案,理性考虑并购成本,降低商誉减值风险,避免盲目并购为企业带来的经济损失。

(二)并购方对标的公司应进行合理估值

由于商誉的初始确认金额对后续处理会产生直接的影响,所以企业在并购活动中应审慎评估标的资产价值,合理确定并购成本。目前在评估中被广泛采用的是收益法,主要通过估算被评估企业未来的预期收益并将其折算成现值来计算,由于在整个评估过程中,许多因素都要通过人为的估算和判断,所以整个估值过程充满很大的不确定性与偶然性。本文认为,一方面应加强对企业未来收益与折现率的科学合理估计,另一方面也应对相关机构实行追责。由于当前我国对评估机构的监管较为宽松,导致评估结果并不一定可以真实准确的反映被并购企业资产价值,甚至严重偏高来为管理层的利益输送提供载体,所以并购企业应对评估公司以及对业绩承诺可行性发表意见的第三方机构实行追责制度,增加评估机构的违规成本,为评估机构做出真实合理的企业价值评估在一定程度上提供保障。

(三)并购方应理性看待业绩承诺与补偿协议

企业在业绩承诺及补偿协议的双重保障下,就会很自然的低估巨额并购下所隐藏的商誉减值风险。所以企业在签订业绩承诺之后,并购公司需要结合标的公司的盈利能力、发展前景、业绩表现以及并购所带来的协同效应等方面对标的公司的业绩承诺完成情况进行正确评估,避免标的公司为了获取较高的并购对价而制定不切实际的高业绩承诺。而被并购公司则应该针对公司目前经营发展状况,制定合理的业绩承诺和补偿协议。