“一带一路”背景下中国—东盟汽车出口贸易潜力分析

尹新尧

(内蒙古大学,内蒙古 呼和浩特 010020)

一、引言

东盟全名东南亚国家联盟,地处亚洲东南部,是亚洲与大洋洲、太平洋与印度洋之间的“十字路口”,而马六甲海峡每年过往船只可达五万多艘,其国际贸易中枢地位不言而喻。近年来,中国与东盟地区关系日益密切,贸易金额飞速增长。2020年,中国与东盟国家经贸合作逆势增长,形成了中国与东盟互为第一贸易伙伴的贸易伙伴的格局。

当今世界,经济增长乏力、挑战频发、贸易保护主义抬头,全球一体化进程受到冲击。基于此,2013年习主席提出了“一带一路”倡议,该倡议强调“共商、共建、共享”原则,充分发挥各国比较优势,实现共同繁荣。其中“21世纪海上丝绸之路”是为加强与东盟地区合作而提出的构想,依靠东南亚海运枢纽的地位,解决中国生产能力、外汇资产过剩问题的同时广泛开拓国际市场。

汽车产业是国民经济的战略性、支柱性产业,也是全球化程度最高的产业之一。改革开放以来,我国汽车行业发展迅速,现已成为世界第一生产大国,但与发达国家相比,总体贸易水平仍然不高、产品竞争力仍然不强。若中国汽车行业能把握好“一带一路”新机遇,积极融入东盟市场,将为行业发展带来新的增长动力。

二、中国汽车行业现状

中国汽车行业目前存在产能过剩、出口增长乏力的问题。在国内市场趋于饱和且竞争激烈的背景下,中国汽车行业急需通过开拓国际市场来提供新的发展动力,但近几年来,中国整车出口数量没有实现增长,甚至出现下滑。而东盟国家正处于高速发展时期,随着国民整体收入的提高,其对汽车产品的需求日渐旺盛,中国汽车品牌能否把握机遇,成功打开东盟市场,将会成为其重要的转折点。此外,据统计,中国汽车行业约有20%的产能无法利用,若能利用与东盟的合作关系将剩余产能转出,不仅有利于中国汽车品牌在东盟地区发展本地化生产,同时,可以将东南亚作为跳板,积极发挥地理和劳动力成本优势,为开拓其他国家市场打下基础。

表1 2013-2018年我国汽车整车出口量

1.高性价比更符合东盟地区消费需求。中国汽车之前一直走低端路线,其中价格低廉是最显著的特点,近些年随着技术水平的不断提高,中国自主品牌也在积极转型,将高性价比作为最新的定位。而东盟地区虽然发展迅速,但收入水平依然不高,经济型汽车是多数人的选择,同样的价格水平上中国汽车更具竞争力。

2.新能源领域布局已久。随着环境问题的凸显,人们逐渐认识到可持续性发展的重要性,多个国家和地区都出台了限制汽车排放及积极转型新能源领域的政策,东盟地区也规定了节能减排的准入门槛,未来随着经济水平的进一步提升,禁销燃油车也会被提上日程。中国电动车起步较早,对技术研发、生产能力布局已久,现已处于世界先进水平。2019年,新能源乘用车企业销售TOP10中中国企业占据四席,TOP20中中国企业共上榜10家,充分展现了中国的实力。此外,中国企业在电动汽车核心技术之一的新能源电池领域中也占据着巨大的优势,据统计,2019年仅宁德时代一家企业的全球市场占有率就超过了50%,而同样实力不俗的比亚迪刚刚拆分出了电池业务,成立了独立的电池公司,准备进军全球市场,中国新能源电池的产品竞争将更上一层楼。

三、东盟汽车市场现状

2019年东盟地区汽车销售总量为3490598辆,为中国全年汽车出口总量的3倍,同比2014年增加9个百分点,能在世界范围内普遍进入“汽车销售寒冬”的大环境下实现如此强势增长,主要得益于当地经济发展迅猛、居民生活水平大幅提高。另一方面,当地人均汽车保有量较低,具备巨大的增长潜力。据统计,东盟十国总人口超过了6亿,而18年已登记汽车总量约为4300万辆,平均每千人汽车登记量约为72辆,市场可开拓空间大。

从国家层面来看,多个国家汽车年销量均实现了一定程度的增长,其中菲律宾、越南实现了大幅增长。而印度尼西亚、泰国、马来西亚三国的汽车行业发展时间较长,销量和汽车总量已经到达较高水平,所以增长相对疲软;而老挝、缅甸、柬埔寨三国由于经济相对落后,人均GDP不足3000美元,缅甸和柬埔寨甚至低于2000美元,汽车需求相对较小。此外,新加坡和文莱是十国中仅有的两个发达国家,新加坡国土面积狭小,居住人口相对较多,公共交通事业发达,且出台了汽车保有量限制政策;而文莱虽然汽车拥有率高,但总人口仅有43万左右,所以尽管两国国民收入高、社会繁荣,但汽车市场依然狭小。

从品牌市场份额来看,排名靠前的基本为日企,在五个主要的市场中,日系汽车份额达84.5%。之所以日本品牌能够长期霸占市场,主要得益于其省油、车占面积小,能够在较窄的路面行驶的特点,符合当地的交通状况及消费水平。

从本土汽车制造能力来看,泰国汽车制造产业发展时间长、国家扶持力度大、生产工艺成熟,现已成为世界重要的汽车出口国,其出口规模甚至略优于中国,而其他国家汽车生产能力相对较弱、工艺水平不高,其中马来西亚本土的明星品牌——宝腾,也被中企吉利收购。缅甸、柬埔寨、老挝三个国家经济主要以农业为主,基本没有自己的汽车产业。

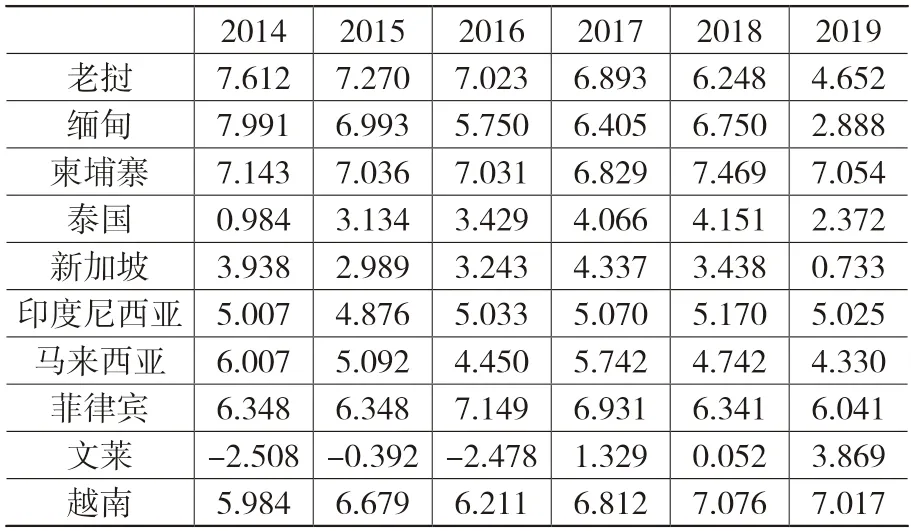

表2 2014-2019年东盟十国地区机动车销售情况

四、基于PEST方法的中国汽车出口东盟地区潜力分析

(一)政治环境(Political Factors)

1.东盟地区开放的经济政策。东盟一直秉持平等与开放的宗旨,不仅积极推进本地区内政治、经济、文化一体化合作,同时积极参与国际贸易事务,加强与其他国家的沟通与合作,制定开放包容的对外政策。

2.中国与东盟合作持久且稳定。2010年双方建立了中国-东盟自贸区,2018年,自贸协定“升级版”正式全面生效。十几年来,双方贸易额增长近十倍,人员往来增长近13倍,且都已成为对方重要的贸易合作伙伴。随着合作进一步加深,双方的关系也会更加密切,形成“你中有我,我中有你”的良好局面。

3.“一带一路”推动中国、东盟合作新升级。“21世纪海上丝绸之路”的提出,不仅是对双方贸易的升级,更是为了提升区域一体的综合竞争实力。双方取长补短,各自发挥自身优势,合力打造全新的生产、加工、中转基地,共同开拓国际市场。

4.双方矛盾有放缓趋势。中国与南海相邻国家的领土争端由来已久,且长时间内都得不到解决,局部摩擦时有发生。随着南海态势趋稳,双方逐渐意识到互相争斗只会让事态更加恶化,不如开放共享使双方都能受益。中国与东盟国家不仅积极落实《南海各方行为宣言》的各项规定,开展海上合作,也建立了海上意外相遇规则。在区域一体化的背景下,双方一定会找到更为有效的解决方案。

总的来看,中国汽车出口东盟地区利远大于弊,更顺应时代发展趋势。中国汽车出口主要威胁来自于地缘政治因素,但这部分的影响不会很大,东盟从领导层面来看更愿意与中国建立更深的合作关系,政治环境有利于中国汽车出口东盟。

(二)经济环境(Economic Factors)

1.经济水平、人均收入增长迅速。得益于开放的经济政策,当地经济增长迅猛,特别是发展中国家,GDP年增长率多在5%以上,远高于世界水平,同时,经济增长带来的居民生活质量、收入水平的提升也十分明显。由于当地人均车辆较少,收入水平的提高必然会扩大对汽车的需求,尤其是低端汽车。研究表明,当人均GDP超3000美元时,汽车保有量将成倍增长。从数据来看,除老挝、缅甸、柬埔寨、越南相对较为落后外,其他六个国家早已迈过此门槛,且老挝和越南也接近此标准。另外,除了文莱和马来西亚出现波动外,其他国家人均GDP均呈逐年上升趋势。所以,未来东盟地区的汽车市场规模必将迈上新的台阶。

表3 2014-2019年东盟十国GDP增长率(百分比)

表4 2014-2019年东盟十国人均GDP

相关系数用以分析变量之间线性相关紧密程度,当其大于零时,说明变量正相关,反之则为负相关。当相关系数的绝对值越接近于1,说明线性相关性越强。这里我们利用2014年到2019年东盟各国人均GDP和国内机动车销售量的数据,计算出了两者之间的相关系数。

数据显示有7各国家的相关性系数大于零,说明随着人均GDP的增加多数国家的机动车销售量有增大趋势,其中缅甸、泰国、菲律宾、文莱、越南五个国家的两个变量间存在强线性相关性。

表5 东盟各国人均GDP与机动车销售量的相关系数

2.基础设施正逐渐完善。

基础设施是社会经济活动正常运行的基础,东盟地区的基础设施建设相对落后,道路长度、铁路长度、机场数量、港口数量都还不成规模。近些年受东盟巨大的发展潜力吸引,国外资本大幅涌入,大量的投资金额有利于当地的基础设施建设。此外,中国对于双方间的交通设施建设也大力参与,如:2019年以中国企业为主投资建设、与中国铁路网直接联通的国际铁路——中老铁路进入土建工程阶段;连接印尼首都雅加达市和旅游名城万隆市的雅万高铁由中国和印度尼西亚共同建设;在中国的支持下,柬埔寨已建成数千公里的道路和桥梁等等。

3.中国与东盟国家汽车产品相对贸易优势分析

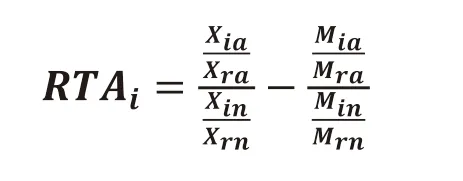

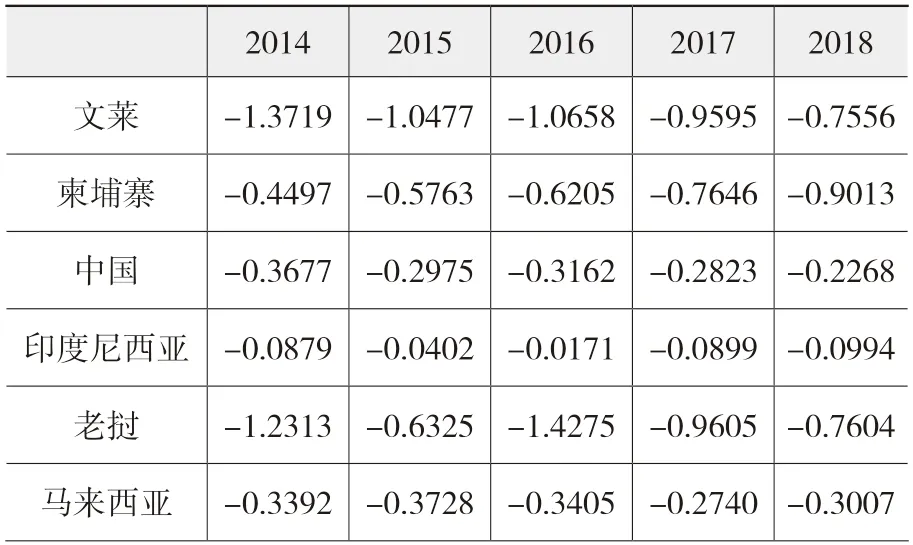

(1)分析方法:相对贸易优势指数(RTA)以一国总产出水平为考虑范围,结合进出口,在计算一国出口优势的同时,也考虑了该国的进口需求结构,充分表现了以一国所有资源利用为主的比较优势,其计算公式如下:

公式中Xia表示i国出口商品a的金额;Xin表示i国出口其他所有商品a的总额;Xra表示除i国外其他国家出口商品a的金额;Xrn表示除i国外出口其他所有商品的总额。M表示相关进口的数据。RTA数值从大到小表示相对优势程度逐渐降低,可根据RTA指数的大小可将生产能力划分为比较优势、弱比较优势、弱比较劣势和比较劣势4类(RTAia ≥1;0 ≤RTAia<1;-1 ≤RTAia<0;RTAia<-1)。

(2)分析结果:根据公式,本文利用2014年到2018年中国、东盟国家及全世界的相关进出口数据进行测算,数据均来源于WTO DATA,计算结果填列在表五中。

首先,从直观数据来看,结果比较接近现实,仅有一个泰国的RTA大于0,且比较优势较为明显,符合其汽车出口大国的地位,其他国家包括中国RTA指数都小于0,其中文莱、老挝、缅甸三国甚至出现小于-1的情况,比较劣势较大,主要原因是汽车整体生产能力不强以及商品总进口规模较小。

其次,中国的RTA指数一直小于零,主要的原因由中国自主品牌占据国际市场份额小、中国作为出口大国供给其他产品金额庞大、国内进口汽车数量较多。而相对优势较大的泰国贸易总体量不大且汽车行业处于支柱地位,另外,泰国对本国汽车行业保护明显,对外来车辆限制较大,国内车辆基本来自本国工厂。2018年,中国汽车出口额占商品出口总额的2.17%,汽车进口额占商品进口总额的4.77%,而同一时期泰国的数据分别为12.22%和3.91%。另外,中国的比较优势指数有上升的趋势。

再次,对比中国与其他东盟国家,除了印度尼西亚、新加坡和越南,中国对其他六个国家的比较优势明显。而印度尼西亚、新加坡和越南三个国家虽然在社会资源配置上优于我国,但是自身的限制条件也较大:新加坡和越南汽车工业相对落后,生产工艺不够成熟,且生产规模小 ;印度尼西亚汽车行业起步早、发展时间长,在工艺水平上并不落后,但存在产能不足的问题,这三个国家并不能满足大规模的生产需求。

总之,从社会资源的有效配置角度来看,中国确实相较于东盟地区整体而言处于比较劣势,但这比不代表中国汽车产品进入东盟市场就存在障碍或产品竞争处于劣势,因为东盟地区的产能并不能满足当地居民对汽车产品日益增长的旺盛需求,而中国作为世界汽车产销第一大国,其庞大甚至过剩的产能以及成熟的制造工艺可以及时填补当地的汽车市场。据统计,2018年东盟十国从外进口汽车商品总值达452.3亿美元。从另外一个角度来看,东盟地区自主汽车品牌发展羸弱,当地生产基本控制在外国企业特别是日本企业的手中,所以中国汽车无论是产品出口还是发展本地化生产,归根结底还是与外国资本的竞争。最后,泰国作为汽车生产大国,且在东盟布局已久,中国汽车的大量进入必然会与之形成局部竞争关系,但双方都不应目光仅局限与东盟市场,而是趁着“一带一路”推进的良机,精诚合作、优势互补,双方联手开拓更多的国际市场份额。

表6 2014-2018年中国和东盟十国的RTA指数

数据来源:根据世界银行世界发展指标数据库数据计算网址:https://databank.shihang.org/

4.中国与东盟国家汽车贸易互补性分析

(1)分析方法:贸易互补性指数(TCI)用于衡量贸易的互补程度和贸易关系的紧密程度,并充分考虑了两国出口比较优势和进口比较优势两个因素。当一国的主要出口产品与另一国的主要进口产品类别越吻合,互补性系数就大;反之,就越小。其计算公式如下:

(2)分析结果:根据公式,利用2014年到2018年中国、东盟国家及全世界的相关进出口数据进行测算,数据均来源于WTO DATA,计算结果填列在表六中。一般认为,当贸易互补性指数大于一时,表明出口国同进口国的互补性高于其他市场的平均水平,两国的贸易关系则比较紧密。

首先,从数据来看,中国与东盟十国间的TCI指数都小于1,说明目前中国与东盟地区汽车产品互补性不高,汽车贸易关系并不紧密。其主要原因为中国汽车产品并非本国主要出口产品,占汽车商品总额比重小,其18年出口比较优势指数即RCA仅为0.307。

其次,中国与缅甸、文莱、老挝三国间的TCI指数相对较大,说明这三个国家汽车进口额占进口总额比重较大,而其他国家特别为新加坡和越南两国汽车进口额占比相对较小。

最后,中国与东盟地区汽车贸易互补性低于其他市场的平均水平,一定程度上说明了双方目前汽车贸易规模较小以及中国汽车出口增长乏力,中国汽车急需出口至东盟地区甚至以东盟为跳板出口至其他国家以带动新的增长。未来,随着中国汽车在国际市场上的开拓以及东盟地区汽车需求的强势增长,双方贸易紧密程度会随之增大。

表7 2014-2018年中国与东盟十国间的TCI指数

(三)社会环境(Social and cultural Factors):

1.人口数量庞大且青年人居多。东盟拥有六亿五千万的人口,最重要的是60%的居民是青年,青年群体作为购车的主力人群,随着收入的逐步提高,未来的市场必然出现爆炸式需求,未来十年东盟地区的汽车需求量很有可能迈入千亿级别。

2.劳动力充沛。据统计,2019年东盟十国劳动力总数为2.36亿人,劳动人口参与率为66.22%,充沛的劳动力有利于我国汽车企业在东盟地区投资设厂、建造售后服务门店,提高本地化生产能力和产品竞争力。

(四)技术环境(Technological Factors)

1.确立发展新能源汽车的方向。受全球环保意识感染,东盟地区认同可持续型发展战略,在汽车领域,逐步收紧尾气排放政策,并确立了电动化的目标。从长期趋势来看,燃油车必将被取代,未来性能源汽车将占据主导地位。而中国的新能源汽车领域走在世界的前列,将会与东盟建立更多的交流合作机会。

2.不同国家生产技术水平不同。由于东盟各国汽车行业发展时间、受扶持程度、国外投资规模的不同,导致各国之间生产技术水平也有较大的差异。中国汽车行业可以因地制宜,对于高工艺水平的国家(如:泰国、马来西亚)采取合作态度,相互促进,对于水平相对落后的国家(如:菲律宾、越南)采取扶持政策,帮助其提升本国家汽车生产能力。

综合来看,政治、经济、社会、技术四个环境均有利于中国汽车产品进入东盟:良好的政策环境和合作前景、东盟地区产能较小与中国汽车行业产能过剩、日益旺盛的汽车需求、汽车新能源化。从上述分析可知,不仅是中国汽车行业想要进入东盟,更是东盟需要中国的进入,双方的合作意愿和发展规划将借助“21世纪海上丝绸之路”战略逐步落实,形成极具竞争力的中国-东盟贸易综合体,在国际贸易进程中扮演重要的角色,中国汽车产品也将远销各个大陆。

五、结论与对策建议

(一)研究结论

以“一带一路”倡议推进为背景,运用PEST模型从政治环境、经济环境、社会环境技术环境四个层面对中国汽车出口东盟的贸易潜力进行分析,并利用RTA指数和TCI指数,以2014-2018年数据为基础,对中国和东盟十国的汽车行业比较优势、中国与东盟十国间贸易互补性进行分析,得出以下结论:

1.东盟地区多数国家机动车销售量与人均GDP呈正相关,且多数国家人均GDP呈逐年上升趋势,所以东盟地区的汽车需求将日渐旺盛。

2.中国汽车行业相对于东盟整体而言并不具备比较优势,主要的原因由中国自主品牌占据国际市场份额小、中国作为出口大国供给其他产品金额庞大、国内进口汽车数量较多及泰国汽车产业实力强劲。但中国对其中六个国家比较优势明显,且中国的RTA指数呈逐年上升趋势。

3.目前,中国与东盟地区汽车产品互补性不高,汽车贸易关系并不紧密。其主要原因为中国汽车产品并非本国主要出口产品,占汽车商品总额比重小。

(二)对策建议

1.积极出口东盟市场,并将东盟地区作为中转基地,与当地的汽车产业沟通合作、协同建设,共同开拓其他海外市场。

2.继续大力投资布局新能源领域,抢占未来新高地。

3.坚持科技创新道路,研发掌握汽车核心技术,提升产品竞争力。

4.加大对东盟地区的投资,一方面帮助其进行基础设施建设,另一方面发展海外本地化生产和完善售后服务体系,进一步提升产品竞争力。

5.双方政府应做好顶层设计,制定相应的扶持政策和贸易优惠政策,做好行业发展的掌舵者。