中国股票市场“特质波动率之谜”研究

潘群星,张艳雯,冯胡娟

(南京财经大学金融学院,江苏南京210023)

一、引言

Black等在1972年率先提出了公司特质风险与股票收益率之间存在相关性。随着研究的深入,学者发现公司特质风险是不可避免的,并用特质波动率来衡量公司特质风险,然而国内外学者在特质波动率与股票预期收益的关系上没有达成一致,并把特质波动率与股票预期收益的负相关关系称为“特质波动率之谜” 。Miller早在1977年就提出异质信念对资产收益影响的假说:在投资者异质信念和市场卖空限制下,乐观投资者情绪通过买入容易表达,而悲观投资者在卖空限制下无法表达,导致资产价格更多反映乐观投资者的观点,价格会被高估。在我国股票市场投资者众多、异质信念复杂、融资融券业务初步发展的情况下,我国股票市场是否存在特质波动率之谜一直是国内资产定价领域的热点问题,异质信念和卖空机制又如何影响资产的定价?为此,论文以2010年4月至2018年12月的我国A股股票为样本,探究我国股票市场是否存在“特质波动率之谜” ,用换手率作为异质信念的替代变量,量化异质信念对“特质波动率之谜”的解释力。

国内外学者在两者的关系上一直存在很大争议。许多学者支持特质波动率与股票预期收益正相关。在理论上,Merton建立基于不完全市场的定价模型,认为特质波动率越大,回报应该越高,特质波动率与资产定价呈正相关。实证上,Brockman等选取全球44个国家的股票市场数据,采用EGARCH模型估计特质波动率,支持Merton正相关的结论;邓雪春建立ARMA模型提取预期特质波率,结果表明两者之间存在显著的正向关系;田益祥等发现在我国股市,特质风险与股票收益呈显著的正相关关系。许多学者持有相反结论:特质波动率与股票预期收益负相关。在理论上,Miller则认为在卖空限制下,股票只反映乐观投资者情绪,悲观投资者无法在市场上得以体现,导致资产定价过高后回落,特质波动率与横截面收益负相关。在实证上,左浩苗等使用多种计算特质波动率的方法,发现特质波动率与预期收益的负相关关系仍然存在;刘维奇等利用CAPM模型和Fama-French三因子模型提取特质波动率,都得出特质波动率与预期收益负相关。

二、理论模型与方法

(一)度量特质波动率

特质风险是指与公司相关的风险,独立于市场风险。我们选取特质波动率(IV)作为公司特质风险的代理指标。

首先,我们使用Fama-French三因子模型估计股票的特质波动率,具体公式如下:

其中,Ri,t,τ表示第i只股票第t月的第τ日收益率,rf表示第τ日的无风险收益率,MKTτ、SMBτ和HMLτ分别表示第τ日的市场因子、规模因子和账面市值比因子。把第i只股票第t月的特质波动率定义为回归残差εi,τ的标准差与当月交易天数ni,t开方项的乘积。

(二)变量说明

为了检验“特质波动率之谜” 是否存在以及探索其形成原因,我们引入一些控制变量。

(1)规模(SIZE):用公司总市值的自然对数作为规模的测量指标。

(2)账面市值比(BM):用股票当年的账面价值与每个月月初的总市值的比率来衡量。

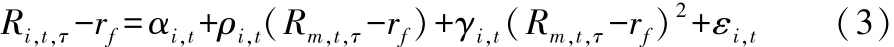

(3)协偏度(SKEW):参照Harvey和Siddique衡量协偏度方法,用股票i第t月的每一个交易日的超额收益(Ri,t,τrf)对市场组合超额收益(Rm,t,τ-rf)和超额收益的平方项(Rm,t,τ-rf)2进行回归:

则股票i在第t月的协偏度为γi,t。

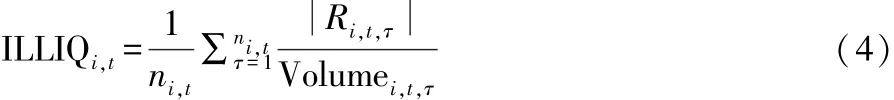

(4)非流动性(ILLIQ):选择Amihud测度作为衡量流动性的指标,Amihud测度实际衡量的是股票的非流动性,该变量越大,股票流动性越差。公式得到股票i在第t日的非流动性:

其中Ri,t,τ和Volumei,t,τ分别表示股票i第t月的第τ日收益率和交易量。

化学防治能够对病虫害进行有效控制,但化学农药所含的高毒性会给稻米带来较高的农药残留,对环境也会产生较为严重的污染。化学防治不仅严重破坏了生态平衡,还严重影响了居民的身体健康。因此,人们从食品质量与安全方面对水稻病虫害防治提出了新要求。

(5)前一个月的收益率(LASTR):马超群和张浩发现在我国市场只有形成期和持有期在4周内的周度周期策略中存在动量异常收益。因此论文选择前一个月收益率来控制一月时间长度的反转效应和动量效应的影响。

(6)价格极差(RP):论文以月内最大日收盘价与最小日收盘价之差作为衡量价格极差的指标。

(7)换手率(TUR):按照Boehme等的建议选择股票的月换手率作为异质信念的代理变量。

(8)交易成本(COST):采用Lesmond等的方法,即用日收益率为零的天数在一个月所有交易日天数中所占的比例来衡量交易成本。

三、实证研究

(一)样本选取

论文选取A股所有上市公司为研究对象。由于创业板市场在2010年3月A股启动融资融券业务,这种交易制度的施行对股票的收益产生巨大影响,故论文选取样本区间从2010年4月1日到2018年12月31日。在这期间,A股市场受到了熔断机制的“自熔断”和中美贸易摩擦等重大事件的冲击。同时为了减少误差,我们剔除了ST、PT或停牌状态的股票、金融业股票、月交易天数少于15天的股票,一共得到股票3439只。股票数据和控制变量数据来自国泰安CSMAR金融数据库和Wind数据库,计算Fama-French三因子模型的数据来自RESSET金融研究数据库,无风险收益率采用同期的国债收益率折算得到。

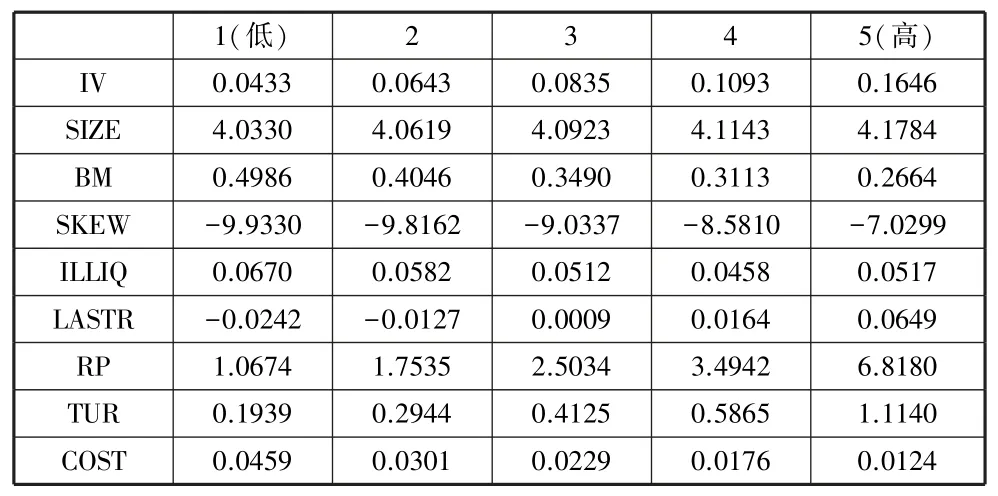

表1给出了特质波动率分成5组后,控制变量均值的变化情况。随着组合1到组合5特质波动率依次增大,样本A股上市公司的规模也在增大,说明在2010年至2018年,高特质波动率主要集中在大规模公司。账面市值比、交易成本和协偏度的绝对值呈下降趋势。非流动性也呈下降趋势,非流动性越小,流动性越好,股票的预期特质波动率越大。前一月收益率呈上升趋势,说明前一月收益率增加,预期下一月股票特质波动率也会上升。价格极差和换手率呈上升趋势,且变化幅度很大,表明高特质波动率股票月内价格变化幅度大,换手率高,低特质波动率股票月内价格变化幅度小,换手率低。进而我们考察控制变量间的相关系数,得到特质波动率与换手率的相关系数高达0.516,与价格极差的相关系数是0.379。

表1 控制变量按照特质波动率分组后的均值

(二)投资组合分析

表2是以股票的月数据估计Fama-French三因子模型得到的特质波动率。对股票特质波动率按分位点从小到大分成5个投资组合,计算各个组合的平均特质波动率和平均预期收益率。

表2 存在性检验

表2的第二列是样本分组下的特质波动率,第三列是对应分组下的平均收益率,可以明显看出我国股票市场存在“特质波动率之谜”现象,高特质波动率有低收益(特质波动率最高组平均收益率为-0.9783%),低特质波动率有高收益(特质波动率最低组平均收益率为0.9006%)。从第二组开始,随着特质波动率的增加,平均收益率呈下降趋势。买入低特质波动率组合卖出高特质波动率组合的超额平均收益率达到1.8789%,且T值显著。

(三)Fama-Macbeth横截面回归分析

为了验证投资组合分析的结果,进一步探讨横截面上股票预期收益率与特质波动率及其他控制变量之间的关系,进行Fama-Macbeth横截面回归分析。前面我们已经得出,特质波动率与换手率的相关系数高达0.516,与价格极差的相关系数为0.379。

采用Fama-Macbeth横截面回归方法,进一步检验股票收益与特质波动率在横截面上的关系,在横截面上引入控制变量Control,包括SIZE、BM、SKEW、ILLIQ、LASTR、RP、TUR、COST作为自变量,对下一月收益进行回归。表3报告了横截面回归的实证结果。横截面上所有变量指标进行标准化处理,横截面回归方程如下:

没有加入控制变量时,股票预期收益与特质波动率在横截面上存在显著的负相关关系。加入控制变量后,负相关关系依然显著存在,系数相较于-0.1490没有较大变化,说明规模等控制变量无法抑制特质波动率与预期收益的负相关关系。加入价格极差,特质波动率系数变为-0.1121,相较于其他控制变量,系数有所降低,但不是很明显;加入换手率,特质波动率系数变为-0.0734,相较于-0.1490,系数明显降低,T值也显著下降,换手率的影响也远远高于价格极差的影响。最后加入价格极差和换手率,系数变为-0.0535。价格极差和换手率加入对特质波动率之谜有一定的解释力,但不能改变股票预期收益与特质波动率的负相关关系。

(四)融资融券对换手率和特质波动率的影响

论文运用双重差分模型进一步分析融资融券对异质信念和特质波动率的影响,以2014年9月22日第四次融资融券扩容为时间点,选取第四次扩容融资融券标的,剔除金融股、公共事业股后的181只股票为实验组,对照组为第五次扩容同样剔除金融股和公共事业股后的57只股票,共238只股票。第五次扩容的时间点为2016年12月,我们取2014年10月至2016年12月为实验期,非实验对比期为2012年7月至2014年9月。选取2014年9月为时间点,是因为融资融券已经第四次扩容,融资融券业务进入常规,股票数量和前后时间跨度也具有较高的研究价值。建立双重差分模型对比融资融券前后换手率和特质波动率的变化情况,模型如下:

其中,TUR表示第i只股票第t月换手率,IV表示第i只股票第t月的特质波动率,D为实验组和对照组的虚拟变量,D=1表示标的股票,D=0表示非标的股票;T为时间虚拟变量,T=1表示政策开展后,T=0表示政策开展前。而SIZE、BM、VOL、SPREAD(价差)和LSATR为控制变量,价差为股票月开盘价和收盘价的差值。

表4是双重差分模型下融资融券对股票换手率以及特质波动率影响的实证结果。换手率和特质波动率的系数为负,分别是-0.0159和-0.0114,且T值显著,表明融资融券的开展导致换手率的下降和特质波动率的下降,融资融券的开展导致标的股票换手率下降0.0159,特质波动率下降-0.0114。正如之前分析的,市场上投资者具有异质信念,乐观的信念会造成当期股票价格的高估、未来收益的降低,而悲观的信念由于卖空限制的存在无法体现。融资融券业务的开展,能够让悲观情绪得以体现,降低了市场上的异质信念以及特质波动率,在一定程度上缓和“特质波动率之谜” 。

表4 融资融券对换手率和特质波动率的影响

四、结论

在熔断机制“自熔断” 和中美贸易摩擦等重大事件冲击的背景下,论文考察了自融资融券业务启动起我国股票市场“特质波动率之谜” 现象,对特质波动率方面作了系统的研究。总结如下:第一,论文采用投资组合和Fama-Macbeth横截面回归分析方法,发现我国股票市场确实存在“特质波动率之谜”现象,即特质波动率与预期收益呈负相关,而且这种现象不受规模、账面市值比、协偏度、非流动性、前一月收益率和交易成本的影响,引入表征异质信念的换手率,换手率的加入降低了预期收益和特质波动率的负相关关系。第二,根据换手率对特质波动率影响最大,结合我国股票市场的卖空限制,利用第四次、五次融资融券扩容标的和第四次扩容时间点,构造双重差分模型,考察融资融券对换手率和特质波动率的影响,从异质信念和卖空机制角度出发,发现融资融券的开展能够有效地降低换手率,降低异质信念,也能降低特质波动率,从而缓解“特质波动率之谜” 。

对我国A股市场股票收益与特质波动率之间关系的研究具有重要意义。第一,研究我国股票市场“特质波动率之谜”现象是对国内现有研究的补充,丰富了资产定价理论在我国的发展。第二,对股票市场的信息披露质量做出要求,规范和完善信息披露制度,提高信息披露质量,确保信息披露及时、准确,完善市场及股价异动的应急机制。第三,基于投资者异质信念和卖空机制角度来解释“特质波动率之谜”现象,能够引导投资者正确看待公司和市场层面的信息,加强投资者教育,减小异质信念影响;并且相关部门也应因时制宜地验证和发展融资融券业务,循序渐进地对优质标的股票扩容,提高融资融券股票占比,降低卖空机制对特质波动率之谜影响,增强股市风险防范能力。