江苏省金融发展质量评价研究

张运峰,肖文昊,段继红

(南京财经大学,江苏 南京210023)

一、引言

现代金融业在经济发展过程中处于核心地位,为经济增长提供高效的资源配置方式。一方面,金融业不断通过融资与投资,优化经济中的资源配置效率,促进实体经济的高速增长;另一方面,金融业通过金融产品创新与发展,分散经济增长过程中的风险,为经济稳定运行提供保障。因此,高质量的金融体系与金融结构是保证现代经济平稳运行的重要保障。

在党的十九大提出的深化金融体制改革,增强金融服务实体经济能力的政策背景下,经济增长过程中应当更加重视金融体系的发展质量,对金融体系的效率与稳定提出更高的要求。因此首先要对当前金融业的发展水平与质量做出评价,提出有针对性的改进建议。论文基于江苏省与其他代表性省份的省级数据和江苏省十三个地级市的市级数据的整理,构建金融发展质量的评价指标,对江苏省金融发展质量做出评价与比较,并基于统计结果提出相关建议。

二、文献综述

(一)金融发展理论基础

早期经济学家对金融结构体系发展与经济增长关系问题的研究,形成了金融发展理论。对于这一问题的早期研究,经济学家观点各异,Schumpeter(1912)等认为,较发达的金融体系能够促进经济增长,有助于缓解信息不对称,降低交易成本,因此对储蓄、投资、技术进步等主要宏观经济变量产生影响。银行信贷偏好更具创新性的行业与企业,资本流动的偏好会促进产业规模与结构的优化,因此促进经济增长。而Robinson(1951)、Lucas(1988)认为企业的发展产生了对资金的需求,进而产生了对金融业的需求,金融业追随实体经济的增长而发展,金融体系仅仅受到需求的刺激做出反应,否认金融发展的积极作用。

在对这一问题进行深入研究的过程中,Goldsmith(1969)发表了《金融结构与发展》一书,对金融发展做出开创性研究。指出金融理论应当研究影响金融结构、金融工具存量和金融交易流量的因素,这些因素如何相互作用促进金融发展。对金融结构和金融发展的比较研究,其目的就是揭示不同国家在金融发展的不同阶段金融结构的差异,探讨金融发展与经济增长的相互关系。

对于金融发展质量的内涵,Goldsmith(1969)认为金融发展的实质就是金融结构的变化。Pagano(1993)认为金融发展质量主要指金融市场资源配置效率。白钦先和丁志杰(1998)认为金融发展在数量上体现为金融规模的扩大,金融工具的丰富和增长;在质量上体现为金融资源配置效率的提高与金融深化。任保平等(2015)认为金融发展质量的提高是金融业规模的扩大、结构的优化、效率的提升、稳定性的增强和风险性的降低。扶明高(2018)从整个金融业与单个金融企业两个方面界定金融发展质量,对于金融业来说,金融发展高质量是指健全的金融体系、安全的运行环境、创新活力十分旺盛、发展出丰富多样的金融产品、更加广阔和便捷的金融服务覆盖等,概括为“九性” ;对于个体金融企业来说,金融发展高质量是指企业资本充足,具有较高的流动性和稳定性,运行过程中真实合规,概括为“十性” 。刘海瑞和成春林(2018)认为金融发展质量应当从动力、过程、结果三个维度进行内涵的界定。在动力上,金融创新是金融业不断发展的永恒动力。金融创新促进金融机构规避风险、稳定运行;促进金融与经济的深度融合;提高市场中的交易效率。在过程上,金融发展的过程需要保证金融体系的稳定性和协调性;在结果上,金融发展通过调节资金流动,减缓信息不对称,降低交易成本,促进经济增长,体现了有效性;金融的发展通过“涓流效应” 和“亲贫性增长” 改善收入分配,体现了普惠性;金融工具特有的风险规避和公司治理功能,使其具有更加高效的促进环境治理的作用,体现了持续性。

(二)金融发展评价指标研究

Goldsmith(1969)建立了测度金融体系的最初模型,即衡量金融结构的指标:第一,金融相关度(金融资产/GDP),反映了金融与经济的关系;第二,金融结构组成,即各种金融资产与金融工具在经济部门中的占比。这些组成包括债务工具与股权工具,长期债务工具与短期债务工具的占比等;第三,各种类型的金融中介在金融机构中的占比,反映了不同金融中介机构在经济中的重要性,进而反映金融机构化程度。King和Levine(1993)建立了四个指标:DEPTH(金融体系流动性负债/GDP),BANK[银行信贷/(银行信贷+中央银行国内存款)]表示中央银行与商业银行在配置信贷资产中所占的地位,PRIVATE(私人部门信贷数量/总信贷数量),PRIVY(私人企业信贷数量/GDP)。

在国内的研究中,谢平(1992)使用金融资产总量、金融相关比率、政府的资产负债结构等数据分析我国金融深化对经济增长的作用。谈儒勇(1999)将金融发展分为金融中介体系发展与股票市场的发展。使用两个指标BANK(银行资产负债表中的3个资产类账户季末余额与银行资产类账户与货币当局资产类账户季末余额总计之比)与DEPTH(M2/GDP)衡量金融中介体系的发展,使用季度市值与季度GDP之比衡量股票市场相对规模,使用季度总成交额与季度GDP之比衡量流动性,使用季度成交金额与季度总市值之比衡量季度周转率。卢峰和姚洋(2004)除了使用传统的DEPTH与BANK指标之外,使用COMP(除四大国有银行以外的其他银行的信贷份额)衡量银行系统内部的竞争程度。任保平等(2015)、徐璋勇(2018)构建了一个比较完整的金融质量评价指标,从金融规模、金融效率、金融功能、金融稳健性和金融风险性5个方面考察金融发展质量,并使用高度可得的数据进行分析。

(三)区域金融发展理论研究

对于区域金融理论,论文主要参考针对国内区域金融的研究,周立和王子明(2002)认为金融发展水平与区域经济增长正相关,可以通过扩大金融市场化程度促进经济增长。王景武(2005)通过研究东西部区域金融差异,认为东部地区的金融发展与经济增长存在正向关系,而西部地区存在负向关系。崔光庆和王景武(2006)认为中央与地方政府的政策与制度差异导致了区域金融的发展差异。政府应当制定适合地区金融发展的政策,促进金融发展。李林等(2011)认为我国金融集聚主要出现在长三角、珠三角、环渤海地区,呈现出一定的空间相关性,主要体现在银行业集聚,但是金融集聚的空间辐射能力有限,此外,体制与政策在很大程度上抑制了这种辐射作用。应当加强合作,消除区域间的割裂状态才能更好地促进金融发展。

三、金融发展质量的内涵和指标体系的构建

(一)金融发展质量的界定

论文根据金融体系主要的机构类型,将金融业分为银行业、证券业和保险业三个最具代表性的子行业。金融业的发展表现为金融资本的扩张、行业规模的扩大,更表现为金融体系的完善、金融效率的提高。论文认为金融发展质量的内涵为:金融业规模的扩大、效率的提高、结构的优化和稳定性的增强。

(二)评价指标体系的构建

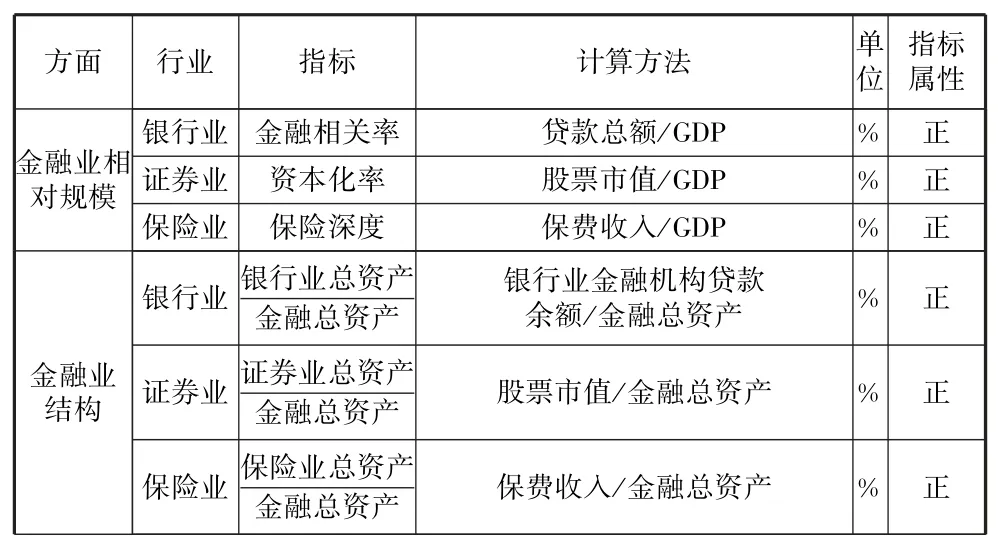

论文将从金融业相对规模、金融业发展结构、金融业运行效率与金融业稳定性共4个方面构建金融发展质量的评价指标,对于每一方面,都分为银行业、证券业和保险业3个主要金融行业分别计算,共计使用12个指标对金融发展质量进行评价。结合数据可得性和可靠性,具体指标及其计算方式如表1所示:

表1 江苏省金融发展质量评价体系

续表

1.金融业相对规模

金融业相对规模是衡量金融业在整体国民经济中的比例的常用方式,通常有两种计算指标:Mckinnon提出的M2/GDP与GoldSmith提出的FIR。鉴于数据的可得性以及区分不同行业的特点考察,选用金融相关比率作为银行业相对规模的衡量指标,选用资本化率衡量证券市场的相对规模,选用保险深度衡量保险业的相对规模。使用金融机构贷款总额、上市公司当年年末总市值、保费收入分别与GDP的比值进行衡量。

同时,由于长江水位较低,汉江下游汉川站与长江汉口站水位相差11.15 m(21日 14时),汉川段实测最大流速3.67 m/s,汉江一桥附近实测最大流速5.6 m/s,落差之大,流速之急,极为罕见,仙桃以下河段滩岸冲刷极为严重。湖北省防指于20日23时将汉江防汛应急响应级别由三级提升至二级,决定依法主动分流,把损失控制在预定范围内。

2.金融体系结构

金融体系结构可以定义为不同类型的金融机构在金融体系中的相对规模和组成。选用银行资产占比、证券资产占比与保险资产占比衡量不同类型的金融机构的相对规模。具体而言,使用银行贷款作为银行资产,使用上市公司总市值作为证券资产,使用保费收入作为保险业资产,分别与金融总资产的比值作为该行业的相对结构。

3.金融业运行效率

金融业的效率本质上是对金融业的投入与产出相对关系进行衡量。选取银行业的存贷比、上市公司股票筹资额与GDP之比、保险赔付比率分别对银行、证券及保险业的效率进行衡量。

4.金融业稳定性

金融业稳定性用于描述金融企业的运行与发展状态,论文使用金融资产的增长率进行衡量,具体用银行贷款增长率、上市公司市值增长率与保费收入增长率进行衡量。

采用熵值法对各个指标进行赋权以去除人为赋权的主观性,因全部指标均为相对百分比,均为正向指标,因此无须统一量纲。

(三)数据来源

四、代表性省份金融发展质量比较分析

(一)代表性省份金融发展质量综合比较

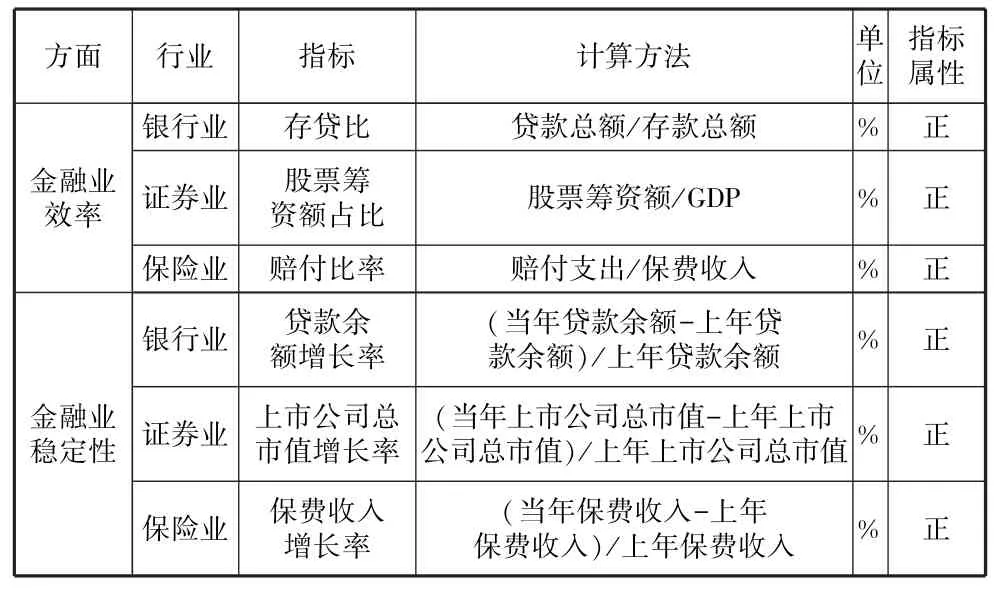

图1反映了代表性省份金融发展质量综合得分的变化趋势比较。在长期的变化趋势上,各省趋势相近,在2008~2011年期间有短期的波动,此后得分比较平稳,变化不大。横向比较来说,浙江省与广东省的金融发展质量最高,湖北省得分最低。江苏省在代表性省份中的金融发展质量比较中得分不高,仍然与广东、浙江具有一定差距。而对于具体的分析,仍然需要对各个指标分别进行比较。

图1 2008~2017年代表性省份金融发展质量综合得分比较

通过对比其他代表性省份可以看出,江苏省各项金融发展指标互有高低。虽然在金融业与经济总量的相对规模上处于劣势,但金融业的运行更加高效,具有更协调的金融结构。相对于湖北、贵州等代表性省份金融发展更具高质量。

五、江苏省区域金融发展质量评价

(一)描述性统计

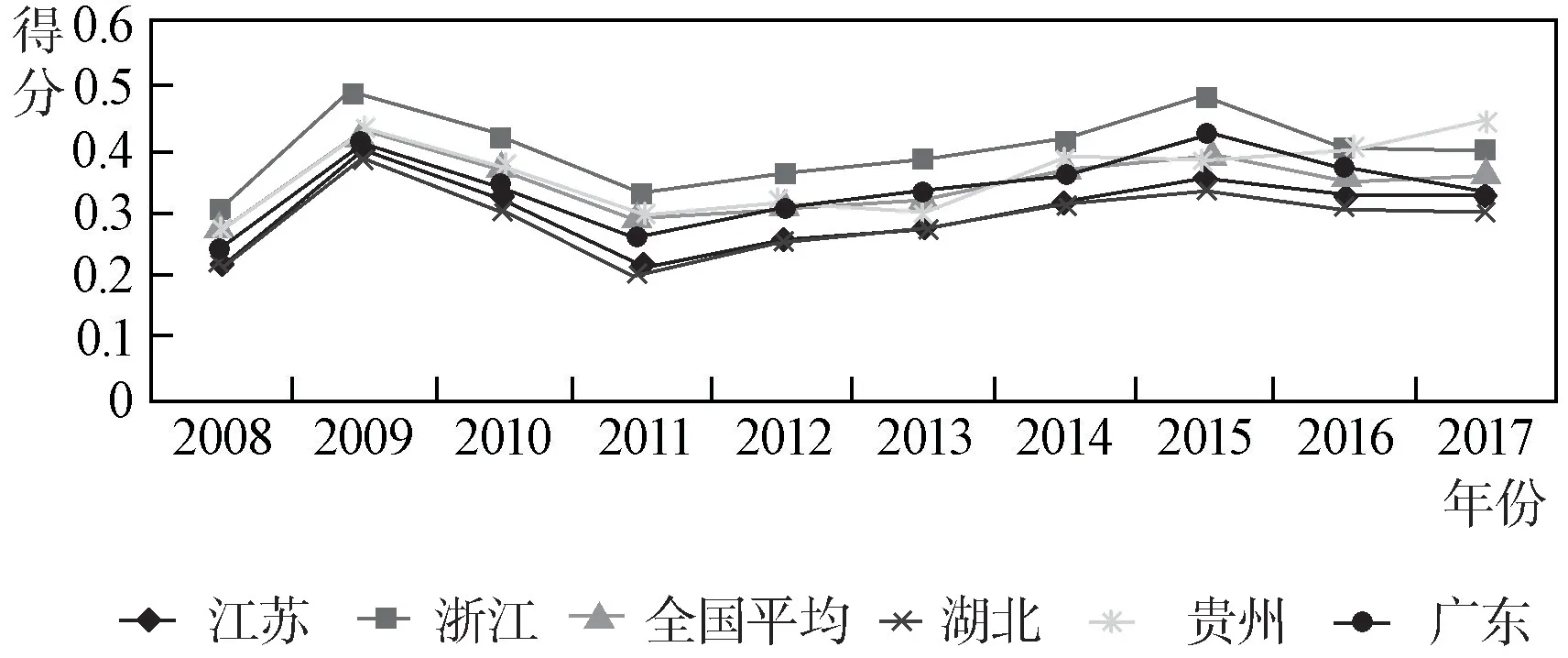

表2为13个地级市的12个指标的描述性统计。

表2 各类指标数据描述性统计

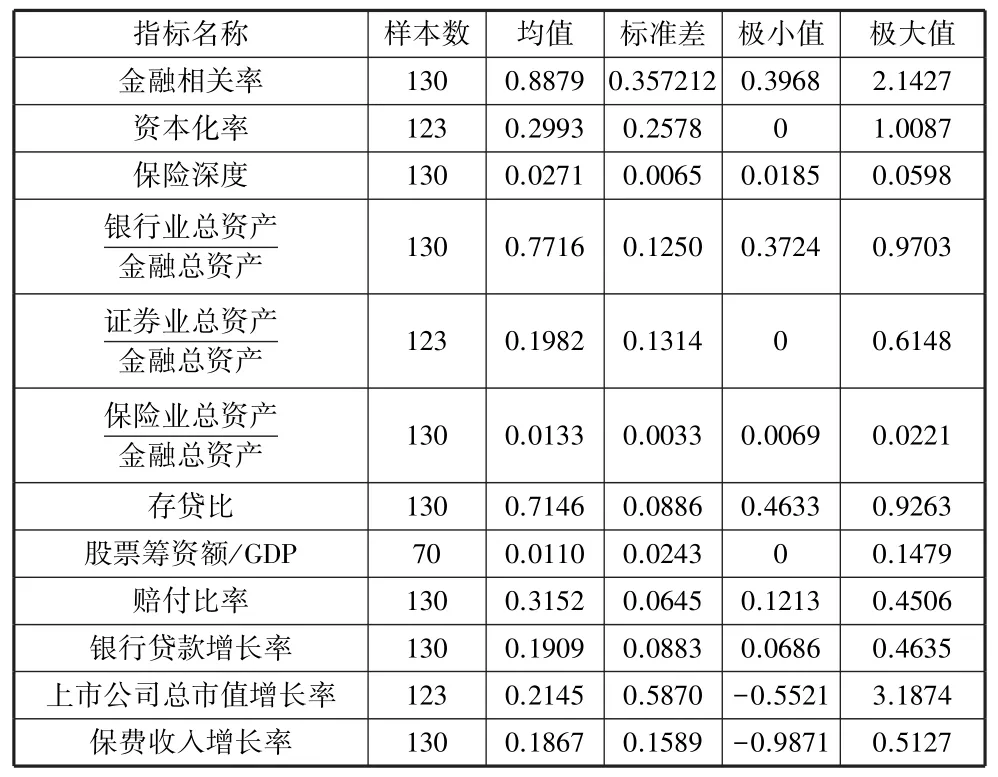

(二)综合评价

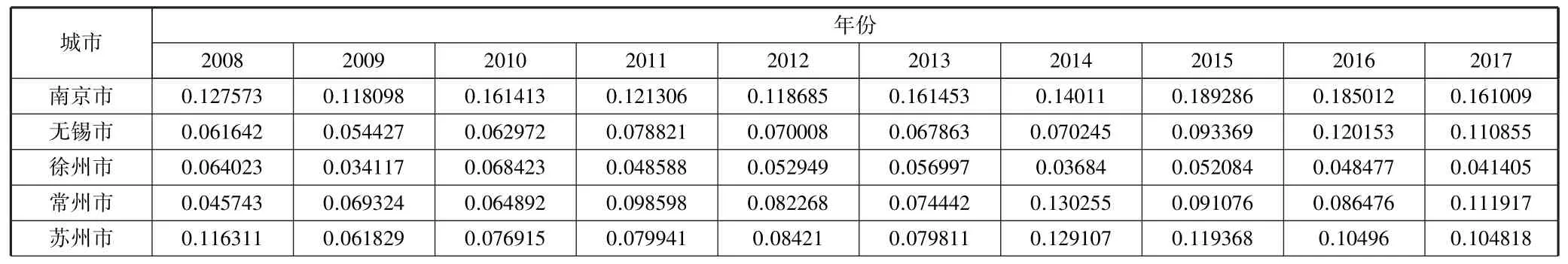

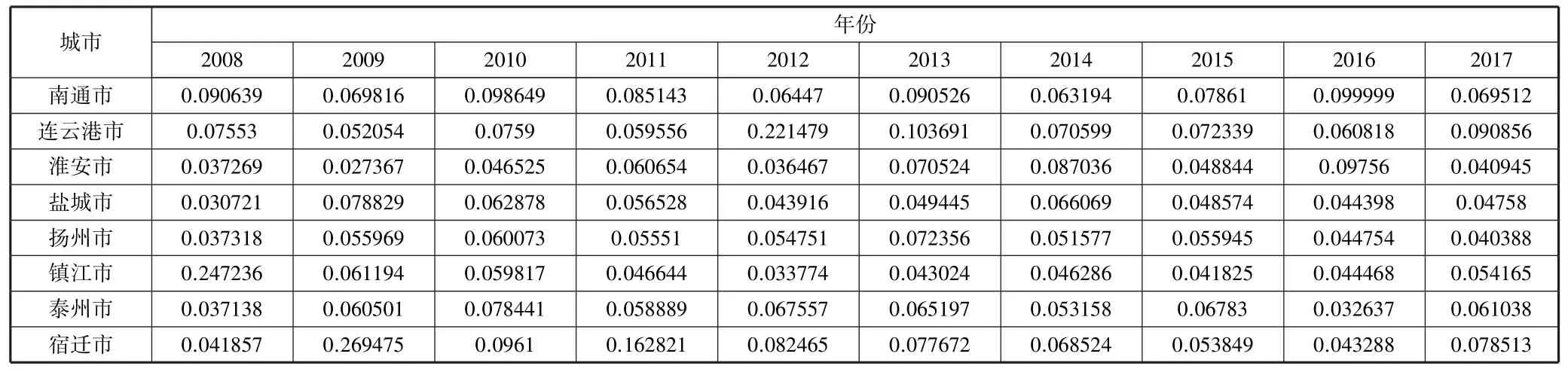

采用熵值法对各个指标进行赋权以去除人为赋权的主观性,因全部指标均为相对百分比,均为正向指标,因此无须统一量纲。表3为江苏省13个地级市2008~2017年的金融发展质量综合评分。

表3 2008~2017年江苏各市金融发展质量综合得分

续表

(三)江苏省各市金融发展质量横向比较

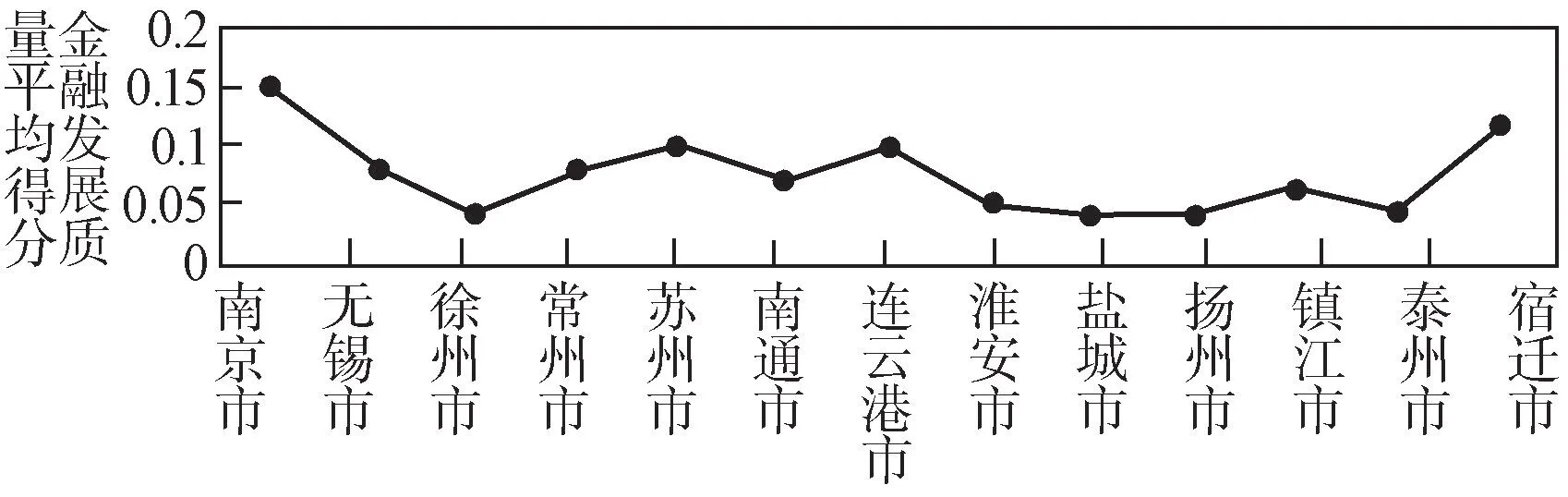

1.江苏省金融业增长质量的空间维度分析

如图2所示,不同地级市的金融发展质量差距较大,仅有南京和宿迁两个城市的平均金融发展质量得分在0.1以上,其余城市集中在0.04到0.1之间,并且,苏南地区明显高于苏北地区。

图2 江苏省地级市金融发展质量平均得分

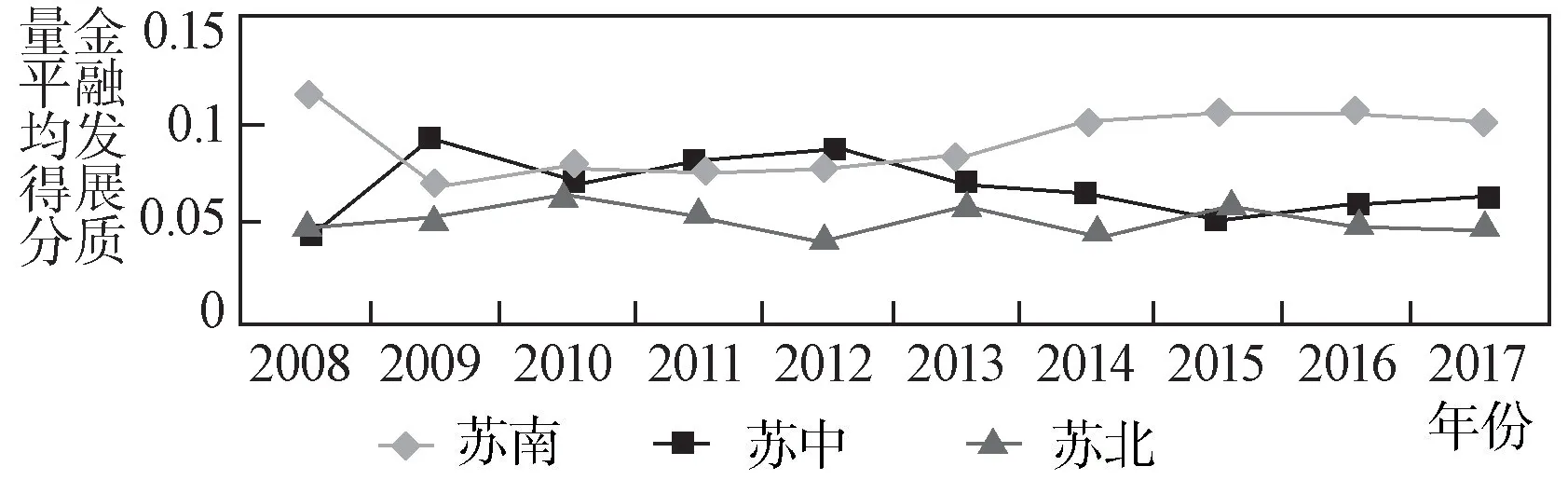

2.江苏省金融发展质量的时间维度分析

将13个地级市按地理位置分为苏南、苏中与苏北三个区域。论文将区域划分如下:苏南地区包括南京、镇江、苏州、常州和无锡;苏中地区包括扬州、泰州和南通;苏北地区包括连云港、徐州、淮安、盐城和宿迁,从时间维度上进行分析,如图3所示。从图3中可以看出,江苏省金融发展质量存在一定的波动,在2008~2009年以及2013年经历了两次较大的波动,之后趋于较为稳定缓慢的波动增长。金融发展的冲击主要来自证券市场的波动。此后随着一系列改革措施的颁布与实行,金融发展水平恢复较快。从区域上看,苏南地区由于经济水平较高,各类产业完善,金融业发展质量较高,但是仍然容易受到外来冲击的影响。但是经过冲击之后,金融业能够较快调整逐渐恢复到正常的水平。苏中地区波动最小,同时发展也最缓慢,苏北地区的金融稳定性较低,但是增速较快。

图3 时间维度上的金融发展质量平均得分

六、结论与政策建议

论文从两个方面进行对比分析,首先通过对江苏与代表性省份各类金融发展指标的比较,分析不同省份间的异同,对于不同的发展水平的对比,学习与借鉴金融业的发展经验,为江苏省金融业发展提供改进方向。而后,通过对江苏省内各地级市的对比与分析,得出江苏省金融发展的区域特征。

首先,通过对比江苏与其他代表性省份的金融业发展,可以发现:第一,从趋势上看,各地区的金融业总体发展趋势相似,一方面是由于整个国内经济的影响,另一方面也是由于不同省份的地域优势,江苏、浙江均在长三角经济带,广东位于珠三角经济带,而湖北省处于华中重要的中心位置,长江沿岸,交通发达。在经济发展上具有区域上的优势,不仅受到区域优势影响,也会互相产生经济上的相互作用。第二,从整体水平的对比来看,浙江、广东两省金融发展水平在全国范围内处于较为先进的水平,两省在各个指标上均或多或少的优于江苏省,甚至在某一两个指标上与江苏省拉开较大的差距。因此,值得学习与借鉴两省金融发展的经验,不断调整发展政策,更加高效地促进江苏省的金融发展。

其次,论文以江苏省13个城市2008~2017年的面板数据为样本,运用熵值法对江苏省金融发展质量进行测度和评价,并从时间与地域两个方面进行对比分析。从整体来看,江苏省金融发展水平不高,但是过去十年的增长速度较快,并且苏北、苏中、苏南三个区域的金融发展差异明显。南部地区综合发展水平较高,其次是中部地区,北部地区最低。根据报告的统计结果,结合江苏省的实际情况,提出以下建议:

从宏观角度来说,第一,不同地域的金融发展质量有差异,苏南地区的金融发展质量高于苏北且差距明显。因此应加大对苏北地区金融发展的扶持力度,在政策与资金上给予更完善的支持,促进区域金融的协调发展。需要因地制宜,结合当地的经济、产业发展与资源水平,提高金融资本在各个行业中的使用效率,优化金融体系。第二,充分发挥苏南五市对于周边城市的辐射作用,经济发达的城市集中了充足的资金,丰富的人才,更完善的金融体系。而对于城市自身而言,金融发展水平已经趋于平稳,金融发展的经济绩效趋于停滞,因此需要将较发达城市的资源辐射到周边较不发达的地区,带动周边地区的经济发展。

从微观角度来说:第一,企业应当不断整合自身资源,及时撤出盈利能力较低的业务,扩大盈利较高、具有广阔行业前景的业务。例如,银行业在信贷业务中应当扩大对于高新科技企业的投资,而在消费金融领域,应当不断开发扩展具有创新性的金融产品。通过扩展新的信贷与金融业务,扩大银行业的相对规模,促进金融发展与经济增长。对于保险业,充分结合数据分析与挖掘技术,充分结合新兴产业分析与研究,提高对客户需求与风险的分析与洞察能力,优化保险产品。扩大保险产品需求,进而扩大保险业相对规模,优化金融业结构。对于证券业,尽管证券市场本身稳定性较差,但是仍然可以通过完善入市与退市相关规定,提高对上市公司审核与监管的门槛,在一定程度上降低证券市场系统性风险,避免出现大规模的市场恐慌。此外也要提高证券市场的活跃程度,扩大上市公司的上市与融资效率,促进证券市场发展。第二,金融企业应当积极融入金融科技变革中,随着互联网行业不断发展,新型金融科技公司以更加高效、便捷与人性化的服务在金融服务行业逐渐发展壮大,传统的金融行业应及时跟进,以新的互联网思维开发新的金融产品与服务。