中国与“一带一路”沿线国家农产品贸易特征演变

杨玉文 董婉璐 杨 军

一、研究背景

农产品贸易是中国和“一带一路”沿线国家间经贸合作的重要内容之一。中国改革开放以来,农业经济发展取得举世瞩目的成就,农业生产的快速增长和调整满足了国内经济发展、人口增长和消费升级的需求①黄季焜:《四十年中国农业发展改革和未来政策选择》,《农业技术经济》2018 年第3 期。,而且在农产品贸易尤其是农产品进口快速增长的前提下保证了较高的食物自给率,对保障世界食物安全做出了巨大贡献②Anderson K.,Strutt A.,Food security policy options for China:Lessons from other countries,Food Policy,Vol.49(2014),pp.50-58.、③杨军、董婉璐:《中国农产品贸易变化新特征及其政策启示》,《经济与管理》2019 年第5 期。。同样,农业也是“一带一路”沿线国家经济发展的重要基础,与中国开展农业合作和农产品贸易,对“一带一路”沿线国家的经济发展和社会稳定具有重要的意义④刘国斌:《中国农业对外开放与“一带一路”建设》,《东北亚经济研究》2020 年第2 期。。2019 年,中央一号文件提出,要加快推进并支持农业走出去,加强“一带一路”农业国际合作,主动扩大国内紧缺农产品进口,拓展多元化进口渠道,培育一批跨国农业企业集团,提高农业对外合作水平。近年来,国际经济形势和贸易环境复杂多变,与“一带一路”沿线国家在农产品贸易和食物安全方面深入合作具有更加重要的意义。综合考虑中国和“一带一路”沿线国家的资源禀赋特征,分析中国和“一带一路”沿线国家在农产品贸易方面的竞争性和互补性,总结其变化规律和发展趋势,对于相关政策制定具有十分重要的意义。

二、中国与“一带一路”沿线国家农产品贸易基本情况

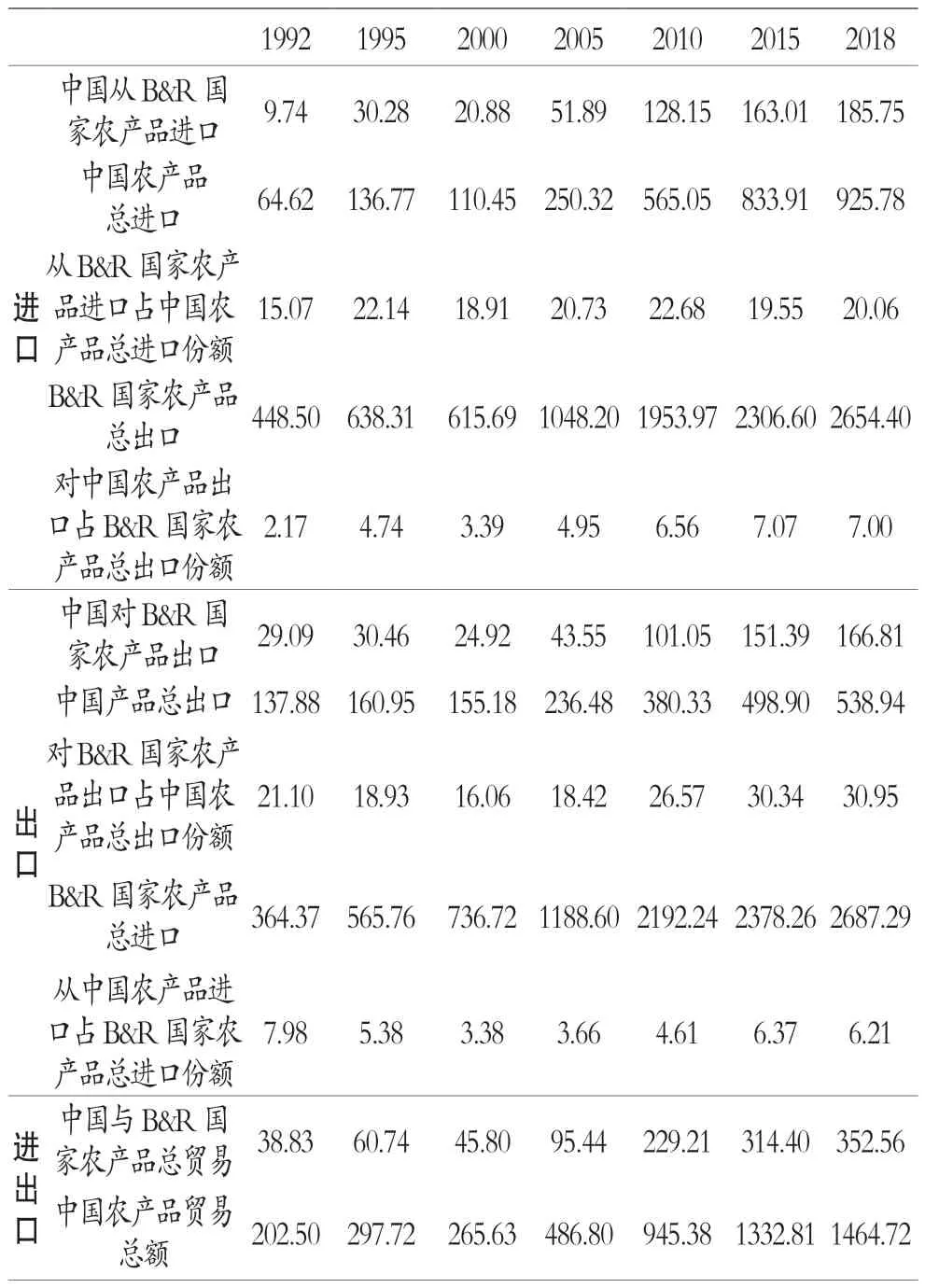

中国与“一带一路”沿线国家的农产品贸易呈现快速增长的态势,如表1 所示,双边农产品贸易额从1992 年的38.83 亿美元,增长到2018 年的352.56 亿美元①以2000 年不变价格计算,下文同。,年均增长率为8.86%。其中,中国对“一带一路”沿线国家的农产品出口额从29.08 亿美元增长到166.81 亿美元,年均增长率为6.95%;进口额从9.74 亿美元提高到185.75 亿美元,年均增长12.01%。中国与“一带一路”沿线国家农产品贸易在2005 年前处于顺差状态,但顺差幅度逐步减少;从2005 年开始出现贸易逆差,在后续10 年的时间,逆差幅度处于不断的波动状态;2017年以后再次出现顺差。

表1 中国和B&R 国家农产品贸易情况(单位:亿美元,%)

农产品是中国与“一带一路”沿线国家间国际贸易的重要贸易产品之一,且重要程度逐年上升。作为农产品消费大国,中国与“一带一路”沿线国家的农产品贸易占中国农产品总贸易的份额从1992年的19.17%增长到2018 年的24.07%。对于“一带一路”沿线国家而言,与中国的农产品贸易占其总贸易的份额从1992 年的4.78%增长到2018 年的6.60%。

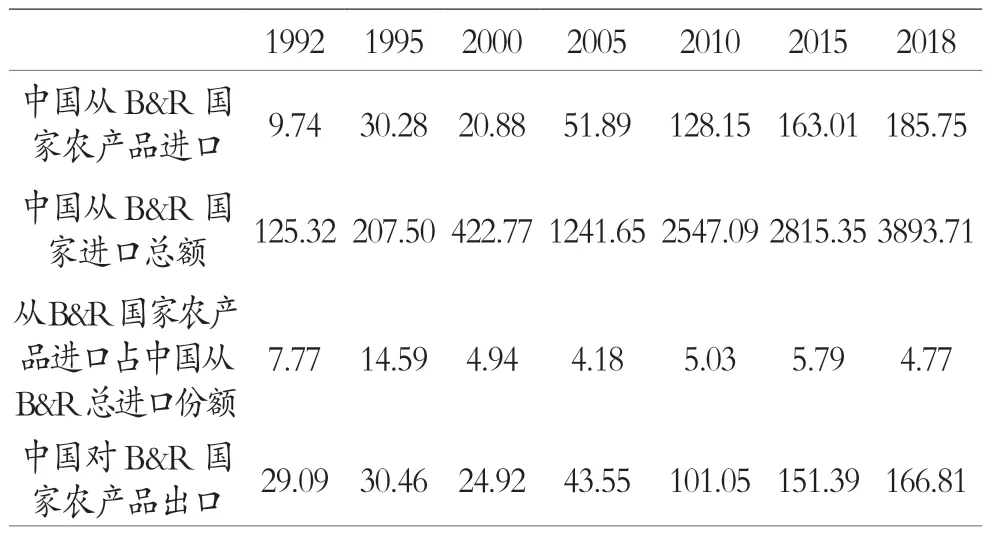

虽然中国与“一带一路”沿线国家农产品贸易快速增长,但农产品贸易额占贸易总额的份额却在不断下降,这一趋势在中国加入WTO 之后更加明显。如表2 所示,中国从“一带一路”沿线国家农产品进口占中国从“一带一路”沿线国家进口总额的份额由1992 年的7.77%下降到2018 年的4.77%;而中国对“一带一路”沿线国家农产品出口占中国对“一带一路”沿线国家出口总额的份额由1992年的21.9%下降到2018 年的3.38%。目前在国际上单边主义强势、贸易保护主义抬头的情况下,中国需要加强与“一带一路”沿线国家的农业合作,进一步提升农产品贸易的整体水平,为未来高质量的经贸合作奠定良好的基础。

表2 中国与B&R 国家农产品贸易额及其在中国与B&R 国家总贸易额中所占份额(单位:亿美元,%)

(资料来源:根据UN COMTRADE 数据库收集整理)

本文将着重分析中国与“一带一路”沿线国家之间农产品贸易的增长趋势和主要特征,尤其是近年来新的变化和趋势,为进一步扩大中国和“一带一路”沿线国家农产品贸易和农业交流提供背景和依据。根据联合国贸易统计署公布的国际贸易统计数据,对中国与“一带一路”沿线国家1992 年到2018 年间的农产品贸易数据进行了统计分析。为了使数据在年度间可比,利用美国消费者价格指数将以当年价格计算的国际贸易金额折算为2000 年不变价格。同时,按照世界贸易组织的农产品标准分类方法,将农产品贸易分成5 个产品类别:谷物、油籽和植物油、园艺产品、动物产品、加工农产品和纺织原料农产品。然后,为了分析农产品贸易的资源禀赋属性,笔者根据Chen①Chen C.L.,Yang J.,Findlay C.“Measuring the Effect of Food Safety Standards on China’s Agricultura Exports”,Review of World Economics,Vol.144(2018),pp.83—106.的定义,进一步将谷物、油籽和植物油以及纺织原料农产品定义为土地密集型农产品,将园艺产品、动物产品和加工农产品定义为劳动密集型农产品。

三、中国与“一带一路”沿线国家农产品贸易变化特征

(一)按农产品品种分类

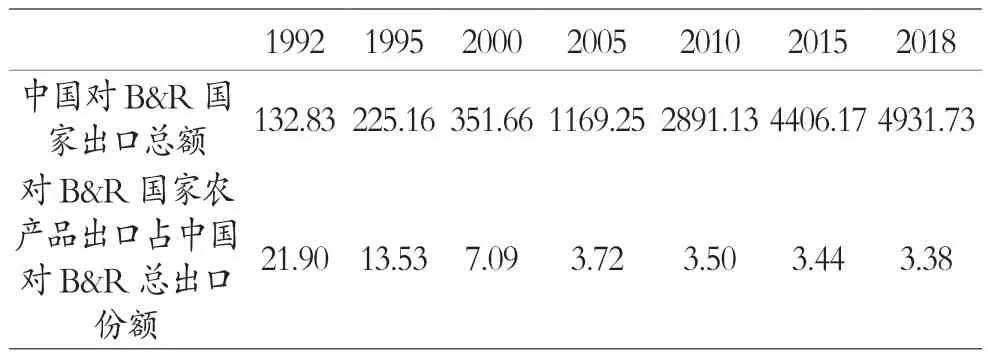

1.中国对“一带一路”沿线国家农产品出口结构变化

表3 中国对“一带一路”沿线国家不同类型细分农产品出口变化情况(单位:亿美元)

园艺产品是中国向“一带一路”沿线国家最主要的出口农产品,阶段变化特征明显。在加入WTO之前,中国向“一带一路”沿线国家的园艺产品出口金额增长缓慢,从1992 年的3.56 亿美元增长到2001 年的5.92 亿美元,年均增长率为5.81%;在2001 年之后,园艺产品出口增速提高,出口额在2018 年增长到74.46 亿美元,年均增速为16.06%。这表明中国园艺产品在“一带一路”沿线国家市场中的优势相对明显。中国向“一带一路”沿线国家的园艺产品的出口主要集中在蔬菜和水果两类产品上,它们在园艺产品出口中的比例不断增长,从1992 年的52.77%增长到2018 年的83.01%。虽然咖啡、茶等产品出口金额不断增长,但是其每年占中国向“一带一路”沿线国家的园艺产品的出口份额却逐年下降,从1992 年的26.28%下降到2018年的9.92%。

加工农产品在中国对“一带一路”沿线国家农产品出口中的份额也十分显著。在2000 年之前,加工产品是中国对“一带一路”沿线国家农产品出口的主要产品,但其出口额却以每年8.32%的速度递减,从1992 年的14.99 亿美元下降到2000 年的6.41 亿美元。2001 年之后,出口额从2001 年的7.37 亿美元增长到2018 年的56.92 亿美元,年均增速达到12.78%。中国对“一带一路”沿线国家的加工农产品出口主要集中在水果和蔬菜制品以及肉和鱼制品上,2018 年合计占加工农产品出口金额的41.92%。

中国向“一带一路”沿线国家的动物产品出口额呈现逐年增长的趋势,其中水产品是主要的出口产品。在加入WTO 之前,中国向“一带一路”沿线国家的动物产品出口增长缓慢,从1992 年的1.48亿美元增长到2000 年的2.49 亿美元,年均增速为6.74%,在中国向“一带一路”沿线国家的农产品出口中的份额从5.07%增长到15.81%。2001 年之后,动物产品出口额增速强劲,从3.6 亿美元增长到2014 年的27.38 亿美元,年均增速达到16.9%。2014 年之后增速变缓,从27.38 亿美元下降到2018年的25.49 亿美元,年均降低1.78%。但水产品增长十分显著,出口额在动物产品出口中的份额从6.64%增长到65.96%。

谷物、油菜籽和植物油曾经是中国向“一带一路”沿线国家出口中最主要的农产品,但近年来出口额不断减少。其出口金额从1992 年的6.98 亿美元提高到2018 年的7.70 亿美元,经历了先下降再上升的增长过程,占农产品总出口的份额从1992年的24%下降到2018 年的4.61%。但值得注意的是,2001 年后油菜籽产品的出口额提高显著,从2001年的1.21 亿美元增长到2018 年的5.47 亿美元,年均增速达到9.28%。

中国对“一带一路”沿线国家纺织原料产品出口额变化幅度不大,且在农产品出口总额中所占比重较低。从1992 年的2.08 亿美元增长到2018 年的2.24 亿美元,出口的产品主要以蚕丝为主,变化较为平缓并未出现大幅波动。

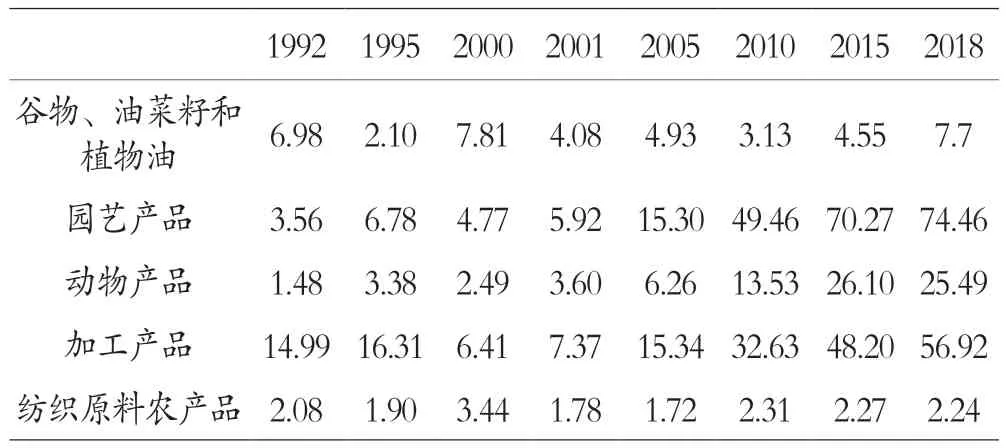

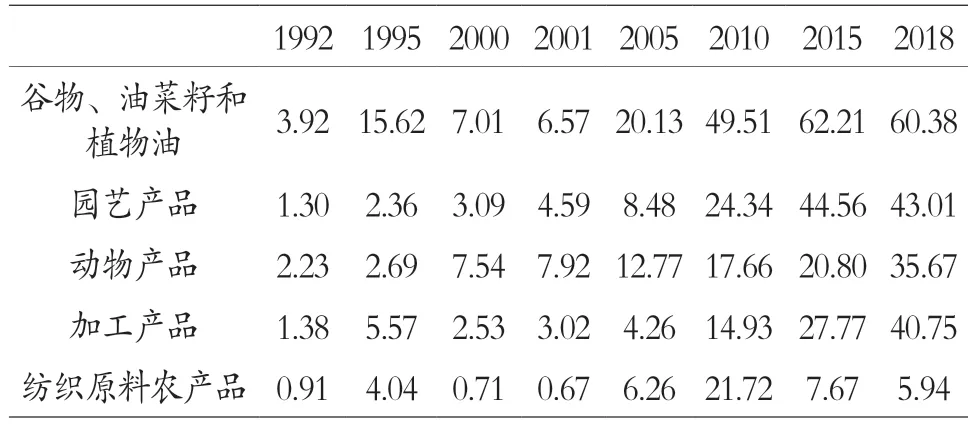

2.中国自“一带一路”沿线国家农产品进口结构变化

表4 中国自“一带一路”沿线国家不同类型细分农产品进口变化情况(单位:亿美元)

谷物、油菜籽和植物油是中国自“一带一路”沿线国家进口的最主要农产品。加入WTO 之后,中国自“一带一路”沿线国家进口谷物、油菜籽额度显著提高,从2001 年的6.57 亿美元增长到2012 年的69.51 亿美元,年均增速达到13.91%,2012 年其占农产品进口份额达到38.54%。2012 年之后,进口额有小幅回落,2018 年降至60.38 亿美元,年均降低2.32%。其中棕榈油是最主要的进口产品。2001年之前,中国自“一带一路”沿线国家的棕榈油进口额年均增长7.98%,2001 年占谷物、油菜籽和植物油进口总金额的67.74%。2001 年至2011 年,中国在棕榈油上的进口金额快速提高,2012 年之后又有小幅回落,2018 年占中国自“一带一路”沿线国家的谷物、油菜籽和植物油进口总金额的38.83%。

同样,加入WTO 之后,中国自“一带一路”沿线国家的园艺产品进口额显著提高。加入WTO 后,中国自“一带一路”沿线国家的园艺产品进口金额快速增长,从2001 年的4.59 亿美元增长到2015 年的44.56亿美元,年均增速约为17.63%,占中国自“一带一路”沿线国家农产品总进口的比例也从20.15%增长到2015 年的27.34%。从2016 年开始进口额有小幅度下滑,至2018 年达到43.01 亿美元。蔬菜和水果产品是中国自“一带一路”沿线国家的园艺产品进口中最主要的产品,占园艺产品的进口份额从1992 年的47.59%增长到2018 年的87.25%。

中国自“一带一路”沿线国家的加工农产品进口额持续增长,尤其从2004 年开始快速增长,在2018 年达到40.75 亿美元,年均增速达到17.58%。同时,加工农产品在中国自“一带一路”沿线国家农产品进口中的份额也逐年上升,从2004 年的8.53%增长到2018 年的21.94%。在2013 年,加工农产品进口额一举超越了动物产品,成为中国从“一带一路”沿线国家进口的第三大细分农产品。

中国自“一带一路”沿线国家的动物产品进口在加入WTO 前后都呈现快速增长,但在农产品总进口中的份额却逐年下滑。中国自“一带一路”沿线国家进口的动物产品由1992 年的2.23 亿美元增长到2000 年的7.54 亿美元,年均增长14.52%;在2011 年达到24.25 亿美元,年均增速为11.85%。在2012 年之后,中国自“一带一路”沿线国家的动物产品进口增速减缓,但在2018 年进口规模大增,达到35.67 亿美元。在1992—2000 年期间,动物产品进口占中国自“一带一路”沿线国家进口的农产品份额显著上升,从22.86%增长到36.12%,且在2000 年,动物产品进口额超过谷物等产品,成为中国自“一带一路”沿线国家的最主要进口农产品。但在2000 年之后,动物产品份额却逐年降低,从2001 年的34.78%下降到2011 年的14.76%,2018年提高到21.94%。

中国自“一带一路”沿线国家的纺织原料农产品进口占比相对较小。在2001 年之前,中国自“一带一路”沿线国家的纺织原料农产品进口增长缓慢,由1992 年的0.91 亿元下降到2001 年的0.67 亿美元,年均降低3.36%。但在加入WTO 之后,进口快速增长,在2012 年达到31.78 亿美元,年均增长约31.66%。从2012 年开始,进口量显著降低,到2018 年降至5.94 亿美元,相比2012 年,年均降幅为24.54%。

(二)按细分农产品资源禀赋分类

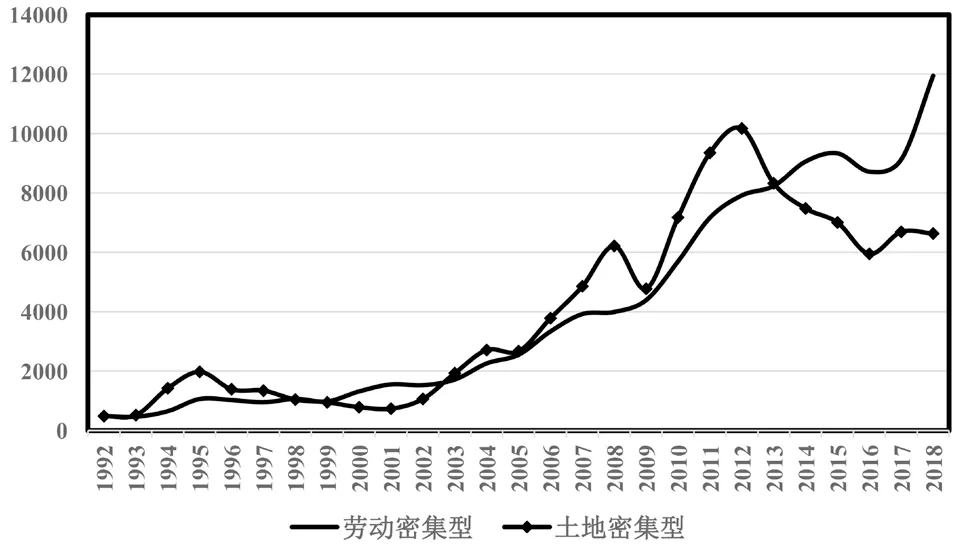

为了从资源禀赋的角度分析中国与“一带一路”沿线国家农产品贸易变化的特征和规律,笔者根据农产品生产的资源禀赋密集程度,将农产品进一步分为土地密集型和劳动密集型两大类,并对两类农产品的进口、出口和净出口变化情况展开分析。

图1 1992—2018 年中国对“一带一路”沿线国家不同资源禀赋农产品出口变化情况(单位:亿美元)

中国向“一带一路”沿线国家农产品出口朝着以劳动密集型农产品为主的方向调整,在加入WTO前后的变化时有波动。如图1 所示,劳动密集型农产品占农产品出口份额从1992 年的68.85%逐步上升到2018 年的94.04%,而土地密集型农产品所占份额则从31.15%持续下降到5.96%。

图2 1992—2018 年中国自“一带一路”沿线国家不同资源禀赋农产品进口变化情况(单位:亿美元)

然而,两种资源禀赋的农产品进口占农产品进口的份额处于小幅波动但整体相对稳定的状态。如图2 所示,中国自对“一带一路”沿线国家进口农产品的资源禀赋结构变化可以明显分为四个阶段:(1)1992—1998 年期间,土地密集型农产品份额先升后降,从1992 年的49.64%上升到1994年的68.48%,后又下降到1998 年的49.43%,但期间一直高于劳动密集型农产品的进口份额。(2)1999—2003 年期间,劳动密集型农产品份额开始高于土地密集型农产品,从1999 年的50.86%上升到2001 年的68.19%,又下降到47.41%。(3)2003—2013 年期间,土地密集型农产品的份额略高于劳动密集型农产品份额,除了在2008 年达到60.81%外,其份额没有超过60%。(4)2014—2018 年期间,劳动密集型农产品占农产品的进口份额再次超过土地密集型农产品,占比从54.81%持续增长至2018 年的64.30%,而土地密集型农产品进口份额在2018 年下降至35.70%。

四、中国与“一带一路”沿线国家农产品贸易的竞争性与互补性

(一)农产品贸易竞争性分析

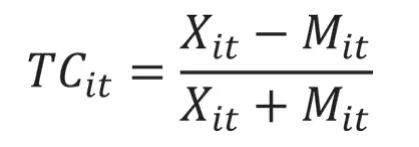

为了考察国际竞争力变化,笔者引入贸易竞争力指数(TC)作为衡量指标。TC 指数的计算公式为:

其中,Xit和Mit分别代表中国i产品在t年的出口额和进口额。

TC 指数的取值范围为(-1,1)。依据普遍定义,TC 指数高于0.6,表明该国在该产品上具有极强的国际竞争力;TC 指数处于0.3 到0.6 之间,表明国际竞争力相对较强;TC 指数处于0 到0.3 之间,表明国际竞争优势较微弱。相应的,当TC 指数小于-0.6 时,代表该国在该产品上的国际竞争劣势极强;TC 指数处于-0.3 和-0.6 之间,表明该国在该产品上的国际竞争劣势较大;而当TC 指数处于-0.3 到0 之间时,该国在该产品上的国际竞争劣势较微弱。

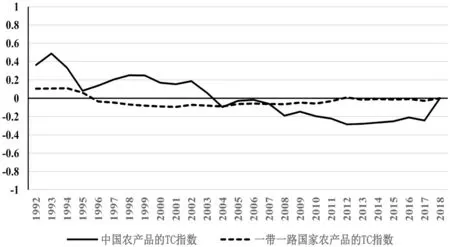

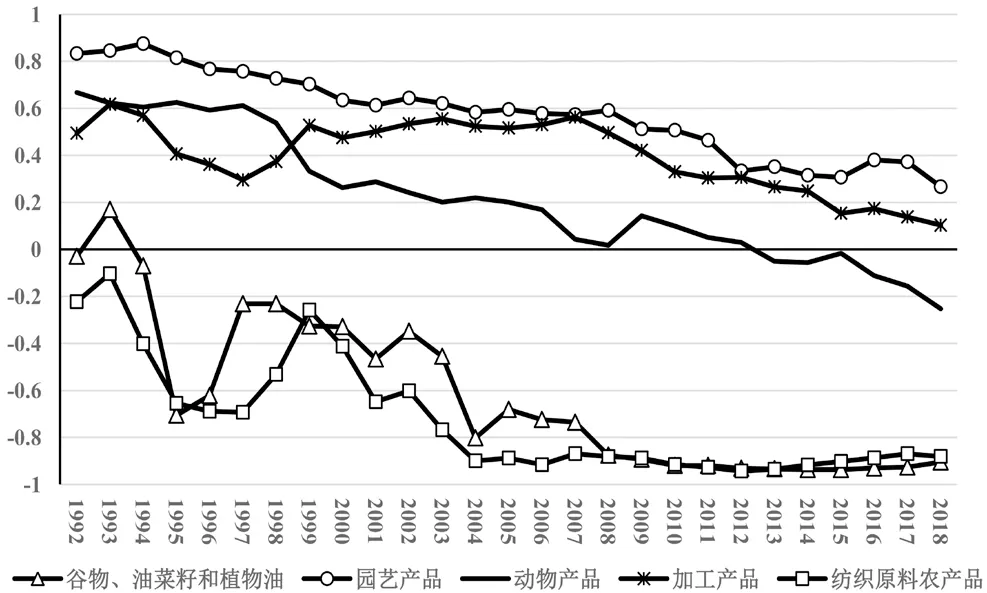

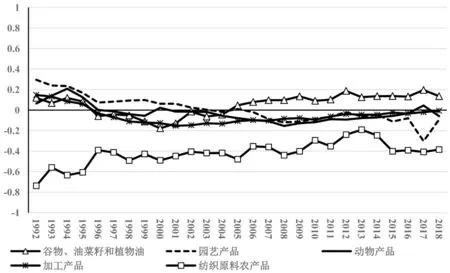

图3 中国和“一带一路”沿线国家农产品贸易TC 指数的变化趋势

总体而言,中国农产品国际竞争力逐年降低,“一带一路”沿线国家的国际竞争力则有小幅上升。如图3 所示,中国农产品TC 指数从1992 年开始整体呈现下滑趋势,至2013 年首次出现负值,之后在2018 年TC 指数下降到-0.26。这表明中国农产品在国际市场上竞争力减弱。反观“一带一路”沿线国家,在1995 年之前,其TC 指数为正,从1996 年开始,TC 指数开始出现负值,但指数变化保持相对稳定。在2007 年,“一带一路”沿线国家TC 指数超越了中国,并呈现小幅上升的趋势。2018 年,“一带一路”沿线国家TC 指数约为0,相对中国仍具有比较优势。

图4 中国不同类型细分农产品TC 指数的变化趋势

中国在农产品方面的国际竞争力有所下降,尤其在土地密集型农产品方面呈现劣势。如图4 所示,在劳动密集型农产品方面,中国的园艺产品的TC 指数相对最高,在2018 年达到0.27。加工农产品TC 指数在2007 年后持续降低,在2018 年降至0.10,这表明中国在园艺农产品和加工农产品上国际竞争优势有所下降。动物产品的TC 指数在中国加入WTO 后持续降低,2012 年之后转为负,2018年仅为-0.25。总体来看,劳动密集型农产品在国际竞争中不占优势。而在土地密集型农产品方面,中国在谷物、油菜籽和植物油以及纺织原料农产品上的TC 指数长期为负且呈下降趋势,表明中国在土地密集型农产品上方面呈现劣势。在2012年之后,中国谷物、油菜籽和植物油的TC 指数维持在相对平稳的较低水平上,但是纺织原料农产品的TC 指数稍有上升。2018 年中国谷物、油菜籽和植物油以及纺织原料农产品的TC 指数分别为-0.91 和-0.88,劣势较明显。

图5 “一带一路”沿线国家不同类型细分农产品TC 指数的变化趋势

对于“一带一路”沿线国家,谷物、油菜籽和植物油产品TC 指数在2001 年后有显著的上升,园艺产品、加工产品、动物产品等劳动密集型产品比较优势均有不同程度的下降。1992—2000 年间,谷物、油菜籽和植物油产品TC 指数不断下降,由0.12 下降到-0.18。然而从2001 年开始,谷物等产品的TC 指数处于逐年上升的趋势,从-0.13 增长到2018 年的0.14,这表明“一带一路”沿线国家谷物、油菜籽和植物油产品竞争优势近年来有显著提升,在国际市场保持微弱的竞争力。纺织原料农产品TC 指数虽然在一直保持上升的势头,从1992年的-0.74 上升到2018 年的-0.39,但其仍然处于很大的国际竞争劣势。园艺产品在2004 年之前一直是“一带一路”沿线国家最有国际竞争力的产品,但由于其TC 指数持续下降,从1992 年的0.3 下降到2018 年的-0.3,使其国际竞争优势迅速丧失。逐渐丧失国际竞争力的情况同样反映在加工产品和动物产品上面,在1992-2001 年间,加工产品TC指数下降最快,从0.15 下降到-0.15,虽然之后情况稍有好转,但TC 指数依然为负,至2018 年加工产品TC 指数为-0.01,竞争劣势已逐渐缓和。动物产品TC 指数变化相对平稳,虽然在1997-2016 年期间其指数为负,但一直维持在-0.06 左右,这表明“一带一路”沿线国家动物产品没有明显的竞争优势及劣势。

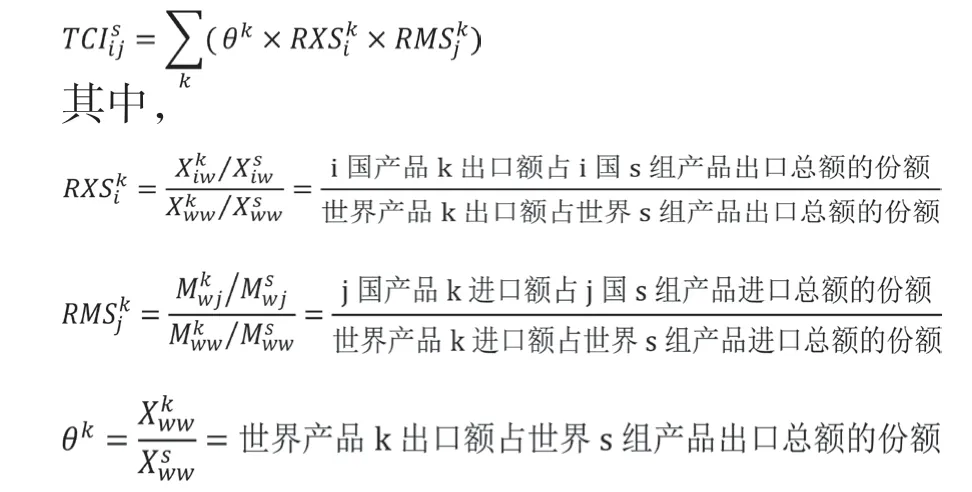

(二)农产品贸易互补性分析

为衡量中国和“一带一路”沿线国家农产品贸易的互补程度,笔者引入贸易互补性指数(TCI)作为衡量指标。TCI 指数反映了一国出口产品结构与另一国进口产品结构之间的对应关系,具体计算公式为:

如果TCI 指数大于1,说明i国的出口产品和j 国的进口产品之间的互补性高于世界平均水平,TCI 指数越大互补性越强。反之,如果TCI 指数小于1,说明相应的互补性低于世界平均水平,TCI指数越小互补程度越低。

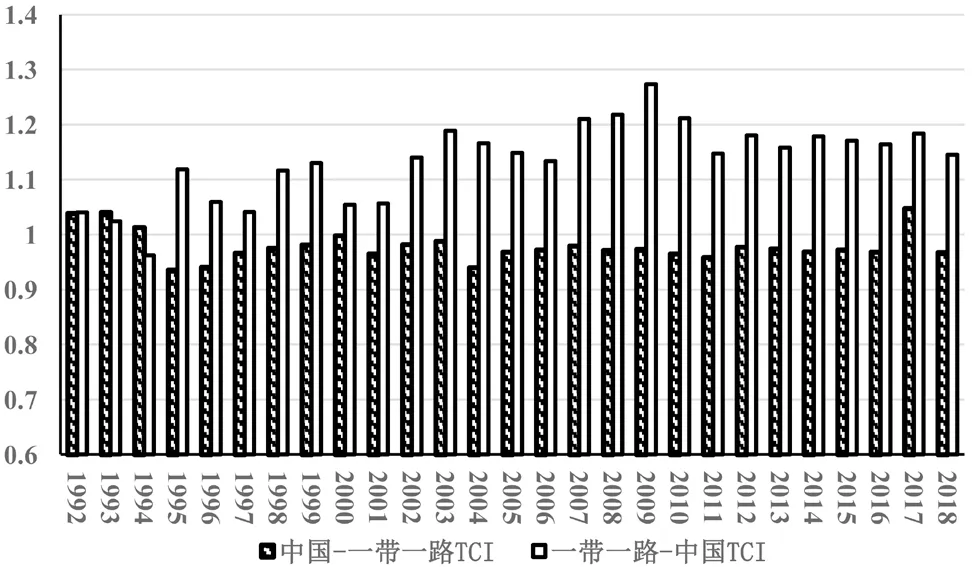

图6 中国和“一带一路”沿线国家农产品TCI 指数的变化趋势

中国农产品出口结构与“一带一路”沿线国家进口产品结构互补性与国际平均水平相近。从图6 可以看出,中国与“一带一路”沿线国家的TCI指数自1995 年开始基本保持在1 以下,从1995 年的0.94 变化到2018 年的0.97。从TCI 指数变化情况可以看出,中国的出口农产品结构与“一带一路”沿线国家进口农产品需求结构互补性与国际平均水平相近,中国向国际市场出口的主要农产品在“一带一路”沿线国家市场中并未处于明显劣势,仍有一定的提升空间。但值得注意的是,“一带一路”沿线国家从世界进口的农产品主要以加工产品、动物产品以及谷物、油菜籽等产品为主,2018 年三种产品进口额占其进口总额的79.25%,而中国近年来这三种产品的国际竞争力有所下滑,尤其是谷物、油菜籽和植物油产品。因此,未来中国向“一带一路”沿线国家农产品出口的增长点应该是中国相对更有优势的加工产品和动物产品。

“一带一路”沿线国家的出口产品结构与中国进口产品结构互补性较强。“一带一路”沿线国家与中国TCI 指数是处于明显的上升趋势,从1992年的1.04增长到2009年的1.27,虽然之后稍有下滑,但一直保持在1 以上,TCI 指数在2018 年达到1.15,这表明“一带一路”沿线国家出口的农产品结构相对更加符合中国的进口需求。中国进口农产品以油菜籽、植物油农产品为主,且加入WTO 之后,该类产品的进口增速明显。2018 年中国谷物、油菜籽和植物油产品进口金额占农产品总进口的41.26%,而谷物、油菜籽和植物油产品正是“一带一路”沿线国家最具国际竞争力的农产品类型。2018 年中国从“一带一路”沿线国家进口谷物、油菜籽和植物油产品占中国从世界进口该类产品总额的15.81%,这说明中国谷物、油菜籽等产品的进口对“一带一路”沿线国家具有一定的依赖性,未来这方面的进口规模有望进一步扩大。

总而言之,中国与“一带一路”沿线国家农产品贸易关系日益密切,出口农产品结构向劳动密集型转变。中国和“一带一路”沿线国家在农产品贸易方面具有良好的基础,农业上的比较优势具有一定的互补性,在部分品类的农产品贸易上仍有很大增长空间,值得进一步开拓和探索。相信未来随着“一带一路”国家间合作的加强,各国在贸易政策和产业政策上的合作也将进一步完善,各国间的农产品贸易和农业生产价值链也将进一步扩大和融合。