投资者异质信念与股票流动性研究

——基于股票网络社区数据挖掘的证据

刘开友

一、引言

互联网及相关技术的快速发展及延伸,加速了信息的流通与汇聚,促使数据资源体量指数式增长,数据呈现出海量、多样、时效、低价值密度等一系列特征,大数据成为高科技时代最重要的产物。面对信息化建设的第三次浪潮,习近平总书记曾指出:“大数据是信息化发展的新阶段”,并在福建省福州市举办的首届数字中国建设峰会上强调“加快数字中国建设,就是要适应我国发展新的历史方位,全面贯彻新发展理念,以信息化培育新动能,用新动能推动新发展,以新发展创造新辉煌”。数据的深度挖掘和融合应用蕴藏着巨大的价值,不仅能推动数字经济的高速发展,加快数字中国的建设,同时其与资本市场的结合也可以在新常态下提升政府金融监管能力,准确掌握风险底数,防范和化解金融风险。

投资者异质信念与股票流动性之间呈现什么关系?目前的研究大部分支持异质信念程度与股票流动性存在负相关关系,即异质信念程度越高,股票流动性会越低。但是目前的研究存在以下的不足:一是投资者异质信念多采用市场运行指标等间接指标,难以区分是异质信念还是其它因素影响了市场运行指标,少有文献直接衡量异质信念程度。二是大多数文献都是用实证的方式考察投资者异质信念与股票流动性的关系,缺乏理论的深入探讨。本文的可能创新之处在于:一是利用网络爬虫技术获得股票网络社区发帖内容,并对其进行数据挖掘和情感分析,构建了直接的投资者异质信念衡量指标,摆脱了以往文献只能使用间接衡量的指标的局限性。二是基于卢卡斯纯交换模型和世代交叠模型,分析了两期交易过程中投资者异质信念与股票流动性的关系。结果表明,投资者异质信念会影响股票流动性,异质信念程度越大的个股,其流动性水平越低,异质信念程度与股票流动性之间存在显著的负相关关系。

二、数据说明与研究设计

(一)样本选取

本文选取了A股中最具有代表性的蓝筹股上证50指数成份股。上证50 指数是根据科学客观的方法,挑选上海证券市场规模大、流动性好的最具代表性的50 只股票组成样本股,以便综合反映上海证券市场最具市场影响力的一批龙头企业的整体状况。由于其成分股体量普遍较大,在各自的行业都是龙头企业,可以在一定层面上反映经济中大部分行业的境况。选取的时间段为 2015 年1月~2019年12月,观测值为日度数据,股票行情数据均来自于锐思金融研究数据库。

(二)投资者意见的获取和预处理

本文选取东方财富吧中个股论坛中的实时评论、交流贴作为原始数据来源。首先,通过python中的第三方网络请求库requests_ html编写网络爬虫脚本,爬取样本中每只股票股吧中在2015年1月1日到2019年12月6日这段时间内发布的帖子,共获得3944576 条文本信息。

(四)投资者意见分歧的分析与量化

为了分析每条发帖中隐含的看涨看跌情绪,本文对所有文本进行情感极性分析。现有的情感极性分析手段主要分为两种:情感词典和机器学习。情感词典法存在两个明显的不足:一是无法准确识别否定词、程度副词等词汇对于整个句子的情感影响;二是段落的得分是其所有句子得分的平均值,这一方法并不符合实际情况,一般而言首尾的句子对整个段落的情感影响权重最大。机器学习法有效的弥补了以上缺陷,它首先对语料进行训练得到常用词汇的特征向量。这样就可以通过对句中的词汇向量进行运算的方式来估计一个句子的情感极性。

(五)变量构建

1.投资者信念异质性

本文参考 Antweiler and Frank的思路,将每条看涨和看空的网贴数量进行统计,构建投资者信念异质性的代理变量。具体度量方式如下:

其中post表示第t天看多的帖子数,negt表示第t天看空的帖子数。totalt表示第t天该股票贴吧中所发的帖子总数,disagreet表示个股的投资者信念异质性。

2.个股流动性水平

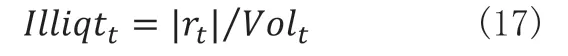

本文借鉴张峥等 (2014)选取Amihud这一指标来衡量股票流动性水平,具体公式如下:

其中 |rt|表示个股在第t天的收益率绝对值。Volt表示个股在第t天的成交金额,Illiqtt表示股票在第t天的非流动性。

3.控制变量

本文采用公认的与可观测的代理指标,包括账面市值比 (BM) 、公司规模 (Size) 引入模型,同时为了解决内生性问题和遗漏变量问题,加入市场收益率 (Rmatt) 、市场非流动性指标 (Illiqmktt) 作为控制变量。

三、实证研究设计

(一)计量模型设计

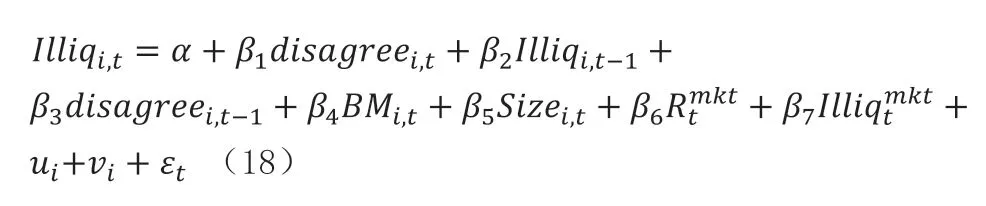

基于上文中命题1的推导,并参考孟庆斌、刘燕的做法,构建模型来实证检验投资者异质信念对股票流动性的影响,模型(18)为双向固定效应模型,既考虑了个体固定效应,又考虑了时间固定效应:与我们的假设一致。另外可以看到滞后一期的投资者信念异质性对个股的非流动性影响系数更大为0.0630,大于当期的影响系数0.0011。

其中下标i代表个体,小标t表示时间期数,Illiqi,t为第i种股票在t时刻的非流动性比率;disagreei,t为股票i在t日的投资者异质信念程度;Illiqi,t-1为滞后一期的非流动性比率,以代表股票流动性的存在的滞后效应;disagreei,t-1表示滞后一期的投资者异质信念程度;BMi,t为账面市值,Sizei,t为市值规模;Rtmkt用上证50指数来核算的市场指数的日度收益率;Illiqtmkt为A股市场总体的非流动性比率,由上证50指数日度收益率绝对值除以市场整体日度交易额得到,其值越高则表明市场流动性越弱;引入个体固定效应μi控制不随时间变化且不可观测的企业固有特征; vi表示时间效应; εt表示其他影响因素。考虑到变量的非正态性,利用变系数回归方法,逐次加入控制变量进行估计。

(二)投资者信念异质性对股票流动性的影响

根据(18)式,用stata面板数据进行线性回归,得到结果如表1所示。

表1 投资者信念异质性对股票流动性的影响回归结果

由表1可知,投资者信念异质性对于个股非流动性有显著的正向影响,即对个股流动性会有显著抑制作用。

四、结论与启示

本文的实证研究结果表明:股票市场中,股票流动性是由存在异质信念的众多投资者共同提供,投资者异质信念与股票非流动性显著正相关,即与股票流动性水平呈现显著的负相关。意味着投资者异质信念程度越大,股票流动性水平将下降。

从本文的研究中可以得到关于股票市场运行、监管的如下政策启示:一是要降低信息不对称程度,提高证券监管部门运行以及政策实施等信息透明度。证券监管部门应该积极完善上市公司的信息披露机制,在提高信息披露的完整性、及时性的同时,更要加大对上市公司发布虚假信息行为、违规操作的惩罚力度,从源头上保证信息的准确性、真实性,降低噪声信息对投资者的不利影响,减少认知偏差和非理性行为。二是加强理性投资主体的教育和塑造。在中国股票市场中,个体投资者是市场的主体,其在交易量和投资市值都远大于机构投资者,个体投资者的非理性行为会对股票市场乃至整个经济运行造成重大冲击。因此,必须提升投资者金融素养,提高投资者信息搜集和解读的能力,减少异质信念等非理性波动对股票市场稳定的冲击,引导投资者形成价值投资理念。三是引导更多的机构投资者进入市场。成熟的资本市场是以机构投资者为主体的,机构投资者拥有信息搜集和解读的优势,并且能够指引个体投资者,减少非理性因素对市场稳定的干扰。

——基于三元VAR-GARCH-BEEK模型的分析