分析师覆盖、现金流风险与股价崩盘

裴 平 傅 顺 朱红兵

一 引 言

股价崩盘风险严重阻碍了我国资本市场的稳健运行。近年来,受到金融去杠杆、中美贸易摩擦以及新冠疫情等影响,资本市场时常出现股价崩盘现象,引起了学术界和监管部门的高度关注。股价崩盘风险不仅侵蚀了广大投资者的切身利益,动摇了投资者信心,而且如此不稳健的资本市场难以为实体经济繁荣壮大“输血”,甚至危害实体经济发展。防范股价崩盘风险、稳定我国资本市场是当前需要解决的重要问题之一,尤其是在我国资本市场信息披露质量不高、以散户投资者为主体以及投资者保护制度较弱的背景下,这一问题的解决更具理论意义与现实指引。

已有文献多从Jin和Myers(2006)的委托代理理论出发研究股价崩盘风险,认为上市公司高管会出于顾及自身职业声誉、晋升空间,或是为不损失现有的薪酬福利等原因,往往有隐瞒公司负面消息的动机,当负面消息被集中释放到资本市场后,可能会引起股价崩盘。一些学者从公司高管层隐藏负面消息动机和能力的角度来探讨股价崩盘风险。其中,公司管理层隐藏负面消息有多种手段,包括在职消费(Xu, et al., 2014)、企业金融投资(彭俞超等,2018)等。还有部分学者从公司内部治理和外部监督角度研究股价崩盘风险,涉及大股东持股比例(王化成等,2015)、机构投资者持股(董纪昌等,2020)、企业社会责任(权小锋等,2015)、独立董事占比(梁权熙等,2016)、公司高管减持效应(易志高等,2019)、多个大股东(姜付秀等,2018)等因素。此外,信息不对称是引起股价崩盘风险的重要原因,因此,还有学者从缓解信息不对称视角进行了探讨,涉及分析师乐观偏差(许年行等,2012)、预防性监管(张俊生等,2018)、互联网新媒体信息披露(朱孟楠等,2020;赵璨等,2020)、高铁开通(赵静等,2018)、卖空交易制度(孟庆斌等,2018)等方面。

相对于已有研究,本文可能的边际贡献在于:第一,现有有关现金流风险研究主要集中于现金流风险的识别、测度和预警,鲜有文献对公司现金流风险产生的经济后果进行探讨,尤其是其对股价崩盘风险的影响尚未被发现。第二,在现金流风险测算中,本文基于三变量定价模型,将股票非预期定价分解为当期信息和未来信息,较大程度提高了股价对非预期波动的阐释能力。第三,相对于考察现金流风险对股票收益的影响,本文从股价崩盘这一体现股票收益波动的极端经济后果入手,加深了对股票收益波动的认识。

二 文献回顾与假说提出

(一) 文献回顾

所谓股价崩盘风险是指在无任何信息征兆情况下,市场指数或者个股股价在短期内突然出现断崖式下跌的现象。国外已有文献多从委托代理角度进行分析,公司内部管理层从利己角度考虑,基于掏空动机、期权价值、职位晋升(Kim, et al., 2011)等原因,往往有隐藏公司负面消息的动机。随着时间推移,负面消息不断积累达到一定阈值,由于“纸包不住火”,负面消息集中释放到资本市场,进而对股价造成极大的负面冲击并最终导致崩盘。还有学者基于信息不透明角度研究认为,卖空机制不完善和投资者异质性问题使得负面消息无法及时反映到股价上,当公司无法或无力掩盖负面消息时,则可能出现投资者集中抛售股票从而引发股价崩盘。

国内学者对股价崩盘风险问题的研究起步较晚。陈国进等(2009)研究发现,投资者异质性与股市个股暴跌之间存在正向关系。潘越等(2011)研究发现,上市公司信息透明度越低,股价崩盘风险越高,而分析师关注可以减弱信息不透明对股价崩盘风险的影响。李小荣等(2012)研究发现,女性CEO在财务决策中更倾向于规避风险,从而显著降低股价崩盘风险。许年行等(2012)研究发现,分析师乐观偏差使得公司负面消息无法及时反映在股价上,进而导致股价崩盘风险的增加。王化成等(2015)研究发现,大股东持股比例发挥了“监督效应”和“更少掏空效应”,随着第一大股东持股比例的提高,未来股价崩盘风险会显著下降。权小锋等(2015)研究发现,企业社会责任从完全的投资路径和部分的信息路径加剧股价崩盘风险。褚剑等(2016)从制度层面出发研究发现,中国式融资融券加剧了股价崩盘风险。孙淑伟等(2017)研究发现,高管减持股票金额越大,公司股价崩盘风险越高。蒋德权等(2018)研究发现,财务总监通过提高企业投资效率和降低研发投入强度两条路径影响股价崩盘风险;财务总监个人地位越高,股价崩盘风险越低。

现金流状况是公司财务运行状况的综合表现,反映公司现金流量是否能够覆盖正常生产经营所需,对现金流风险的识别研究是公司进行财务风险管理的关键。Da和Warachka(2009)认为,较高的现金流风险表明公司对未来现金流变化较为敏感,所以现金流风险反映了宏观经济变化的不确定性对公司基本面造成的影响。赵亦军等(2013)认为,公司现金流风险降低了公司的内在价值。与发达国家成熟的资本市场不同,我国A股市场发展时间较短,尽管股市规模发展较快,但是由于监管缺位、以中小投资者为主体以及信息披露质量不高等问题并存,使得我国资本市场一直跌宕起伏,仅在2007年到2015年之间我国资本市场就经历了数次股灾,“千股跌停”现象也是屡见不鲜。在此背景下,对公司现金流风险与股价崩盘之间的关系进行研究,更具理论与现实意义。

已有文献为本文所进行的研究提供了理论上的支撑和方法上的借鉴。但是,纵观已有研究,鲜有文献从公司现金流风险角度探讨股价崩盘。本文以2002—2015年A股非金融类上市公司为样本,采用双重固定效应模型,实证检验了公司现金流风险对股价崩盘的影响,目的是补充和完善股价崩盘风险的相关研究。

(二) 研究假说提出

从理论分析来看,现金流风险反映了股票的系统性风险,可以用于股票收益定价。现金流风险是指由于受到难以预料的不确定因素冲击,导致公司现金收支不匹配,增加公司蒙受损失的可能性,进而导致公司经营困难,引发股价崩盘风险。陈志斌等(2015)认为,现金流风险可以较为深刻地描绘公司财务风险状况,监控公司现金流运行状态,从本质上反映公司生产经营的稳定性。在传统资产定价模型中,股票预期收益是系统性风险的函数,但是该模型建立在市场完全信息假设之上,此时,分析师几乎不可能向市场提供新的信息,更不能通过信息含量来影响股票收益。然而,在市场制度不完善、披露信息质量不高的中国资本市场上,信息不对称是难以回避的现实问题。近期的一些研究将现金流风险和信息披露质量相联系,公司定期向市场披露关于未来现金流的不完全信息,而高质量的信息披露可以缓解信息不对称和未来现金流的不确定性(Hughes, et al., 2007)。综合上述分析,本文认为现金流风险反映出公司经营的负面消息,现金流风险与股价崩盘呈现正相关关系。据此,本文提出研究假说1:

研究假说1:限制其他条件下,现金流风险与股价崩盘呈现正相关关系。

证券分析师参与资本市场的过程实质上就是利用专业知识和技能对上市公司公开信息和非公开信息进行解读和扩散。一方面,证券分析师能够缓解上市公司与投资者之间信息不对称问题,使股价包含更多的公司基本面信息,进而提高资本市场的运行效率。首先,在现金流信息分析环节,由于拥有广泛便利的财务信息来源和熟稔的专业财务知识,证券分析师可以用前沿的财务模型方法对现金流信息进行深入透彻的挖掘和解读,并形成高质量的现金流风险指标;其次,证券分析师还拥有多渠道的信息传播媒介,比如向客户提供研究报告、向普通投资者发布推荐评级和盈余预测以及公开在电视、报纸和互联网等媒体上发表观点,借助这些渠道使其所发掘的信息能更为迅速和广泛地传播。所以,证券分析师覆盖越多的公司,在多重交织的信息渠道网络覆盖下,公司真实经营现状会被更全面、多角度地揭示和解读,公司高管层所掩藏和囤积的负面信息就可能被提早发现,由于信息不对称可能导致的股价崩盘风险就会在一定程度上被化解。另一方面,由于我国证券咨询行业从业门槛较低,监管制度建设不完善,从业人员水平良莠不齐,以及买卖双方利益关联等问题的存在,使得本应承担资本市场信息中介职能的证券分析师并没有发挥其应有的作用,反而为躁动不安的A股市场推波助澜,进一步扰乱资本市场秩序,如2019年一年内被7家券商发布12篇研报推荐的康美药业却存在300亿元财务数据造假问题,诸如此类还有“新财富事件”“分析师违规交易”“研报门事件”等。证券分析师究竟是“天使”还是“魔鬼”尚存在争议。

证券分析师作为资本市场重要的信息中介,其覆盖数量增加可以有效缓解资本市场上信息不对称问题,对提高资金配置效率有着不可忽视的作用。在资本市场上,散户投资者的信息搜集和分析能力较弱,加之我国资本市场以散户投资者为主,导致投资者与上市公司之间存在较严重的信息不对称。证券分析师可以显著降低一致预期与实际业绩的偏离以及分析师盈余预测的分歧度(巴曙松、王超,2018),证券分析师对上市公司的关注度降低了信息不对称对股价崩盘风险的影响。肖土盛等(2017)研究发现,分析师预测越准确,股价崩盘风险越小。Kothari等(2016)认为,分析师覆盖使公司现金流风险变得更透明,因而使得现金流风险在一定程度上被降低。若分析师提供的公司基本面数据和未来经营预测数据具有信息含量,那么投资者将更加准确把握公司经营前景,预测未来现金流的不确定性,进而缓解股价崩盘风险。据此,本文提出研究假说2a和3a:

研究假说2a:限制其他条件下,分析师覆盖与股价崩盘风险负相关,即分析师覆盖越多,股价崩盘风险越小。

研究假说3a:限制其他条件下,分析师覆盖与现金流风险具有负向交互作用,即分析师覆盖能够显著抑制现金流风险与股价崩盘之间的正向关系。

还有部分学者认为,由于分析师与机构投资者存在利益关联和内幕交易现象,分析师在媒体上发布信息存在严重的选择偏差,他们更倾向于传递乐观的股票评级和盈余预测,分析师乐观偏差将会导致公司的负面消息难以及时披露给外部投资者,而负面消息累积到一定程度将会释放到资本市场,引起股价崩盘。从理论上分析,在我国资本市场尚不成熟的背景下,证券分析师未必承担了资本市场的信息中介,也可能是机构投资者的利益关联方,并没有缓解投资者与上市公司之间的信息不对称问题。据此,本文提出研究假说2b和3b:

研究假说2b:限制其他条件下,分析师覆盖与股价崩盘风险正相关,即分析师覆盖越多,股价崩盘风险越大。

研究假说3b:限制其他条件下,分析师覆盖与现金流风险具有正向交互作用,即分析师覆盖能够显著强化现金流风险与股价崩盘之间的正向关系。

三 研究设计

(一) 变量选择

1. 被解释变量:股价崩盘风险的衡量。借鉴已有研究(Kim, et al., 2011;许年行等,2012),本文主要采用两个基于周收益率的指标即负收益偏态系数(Ncskew)和收益率上下波动比(Duvol)来衡量上市公司的股价崩盘风险。具体计算过程如下:首先对每年度的个股周收益率进行估算,对如下模型进行回归:

rij=β0+β1rm, j-2+β2rm, j-1+β3rm, j+β4rm, j+1+β5rm, j+2+εi, j

(1)

其中,ri, j为股票i在某一年第j周的收益率,rm, j为某交易日的流通市值加权平均市场收益率;为调整非同步性交易的影响,模型(1)加入了市场周收益的滞后项和前置项。本文用模型(1)中得到的残差,计算经市场调整的周收益率:wi, j=ln(l+εi, j);基于指标wi, j构建指标Ncskew和Duvol。Ncskew的数值越大,表示股票的崩盘风险越高,其计算公式为:

(2)

Duvol的数值越大,表示股票的崩盘风险越高,其计算公式为:

(3)

其中,nu、nd分别表示一年中股票周持有收益率大于、小于年平均收益率的周数。

(4)

3. 控制变量。借鉴已有文献并结合研究需要,本文在公司层面控制了资产回报率(ROA)、公司规模(Size)、资产负债率(Lev)和公司自由现金流(FCF);在市场层面控制了股票换手率(TurnOver)和市值与账面股东权益之比即市账比(BM)。

变量说明详见表1。

表1 变量说明

(二) 样本数据选取

本文选取2002—2015年的A股上市公司为样本。选取这一样本区间主要是由于研究所涉及的变量分析师覆盖数据在2002年以前无法公开获得。实证研究中所采用的公司股价数据和财务类数据均来源于万德数据库(Wind),分析师覆盖人数来源于国泰安数据库(CSMAR)。在原始样本基础上,本文进行了数据清洗:(1)剔除金融类公司;(2)删除主要变量数据缺失的样本;(3)为控制极端值对回归结果可能产生的影响,本文对连续变量进行前后端1%水平的缩尾处理。

(三) 实证模型构建

为实证检验现金流风险对股价崩盘的影响,本文构建以下回归模型:

Crashi, t+1=α0+βCF_Betai, t+γjControlj, i, t+φi+τt+εi, t

(5)

式(5)中,Crashi, t+1是公司i在第t+1年的股价崩盘风险,由Ncskew和Duvol两个变量来衡量,为缓解内生性问题,将被解释变量做滞后一期处理;CF_Betai, t是本文的核心解释变量现金流风险,系数β是现金流风险对股价崩盘的影响;Controlj, i, t分别是公司i在第t年的控制变量,系数γj是各控制变量对股价崩盘的影响;φi是行业层面的固定效应;τt是年度效应;εi, t是不可观测的扰动项。在本文模型(5)的回归中,将列出控制和未控制年度和行业的固定效应结果,并在行业层面上进行聚类标准误(Cluster)调整。

为实证检验分析师覆盖对现金流风险与股价崩盘之间关系的影响,即分别用分析师覆盖变量(Analyst)和交互项(CF_Beta×Analyst)作为解释变量来检验研究假说2a、2b、3a和3b,本文构建以下回归模型:

Crashi, t+1=α0+φAnalysti, t+γjControlj, i, t+φi+τt+εi, t

(6)

Crashi, t+1=α0+βCF_Betai, t+δCF_Beta×Aualysti, t+γjControlj, i, t+φi+τt+εi, t

(7)

式(6)中,Aualysti, t是公司i在第t年覆盖的分析师人数的自然对数,系数φ是分析师覆盖对股价崩盘的影响;其他变量含义与式(5)中一致。式(7)中,δCF_Beta×Aualysti, t是现金流风险与分析师覆盖人数的自然对数的交叉项,用以检验分析师覆盖对现金流风险与股价崩盘之间关系的影响,系数δ是交叉项对股价崩盘的影响;其他变量含义与式(5)中一致。

四 实证结果及其解释

(一) 描述性统计分析

在选取模型变量和样本数据后,对模型变量进行描述性统计,以便直观观察变量的统计特征,其结果如表2所示。

表2 变量的描述性统计结果

表2显示,股价崩盘风险Ncskew和Duvol的均值分别为-0.2374和-0.1520,标准差分别为0.5742和0.4662,这与已有研究结果相差不大(许年行等,2012;赵静等,2018);同时,Ncskew和Duvol的标准差大于样本均值的绝对值,说明样本公司的股价崩盘风险波动较大;现金流风险(CF_Beta)的中位数为0.2713,小于均值0.4267,说明大部分公司的现金流风险低于平均水平,上市公司的经营整体上较为稳健。

(二) 相关性分析

主要变量间的相关系数矩阵见表3。表3显示,股价崩盘风险的两个指标Ncskew和Duvol的Pearson相关系数为0.7815,在1%水平上显著,说明两者具有较好的一致性。CF_Beta与Ncskew、Duvol的Pearson相关系数分别为0.0271、0.0187,且都在1%水平上显著,说明在不考虑其他因素影响时,现金流风险较高的公司股价崩盘风险更高,初步检验了研究假说1。Analyst与Ncskew、Duvol的Pearson相关系数分别为0.0539、0.0364,且都在1%水平上显著,说明分析师覆盖越多,股价崩盘风险越大。

表3 主要变量的相关系数

(三) 多元回归分析

为实证检验现金流风险对股价崩盘的影响,本文将解释变量和控制变量统一纳入模型(5)中,其回归结果如表4所示。

表4中列(1)和列(3)报告的是没有控制行业和年度效应并分别以Ncskew和Duvol为被解释变量的回归结果,其中,现金流风险(CF_Beta)的回归系数分别为0.0072、0.0039,分别在1%、5%显著性水平上通过检验,说明公司现金流风险越高,股价崩盘风险越大。表4中列(2)和列(4)报告的是控制了行业和年度效应并分别以Ncskew和Duvol为被解释变量的回归结果,其中,现金流风险(CF_Beta)的回归系数分别为0.0075、0.0037,分别在1%、5%显著性水平上通过检验,说明公司现金流风险越高,股价崩盘风险越大。因此,本文提出的研究假说1成立。

在控制变量方面,以表4列(2)的回归结果为基准进行说明:公司自由现金流(FCF)的回归系数为-0.0601,在10%显著性水平上通过检验,说明公司自由现金流越多,其股价崩盘风险越低;公司规模(Size)的回归系数为-0.0117,在1%显著性水平上通过检验,说明公司规模越大,其股价崩盘风险越低;股票换手率(TurnOver)的回归系数为-0.0053,在5%显著性水平上通过检验,说明股票换手率越高,其股价崩盘风险越低;资产负债率(Lev)的回归系数为-0.0012,在1%显著性水平上通过检验,说明资产负债率越高,其股价崩盘风险越低;市账比(BM)的回归系数为-0.1881,在1%显著性水平上通过检验,说明市账比越高,其股价崩盘风险越低。

表4 现金流风险对股价崩盘的影响

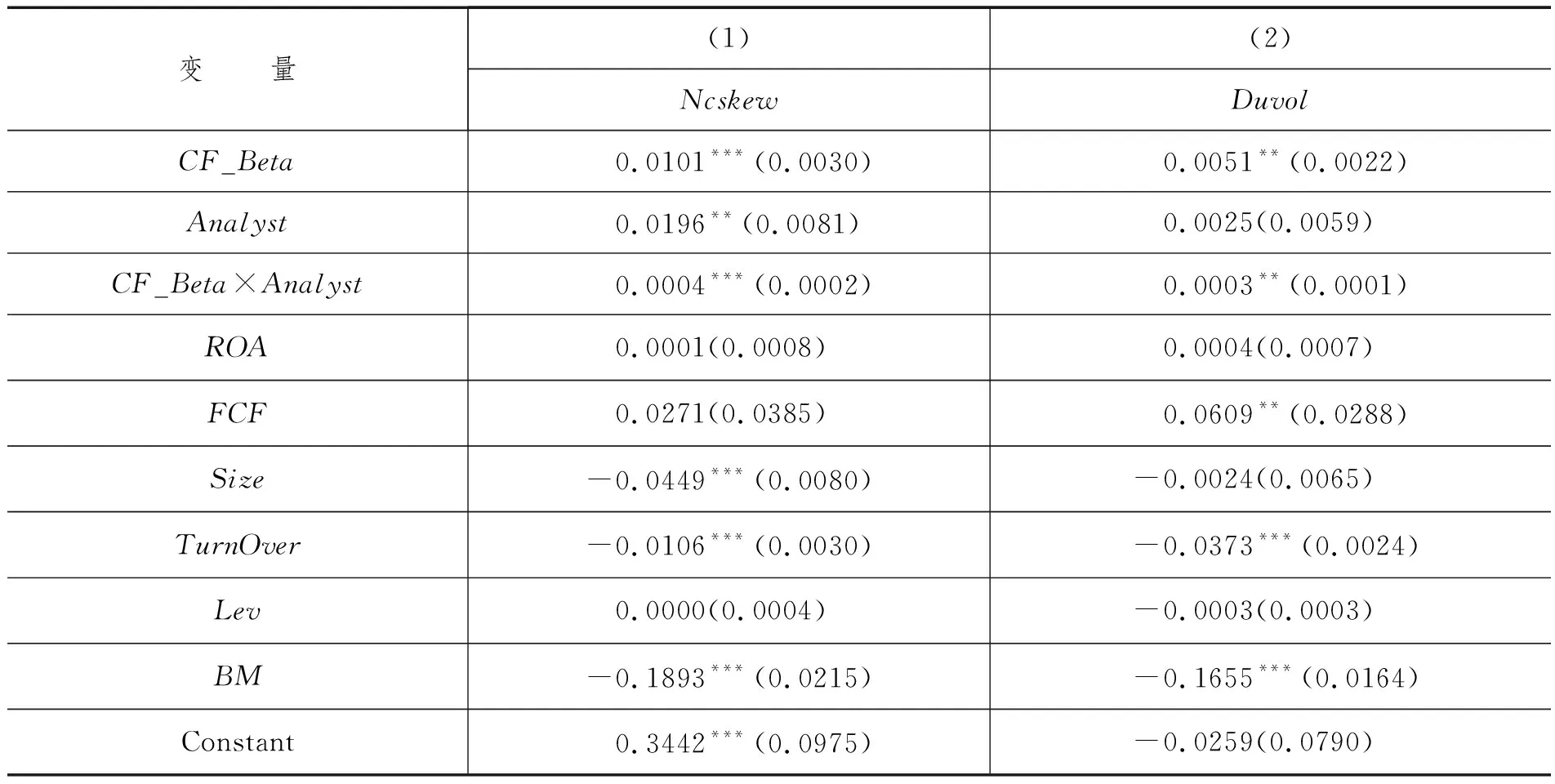

为实证检验分析师覆盖对现金流风险与股价崩盘两者之间关系的影响,本文分别将变量Analyst和CF_Beta×Analyst纳入模型(6)和模型(7)中进行回归,其结果如表5所示。

表5中列(1)和列(3)报告的是控制行业和年度效应并以分析师覆盖为解释变量的回归结果,其中,解释变量Analyst的回归系数分别为0.0537、0.0218,均在1%显著性水平上通过检验,说明分析师覆盖显著增加了股价崩盘风险。这一结果意味着在我国资本市场中分析师并没有起到缓解信息不对称的信息中介作用,验证了本文提出的研究假说2b。表5中列(2)和列(4)报告的是控制行业和年度效应并以交互项CF_Beta×Analyst为解释变量的回归结果,其中,CF_Beta×Analyst的回归系数分别为0.0005、0.0002,分别在1%、5%显著性水平上通过检验,说明分析师覆盖强化了现金流风险和股价崩盘的正向关系,验证了本文提出的研究假说3b。

表5 分析师覆盖对现金流风险与股价崩盘两者关系的影响

续表5

(四) 稳健性检验

1. 控制公司层面异质性。已有研究认为,公司层面异质性会影响回归结果(赵静等,2018;孟庆斌等,2018)。为了消除不可观察异质性因素对回归结果的干扰,本文将控制公司层面异质性,对模型(7)进行稳健性检验,其结果如表6所示。

表6 稳健性检验:控制公司层面异质性

续表6

表6显示,现金流风险的回归系数分别为0.0101、0.0051,分别在1%和5%显著性水平上通过检验,说明公司现金流风险越高,股价崩盘越大;分析师覆盖对Ncskew的回归系数为0.0196,在5%显著性水平上通过检验,说明分析师覆盖越多,股价崩盘风险越高;现金流风险与分析师覆盖交叉项的回归系数分别为0.0004、0.0003,分别在1%和5%显著性水平上通过检验,说明分析师覆盖强化了现金流风险与股价崩盘之间的关系。可见,这一回归结果与前文所得到的结论并没有本质上的差异,验证了前文结论的稳健性。

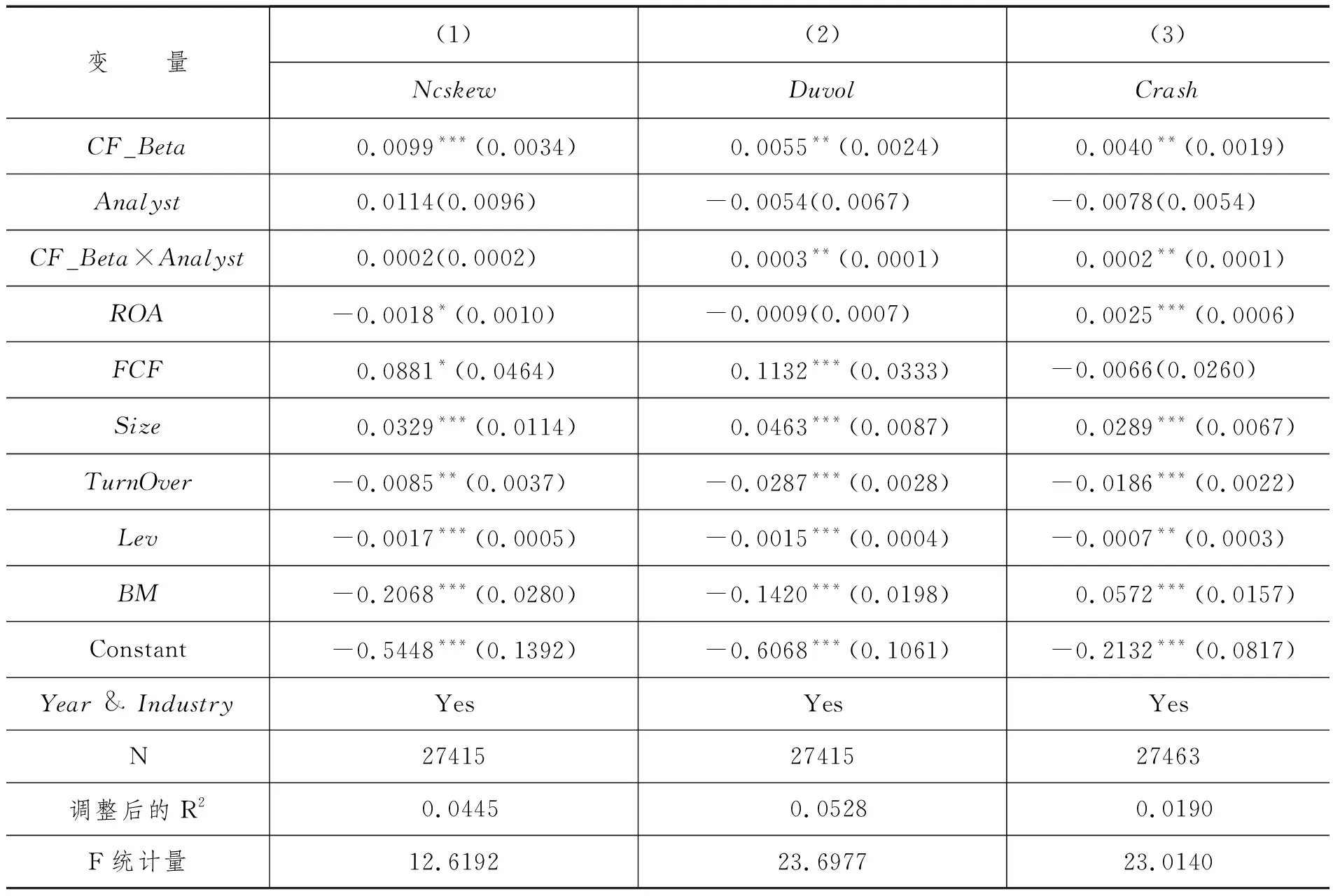

2. 剔除金融危机和股灾年份。2008年全球金融危机引发的股价崩盘以及2015年由于金融去杠杆导致的股价崩盘属于异常情况,可能对本文回归结果产生偏误。因此,在剔除2008年和2015年后,对模型(7)再次进行回归,其结果如表7列(1)和列(2)所示。

表7 稳健性检验:剔除金融危机、股灾年份和替换被解释变量

表7列(1)显示,现金流风险的回归系数为0.0099,在1%显著性水平上通过检验,说明现金流风险越高,股价崩盘风险越大;这一回归结果与前文结论并没有本质上的差异,进一步验证了本文研究的稳健性。表7列(2)显示,现金流风险的回归系数为0.0055,在5%显著性水平上通过检验,说明现金流风险越高,股价崩盘风险越大;现金流风险与分析师覆盖交叉项对Duvol的回归系数为0.0003,在5%显著性水平上通过检验,说明分析师覆盖强化了现金流风险与股价崩盘之间的关系。这些回归结果与前文结论也没有本质上的差异,亦进一步验证了本文研究的稳健性。

3. 替换被解释变量的衡量指标。改变被解释变量的测度方法,以哑变量Crash代替负收益偏态系数和收益率上下波动比,对模型(7)重新进行估计,其结果如表7列(3)所示。

表7列(3)显示,现金流风险的回归系数为0.0040,在5%显著性水平上通过检验,说明现金流风险越高,股价崩盘风险越大;现金流风险与分析师覆盖交叉项的回归系数为0.0002,在5%显著性水平上通过检验,说明分析师覆盖强化了现金流风险与股价崩盘之间的关系。这一回归结果与前文结论同样没有本质上的差异,又进一步验证了本文研究的稳健性。

4. 进一步加入其他因素。已有研究认为公司治理因素会影响股价崩盘风险(杨威等,2018;姜付秀等,2018),因此,本文进一步加入公司治理层面的控制变量,包括董事长是否兼任总经理(Board1)、董事会人数(Board2)、独立董事占比(Board3)等指标进行稳健性检验,其结果如表8所示。

表8 稳健性检验:进一步加入其他因素

表8列(1)显示,现金流风险的回归系数为0.0034,在5%显著性水平上通过检验,说明公司现金流风险越高,股价崩盘风险越大;分析师覆盖的回归系数为0.0264,在1%显著性水平上通过检验,说明分析师覆盖越多,股价崩盘风险越高。表8中,现金流风险与分析师覆盖交叉项的回归系数分别为0.0005、0.0003,分别在1%和5%显著性水平上通过检验,说明分析师覆盖强化了现金流风险与股价崩盘之间的关系。这一回归结果与前文结论仍然没有本质上的差异,更进一步验证了本文研究的稳健性。

五 结论与建议

股价崩盘风险是当前我国资本市场稳健运行面临的“拦路虎”,受到了学术界及各方面的广泛关注。本文基于公司财务视角——现金流风险,考察了现金流风险与股价崩盘两者之间的关系,并以2002—2015年A股非金融类上市公司为样本,采用双重固定效应模型,实证检验了现金流风险对股价崩盘的影响,其结果显示:现金流风险与股价崩盘风险有显著的正向关系,即较高的公司现金流风险增加了股价崩盘风险。进一步研究发现,分析师覆盖与股价崩盘风险也有显著正向关系,即分析师覆盖越多,股价崩盘风险越大,并且分析师覆盖提高了现金流风险与股价崩盘之间的正向关系,表明分析师并没有起到缓解信息不对称的作用。这些结论经过一系列稳健性检验后,仍然成立。

上述研究结论不仅从现金流风险视角揭示出股价崩盘的原因,而且为认识分析师在我国资本市场中的作用提供了经验证据。有鉴于此,本文提出以下建议:(1)公司要重视现金流风险的管理。现金流风险作为反映公司生产经营的稳定性指标,能够精确捕捉公司经营行为带来的风险后果,为公司财务风险管理和经营现状发出信号。(2)投资者应客观认识分析师在资本市场所扮演的角色,分析师观点未必具有信息含量,不一定能够缓解投资者与上市公司之间的信息不对称,不要盲目相信分析师观点。(3)监管部门应加强对分析师的监管,提高分析师在资本市场上的独立性,引导分析师发挥资本市场信息中介的作用,使之能够客观、及时地向资本市场披露上市公司隐藏的负面消息,以减少股价崩盘风险对资本市场的冲击和危害。