我国多层次资本市场资源配置效率评价

摘要:通过适度延展资源配置效率的内涵,由多层次、双内涵入手,以资本循环的整个流程作为切入点,借助杰弗里·沃格勒(Jeffrey Wurgler)模型,探究2010—2019年我国多层次资本市场资源配置效率,运用非平衡面板数据模型进行资源配置效率水平测度,针对我国资本市场体系中多层次资本市场的配置效率展开横向对比分析与纵向趋势分析。结果发现:第一,相较于中小板以及创业板,主板市场的配置效率相对较低;第二,不管是主板还是中小板抑或创业板市场,在研究期间内的资源配置效率大多数年份均超过了0.5,说明我国多层次资本市场的资源配置具一定有效性;第三,各资本市场配置效率都呈现出明显的上升趋势,表明近些年多层次资本市场的管理机制越来越成熟、健全,尤其是在合理投资方面的管理越来越完善。因此,加快我国新兴资本市场建设,应在保证上市公司质量的同时加大力度扶持科技型、创新型企业,推动创业板市场等新兴资本市场发展,完善多层次资本市场体系;针对不同风险特征的多层次资本市场设立相关制度与机制,更好地实现各层次资本市场的功能,全面提高我国多层次资本市场的资源配置效率。

关键词:多层次资本市场;资源配置效率;杰弗里·沃格勒模型;非平衡面板数据模型

中图分类号:F832.5文献标识码:A文章编号:1007-8266(2021)10-0106-10

基金项目:国家社会科学基金一般项目“我国多层资本市场体系资源配置效率评价及其优化路径研究”(19BTJ057)

资本市场是较为关键的筹资渠道,其最突出的功能体现在金融资源的分配上。资源本身稀缺,这便需要尽量把仅有的资源分配至更高效的部门,获取更多产出,完成资源的优化配置。

资源配置效率不仅是分析资本市场效率的关键内容,更是评价资本市场发展水平的重要指标。一直以来,学术领域把资本市场的信息效率与资源配置效率等同起来,没有重视资源配置效率。实际上,即便是在已经建设完善的资本市场中,信息效率也无法与资源配置效率等同[ 1 ]。由于在信息有效的基础上,诸如税收、成本等有关交易同样会使市场产生矛盾,无法实现绝对高效的资源配置。近些年,涉及资本市场资源配置效率方面的探究日益增多,同时大多数研究者采用定量与定性等不同方法来分析资源配置效率,有效地打破了原先探究的局限性[ 2 ]。这对于探究创业板与中小板这类新兴的资本市场,了解多层次资本市场的资源配置效率,构建多层次资本市场具有重要作用[ 3 ]。资本市场资源配置作用能否有效发挥,对资本市场健康稳定发展以及企业融资环境都有至关重要的影响。本文以主板、中小板以及创业板三个层次的资本市场为研究对象,对资源配置效率展开对比分析,由行业层面入手进行深入研究,期望由此获取一些有价值的研究成果,同时提出优化资本市场资源配置效率的对策。中小板与创业板市场属于我国新兴资本市场,针对此类市场展开资源配置效率的探析,可以丰富国内有关资本市场资源配置效率方面的探究,同时有助于深入了解多层次资本市场运作特点。

中小板、创业板市场的构建与运行表明国内多层次资本市场体系正式建立,这不但可以给广大中小型公司开辟全新的、高效的融资途径,充分发挥资本市场的资源配置作用,从而优化整个社会资源配置效率,助推科技发展,而且还可以为各类投资者提供符合其风险偏好的金融产品,尽可能让各类投资者的需求得到满足,改善整个社会资源的配置效率。资本市场投资的重点在于风险和回报之间的权衡,正是多层次资本市场体系中各层次市场拥有多种风险和回报的权衡关系[ 4 ],能够让各类投资者的需求都得到满足,进而提高资本市场运作效率,从而改善风险和资源的配置效率[ 5 ]。因此,中小板与创业板两大市场处于怎样的运作状态,其与主板市场之间在运作上和资源配置效率上存在哪些差异,这些差异又是何种原因导致的,这些都是本文要研究的问题。

(一)相关研究

多层次资本市场在国外的金融市场已经发展到相对成熟的阶段,形成了比较完善的运行机制与监督机制。因此,国外关于多层次资本市场体系的研究相对较早,近期的研究多关注新兴资本市场的波动程度与收益率的相关性问题[ 6 ],以及新兴市场磋商价格的报价运行平台与该市场中上市公司自身运行与发展中出现的问题[ 7 ]。在对新兴资本市场研究的同时,也对传统的纽约证券市场与纳斯达克证券市场之间进行对比研究[ 8-9 ]。

目前国内关于多层次资本市场体系的研究基本可以划分为四个领域:一是关于我国建立多层次资本市场体系的必要性研究。如果只存在单一层次的资本市场,那么会导致资本市场运行效率偏低、存在较大投机机会、监管有效性差以及监管成本增加的问题[ 10 ]。多层次资本市场体系的建立与有效运行可以在一定程度上降低交易费用[ 11 ],达到帕累托最优。二是关于我国建立多层次资本市场体系的路径与措施方面的研究。可以借鉴国外发展比较成熟的多层次资本市场构建的成功经验[ 12 ],将我国多层次资本市场体系构建为由主板市场、创业板市场以及代办股份转让市场三个层次的市场构成,并逐步完善优化我国的债券市场与股权市场等[ 13 ]。三是关于我国多层次资本市场体系下各子市场之间的关系研究。通过对各层次资本市场的股票指数进行关联性研究发现,各子市场之间不具有显著的互为格兰杰(Granger)因果关系,且不存在显著的协整关系[ 14 ],但发现短期主板市场的运行情况会影响创业板市场,而创业板市场的运行情况并不会对主板市场产生显著影响[ 15 ]。四是关于我国多层次资本市场体系的资源配置研究。资源配置效率是衡量股票市场资源配置效率的关键指标[ 16 ]。资源配置效率的提高,表明在社会总资本规模稳定的前提下,货币资本可以在获利信号的驱动之下在不同部门与产业间实现有效流动,让资本流入效益优且发展能力强的部门与产业[ 17 ],使资源配置效率不断接近帕累托最优,在对投资日后回报率展开全方位分析的基础上,依据其回报率高低进行投資,最后让不同项目拥有同等的资本边际收益,也即实现帕累托最佳效率。在这种情况下,不同配置对象间已没有再开展交易的空间让资本获得最佳的分配[ 18 ]。

通过文献梳理发现,关于我国多层次资本市场资源配置效率评价方面的研究相对较少,基本上是围绕某一特定层次资本市场进行评价研究[ 19-22 ]。而事实上,我国的多层次资本市场已经构建并运行,各层次资本市场的运行是否有效,资源配置效率是否得到改进并实现帕累托最优?本文将尝试对我国多层次资本市场资源配置效率进行评价。

(二)概念界定

基于以上研究结论,资本市场的资源配置效率表示在总资本量稳定的前提下,资本受到获利信号的驱动,依据投资回报多少的次序将资本分配至不同部门,最后让不同部门实现有效的资源配置。因为经济资源自身较为稀缺,应当把仅有的资源投入到可以带来更大效益的部门或是行业之中,但因为行业本身呈现出周期性的生命特征,各个行业带来的效益由于其所处经济环境差异而有所差别,部分行业处在发展阶段,要不断投入大量资源来扶持其发展,而部分行业伴随时代变迁逐渐过渡成为“夕阳行业”,基于经济学视角来看,针对此类行业要降低投资或是不再投资。

资源配置效率理论指出,市场处于完全竞争状态下,为各个公司配置的资源需依循边际效率最优这一原则,如此,资本是不是流入运营效益优良的产业与公司就变成评价证券市场发挥其资源配置作用效率水平的关键指标。资本市场的资源实现高效配置必须兼具两点:第一,市场需在事前尽量识别出效益高的部门,同时让资金以更少的成本与更高的效率实现流动,把资金投入收益多的部门;第二,市场必须建立科学的机制,对公司行为加以监督与约束,让其科学运用资本,实现更好的效益。对国内多层次资本市场配置效率展开评价,不但需要以第一内涵的资源配置效率为切入点展开深入研究,同时还需考虑第二内涵下的公司利用资本效率这一因素。上述两个内涵的多层次资本市场配置效率不但彼此独立,还互相作用,有着紧密联系。

根据资源配置效率的基本定义,高配置效率的市场需使高效益的行业、公司以及区域等取得比较多的资金扶持。在此思路下,杰弗里·沃格勒(Jeffrey Wurgler)针对资产增长率和资本收益率之间的关系展开回归分析,并构建了对应的模型[ 20 ],此方法很快便成为分析资源配置效率的常用工具。不同国家的研究者先后借助此模型对不同区域、不同市场的资源配置效率展开了深入探究。因此,本文以Jeffrey Wurgler模型作为基础模型,依据多层次资本市场现状,适度优化面板数据分析模型,从公司、行业以及区域这三大维度入手,选用相关指标针对多层次资本市场配置效率展开全方位探究。

(一)数据与模型方法

1.基础模型

其中,I表示被解释变量,通常选用资产总额、融资额等指标;R表示解释变量,通常选用可以体现收益率的指标,诸如利润净值、营收这两项指标;α表示截距项;β表示弹性系数,这是本文探究的核心,表示资源配置效率;N表示横截面总数,此处表示区域或是行业的数量;T表示观测的时期总数,此处表示年度。

弹性系数β,也被称为配置效率系数,如果β为正,意味着市场配置资源的作用得以发挥,而且此系数值越大,代表配置效率越高,资本往收益多、效益好的部门流动。

在实证分析过程中,为了防止样本数据出现异方差现象,此处针对不同变量实施自然对数處理[ 23 ],基于样本的数据结构,本文采取面板数据模型进行分析。

2.面板数据分析模型

面板数据分析模型主要有混合模型、变截距模型以及变系数模型三种。

(1)变系数模型

变系数模型也叫作个体随机效应模型。具体形式见上述式(1),αi与βi都有可能伴随截面而有所改变,即各个区域、各个行业的截距项与系数均有可能不一样,各个区域或是各个行业都拥有对应的回归模型。

(2)混合模型

(2)数据来源及筛选

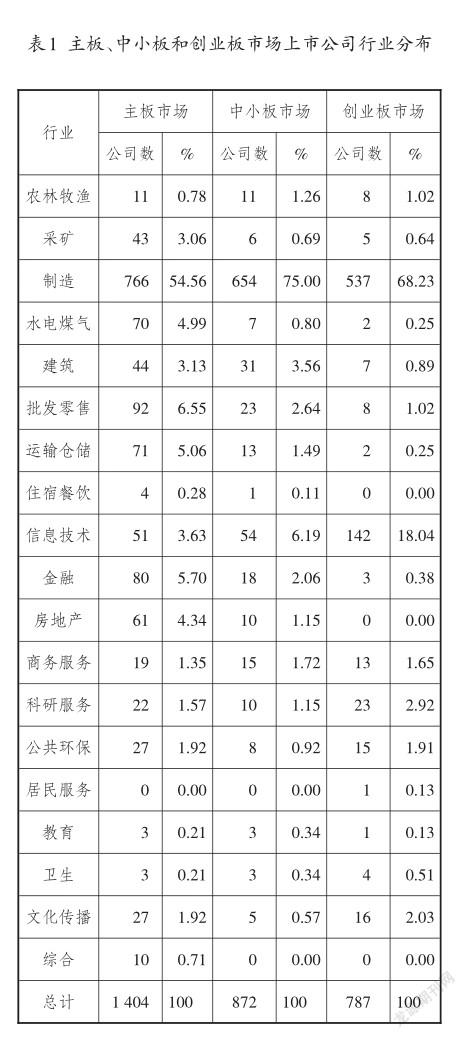

结合《上海证券交易所统计年鉴》与《深圳证券交易所统计年鉴》中关于行业分类的有关内容可知,现有上市公司共计细分成19个行业,诸如农林牧渔、采矿、制造、水电煤气、建筑、批发零售、运输仓储、住宿餐饮、信息技术、金融、房地产、商务服务、科研服务、公共环保、居民服务、教育、卫生、文化传播、综合等。

因为多层次资本市场需要展开对比分析,因此在分析时先就创业板市场数据进行筛选与分析。根据有关调研统计可知,到2019年底,国内在创业板上市的公司共计791家,去除不符合条件(诸如ST股票)的4只股票,最终选择787家公司作为分析样本。在具体分析时,选择年度数据作为基础,由于创业板市场开市时间为2009年10月30日,同时,创业板指数是从2010年6月1日起正式编制和发布的,因此,本文的研究起始时间为2010年6月1日。另外,由于2020年我国推行注册制,为避免实行注册制前后政策在多层次资本市场之间的传递效应,本文的研究时间截止于2019年12月31日。因此,本文最终构建2010年6月1日至2019年12月31日期间的面板数据。在中小板市场,截止到2019年底共计943家上市公司,剔除不符合条件(诸如ST股票)的71只股票,最终选择872家公司作为分析样本,构建2010—2019年的面板数据,共计8 720组。在对主板市场研究中,结合主板市场发展的完备性及稳定性等条件,选择上海证券交易所的主板市场A股作为本文对主板市场的研究对象。目前共计有1 495家上市公司,去除一些不符合条件的公司,最终选择1 404家公司作为研究样本,样本区间依旧是2010—2019年,最终得到的面板数据共计14 040组。采用同样的做法,剔除不符合条件的公司,获得创业板市场中的数据共计7 870组。本文收集整理的分析数据主要来源于上海证券交易所、深圳证券交易所、公司年报以及国泰安数据库。

通过表1可以看出,在主板市场、中小板市场以及创业板市场中,制造业所占的比重均比较高,其中在主板市场占比54.56%,创业板市场占比68.23%,中小板市场占比则高达75.00%。同时占比相对较大的除了批发零售、信息技术业之外,还包含商务服务、科研服务以及公共环保业。

表1的统计结果中不仅剔除了上述说明的ST公司和*ST公司,同时也剔除了那些在上市期间出现长期被特殊处理的公司。考虑到分析结果应该体现行业具有的基本特征,因此,倘若上市公司的数量相对比较少,则需要去除该行业,同时基于创业板、中小板与主板市场上市公司数量的比较,本文在分析时选择主板、中小板、创业板中有两家上市公司或以上的行业。受这一条件的限制,住宿餐饮、房地产、居民服务、教育以及综合类别等行业被剔除出去,剩余的满足有关条件的面板数据会通过分析模型展开研究。

(二)实证分析的方法与步骤

1.面板数据的平稳性检验及协整检验

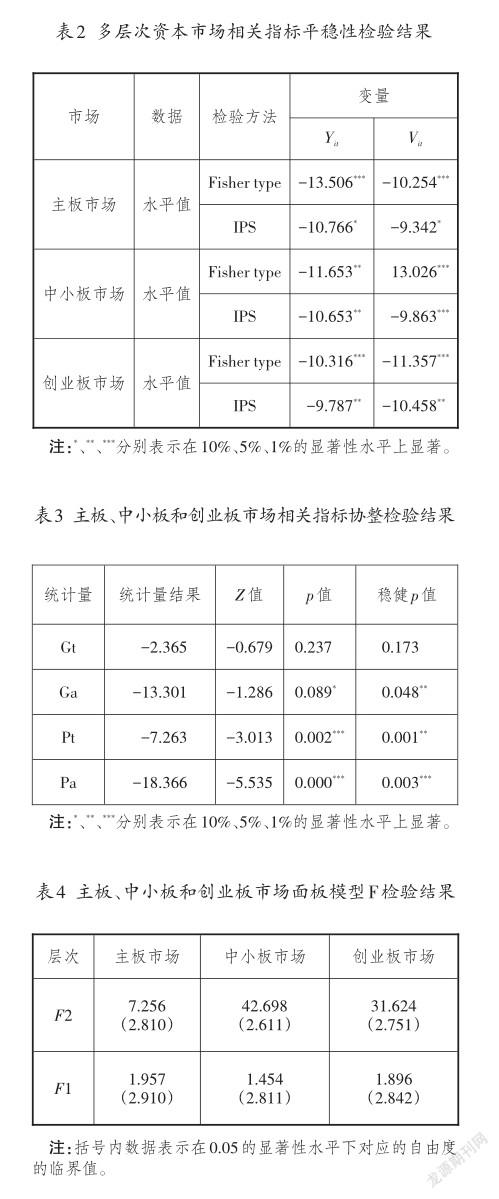

(1)面板数据的平稳性检验

为保证后续实证分析结果的可靠性,本文先对解释变量Vit与被解释变量Yit进行平稳性检验,即单位根检验。通过Stata软件分别对解释变量Vit与被解释变量Yit进行单位根检验,虽然平稳性检验方法共有LLC、HT、Breitung、Hadri LM、Fisher type与IPS等六种单位根检验方法,但是根据本文的数据特征,可知本文的数据为非平衡面板数据模型,因此在进行平稳性检验时只能选择IPS检验方法与Fisher type检验方法。面板数据的平稳性检验结果如表2所示。

根据表2可知,解释变量Vit与被解释变量Yit分别为零阶单整序列,即为I(0)。

(2)面板数据的协整检验

因为解释变量Vit与被解释变量Yit为增长率指标,即一阶差分变量,所以解释变量Vit与被解释变量Yit分别为零阶单整序列,这与表2的检验结果一致。本文通过States软件中的Xtwest检验方法对本文的面板数据进行协整检验。Xtwest检验方法允许截面数据层面之间存在异质性,以及截面数据层面内存在序列相关和截面之间的相关性,该检验方法的原假设为变量之间不存在协整关系。Xtwest检验将统计量分为两种类型:第一种类统计量Gt与Ga,分别表示不考虑截面内序列相关以及考虑序列相关两种情形,该种类统计量允许截面数据层面存在异质性;第二种类统计量Pt与Pa,分别代表不考虑序列相关以及考虑序列相关,也就是说此类统计量要求在截面数据层面不存在异质性,即截面同质。通过反复迭代计算检验统计量,从各检验统计量的稳健p值结果来看,只有第一种类统计量中的假设截面异质且序列不相关的Gt统计量不能拒绝不存在协整关系的原假设,其余的统计量均在10%的显著性水平下拒绝原假设,因此认为多层次资本市场相关指标存在协整关系。具体结果见表3。

3.面板数据模型选择

对分析数据展开F检验,具体结果见表4。

从表4中可以看出,在主板、中小板以及创业板市场,原假设是不成立的,表明仅有模型的截距项会存在变化。鉴于此,本文选择变截距模型展开进一步分析。

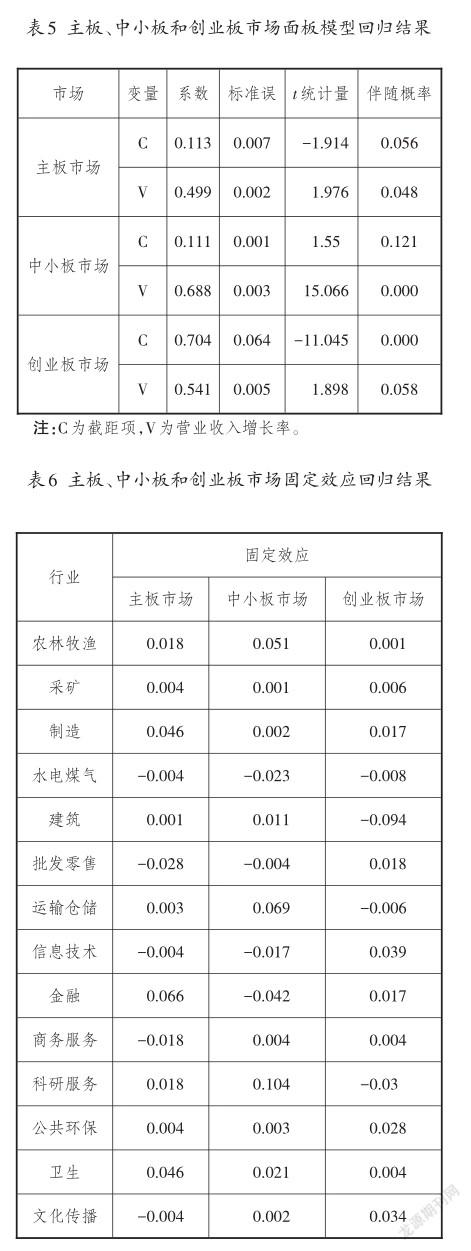

运用Stata统计软件进行面板数据模型研究,回归结果见表5和表6。由此结果可知,主板市场、中小板市场与创业板市场的面板模型回归结果较好。基于此,本文将分别对主板市场、中小板市场以及创业板市场的资源配置效率情况进行分析。

4.主板市场资源配置效率实证结果

根据表5、表6所示,主板市场的变截距模型中,配置系数是0.499,t值达到1.976,伴随概率达到0.048。由此可知,当营业收入增长率每增长1%时,则主板市场上市公司的总资产增长率提升0.499%,可见主板市场资源配置效率相对较低。不仅如此,通过该模型得到的每个行业的固定效应存在一定差异,这表明主板市场各个行业的资源配置效率具有差异性。

5.中小板市场资源配置效率实证结果

根据表5、表6所示,中小板市场的变截距模型中,配置系数是0.688,t值达到15.066,伴随概率达到0.000。由模型回归结果可知,当营业收入增长率每增长1%时,上市公司的总资产增长率提升0.688%,可知中小板市场的资本配置并未达到最优状态。不仅如此,通过该模型分析结果还可知,中小板市场每个行业的固定效应存在一定差异,这表明中小板市场各个行业的资源配置效率也不同。

6.创业板市场资源配置效率实证结果

根据表5、表6所示,创业板市场变截距模型中,配置系数是0.541,t值达到1.898,伴随概率达到0.058,通过10%水平的显著性检验。由模型回归结果可知,当营业收入增长率每增长1%时,上市公司的总资产增长率提升0.541%,可知创业板市场的资源配置效率也未达到资本配置最优状态。不仅如此,通过该模型分析结果还可知,创业板市场每个行业的固定效应存在一定差异,这表明创业板市场各个行业的资源配置效率也具有差异性。

7.实证结果分析

从前文可知,我国主板市场资源配置系数是0.499,中小板市场配置系数是0.688,创业板配置系数是0.541,三个层次资本市场的资源配置效率均大于0。由Jeffery Wurgler模型具有的经济意义来看,当营业收入增长率增长1%时,主板总资产增长率只上升0.499%,中小板增长0.688%,创业板增长0.541%,三个层次资本市场的資源配置效率均未达到最优。不仅如此,结合主板、中小板与创业板市场本身的定位与行业分布现状,在多层次的资本市场,传统行业与高新技术行业均表现出明显的差异性。

(一)横向对比分析

通过对主板、中小板以及创业板市场资源配置效率进行对比分析,结果参见图1。

第一,相较于中小板以及创业板,主板市场的配置效率相对较低,这一结果也和其他学者的分析结论基本吻合[ 24 ]。在沪深两市的主板市场,大多数上市公司都是国企,运营规模相对较大,同时国家政策对这些公司股价的影响比较显著。而在中小板以及创业板市场,大多数公司都是高新技术企业,其具有更高的市场化水平,利用市场机制获得融资的能力相对更强,所以这些市场的资源配置效率要高一些。

第二,近些年,国内资本市场配置效率较之前有明显提升。根据测算结果可知,不管是主板还是中小板抑或创业板,在2010—2019年期间的资源配置效率分别为0.499、0.688以及0.541,相较于前期研究者的分析数据[ 25 ],这一数值有了显著提升。

(二)纵向对比分析

为更好地对多层次资本市场配置效率变化趋势进行对比分析,分别以Jeffery Wurgler模型为基础,将主板市场、中小板市场与创业板市场上市公司2010—2019年各年的营业收入增长率与总资产增长率分别取其平均数指标,依据某一年的截面数据测算出该年各自的资源配置效率值,并以此为基础,借助逐年回归分析方法,得到2010—2019年期间多层次资本市场的资源配置效率,其动态变化趋势参见图2。

由图2可知,不管是主板还是中小板抑或创业板市场,在2010—2019年期间的资源配置效率都呈现出明显的上升趋势,表明近些年多层次资本市场的管理机制越来越成熟、健全,尤其是在合理投资方面的管理越来越完善。相比较而言,主板市场的资源配置效率要比中小板以及创业板低。作为专注服务于高新技术型、成长型、创业型企业的中小板与创业板市场,较主板市场具有更大的包容性,市场容量大,市场化程度相对较高,资源配置效率也相对更高。主板市场可能会受到政府等其他非市场因素的影响,资源配置效率要低于中小板与创业板市场。

(一)结论

本文在适当拓展资源配置效率概念内涵的基础上,以资本循环的整个流程作为切入点,借助Jeffrey-Wurgler模型,从不同维度出发探究多层次资本市场上市公司在双内涵下的资源配置效率,同时针对我国资本市场体系中各个层次的资源配置效率展开充分对比。我国多层次资本市场体系中,资源配置均具一定的有效性,效率从高到低依次为中小板市场、创业板市场、主板市场;虽然从目前来看,各层次资本市场的资源配置效率有明显提高,但仍不理想,说明主板市场、中小板市场以及创业板市场的市场功能实现仍存在一定偏差,这主要是由于我国多层次资本市场仅仅处于起步阶段。随着市场结构与市场机制的进一步优化,以及多层次资本市场相关机制的逐步健全,我国多层次资本市场体系将进一步完善,资本市场的资源配置效率將进一步提高,从而为我国上市公司提供更加有效、安全的融资平台。

(二)建议

为改善目前我国多层次资本市场资源配置效率尚不理想的状况,结合影响我国多层次资本市场资源配置效率的因素提出如下建议:

首先,加快我国新兴资本市场建设。从本文的分析来看,我国中小板市场与创业板市场的资源配置效率高于主板市场,表现出一定的活力,这在一定程度上说明高新技术企业自身具有较强的活力和市场表现力,以及较高的投资回报。因此,应在保证上市公司质量的同时加大力度扶持科技型、创新型企业,推动创业板市场等新兴资本市场发展,完善多层次资本市场体系。

其次,完善多层次资本市场制度。资本市场从单一层次市场发展到多层次资本市场,其根本目的是通过对资本市场的有效分层,实现对不同风险特征的企业实施差异化管理,为不同风险偏好的投资者提供与之匹配的资本市场。因此,应针对不同风险特征的多层次资本市场设立不同制度与机制,更好地实现各个层次资本市场的功能,全面提高我国多层次资本市场的资源配置效率。

(三)未来研究展望

随着我国多层次资本市场的不断发展和市场功能的不断完善,多层次资本市场的相关数据会越来越丰富,数据质量也会大幅度提升。后续研究将依托更为可靠的数据支持,拓展对我国多层次资本市场资源配置问题的研究范围和研究深度。

*黑龙江八一农垦大学经济管理学院会计学研究生赵子涵对本文亦有贡献,特在此致谢。

参考文献:

[1]HABIB AHSAN.Corporate transparency,financial develop? ment and the allocation of capital:empirical evidence [J]. Abacus,2008,44(1):1-21

[2]BENA JAN,ONDKO PETER.Financial development and the allocation of external finance [J].Journal of empirical fi? nance,2011,19(1):1-25

[3]FARRELL M J.The measurement of productive efficiency[J].Journal of the royal statistical society,series A,1957,120(3):253-281.

[4]GENG X Y.Return asymmetry and efficiency losses of stock market [J].Journal of interdisciplinary mathematics,2017,20(4):979-990.

[5]GENG X Y.Identification and application of investors’risk appetite [J].Computer modelling and new technologies,2014,18(11):695-705.

[6]SCHWERT G W.Stock volatility in the new millennium:how wacky is nasdaq? [J].Journal of monetary economics,2001,49(1):3-26.

[7]PAPAIOANNOU G J,TRAVLOS N G,VISWANNATHAN K G.Visibility effcts and timing in stock listing changes:evi? dence firm operating performance [J].The quarterly review of economics and finance,2009,49(2):357-377.

[8]JIANG C X.Adverse selection costs for NASDAQ and NYSE after decimalization [J].International review of financial anal? ysis,2009,18(4):205 -211.

[9]GENG X Y.Transmission effectiveness of resource alloca? tion efficiency in multitier capital market system [J/OL].Dis? crete dynamics in nature and society,2021[2021-07-28]. https://downloads.hindawi.com/journals/ddns/2021/4977398. pdf.

[10]方鳴,谢敏.中国共产党领导下的资本市场发展:历史回溯、理论探索与实践趋向[J].上海经济研究,2021(8):5-15,28.

[11]韩德宗.建立多层次证券市场交易费用的分析[J].经济理论与经济管理,2005(8):21-26.

[12]杜一华.我国多层次资本市场发展路径分析[J].中国流通经济,2020,34(7):110-118.

[13]陈岱松.我国多层次资本市场的制度建构——基于国际比较的视角[J].东北财经大学学报,2008(4):8-11.

[14]赵荣权,宋加山,王玙.区域性股权市场的市场化改革与资源配置效率研究——理论模型与改革措施[J].金融监管研究,2019(1):1-14.

[15]黄少甫,潘娜.香港创业板市场与主板市场的动态相关性分析[J].统计观察,2004(11):34-36.

[16]李腊生,耿晓媛,张烨.我国多层资本市场体系限价交易制度研究[J].统计研究,2015,32(4):59-67.

[17]韩立岩,王哲兵.我国实体经济资源配置效率与行业差异[J].经济研究,2005(1):77-84.

[18]许敏,冒乔玲,陆晓晔.资源配置效率研究综述[J].南京工业大学学报(社会科学版),2009,8(2):45-49.

[19]李政,吴非,李华民.新三板企业融资效率、衍生风险与制度校正[J].经济经纬,2017,34(5):153-158.

[20]谢朝华,刘玲杉.中国科创板IPO定价效率及其比较研究[J].价格理论与实践,2020(11):98-101,183.

[21]潘越.区域股权市场转板至新三板公司的融资效率研究——基于齐鲁股权交易中心20家转板公司的分析[J].证券市场导报,2018(9):4-10,20.

[22]郭澄澄,王如忠.科创板与沪市A股主板市场金融资源配置的相关性研究[J].上海经济,2021(2):74-87.

[23]蒲艳萍,王维群.中国工业行业资源配置效率差异的实证分析——基于32个工业行业的面板数据分析[J].当代经济科学,2008(4):36-42,125.

[24]王冠凤.我国多层次资本市场和金融资源配置效率分析[J].改革与战略,2011,27(9):72-75.

[25]李勇.我国股票市场资本配置效率实证分析[J].山西财经大学学报,2009(4):28-34.

责任编辑:林英泽

Evaluate the Resource Allocation Efficiency of China’s Multi-layer Capital Market

GENG Xiao-yuan

(College of Economics and Management,Heilongjiang Bayi Agricultural University,Daqing 163319,Heilongjiang,China)

Abstract:By extending the connotation of resource allocation efficiency appropriately,starting with multiple levels and dual connotations,taking the entire process of capital circulation as an entry point,and with the help of Jeffrey-Wurgler model,the author explores the allocation efficiency of China’s multi-layer capital market from 2010 to 2019 under the dual-connotation concept from different dimensions. The author also uses unbalanced panel data model to measure the level of resource allocation efficiency,and conducts a horizontal comparative analysis and a vertical trend analysis about the allocation efficiency of China’s multi-layer capital market. The results show that:(1)comparing to the SME board and GEM board,the resource allocation efficiency of the main board is relatively lower;(2)regardless of whether it was the main board,the SME board,or the GEM board,the resource allocation efficiency during the study period exceeded 0.5 in most years;and(3)the resource allocation efficiency has shown an obvious upward trend,which indicates that the management mechanism of the multi-layer capital market has become more and more mature and sound in recent years,especially in terms of reasonable investment. To speed up the construction of China’s emerging capital market,we should ensure the quality of listed companies,enhance the support for technological and innovative enterprises,promote the development of emerging capital markets such as the Growth Enterprise Market,and improve the multi- layer capital market system. We should also formulate different related regulations and mechanisms for capital markets in different layers and with different risk characteristics,better realize the function of capital markets in different layers,and improve the resource allocation efficiency of China’s multi-layer capital market.

Key words:multi-layer capital market;resource allocation efficiency;Jeffrey-Wurgler model;unbalanced panel data model