财务柔性、非效率投资与上市公司企业价值关系研究

童红霞

摘 要:随着我国经济进入新常态后,资本市场中的环境不确定性越来越突出,上市公司需要保持一定的财务柔性应对风险,把握投资机会,提升企业价值。本文以2011~2018年上市公司数据为样本,对财务柔性、非效率投资对企业价值的影响进行研究。研究结果发现:财务柔性能够有效减缓市场不利因素对企业财务带来的冲击,显著提升企业价值;财务柔性对非效率投资具有双刃剑效应,既能通过缓解融资约束解决企业的投资不足,又能够通过加剧代理问题导致投资过度;非效率投资在财务柔性与企业价值关系间起到了中介作用。同时,当环境不确定性较高时,财务柔性越有助于企业价值的提升;而当环境不确定性较低时,财务柔性对企业价值的促进作用减弱。关键词:财务柔性;非效率投资;企业价值;环境不确定性

中图分类号:F275文献标识码:A文章编号:1003-5192(2021)01-0031-07doi:10.11847/fj.40.1.31

Abstract:With China’s economy entering into the new normal, environmental uncertainty in the capital market is becoming more and more prominent. Listed companies need to maintain financial flexibility to cope with risks, grasp investment opportunities and enhance enterprise value. Based on the data of listed companies from 2011 to 2018, this paper studies the impact of financial flexibility and inefficient investment on enterprise value. The results show that: financial flexibility can effectively reduce the impact of market adverse factors on corporate finance, and significantly enhance the enterprise value. Financial flexibility has a double-edged sword effect on inefficient investment, which can not only solve the problem of under investment by easing financing constraints, but also lead to over investment by aggravating agency problems. Inefficient investment plays an intermediary role between financial flexibility and enterprise value. At the same time, when the environmental uncertainty is high, financial flexibility is more conducive to the promotion of enterprise value; when the environmental uncertainty is low, the promotion effect of financial flexibility on enterprise value is weakened.

Key words:financial flexibility; inefficient investment; enterprise value; environmental uncertainty

1 引言

当前我国经济正发生着深刻的变革,经济发展正由要素驱动、投资驱动逐渐向创新驱动转变,“内涵式”发展成为企业发展的主基调。此外,随着我国“经济新常态”发展的逐步加深,企业在市场中所面临的环境不确定性日益增加。作为企业一项重要的冗余资源,财务柔性在市场环境日益不确定的背景下愈发受到企业的重视。组织伦理学派的观点认为,冗余资源能够给企业带来更高的自由度,使企业可以更加从容地应对市场动态环境的挑战,从而提升自身价值水平。由此,本文提出研究的第一个问题,财务柔性与企业价值之间会呈现出什么样的关系。近年以来,随着我国经济形势的变化以及经济结构的深度调整,上市公司在非效率投资方面存在两种现象,其一是高溢价的过度投资行为,其二是企业由于投资非主营业务而导致主业投资不足的行为。根据WIND数据库的统计,截至2018年底,有500余家上市公司存在明显的过度投资行为,有1200多家上市公司购买了非主营类的信托贷款、理财产品、私募基金等金融类产品,总金额超过1.3万亿元。上市公司的非效率投资行为不仅容易引发系统性金融风险,也可能削弱企业在资本市场的配置效率,进而对企业价值提升产生影响[1,2]。对于引致企业非效率投资行为的前因变量研究,既有文献基于委托代理理论、信息不对称理论以及公司治理、信息经济学等理论,分析了如财务柔性、代理冲突、融资约束、内部控制质量、企业社会责任以及利率市场化等对企業非效率投资行为的影响[3~6]。于赛渊[7]认为,财务柔性一方面能够使企业以较低的成本获取资金支持,缓解融资约束解决投资不足问题,另一方面企业则会因现金流充足加剧投资过度行为。由此,本文提出研究的第二个问题,非效率投资在财务柔性与企业价值关系间是否会起到“桥梁”作用。我国目前正处于经济社会转型的攻坚阶段,环境不确定性是这一时期非常重要的特征之一。财务柔性究其外部原因来说,就是为了应对市场环境中的不确定性。财务柔性中的“预防”和“利用”属性也只有在不确定性的外部环境中才能有效地体现其作用。当环境不确定性较低时,企业将会根据融资优序理论进行资本结构的调整,财务柔性将会变得没有意义。而当环境不确定性较高时,财务柔性才能够在应对冲击以及把握投资机会中发挥重要作用。由此,本文提出研究的第三个问题,环境不确定性在财务柔性与企业价值关系间会起到何种边界效应。

有鉴于此,本文研究以沪深A股上市公司2011~2018年数据为样本,以财务柔性为切入点,基于非效率投资以及环境不确定性的视角,对财务柔性与企业价值之间的关系进行探讨。相对于以往研究,本文的创新性主要体现在如下几个方面:第一,突破性地贯穿了企业财务资源信息、投资行为和企业价值之间的联系,丰富了财务柔性经济后果的研究,同时也拓展了企业价值影响因素的研究。第二,以非效率投资为中介变量,检验了财务柔性影响企业价值的作用路径,为企业更深刻地理解投资行为的效果提供了经验证据。第三,以环境不确定性为调节变量,检验了其对财务柔性与企业价值两者间关系的影响,明晰了环境不确定性的作用空间,可以为有效利用企业财务柔性提供实践参考依据。

2 理论基础与研究假设

2.1 财务柔性与企业价值

财务柔性是企业以较低的成本重组或获取融资的能力[8]。Rapp等[9]认为,财务柔性主要具有以下两个方面的价值:第一,减少企业因财务问题产生的成本;第二,在资本不足的情况下缓解投资压力。因此,财务柔性是企业在遭受不利条件时的缓冲剂,是企业提升竞争力和管控风险的重要手段。企业价值不仅直接体现了企业当前的盈利水平,也反映了未来持续的获利能力。因此,提升自身价值是企业追求的最为重要的目标之一。从现有研究来看[10~12],财务柔性对企业价值的影响主要体现在以下两个方面:(1)财务柔性能够降低企业的融资约束,提高投资效益,进而对企业价值产生影响。经济新常态背景下,市场竞争压力加剧,各种材料、人工等成本上升,企业融资越发困难;且由于产业结构的不断调整,企业投资机会也在逐步的减少。拥有财务柔性储备的企业本身会积蓄一定的剩余融资,相对容易获取资金支持以把握潜在的机会。曾爱民等[13]的研究表明,事先储备的财务柔性能够有效降低企业融资约束,提升企业价值。马春爱等[14]的研究对比了中美两国市场环境中的企业储备财务柔性的动机,结果发现中国企业的动机是为了抓住市场投资机会,而由这种动机驱使的财务柔性储备能够显著提升企业价值。(2)财务柔性能够降低企业融资成本,提升自身价值。相对于外部融资成本,内部融资成本更低。良好的财务柔性使企业具有较高的负债柔性和现金柔性,将企业融资成本控制在相对较低的范围之内,能够更好地服务于企业。因此,企业储备财务柔性是不确定性市场环境中的必然选择,财务柔性中的“预防”和“利用”属性不仅能够降低市场中不利冲击的影响,还可以提高企业财务适应性,增强企业竞争水平,从而提升企业价值。根据上述分析,本文提出如下假设:

假设1 在其他条件不变的情况下,财务柔性对企业价值具有正向促进作用。

2.2 非效率投资的中介机制

非效率投资是指企业在闲置资本和机会成本的前提下,选择净现值小于或者放弃净现值大于零的项目,具体可分为过度投资(over investment)和投资不足(under investment),两者均会影响企业的可持续性发展。当企业在满足自身经营需要后有剩余资金时,往往会因过度自信等因素产生过度投资行为;而当企业面临融资约束问题时,又会因为从外部无法获得足够的资金产生投资不足行为。 对于财务柔性与非效率投资的关系,可从以下两方面讨论:(1)财务柔性与投资不足。企业投资不足产生的原因主要有:受到外部融资约束较高,缺少必要的外部资金支持;内部可利用的资金较少。根据“啄食”顺序理论,企业在选择新项目时,会首先考虑内部融资,即经营活动中的现金流,因为其用于投资活动的成本较低。而当内部融资无法满足需要时,企业则会考虑外部融资。但是外部融资成本较高,如高额的利息成本、限制门槛等,企业融资约束会大大增加[15],从而产生投资不足。当企业拥有财务柔性储备时,可以利用低成本的内部融资进行投资,同时也能够保持较好的财务杠杆水平以提高举债的能力,缓解投资不足。(2)财务柔性与过度投资。企业过度投资产生的原因主要是因委托代理问题引发的,如两类代理冲突。现代企业两权分离体制下,管理者缺乏有效的监督,为了谋取私利,会选择收益较高但净现值小于0的项目进行投资,这会使企业产生投资过度[16~18]。当企业拥有较高的财务柔性储备时,企业能够获取充足的内外部资金,管理层掌握的投资资金也较多,增加了其盲目投资的可能性,从而引发过度投资。因此,较高的财务柔性储备一方面能够有效缓解企业投資不足问题,另一方面也会加剧过度投资。根据上述分析,针对非效率投资的两个方向,本文提出如下假设:

假设2a 在其他条件不变的情况下,财务柔性对投资不足具有负向作用,即财务柔性可以缓解企业投资不足行为。

假设2b 在其他条件不变的情况下,财务柔性对投资过度具有正向作用,即财务柔性更容易使企业产生过度投资行为。

当企业产生非效率投资时,投资不足使企业放弃净现值为正的项目,这会使得股东、债权人等利益相关者收益受损,进而损害企业价值;投资过度会使企业将有限的资金投资于净现值为负的项目上去,从而使企业价值降低。非效率投资的结果往往会降低资金利用效率或者损害企业的现金流,降低企业价值。基于以上理论阐释,在其他条件不变的情况下,财务柔性对非效率投资具有显著影响,即对投资不足有负向作用,对投资过度有正向作用;而非效率投资包括投资不足与过度投资均会显著降低企业价值。因此,可以认为非效率投资是财务柔性与企业价值关系间的中介机制。根据上述分析,本文提出如下假设:

假设3 在其他条件不变的情况下,非效率投资中介了财务柔性与企业价值之间的关系。

2.3 环境不确定性的调节作用

环境不确定性是指市场环境中的不可预见性和难以准确预测的程度,具体是指市场复杂性和动荡性[19,20]。当前我国正处于经济社会转型的关键时期,市场竞争日趋激烈,技术变化加速。作为企业来说,需要在市场信息、数据等掌握不足,难以评估技术、市场变化的情况下进行决策。环境不确定性成为影响企业价值的重要外部因素。较高的财务柔性储备使企业拥有较为充足的资金,当外部环境不确定性较高时,企业持有的资金会发挥更大的价值[21],即环境不确定性增强了财务柔性的积极效应。同时,在不确定性的环境中,财务柔性中“预防”和“利用”属性才能得到最大程度的发挥,为企业降低市场中的不利冲击,提升企业价值。而当环境不确定性较低时,财务柔性中的“预防”和“利用”属性发挥的空间较小,且市场环境的平稳也不需要企业储备过多的资金,财务柔性的影响效应较小,对企业价值的作用效果也会变弱。根据上述分析,本文提出如下假设:

假设4 在其他条件不变的情况下,环境不确定性正向调节了财务柔性与企业价值之间的关系。

3 研究设计

3.1 样本选取与数据来源

本文选取2011~2018年沪深A股上市公司作为研究样本,且进行了如下删选:(1)剔除数据存在缺失或者异常值的上市公司。(2)剔除如资本服务、货币金融服务、保险等金融保险类上市公司。(3)剔除代码中有ST和*ST的上市公司。(4)剔除研究区间成立不满两年的上市公司。同时考虑到极端数值可能对分析结果产生的影响,对所有连续变量进行了1%和99%分位数的缩尾处理。共得到3133家上市公司的23485个有效样本数据。数据来源于WIND数据库、国泰安数据库和巨潮资讯网。

3.2 变量测量

企业价值(TBQ)。托宾Q(Tobins’Q)是从投资者预期的角度反映企业价值的综合指标,也是现有文献最为广泛使用衡量企业价值的指标。因此,本文采用托宾Q值衡量企业价值(TBQ)。

财务柔性(FF)。参考曾爱民等[13]的做法,对财务柔性(FF)进行如下衡量:财务柔性=现金柔性+负债融资柔性,其中现金柔性=企业现金比率-行业现金比率,负债融资柔性=max(0,行业平均负债比率-企业负债比率)。

环境不确定性(EU)。参考Ghosh和Olsen[22],申慧慧等[23]的做法,对环境不确定性(EU)进行如下衡量:企业过去5年剔除正常增长部分销售收入的标准差除以这5年销售收入的均值,得到未经行业调整的环境不确定性;再以未经行业调整的环境不确定性除以行业环境不确定性,最终得到企业环境不确定性。

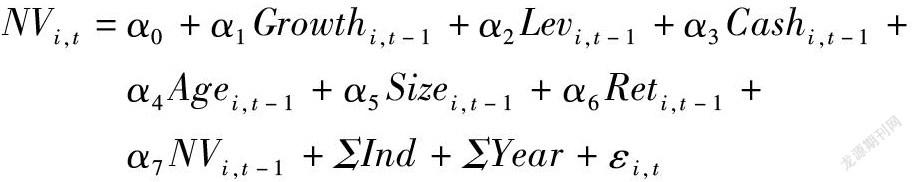

非效率投资、过度投资和投资不足(INV、Over_INV和Under_INV)。参考Richardson[24]的研究,对非效率投资进行如下衡量:用预期投资模型来衡量投资效率,采用如下模型进行回归分析,计算出企业的期望投资水平,用该回归模型估计出的残差来度量非效率投资,其中残差为正表示投资过度,残差为负表示投资不足。

其中NV为固定资产净额、长期股权投资净额和无形资产的年度增加额,并除以期初固定资产净额标准化,Growth为上市公司成长水平,Lev和Cash为资产负债率和现金持有量,Age和Size为公司上市年数和公司规模,分别取自然对数,Ret为考虑现金红利再投资的年回报率。采用残差法得到企业非效率投资值,即首先使用样本企业数据对上述模型回归分析,得到i企业t年的期望投资水平(Exp_NVi,t),然后用企业实际投资水平减去期望投资水平,得出i企业t年的非效率投资(INVi,t)。残差为正则表明企业过度投资(Over_INVi,t),残差为负则取绝对值以表明企业投资不足(Under_INVi,t),具体表示为

控制变量(Controls)。参考相关研究[25],对以下变量进行了控制:企业规模(Size)、资产收益率(ROA)、董事会规模(Boardsize)、独立董事比例(Indr)、资产负债率(Lev)、两职合一(Dual)。同时,本文还控制了年份和行业哑变量。具体变量说明如表1。

3.3 模型设计

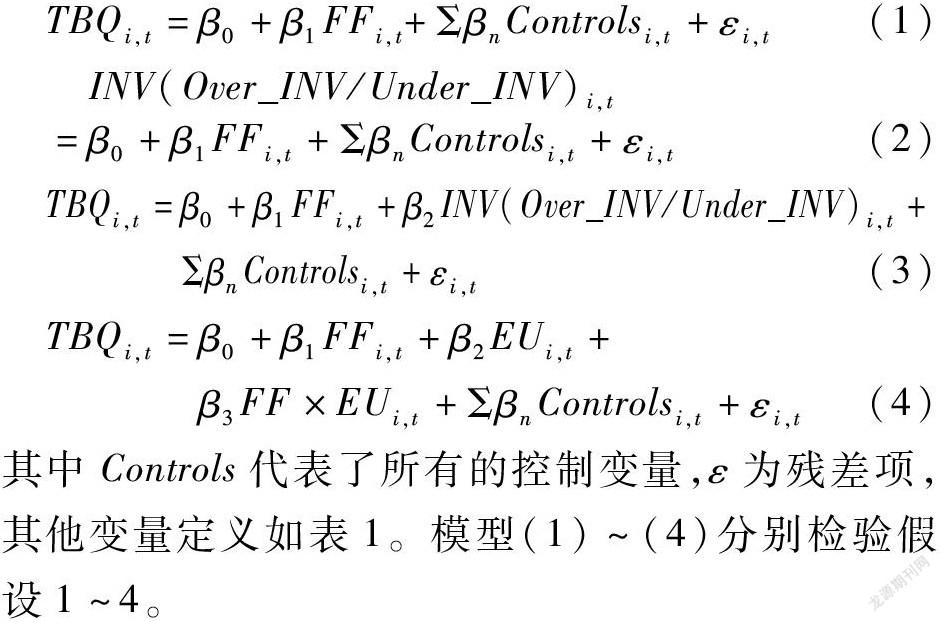

为了检验相关假设,本文构建如下多元回归模型

其中Controls代表了所有的控制变量,ε为残差项,其他变量定义如表1。模型(1)~(4)分别检验假设1~4。

4 实证结果及分析

4.1 描述性统计及相关分析

描述性统计结果显示,企业价值(TBQ)的均值为2.257,标准差为3.196,说明我国多数上市公司处于价值增值的状态,但企业价值差异较大。财务柔性(FF)的均值为0.091,说明我国上市公司已经开始注重财务柔性的储备。在非效率投资(INV)、投资过度(Under_INV)和投资不足(Over_INV)中,其均值均大于中位数,说明部分上市公司非效率投资、投资过度和投资不足等现象较为严重。过度投资的均值为0.038,投资不足的均值为0.020,说明相对于投资不足,上市公司投资过度现象更为严重。相关分析结果显示,财务柔性与企业价值之间存在显著正相关关系;财务柔性与非效率投资亦存在显著相关关系,其中与投资不足之间存在显著负相关关系,与投资过度之间存在显著正相关关系;非效率投资与企业价值之间也存在显著相关关系,初步验证了本文的部分假设。此外,基于回归模型计算的VIF值均小于2,说明多重共线性问题并不严重。

4.2 实证检验结果

4.2.1 直接效应检验结果

直接效应的检验结果如表2。列(1)为模型(1)的回归结果,实证分析发现财务柔性对企业价值的回归系数为0.137,且在1%水平下显著,假设1得到证实。列(2)和列(3)为模型(2)的回归结果,实证分析发现财务柔性对投资不足的回归系数为-0.019,且在1%水平下显著,假设2a得到证实;财务柔性对过度投资的回归系数为0.040,且在1%水平下显著,假设2b得到证实。

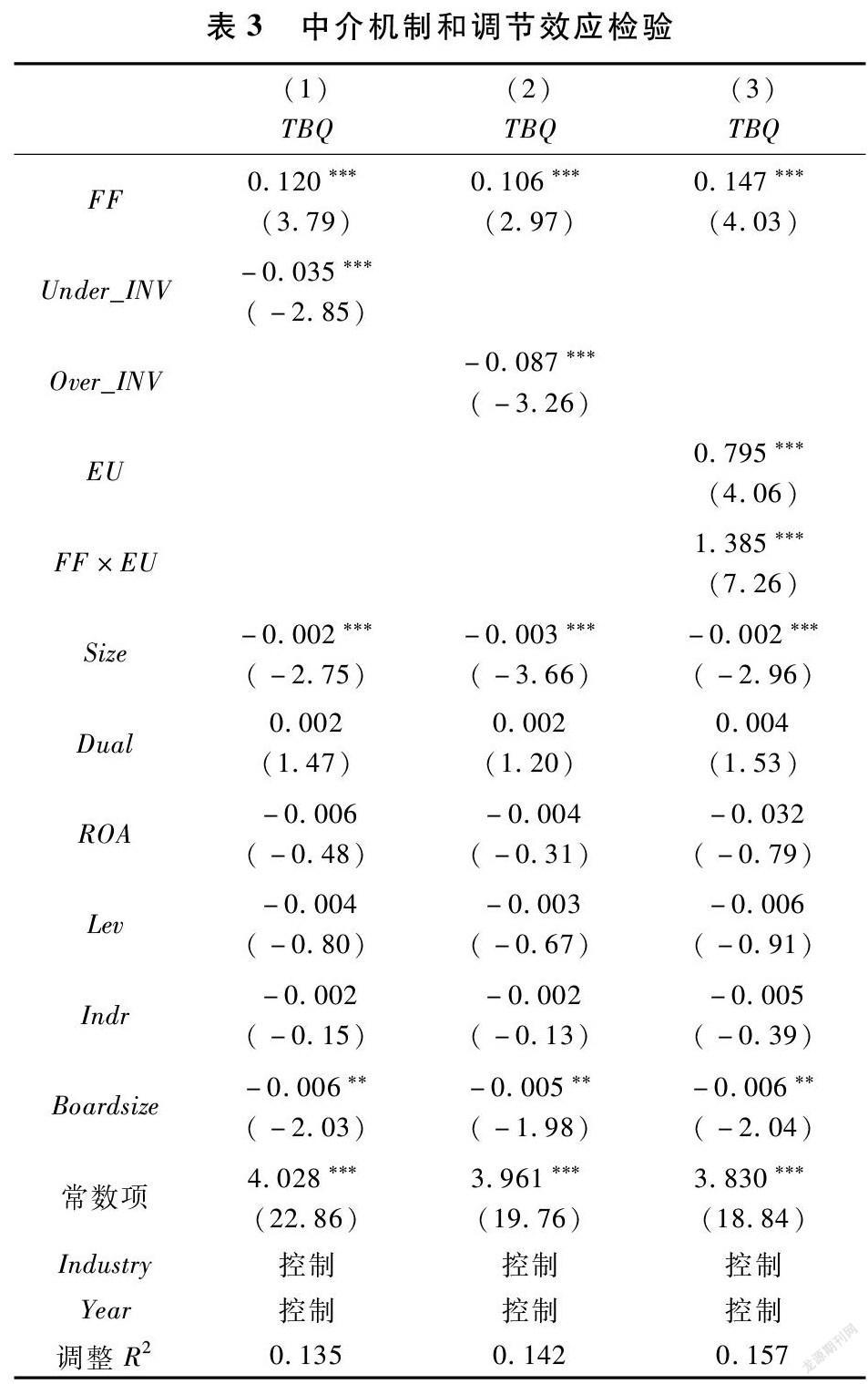

4.2.2 中介机制和调节效应检验结果

中介机制和调节效应检验结果如表3。列(1)和列(2)为模型(3)的回归结果,实证分析发现投资不足对企业价值的回归系数为-0.035,且在1%水平上显著,同时财务柔性对企业价值的影响系数和t值与表2列(1)相比均有所降低;过度投资对企业价值的回归系数为-0.087,且在1%水平上显著,同时财务柔性对企业价值的影响系数和t值与表2列(1)相比均有所降低。由此,非效率投资的中介机制成立,假設3得到证实。列(3)为模型(4)的回归结果,实证分析发现财务柔性与环境不确定性的交乘项对企业价值的回归系数为1.385,且在1%水平上显著,即环境不确定性正向调节了财务柔性与企业价值之间的关系,假设4得到证实。

4.3 稳健性检验

为了进一步检验研究结果的可靠性,本文进行了如下稳健性检验:(1)滞后一期工具变量。财务柔性与企业价值关系间可能存在因果倒置现象,因此,选取滞后一期财务柔性变量作为工具变量,并采用两阶段分析法(2SLS)重新进行检验,检验结果发现本文研究结论并未有实质性改变。(2)考虑到可能存在样本自选择偏误问题,本文采用Heckman两步修正法纠正估计偏误。检验结果发现,逆米尔斯比率(Mills)的回归系数并不显著,说明样本自选择造成的内生性问题得到了很好的控制。(3)重新选择变量衡量方法。对财务柔性选择虚拟变量进行度量,对非效率投资选择最简易的投资效率进行度量,并以此进行重新回归检验。检验结果依然稳健。

5 研究结论与建议

5.1 研究结论

财务柔性作为企业一项重要的冗余资源,具有“预防”和“利用”两大重要属性。随着我国经济结构转型以及逐渐迈入新常态后,资本市场中的环境不确定性越来越突出,上市公司需要保持一定的财务柔性应对风险,把握投资机会,提升企业价值。本文以2011~2018年上市公司数据为样本,对财务柔性、非效率投资对企业价值的影响进行研究。研究结果发现:财务柔性能够有效减缓市场不利因素对企业财务带来的冲击,显著提升企业价值,即企业能够通过储备财务柔性的手段提高企业价值;财务柔性对非效率投资具有双刃剑效应,既能通过缓解融资约束解决企业的投资不足,又能够通过加剧代理问题导致投资过度;非效率投资在财务柔性与企业价值关系间起到了中介作用。同时,当环境不确定性较高时,财务柔性越有助于企业价值的提升;而当环境不确定性较低时,财务柔性对企业价值的促进作用减弱,研究结果也为财务柔性的“预防”和“利用”属性提供了实证证据。本文的研究丰富和拓展了财务柔性、投资行为与企业价值的相关文献,对我国企业合理利用财务柔性这一手段改善非投资效率进而提升企业价值具有重要的意义。

5.2 研究建议

本文研究提出以下几个方面的建议:第一,保持充足的财务柔性储备。财务柔性是企业能力的“储水池”,对企业价值的提升具有重要的影响。企业应充分考虑内外部环境条件,注重财务柔性的储备,建立合理评价财务柔性的方法,借此使企业提高投资效率以提升企业价值。第二,提高企业投资效率。一方面企业应抑制高管过度自信等委托代理问题,杜绝“掩耳盗铃”式过度投资行为,避免过于激进加剧投资过度;另一方面应降低逆向选择以及信息不对称问题,提供更加可靠的会计信息,帮助企业拓宽融资渠道从而缓解融资约束以解决投资不足问题。通过以上两种途径提高企业投资效率,以使企业价值得到提升。第三,关注环境动态性变化。“新常态”经济形势下,企业应时刻关注环境不确定产生的技术、市场的变化,及时调整财务柔性的储备以适应市场环境,最大程度地发挥“预防”和“利用”属性,为企业价值的提升做好充分的准备。

5.3 研究局限与展望

本文研究虽然丰富和拓展了现有文献,但仍存在以下局限有待进一步改进:首先,本文是以全样本上市公司数据进行实证分析,并未区分具体行业,在后续的研究中,可以搜集不同行业企业的相关数据,探讨财务柔性、非效率投资与企业价值的关系是否存在行业差异。其次,财务柔性对企业价值的影响可以有多条路径,本文仅从投资视角研究了非效率投资的中介机制,后续研究可从如股权激励、会计稳健性等角度探讨两者之间的作用路径。最后,本文仅研究了环境不确定性的边界作用条件,为更明晰效应关系,后续可引入市场动荡性、市场竞争性等变量研究财务柔性对企业价值的作用效果。

参 考 文 献:

[1]彭俞超,倪骁然,沈吉.企业“脱实向虚”与金融市场稳定——基于股价崩盘风险的视角[J].经济研究,2018,(10):50-66.

[2]方重,武鹏.商誉减值——上市公司的隐忧[J].清华金融评论,2018,(8):36-43.

[3]Schivardi F, Sette E, Tabellini G. Credit misallocation during the European financial crisis[R]. Eief Working Papers, 2017.

[4]刘慧龙,王成方,吴联生.决策权配置、盈余管理与投资效率[J].经济研究,2014,(8):93-106.

[5]池国华,杨金,郭菁晶.内部控制、EVA考核对非效率投资的综合治理效应研究——来自国有控股上市公司的经验证据[J].会计研究,2016,(10):63-69.

[6]楊筝,刘放,李茫茫.利率市场化、非效率投资与资本配置——基于中国人民银行取消贷款利率上下限的自然实验[J].金融研究,2017,(5):81-96.

[7]于赛渊.融资约束、财务柔性与企业投资:理论分析与实证检验[J].财经问题研究,2016,(8):65-72.

[8]Gamba A, Triantis A. The value of financial flexibility[J]. Journal of Financial, 2008, 63: 2263-2296.

[9]Rapp M S, Schmid T, Urban D. The value of financial flexibility and corporate financial policy[J]. Journal of Corporate Finance, 2014, 29: 288-302.

[10]Arslan-Ayaydin F C,Ozkan A. Financial flexibility, corporate investment and performance: evidence from financial crises[J]. Review of Quantitative Finance and Accounting, 2014, 42(2): 211-250.

[11]王满,许诺,于浩洋.环境不确定性、财务柔性与企业价值[J].财经问题研究,2015,(6):130-137.

[12]鲍群,于博,盛明泉.财务柔性、供应链关系与企业价值——基于新常态背景的实证检验[J].现代财经,2017,(10):90-102.

[13]曾爱民,张纯,魏志华.金融危机冲击、财务柔性储备与企业投资行为——来自中国上市公司的经验证据[J].管理世界,2013,(4):107-120.

[14]Ma C A, Jin Y B, Chang H Y. Firm’s financial flexibility: driving factors, flexibility degree and economic results: a comparison of America, China and international[J]. Journal of Economics and Finance, 2015, 7(11): 52-61.

[15]Myers S C, Majluf N S. Corporate financing and investment decisions when firms have information that investors do not have[J]. Journal of Financial Economics, 1984, 13(2): 187-221.

[16]吕长江,张海平.股权激励计划对公司投资行为的影响[J].管理世界,2011,(11):118-126,188.

[17]陈效东,周嘉南,黄登仕.高管人员股权激励与公司非效率投资:抑制或者加劇[J].会计研究,2016,(7):42-49,96.

[18]徐倩.不确定性、股权激励与非效率投资[J].会计研究,2014,(3):41-48,95.

[19]Wong C Y, Boon-Itt S, Wong C W Y. The contingency effects of environmental uncertainty on the relationship between supply chain integration and operational performance[J]. Journal of Operations Management, 2011, 29(6): 604-615.

[20]Duncan R B. Characteristics of organizational environments and perceived environment uncertainty[J]. Administrative Science Quarterly, 1972, 17(3): 313-327.

[21]Howard W H, Chan Y L, Zhang H F. The effect of financial constraints, investment policy, product market competition and corporate governance on the value of cash holding[J]. Accounting & Finance, 2013, 53(2): 339-366.

[22]Ghosh D, Olsen L. Environmental uncertainty and managers’ use of discretionary accruals[J]. Accounting, Organizations and Society, 2009, 34(2): 188-205.

[23]申慧慧,于鹏,吴联生.国有股权、环境不确定性与投资效率[J].经济研究,2012,(7):113-126.

[24]Richardson S. Over-investment of free cash flow[J]. Review of Accounting Studies, 2006, 11(2-3): 159-189.

[25]张祥建,郭丽虹,徐龙炳.中国国有企业混合所有制改革与企业投资效率——基于留存国有股控制和高管政治关联的分析[J].经济管理,2015,(9):132-145.