基于多因子模型的量化投资研究

摘 要:随着我国股票市场规模的不断扩大,交易复杂程度不斷加深,如何在众多上市公司中选择值得投资的股票,实现资产最优配置和风险控制是个人和机构投资者非常关心的问题。多因子选股策略通过选取与股价高度相关的影响因子,可以帮助投资者在实现可观收益的同时控制风险。基于此,本文选取沪深300股指的成分股作为多因子模型分析的股票池,通过4个价值因子、4个成长因子、4个质量因子共12个因子进行单因子和多因子分析,利用t检验和回归分析对上述12个因子进行有效性检验,选出有效因子并构造适合一般投资者使用的多因子模型。研究结果表明:正向和负向因子分别有成长和价值因子,实证效果比较好的有市盈率因子、市销率因子、市现率因子,而质量类因子的结果显示账面市值比和总资产周转率对个股回报率的正向效果明显。表明,财务质量与该公司的股票收益相关。

关键词:量化投资;多因子模型;回归分析

本文索引:邹陆曦.基于多因子模型的量化投资研究[J].中国商论,2021(24):-103.

中图分类号:F832.48 文献标识码:A 文章编号:2096-0298(2021)12(b)--04

随着我国资本市场日趋成熟,人们的投资理念日趋科学和理性,投资方式也变得多元化,开始将国外引入的量化投资思想结合中国资本市场的具体情况,而不是依赖于情感和过去的感性经验[1]。这种投资模式的变化使得我国量化投资研究得到迅速发展,逐渐增加的量化基金及其他定量金融产品在投资策略中越来越重要,因此在我国金融市场中,量化投资得到了越来越多的关注[2]。信息不对称使得我国资本市场出现较多的市场失灵现象,往往造成市场非完全有效,与内在价值偏离(定价错误)的股票也较多,因此在这样的市场中,量化策略具有特有的纪律性、分散化持股、套利组合、系统性等优势,量化投资策略的应用前景广阔[3]。

多因子选股模型作为一种应用较为广泛的量化投资策略[4],基本原理是通过经济逻辑和市场经验,捕获模型信息并采用一系列的因子,如价值因子、质量因子、成长因子、动量因子等作为选股标准,选入满足标准的因子,并剔除冗余因子[5]。根据中国的A股市场特性,本文试图基于多因子模型,从众多的候选因子中找出能够有效解释股票收益率且非冗余的因子,根据这些因子所占权重来构建量化投资组合,并验证其有效性,对该策略运行的风险程度进行度量。建立一种基于多因素模型的股票量化选择策略,希望为投资者提供可行的量化投资参考。

1 文献回顾

国外学者及机构投资者都将上市公司基本面作为研究客体,分别从公司的财务状况、盈利能力、长期偿债能力和现金流等方面研究相应指标对公司股票内在价值的影响[6~8]。既往的研究成果揭示了诸多因素都会影响上市公司的账面价值[9,10],上市公司的内在价值及股票价格涨跌的内在原因不能通过单个因素精确地反映,往往由多个因素决定[11,12]。结合因子投资的概念,Dichtl等(2021)设计了一个灵活的框架,为传统的多资产分配构建不同的因子完成策略[13]。他们的因子完成概念包括一个固定在多资产、多元风险模型中的最大多样化参考组合,该模型包含市场因子,如股票、持续时间和商品,以及携带因子、价值、动量和质量等风格因子,给定因子完成策略的具体性质因投资者的偏好和限制而不同。Horváth等(2020)介绍了一种函数方法来研究因子模型如何随时间而变化。基于我国的数据,直接从函数数据回归中估计时变假设。实证结果表明,我国A股市场的所有风险因素都具有一定的时变模式[14]。在金融市场上,有大量的指标被用来描述股票价格的变化,为股价预测提供了良好的数据依据。不同的股票因其不同的行业类型和地区而受到不同因素的影响。因此,找到一个适合特定股票的多因素组合来预测股票的价格是非常重要的。Chen和Zhou(2021)提出了利用遗传算法进行特征选择,并开发了一种优化的长期短期记忆神经网络股票预测模型[15]。Zhu等(2020)人提出了一种新的高维金融数据算法——分组可解释基选择the Groupwise Interpretable Basis Selection (GIBS)算法,以估计一种新的自适应多因子资产定价模型,由最近发展的广义套利定价理论所示,放宽了风险因素数量较小的约定,文章发现AMF模型与GIBS算法 Fama-French 5因子模型具有更好的拟合和预测能力[16]。

受到国外量化投资研究兴起的影响,我国关于量化投资的研究如雨后春笋般出现在学界的视野中[17,18]。通过研究上证180指数成分股, 王春丽等(2018)人建立了基于回归法的多因子模型进行量化模型选股,实证结果揭示,基于多因素量化股票选择模型构建的证券投资组合,其收益率优于市场的基准收益率。张宁等(2020)人探究了PCANet这样一种深度架构在量化选股中的应用。具体来说,该框架一方面将金融时间序列预测问题转变为图像分类问题,另一方面,充分发挥PCANet深度架构的能力,提供了其在金融行业的可解释性[19,20]。马广奇和陈静(2017) 基于因子分析对我国采掘业类股票投资进行价值分析[21]。综上,越来越多的学者利用金融市场上大量的指标进行投资研究。

2 研究设计

2.1 研究假设

因子选取方面应该尽量考虑可用性、普遍性和较强的差异性。本文考虑到上述候选因子的特性,选取可用性的金融数据更符合量化投资数据的特征。同时,在选取被研究的股票时考虑到因子的普遍性。此外,考虑到只有差异性较强的候选因子才能更好地挑选出高质量的股票。本文提出以下假设:

假设1:总体上来说,成长因子属于正向因子,成长因子对年个股回报率具有明显的正向效果。

假设2:总体上来说,价值因子属于负向因子,价值因子对年个股回报率具有明显的负向效果。

假设3:总体上来说,质量因子属于正向因子,质量因子对年个股回报率具有明显的正向效果。

2.2 数据的选取与处理

本文先要选取有效因子,選择2017年1月进入沪深300指数的成分股作为本研究的股票池,时间方面选取2000—2016年作为因子选择的样本时间段。本研究的数据来自国泰安CSMAR(China Stock Market & Accounting Research Database)数据库,数据类型主要包括上市公司交易和财务数据。所选样本的数据量比较大,尤其是财务数据中常常会出现缺失和极端值。特别的,可能出现突发、偶然的状况以及无法获取公司年报的情况,往往无法获取一些公司的财务数据。由于选取的数据量很大,本文对数据库中的异常值和缺失数据进行剔除,对于个别极端值也进行了删除处理。数据分析软件为SAS9.4。

3 实证分析

本文考虑到我国金融市场的情况,计划从价值、成长、质量三个角度进行因子分析。通过研究与比较,分别选取了四个价值因子、四个成长因子和四个质量因子。

3.1 时间序列回归

本文的时间序列选取2000—2016年,针对沪深300股票的每一年、每只股票数据及其对应的因子,时间序列回归采用个股回报率 (涨跌幅)作为因变量,公式具体如下:

本文采用SAS9.4版本的并行计算提高数据处理的效率,剔除缺失和异常值的影响,得到每只股票个股回报率(涨跌幅)对各个因子的回归系数(i=1, 2, 3, 4, …, 300),在5%的显著性水平上,对有效的β值进行t检验 (H0:β=0;H1:β≠0),表1显示了检验的结果。

根据计算结果,在我国股市沪深300成分股票中,2000—2016年,市盈率、市销率、市净率、投入资本回报率、账面市值比与总资产周转率这些因子比较有效。资产负债率虽然未通过β值在5%的显著性水平上进行的t检验,但如果放宽到10%的显著性水平上进行t检验还是显著的,所以也应该相应地予以关注。单变量回归的结果也论证了本文的假设。总体上来说,正向因子主要有成长因子和质量因子,成长因子对年个股回报率正向效果显著。负向因子有价值因子,价值因子对年个股回报率负向效果显著,而且单变量分析的结果更加细化。

3.2 基于面板数据的回归模型

考虑到所选因子量纲间的不同,在利用2000—2016年间的原始数据构建面板数据之前,对单项因子先采取标准化方法处理,标准化公式为:

上式中,代表各指标的原始值,i (i=1, 2, 3, 4 …, 17) 代表各个因子,代表因子的最大值,而代表该因子的最小值,表示因子标准化后的值。

标准化处理数据后,构建计量模型如下:

其中,n(n=1,2,3,…,300)为沪深300成分股,t表示时间。下一期的股票个股回报率(涨跌幅) 为CHGnt+1;净资产收益率同比增长率为ROEgnt;净利润增长率为NPGRnt;ROAnt表示总资产净利润率;PEnt表示市盈率;PSnt表示市销率;PCFnt表示市现率;PBnt表示市净率;ROEnt表示净资产收益率;IRMBRnt代表营业收入增长率;ROICnt代表投入资本回报率;BMnt代表账面市值比;RRTAnt代表总资产周转率;DARnt表示资产负债率;an概括了不按照时间变化且影响CHGnt的因素,表示非观测效应;特异性误差用unt表示,面板数据回归后结果如表2所示。

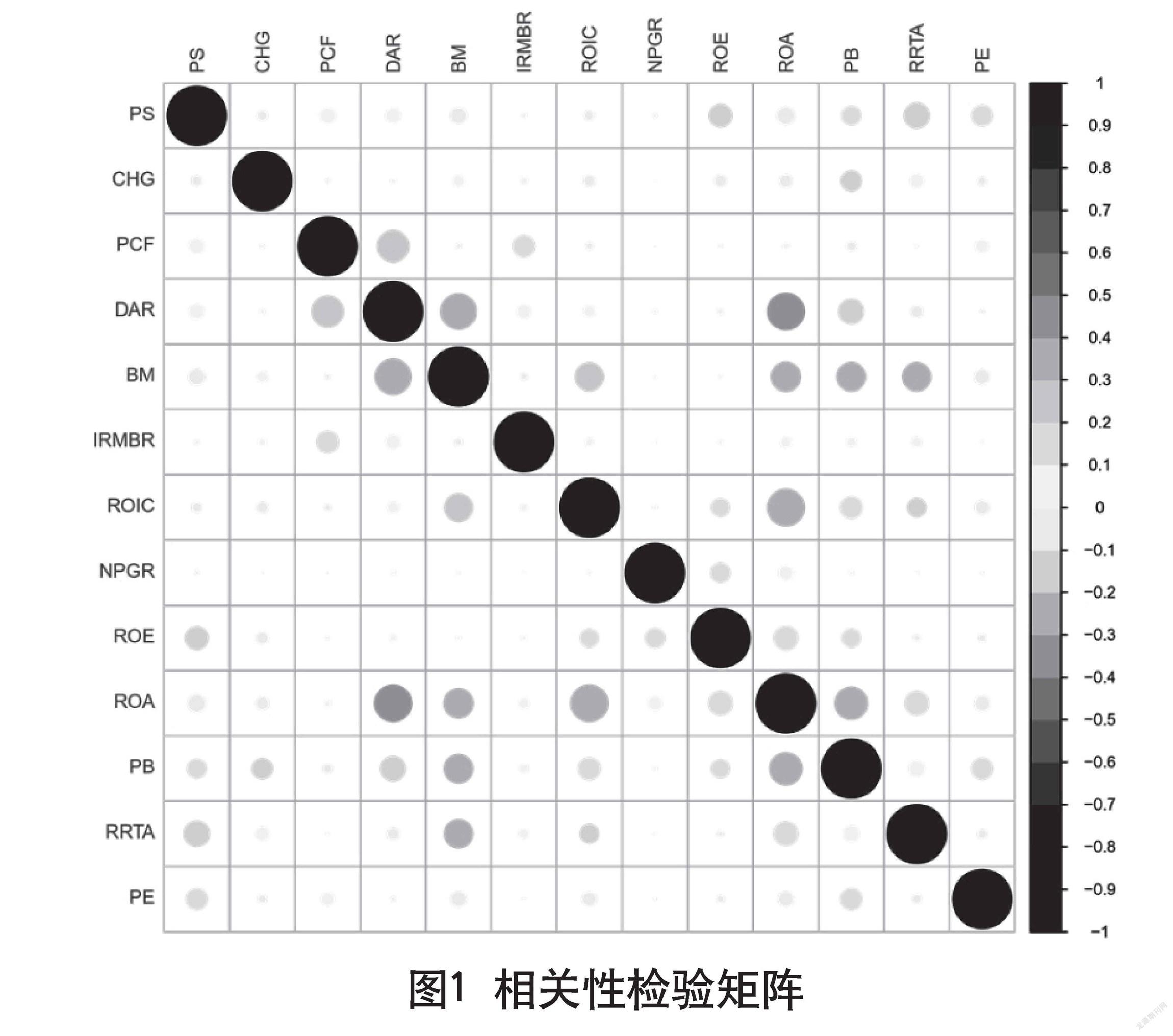

取阈值为0.5,由相关性检验矩阵图(如图1)可证明并未有两两因子间出现较高的相关系数,说明该多元回归模型没有多重共线性,也证明最初的多因子模型无冗杂因子。

面板数据构建的计量模型实证结果,印证了本文的研究假设,账面市值比、总资产周转率对股价涨跌存在显著性影响,且均与股票个股回报率(涨跌幅)存在相关性。净资产收益率并未通过多元回归模型中的显著性检验,但在单因子回归中通过了有效性检验;与上文所述一样,市净率对个股回报率(涨跌幅)仍存在负向影响且影响显著。

4 结语

本文基于沪深300股指成分股交易和财务数据,选择候选因子进行分析,通过多因子量化投资模型,利用2000—2016年的沪深300股票的行情数据及财务数据进行实证研究。本文从可投资性角度考察公司股票的价值、成长、财务质量因子指标对一个公司进行定量评估,对动量因子进行了定性分析。定量研究主要选取价值因子:市盈率、市销率、市现率和市净率;成长因子:净利润增长率、净资产收益率、营业收入增长率、投入资本回报率;质量因子:总资产净利润率、资产负债率、账面市值比、总资产周转率。

研究结果表明:正向因子有成长因子,负向因子有价值因子;市盈率、市销率、市现率这些估值因子实证结果比较好。结果显示质量类因子:正向效果显著的有账面市值比和总资产周转率,说明公司的股票收益与财务质量相关。在我国股票市场上,多因子组合预测效果较好,多因子量化模型符合国情,能够进行股票预测。

参考文献

[1]周志中,徐杰.中美股市配对因子实证分析[J].系统管理学报,2020,29(3):417-424.

[2]侯晓辉,王博.基于基本面分析的量化投资:研究述评与展望[J].东北师大学报(哲学社会科学版),2021(1):124-131+141.

[3]张文娟.浅谈量化投资在国内市场的发展[J].中国商论,2020(16):16-17.

[4]干伟明,张涤新.基于价值投资的多因子定价模型在中国资本市场的实证研究[J].经济经纬,2018,35(4):136-140.

[5]齐岳,周艺丹,张雨.公司治理水平对股票资产定价的影响研究:基于扩展的Fama-French三因子模型实证分析[J].工业技术经济,2020,39(4):113-122.

[6]Blau BM, Griffith TG, Whitby RJ. Price Clustering, Preferences for Round Prices, and Expected Returns[J]. Journal of Behavioral Finance, 2021: 1-15.

[7]Yurteri Kösedağlı B, Huyugüzel Kışla G, Çatık AN. The time-varying effects of oil prices on oil–gas stock returns of the fragile five countries[J]. Financial Innovation, 2021,7(1): 1-16.

[8]Recchioni MC, Iori G, Tedeschi G, et al. The complete Gaussian kernel in the multi-factor Heston model: Option pricing and implied volatility applications[J]. European Journal of Operational Research, 2021,293(1):336-360.

[9]Lewellen J. The Cross-section of Expected Stock Returns[J]. Critical Finance Review, 2015,4(1):1-44.

[10]Salisu AA, Swaray R, Sa'id H. Improving forecasting accuracy of the Phillips curve inOECDcountries: The role of commodity prices[J]. International Journal of Finance & Economics,2021, 26(2):2946-2975.

[11]Johnk DW, Soydemir G. Time-Varying Market Price of Risk and Investor Sentiment: Evidence from a Multivariate GARCH Model[J]. Journal of Behavioral Finance, 2015,16(2):105-119.

[12]Dhaoui A, Bensalah N. Asset valuation impact of investor sentiment: A revised Fama-French five-factor model[J]. Journal of Asset Management, 2017,18(1):16-28.

[13]Dichtl H, Drobetz W, Lohre H, et al. Active Factor Completion Strategies[J]. Journal of Portfolio Management, 2021, 47(2):9-37.

[14]Horváth L, Li B, Li H, et al. Time-varying beta in functional factor models: Evidence from China[J]. The North American Journal of Economics and Finance, 2020,54:101-283.

[15]Chen SL, Zhou CJ. Stock Prediction Based on Genetic Algorithm Feature Selection and Long Short-Term Memory Neural Network[J]. Ieee Access, 2021, 9: 9066-9072.

[16]Zhu L, Basu S, Jarrow RA, et al. High-Dimensional Estimation, Basis Assets, and the Adaptive Multi-Factor Model[J]. Quarterly Journal of Finance, 2020, 10(4):2050017.

[17]贾圆斐,梁艳彬.我国上市公司财务状况与股价的相关性研究[J].华北金融.2019(9):17-23.

[18]宋湘燕,金莹.美元汇率变动因素分析[J].中国金融,2020(5):84-86.

[19]王春丽,刘光,王齐.多因子量化选股模型与择时策略[J].东北财经大学学报,2018(5):81-87.

[20]張宁,石鸿伟,郑朗,等.基于PCANet的价值成长多因子选股模型[J].计算机科学,2020,47(S2):64-67.

[21]马广奇,陈静.基于因子分析的采掘业类股票投资价值分析[J].财会通讯,2017(23):38-41.

基金项目:徐州市科技局重点研发计划(社会发展)项目(KC20182);2021年度江苏高校哲学社会科学研究一般项目“金融创新之互联网金融平台实证研究”部分研究成果。

Research on Quantitative Investment Based on Multi-factor Model

School of Management, Xuzhou Medical University ZOU Luxi

Abstract: With the continuous expansion of the scale of China’s stock market and the deepening of the transaction complexity, how to choose the stock worthy of investment among numerous listed companies, to achieve the optimal allocation of assets and risk control is an issue that people are much concerned about for individual and institutional investors. Multi-factor stock selection strategy can help investors to control risks while achieving considerable returns by selecting influential factors that are highly correlated with stock prices. Based on this, this paper selects the constituent stocks of CSI 300 stock index as the stock pool for multi-factor model analysis, conducts single-factor and multi-factor analysis through 12 factors including four value factors, four growth factors and four quality factors, and uses T test and regression analysis to test the validity of the above 12 factors. The effective factors are selected and a multi-factor model suitable for common investors is constructed. The results show that the positive and negative factors have growth and value factors respectively, and the empirical effect is better for the price-earnings ratio factor, the price-sales ratio factor, the price-cash ratio factor, and the quality factor results show that the book-to-market ratio and the total asset turnover ratio have a significant positive effect on the return rate of individual stocks. Results show that financial quality is related to the company’s stock returns.

Keywords: quantitative investment; multi-factor model; regression analysis