巨头激战同城零售

庄帅

今年10月19日,阿里巴巴宣布斥资280亿港元控股高鑫零售。这标志着战略投资3年后,阿里彻底收编了高鑫零售,把大润发和欧尚深度融合到自己的生态当中。

近年来,阿里、美团和京东频频发力,深度布局同城零售市场,巨头之争的火药味愈发浓烈。

同城零售,何以成为巨头必争之地?

从零售业最本质的层面来说,同城零售、O2O和新零售3个概念没太多的区别:核心都是线上和线下的结合,让消费者可以实现随时随地购物并享受售后服务。

但从角色、运营模式、技术创新的角度来看,这3个概念有些细微差别。

在角色上,同城零售主要以同城的零售商和品牌商的实物销售为主;O2O则以餐饮和生活服务的实体店为主;新零售则以零售商的数字化为主。同城零售以到店取货并送货上门为主,涉及到整个城市的所有同品牌的店铺;O2O以到店和外卖为主,涉及单个店铺;新零售主要是“到家”为主,涉及单个店铺。

技术创新上,新零售和同城零售最复杂,涉及前、中、后台;O2O目前主要集中在前台和中台。

同城零售模型

O2O原来是一个特别宽泛的概念,涵盖了生活服务、上门服务和实物零售,生活服务最终在中国被验证成功,并成长出美团、饿了么这样的巨头。

这样一来,拥有百万量级“外卖”团队的美团和饿了么拥有了“同城零售”的必备条件。而京东虽然在生活服务领域没有取得实质性成果,却因为“超市品类”和“到家模式”的大力投入赢得了进入“同城零售”的门票。

所以,纵观3大巨头的基础能力和条件,它们的同城零售模型需要围绕“品类”和“物流”两个维度展开。

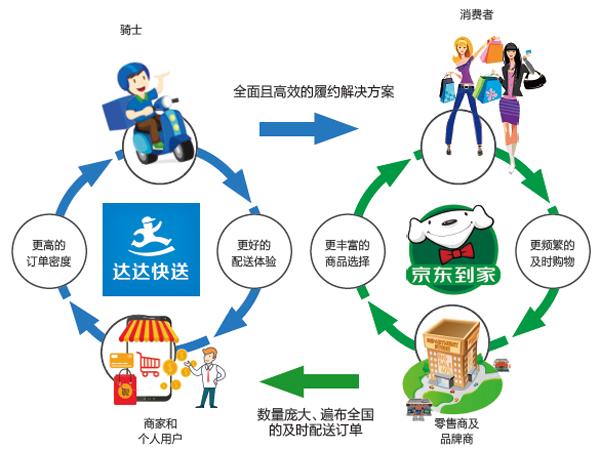

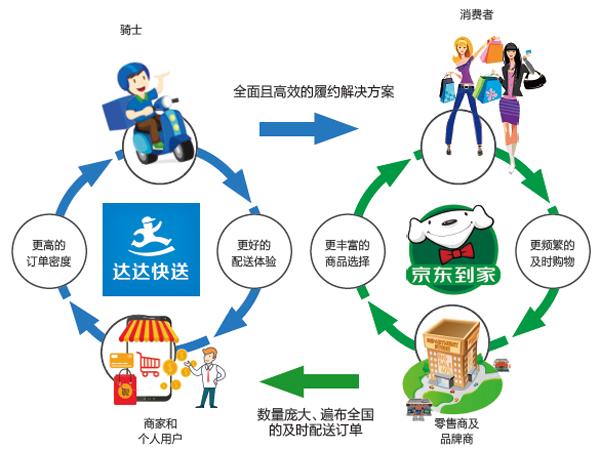

分析“达达快送”和“京东到家”联动形成的“同城零售模型”发现,核心就是零售商及品牌商提供的更丰富的商品选择和物流体系为商家和个人用户实现更高的订单密度和更好的配送体验。

在此框架之上,有个非常重要的支撑是“品类”,对外的组织叫作“京东超市”。

在今年4月,京东零售宣布成立大商超全渠道事业群,整合原有的京东超市、消费品事业部、新通路事业部、7FRESH和1号店。同期推出了“物竞天择”项目,与沃尔玛、永辉、屈臣氏等300家知名零售商,推出线上线下联动的“最后一公里,30分钟消费”解决方案。

京东在同城零售的盈利点主要有3个:第一是“最后一公里”的物流成本优化;第二是改变消费者的认知,让其愿意为同城即时配送付出单独的运费;第三就是用户的数字化,让品牌商付费。

阿里的“同城零售模型”则采用了梯形的架构,前端是同城零售事业群,出战的是天猫超市、淘鲜达、盒马和升级后的饿了么,对小店的改造则由零售通事业部来做。

2020年4月,天猫超市进一步升级为同城零售事业群,并吞并了原属本地生活服务公司的饿了么新零售業务。同城零售目前已经成为阿里新的一号工程。

美团在同城零售的布局则是从“美团闪购”和“跑腿”业务开始的。根据美团2020年一季度财报,疫情期间,闪购所在新业务板块收入41.7 亿元,同比增长4.9%,是当季美团唯一增长的业务板块。2020年第二季度,美团财报称闪购“实现了可观的收入同比增长”。

但美团在同城零售上由于没有像京东、阿里一样超市和百货的支撑,只能采用“轻骑兵”的方式,利用生活服务的高频平台、地推能力、骑手和用户规模攻城略地。

同城零售规模化增长的4大困境

同城零售规模化增长目前面临着四大困境:

一、单店“浅库存”与培养消费习惯的矛盾

许多以线下实体店为主的品牌商大体都会经历“库存之殇”,这是实体店数字化问题,也是管理经营问题,还有“老天爷”的问题,特别是服饰品类。

一个苦心经营数十年的女装品牌,很有可能因为一个“暖冬”而导致大致库存积压而倒闭。实体店想要稳稳经营,必须遵循“浅库存”策略,哪怕因此损失部分消费者和生意。

同城零售是创新的商业模式,这个过程就如电商早期一样,需要做大量促销活动,来形成和培养同城零售的消费认知和习惯。

如果单品库存不足,那么促销活动投入产出比不够,还会因为缺货导致用户体验不好。显然,实体店又不可能为电商平台们的“创新商业模式”在库存上做更多的投入。

这个矛盾短期内需要另外一个方式来解决,那就是“精准的销售预测”,可这又成为“同城零售”的第二个困境。

二、无法很好地进行精准的销售预测

无论是京东、阿里还是美团,在线上进行销售的“精准预测”越来越成熟,这一切是建立在数亿用户的大量数据基础上。即便这样,每年的“6·18”和“双11”大促仍然会出现大量“超卖”和库存情况。品牌商发现,电商平台的“销售预测”并不是那么地精准。

到了同城零售就更头疼了,消费者呈现更为多元和属地化的特点,且由于没有培养起消费认知和习惯,一个城市的消费者数量通过同城零售模式进行消费还很有限。没有规模化的数字化用户,精准的销售预测就更难了。

三、有限的品牌和商品

在实物商品领域,线下实体店一直存在着高度“同质化”的现象,无论是超市、百货商场、购物中心还是便利店。这一现象是因为消费者的“品牌记忆容量”有限。

在没有提示的情况下,对于单个行业,消费者平均能记住几个品牌?品牌评级与品牌顾问机构Chnbrand发布2017年中国品牌力指数报告给出了答案: 5.3个。

虽然是3年前的报告,但是这个数量每年的差别不会太大,因为人类本身的整体记忆能力并没有显著提升。

另一方面则是线下实体店的面积和货架有限。

这两个局限性一结合,零售商们的品牌商家“同质化”就变得容易理解了。电商可以突破这个限制,核心在于基于虚拟空间的“无限货架”优势。

虽然消费者记不住更多的品牌,但却需要更多的品牌,这个矛盾在电商平台被很好地解决了,可实体店在很长一段时期内仍然无法很好地解决。

同城零售要面临的就是线下品牌“同质化”与线上消费者多样化选择的矛盾。

同城零售的线上页面,消费者4个小时哪怕看了200个品牌10 000个商品,和电商平台几十亿上兆的SKU比起来,还是会造成“可选和可买的东西真少”和“没什么新品牌、新产品”的印象。

四、實体店拣货效率差与同城时效要求高的矛盾

同城零售的需求非常即时,且依托场景,这对调度系统和拣货效率提出了非常高的要求。订单信息如何传递?如何同步?如何结算?在网上下单了,谁来拣货?这些环节都需要一个复杂的调度系统。

再进一步,如果某个消费者下单了两家店铺的两个商品,是并成一单派送,还是分开派送?如果分开,先去哪家拣货?怎么从复杂的商品货架和商场里的实体店找出要送的商品?

这些问题不是假设,疫情期间通过饿了么进行线上售书的新华书店就遇到了。经过反复讨论,最终也找不到低成本、高效的解决方案。

现在很多线下商超会单独辟出来一小块地方来做到家业务,但是拣货的能力、订单履约能力仍需要逐步建立。

很多品牌自有系统并不完善,需要平台方将自己的系统布到对方的网络中,这就是一个不小的工程。

此外,线下商超的线上线下协同也是个难题。

传统大品牌商如飞鹤,为了避免价格体系冲突,往往严格区分线上和线下渠道,线上团队和线下团队也是独立的。

几年前,电商刚开始探索快消领域时,为了撬动品牌商,鼓励它们做线上线下差异化。如今同城零售的购买在线上完成,出货由线下执行,京东、阿里巴巴们又希望品牌商合并线上、线下,做全渠道运营。

这对品牌商来说是一个不小的转变。

这就是同城零售的4大困境,深入研究下去才发现,这似乎是一个“死循环”,无法解开。

当年,由于投入越来越大,加上单个零售商不可能自己投入自建物流体系,许多传统零售商都在O2O止步了。

阿里、京东和美团3大电商巨头不约而同地将“同城零售”设为“一号工程”和“战略项目”,一方面是这3家确实拥有着“品类和物流”的优势,另一方面则是消费需求在某些特定品类是存在的,而现有的电商模式成本过高,例如生鲜、酒水、零食、日百用品等。

根据京东物竞天择事业部总经理李昌明的说法,物竞天择项目自诞生就是为了解决线上销售的饮用水、米、面等较重的快消品亏损问题,“这种产品亏损非常严重”。

以农夫山泉矿泉水为例,原有的京东自营模式下,品牌商需将水运到京东的大仓,再通过物流层层分拣,需要半天或者隔天送到消费者手中。物竞天择和农夫山泉的网点体系打通,消费者在京东下单后,由最近的网点就近配送,下单到收货时间缩短在2个小时左右。由于配送距离的缩短,履约成本大概降低一半。

之后,京东发现链接社会化业务可延伸的场景非常多,消费者对即时配送的需求也较强烈,除了商超领域,京东的3C、服饰、家居、医药、鲜花都跟“物竞天择”做了接通。

最后,对于阿里、京东和美团来说,做同城零售的投入并不像单一零售商或品牌商这么高,物流、品类和技术都是可以复用的,根据不同的场景进行调整。

在电商业务增速放缓的背景下,这些人员需要进入新的战场,开拓新的业务,实现新的增长。

除了同城零售,巨头们同样在社区团购、新制造、新金融四处出击。 “复用式增长”将成为巨头们的新课题。