利用金融衍生品套期保值

李泽慧 刘新宇

【摘 要】 随着全球经济一体化的发展,很多跨国企业通过各种金融衍生工具来减少利率和汇率风险。然而由于金融衍生品产品原理复杂,实际操作过程中很容易导致巨额亏损。本文以中信泰富KODA累计期权合约投资亏损为研究对象,分析合约存在的巨大风险敞口及风险收益不对称等,希望对我国企业利用金融衍生品进行风险管理提供借鉴意义。

【关键词】 中信泰富 KODA 金融衍生品 套期保值

1事件背景

2006年3月,中信泰富为获得西澳的铁矿石开采权,以4.15亿美元的价格收购了Sino-Iron和Balmoral两家公司,预计将获得共20亿吨的磁铁矿资源。由于绝大多数项目支出都用澳元结算,而中信泰富使用的是港元,为降低未来澳元升值风险,中信泰富决定利用金融衍生品KODA进行套期保值。2008年10月20日,中信泰富因KODA产品发生巨额亏损,引起股价突然暴跌55%。次日,中信泰富外汇期权交易亏损超过150亿港元,之后引起投资者恐慌,不断抛售手中持有的中信泰富股票。2009年3月,中信泰富发布年报称KODA投资给公司带来巨额亏损,大约为126.62亿港元。

2合约内容

KODA是一系列场外交易的非标准化期权组合。它主要是金融机构针对大客户的特定需求设计的,通常没有第三方参与,因此合约很大程度上取决于交易双方之间的博弈。西澳的铁矿开采项目以美元计价,开采过程中发生的费用以澳元计价,小部分资本支出是以欧元计价,铁矿石运回国内又需折算为人民币,因此合约标的主要澳元、欧元、人民币,共计23份。由于澳元数量占绝大多数,因此重点分析澳元合约。澳元合约共计15份,执行汇率为1澳元=0.87美元,以月为结算周期,最高交易量90.5亿澳元,该合约于2010年10月终止。中信泰富承担的权利义务如下:

(1)当澳元兑美元汇率超过0.87(例如1澳元=0.88美元),即澳元升值时,中信泰富有权以执行价(0.87美元)购入澳元,获得澳元行权价与市场价之间的差价收益,大约为150万美元-700万美元。由于设置了障碍水平,每份合约都有最高利润上限,当汇率超过1.016美元/澳元时,合约自动终止。由此可见,中信泰富的盈利空间是有限的,所有澳元合约加起来盈利仅为5150万美元,折合为4亿港元。

(2)当澳元兑美元汇率下跌低于0.87(例如1澳元=0.86美元)时,此时澳元贬值,中信泰富仍然要以0.87的高汇率接盘,且需按照2.5倍的杠杆比率,每月需购入2500(1000*2.5)万澳元。雪上加霜的是,由于没有自动终止协议,理论上亏损可以无限大,只要澳元不断贬值,中信泰富就必须高位接盘,合约到期时最多需要接盘90.5亿澳元。

3亏损原因分析

3.1收益损失不对称

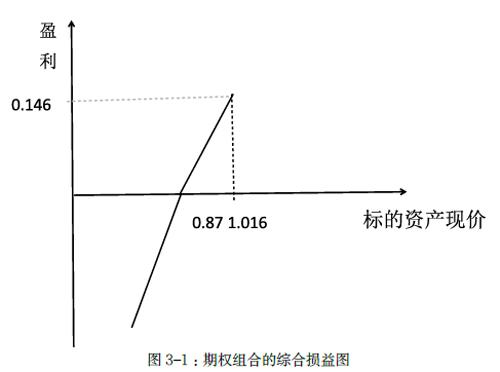

澳元合约可以分解为两种期权组合:1份向上敲出的看涨障碍期权多头和2.5份看跌期权空头。在不考虑期权费的前提下,期权组合损益情况如下图所示:

从图3-1可以看出,中信泰富买入1份敲出看涨期权的盈利是有限的,最大盈利为0.146美元/澳元,由于设置了障碍水平1.016美元,当汇率超过这一水平时,合约自动失效。同时中信泰富卖出2.5份看跌期权的最大收益为0,损失却是无限的。

3.2风险敞口较大

当澳元汇价持续走低时,中信泰富仍需按照0.87澳元兑美元的汇率每月购入2500万澳元,直至合约到期,则一年需要买入的澳元数量为:

2500万×15份×24个月=90亿澳元

但根据预计,到2010年投资项目的资本开支为16亿澳元,加上设备、工程等投入每年大约10亿澳元,合计每年需要花费26亿澳元,这与合约中90亿澳元相差甚远。很明显,合约规模与实际需求并不匹配,中信泰富的风险敞口较大。

3.3内部控制不完善

中信泰富能够签署如此巨额、复杂且存在明显不合理条款的衍生品合约,其内部公司治理和风险管理肯定是有问题的。据调查,中信泰富在签订合约时并没有成立专门的金融风险管理部门,对合约风险也未进行任何合理评估和把控。財务董事张立宪及相关的工作人员也没有详细熟知合同条款,对杠杆率、障碍水平、风险敞口等关键变量的合理性并未进行充分研究和评估,公司内控制度的不完善,也起到推波助澜的作用。

4启示

金融衍生产品具有高风险性,企业应选择最符合套期保值目标的简单常用的金融衍生产品,如在场内标准化的期货合约,场外灵活的远期、期权等产品。此外,企业必须健全风险控制机制,公司管理层应加强对风险的有效监督。专业的金融人才能够降低甚至规避金融风险,企业要提高风险管理人员的预判能力,科学预测汇率的未来走势,提高风险预警和防范能力。