我国资本市场波动性的特征分析

杨隆康

【摘 要】 沪深300指数是以我国上海和深圳两个证券市场里具有代表性的300只A股作为样本所计算的一种综合指数。“自回归条件异方差”模型,是分析具有高频数据,特别是经济相关时间序列的根本模型。本文以沪深300指数为对象,选择ARCH拓展模型GARCH类模型,借助Eviews软件,试图通过对选取数据的波动性及其特点的分析,来反应我国资本市场的特性。

【关键词】 资本市场 沪深300指数 波动性

资本市场千变万化,充满了不确定性。资本市场(尤其是股票市场)的不确定性主要表现在资本收益的波动率方面,而波动率对于金融资本的定价与金融不确定性管理都极为重要。目前我国正处于完善市场经济时期,通过对资本市场波动性的研究可以让我们更好的把握资本市场的发展规律,有利于风险管理,为投资人更好的理解市场,把握市场提供了便利,提升投资人的投资能力,沪深300指数是以我国上海和深圳两个证券市场里具有代表性的300只A股作为样本所计算的一种综合指数,其收益率的变动能间接反映出我国资本市场的波动,本文将以沪深300指数为研究对象,选择GARCH类模型,借助Eviews软件,试图通过对选取数据的波动性及其特点的分析,来反应我国资本市场的特性。

1.文献回顾

国外对于资本市场的研究较早,Engle(1982)[1]率先根据研究提出了ARCH模型,由于ARCH模型对方差变化的模拟是以时间序列为基础的,所以ARCH模型具有着很大的优势在金融时间序列方面,后来各个金融市场普遍使用ARCH模型作为研究。(1998)[2]利用广义自回归条件异方差模型对中国证券进行了钻研,观察到对我国市场波动影响较大的是当局的干涉行为。随着中国资本市场的不断成长对于中国资本市场的波动性和其影响约束的研究不断增多。张成思[3]通过广义自回归条件异方差模型研究了03年以后的6年间我国股市的波动性特点,政府在此期间为了抑制住我国下滑的经济形势,出台了多种调控手段,导致资本市场大幅度波动。黄福宁等人[4]认为中国资本市场相比于另外的市场具有更强的波动性,通过研究影响资本市场波动的要素,提出了对稳定资本市场波动性相应的建议。乔发栋等人对股指期货对资本市场的波动性进行了研究,发现中国沪深股指期货市场具有较大的投机性。盛浙湘,顾天慧通过使用非对称GARCH模型研究了股指期货对于市场波动的影响,研究发现非对称效应存在于大部分的国家市场中。白玥明等人研究了中国资本市场在外界信息冲击下的波动,通过使用GARCH模型,发现了在不同层面受到相同的外部信息冲击具有着不同的反应,市场开放程度越大则受到影响时波动越剧烈。刘锡良,吕娅娴,苗文龙进一步研究了国外危机的冲击和金融市场变化的关系,发现了外国资本市场产生的危机对其他国家会产生"传染”与"冲击”。金融全球化加重了列国在受到其余国家金融危机影响时的波动性风险。

2.实证分析

2.1样本选择及统计性检验

为探究我国资本市场的波动性特征,本文使用沪深300指数(后称HS300)2005-2017年每个交易日收盘价为数据,共选取3098个样本通过Eviews软件进行研究分析。

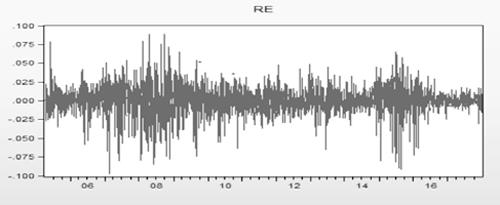

选择数据的收益率用收盘价的对数来表示。也就是将HS300的日收盘价进行自然对数处理,其计算公式为:,其中Pt为第t天的HS300收盘价。做出日收益率时序图如下所示。

由图1可以看出HS300的日收益率主要围绕在一个区间(-0.30,0.55)波动,在2008年附近呈现出大幅度的波动性,分析其中原因是美国的次贷危机所导致的全球金融危机的从而加大了我国资本市场的波动性,序列整体表现出了明显的时变性与集群效应。

2.2平稳性检验

平稳性检验方法中最常用的是单位根的检验方法,判断序列是否存在单位根,若存在则为非平稳序列,会使回归分析出现伪回归的情况。

2.3 GARCH类模型检验

由于在实际中,一部分残差序列的异方差有长期的序列相关性,如果仍使用ARCH模型将会在较大程度上影响模型的拟合精度,为了解决这个问题波勒斯勒夫提出了广义自回归条件异方差模型也就是GARCH模型。

2.3.1GARCH-M模型检验

GARCH-M模型主要用于检验预期收益与预期风险之间的关系,在此将HS300的日收益率以时间为节点分为3段即:金融危机前(样本段1):2005年4月14日至2006年12月29日;金融危机时(样本段2):2006年12月30日至2012年4月19日和金融危机后(样本段3):2012年的4月9日至2017年的12月28日。

由表2可以看出各样本段时序内,均值方程中条件方差项的GAECH项与ARCH项之间的和均小于1,说明其满足平稳条件。这说明了HS300日收益率时间序列在这段时间是能使用GARCH-M模型进行建模预测的,且在3个样本段时间里,收益率与风险呈现出不同的关系,在样本段1、3表现出负相关,在样本段2表现出正相关。

2.3.2 EGARCH模型检验

在资本市场中,绝对值相等的正负冲击所引起的波动一般来说是不同的,例如在股市中体现出来的一般是股价下跌的幅度会远远的大于上涨的幅度,并且下跌的更加的剧烈,幅度更大。为了表述这种非对称性,Nelson提出了指数GARCH模型也叫做EGARCH模型。条件方差为:

2.4結论

通过上述检验发现HS300日收益率时间序列存在着明显的时变性和集群效应,且其波动的条件异方差性比较的明显,通过了GARCH检验,说明了我国资本市场的波动性的变化规律通过GARCH族模型是能体现出来的,并且具有较高的准确性。集群效应体现了HS300波动的特性,当外部信息进入市场带来较为显著的波动时通常会再次带来较为显著的波动,当外部信息进入市场带来比较小的波动时通常在接下来也会产生较小的波动。

(2)通过上文的GARCH检验发现,HS300指数收益率与风险之间的关系在不同的时间段具有着不同的表现,在金融危机前,中国的资本市场正处在初生阶段,此时收益与风险存在着负相关的效应,在金融危机期间,中国资本市场受到外部的影响,此时收益与风险具有着同向变化的效应,金融危机以后至今,国家出台了各种相关政策调控市场,此时收益与风险又表现为负相关关系。这充分的说明了我国资本市场受到国家相关政策以及外部冲击时通常会产生较为剧烈的波动,在金融危机发生前投资者受到政策的影响在国家发展政策中进行交易,风险越大的投资反而收益会变小。但是当国外资本市场剧烈波动下,因为经济全球化我国的资本市场也产生出较大的波动,因为国家政策的时滞性,这种影响将持续很长时间。这时市场调控占据了较大的位置,风险与收益变为正相关,出现了大量的“投机行为”,短期投资偏好居多,由于各个投资者之间存在的信息不对称性导致了这个期间资本市场的剧烈波动。

(3)经过EGARCH模型检验发现了HS300存在着“杠杆效应”,并且相同程度的“坏消息”带来的影响要强于相同程度的“好消息”。根据“经济人”假设,每个投资者都是为了让自己的利益最大化进行投资的,当“坏消息”出现时,非理性投资者就会占据大部分的市场,这些非理性投资者对损失的风险回避态度就会加剧,从而导致了资本市场的波动。

根据上文的分析提出以下建议:

(1)深化资本市场改革,在新兴公司试行“一股多票”制度。与外国资本市场不同,我国的资本市场建立时间较晚,建立方式不同,受到国家的宏观经济政策的作用较为显著。现如今我国股票市场主要使用的是“一股一票”的制度,也就是说“一块钱的股票对应着一块钱的权利”,这样的制度虽然显得公平,但是也具有着很大的缺陷,公司的决策权集中于大股东手中而公司主要创始人可能因为资金不足而导致公司脱离其掌控。新兴公司的创始人往往具有创新,远见,富有凝聚力等品質,在新兴公司试行“一股多票”制度,让公司在上市以后创始人能拥有足够的权利,这样会使公司的发展更加具有活力,让中国资本市场出现更多的创新点。当然在试行“一股多票”制度时也要加强对权利人的监管,在公司专门建立对于权利人的监管机制。

(2)尽力缩小投资者间的信息不对称,加大力度宣传上市公司投资者交流平台。资本市场的“低效率”传递导致了市场中较多的非理性投资出现,资源配置不合理使资本市场产生较强烈的波动。信息不对称主要产生于投资者对上市公司相关信息掌握程度不同以及对各种信息的判断也不相同,目前上市公司基本已经建立了(和投资者相互交流的)信息平台,但是很多投资者不重视这样的交流平台,导致了公司已经提前发布了信息,但是投资者却“主动忽略”的情况出现。建议交易所应该加大力度宣传这种交流平台,完善平台里的相关信息,确保发放信息的准确性。

【参考文献】

[1] 张成思,舒家先.中国股市波动特征的区制转移研究[J].金融市场,2011,10(8):80~87

[2] 黄福宁,闻岳春.我国资本市场风险状况与防范机制研究[J].金融市场,2009,6(4):46~49

[3] 乔发栋,王铮,薛丽蓉.中国资本市场的波动性研究[J].经济经纬,2014,5(5):145~149

[4] 盛浙湘,顾天慧.股指期货对市场波动性影响的比较—基于非对称GARCH模型的探讨及成因分析[J].资本观察,2011,6(7):56~62