凯斯-席勒指数及对我国房价指数的借鉴

王祺

摘 要:凯斯-席勒指数是衡量美国地区房价波动的重要指数。该指数采用重复销售方法,有效克服了住宅异质性问题。凯斯-席勒指数已成为美国最为权威的房价指数,其已广泛应用于政策制定、学术研究和商业运作等场合。我国统计局发布的“70个大中城市房屋销售价格指数”是我国的权威房价指数,本文对比分析我国房价指数与凯斯-席勒指数的不同之处,指出我国房价指数的不足,并借鉴凯斯-席勒指数的经验,对完善我国房价指数体系提出建议。

关键词:凯斯席勒指数;房地产价格指数

一、凯斯-席勒指数的编制方法及应用

凯斯-席勒指数是由标准普尔公司编制的、用于衡量美国地区房价波动的重要指数。凯斯-席勒指数起源于经济学家卡尔·凯斯、罗伯特·席勒的研究成果,采用重复销售方法(repeat sale method),衡量一定住宅质量水平下的住宅市场价格的波动。凯斯-席勒指数被普遍认为是最具权威性的房价指数。

(一)凯斯-席勒指数的编制方法

凯斯-席勒指数衡量的是住房市场现存独户住房的市场价值变动情况。指数计算依据关注月份所有住宅的交易信息,数据来源为当地登记部门的公开数据,数据包含住宅地址、销售日期、出售价格、住宅类型以及卖家、买家和抵押贷款额等信息。指数计算采用重复销售方法,针对每一条住宅交易信息,往前查找该住宅是否有过历史交易记录,并与最近的前一次交易记录完成匹配,形成一组“销售对”,指数则基于每一“销售对”的两次交易价格的波动进行计算。重复销售方法由凯斯和席勒在80年代提出,被视为衡量房价波动的最可靠方法,可以在控制住房质量和大小不变的情况下,观察同一住房的价格变动。

从“销售对”的设计可以看出,该指数分析的样本范围只包含至少有过两次正常市场交易记录的住房,不包括新建房屋。指数关注的是独户住房类型,不同类型住宅的价格变动趋势并不相同,公寓、多户住宅等非单一家庭拥有的住宅不在计算范围内。指数衡量的是住宅市场价格变动的趋势,在数据处理过程中剔除了交易价格无法反映市场价值的情况:(1)非市场交易,如家庭成员内部的所有权变动、在止赎拍卖前贷款机构收回房产;(2)住房性质变更,如原为独栋住宅变更为公寓;(3)数据错误,如价值量级不符合现实。此外,历史统计数据表明,短期内的重复交易一般为非正常交易、交易前或交易后住宅进行重建或欺诈交易,因此指数计算过程中将六个月内销售次数超过一次的住宅剔除。

凯斯-席勒指数体系包含全美房屋价格指数、20城综合指数、10城综合指数以及20个大城市房价指数。全美房屋价格指数基于9个行政区划内的住宅价格变动计算;10城综合指数包含的地区有:波士顿、芝加哥、丹佛、拉斯维加斯、洛杉矶、南佛罗里达、纽约、圣地亚哥、旧金山和华盛顿10个主要大城市区;20城综合指数的覆盖范围除以上10个主要大城市区以外,还包括凤凰城、坦帕、亚特兰大、底特律、明尼阿波利斯、夏洛特、克利夫兰、波特兰、俄勒冈、达拉斯/沃思堡和西雅图。某一区域内的房价指数则基于该区域内所有住宅“销售对”的汇总集合计算,10城综合指数、20城综合指数和全美房价指数则通过市场份额加权平均的方法,将对应的10个城市、20个城市和9个行政区划的房价指数进行加权平均。

在区域房价指数之外,还分别设计了低档、中档、高档房价指数,用于衡量某一区域内、不同价格层次水平内住宅价格的波动情况。即对某一区域内所有“销售对”,按照其第一个价格进行排序,然后将该区域内的“销售对”均等划分为三部分——高价格层、中等价格层和低价格层,根据不同价格层次内的“销售对”集合,分别计算其对应档次的房价指数。

指数计算采用三个月移动平均方法,即计算某一月份指数时,考虑该月及其之后两个月的累积“销售对”计算该月房价指数。一方面解决住宅交易记录的登记、公开存在一定的滞后性,另一方面也是为了扩大样本范围,以保证指数更能代表市場一般趋势。指数以2000年1月份为基期(基期指数值为100),公开时间有两个月的滞后期,全美房价指数(季度指数1)在每年2、5、8、11月份的最后一个星期二上午九点公布,其余月度指数在每月的最后一个星期二的上午九点公布。例如,2019年2月公布2018年四季度的全美房价指数,2019年11月份公布2019年9月份的10城房价指数。

(二)凯斯-席勒指数的应用

1、美联储对凯斯-席勒指数的使用情况

美联储每年发布的货币政策运行报告,在分析国家宏观经济环境时引用凯斯-席勒指数作为衡量房价波动趋势的重要参考。对大多数家庭来说,房屋净值占其家庭财富的比例最大,因此凯斯-席勒指数的波动趋势可表示家庭财富的变化趋势,家庭财富作为消费支出的重要支撑,其增减趋势可在一定程度上预测未来消费支出的变动情况。在给美国联邦公开市场委员会提交的关于经济情况与宏观政策的报告中,也引用了凯斯-席勒指数作为分析住房抵押贷款情况的重要数据参考。金融稳定分析报告也将凯斯-席勒指数作为杠杆与资产价值分析的相关资料列出。此外,政府官方会议发言以及权威点评文章中也将凯斯-席勒指数作为可靠的数据支撑,分析住房市场的情况2。

2、基于凯斯-席勒指数的金融衍生品

凯斯-席勒指数目前已成为美国房地产市场的重要指标。2006年5月芝加哥商业交易所(CME)推出了以凯斯-席勒指数为标的的期货和期权合约,其目的是提供套期保值工具。虽然一些学者认为房价指数衍生品在未来很可能具有很大发展空间,但以现有基于房价指数的金融衍生品的市场表现来看,此类金融衍生品的发展趋势并不乐观,场内、场外交易规模并不大。例如,凯斯-席勒指数在2007年3月有1565张交易合约,交易金额约40万,但一年后交易量仅为上年交易的1/3,交易金额仅为13万,到2013年交易金额仅剩6500美元。陈志武教授提到,2006年5月房价期货上市交易后,虽引起大量媒体报道,但实际交易量很少;不仅基于凯斯-席勒指数的期货、期权等产品失败,芝加哥期货交易所2007年推出的商业地产指数期货也失败了。

有学者指出,房地产本身的特殊属性(如异质性、价格走势的黏性等特点)决定了房价指数期货市场发展的路径和特点有别于其他金融衍生品市场。房地产的异质性使得不可能存在一个衍生品能完全复制和对冲其价格风险,参照物样本大时,指数虽然公允性强、不易被操纵,但是也损失了可比性;反之参照物样本小时,虽有可比性但又易被操纵。房地产价格走势的黏性影响了衍生品市场的活跃度,即大部分时间里,房价指数衍生品的交易会出现一边倒的局面,只有在价格走势的拐点或者振荡期,房价指数衍生品交易才会活跃。

3、学术界对凯斯-席勒指数的应用

凯斯-席勒指数作为权威的、可以体现住房价格的指数,其也应用于国内外学术研究。美联储工作人员的文章中也采用凯斯-席勒指数分析住房价格的走势、利用基于房价指数的期权合约分析市场对于未来住房价格的预期。Guerr′on-Quintana, Pablo 和Molin Zhong(2017)利用凯斯-席勒指数预测宏观经济、金融数据,并证实了采用凯斯-席勒指数可以显著提高模型的预测能力,尤其是在预测房屋开工率、失业率和国家贷款等方面。Schindler(2013)利用凯斯-席勒指数验证了美国房价变动的持续性和可预测性。Case、 Quigley和Shiller(2005)研究了住房财富、金融财富和消费者支出增长之间的联系,其中住房财富则利用凯斯-席勒指数计算,研究发现住房财富对消费有显著且相当大的影响。一些研究则构建房价预测模型预测凯斯-席勒指数的走势,如Park和Bae(2015)提出了一个机器学习算法预测凯斯-席勒指数,Kaboudan和Conover(2013)结合遗传算法和神经网络算法提出了一个三阶段的预测模型。

国内对凯斯-席勒指数的研究并不多。許永洪和曾五一(2012)对比了中美的住房价格指数,其中凯斯-席勒指数作为美国住房价格指数的代表,与我国统计局编制的“70个大中城市房屋销售价格指数”,从编制方法和应用等多个方面进行对比。李佩珈和梁婧(2018)研究如何构建房地产风险预警综合指数,提到凯斯-席勒指数作为权威的住宅市场运行情况指数,是一种国际主流机构房地产风险预警方法,可预测出房地产市场的大变动。汪献华(2013)以凯斯-席勒指数的攀升说明房产价格的不断上涨,梳理美国房地产泡沫的发展路径。

二、凯斯-席勒指数的计算方法

(一)某一区域房价指数

1、“销售对”赋权策略

凯斯-席勒指数反应的是某一区域市场上所有房屋价格的平均变动情况,而单一住房的价格波动受多种因素影响,单一住房的价格变动有时并不能体现该地区房地产市场的变动,因此指数计算中对不同“销售对”进行赋权。

从经济学的角度来看,住宅价格围绕其真实价值其上下波动,总体来看住宅的价格应体现其真实价值。价格波动较大时,往往是由于其价格不是市场化的价格(非市场化交易),或住宅的内在价值发生了改变(住宅重建、失修),因此在分析市场趋势时,需要对此类情形进行降权处理,以减少其对市场平均波动的影响。具体来讲,若某一“销售对”的价格变动,相对于该地区所有“销售对”价格变动的统计分布来看,变动幅度过大时,可能是由于房屋在两次销售中间进行了改造、重建或者存在年久失修等情况导致住宅质量发生改变;或是存在登记错误、非市场交易等情形。以上情形都表明该“销售对”的价格变动不能代表市场价格的波动趋势,因此对价格变动可能存在异常的“销售对”进行降权处理。时间跨度越长,房屋物理特征改变(重建、失修)的可能性越大,销售对价格的变动不能代表同等质量住宅的价格变动,因此时间间隔较长的销售对的权重也应相对较小。

借鉴投资组合的资金流分析方法,可将每一组“销售对”视为一种投资策略:T1期买入住宅并在T2期卖出住宅的投资策略。理想情况下,交易市场上的买卖双方掌握完全信息,不存在套利机会,即各期投资收益的现值相等,T1期的买入价格P1折算到基期的价值等于T2期的卖出价格P2折算到基期的价值。但实际中由于交易双方掌握的信息不完全等因素,不同交易的成交价格不能完全反映内在价值,存在一定的误差。根据上述分析,交易的价格误差来源于两部分:定价误差以及时间效应。定价误差为交易双方掌握的信息不完全,对当前投资(住宅)的定价出现的偏差,该误差为随机误差;时间效应误差则为随着交易间时间跨度的加大,由于外部因素(住宅质量、社区环境等)导致住宅价格变化的可能性越高,销售价格变动的误差(由非市场因素导致的价格变动)也就更大,该部分误差随着交易时间跨度的增加而加大。凯斯-席勒指数对可能存在较大价格误差的“销售对”赋予较小的权重,“销售对”的权重与其价格误差成反比。

2、“销售对”权重估计方法

10城综合指数和20城综合指数分别根据上述加权方法,对该指数衡量范围内的10个城市区或者20个城市区的房价指数进行加权平均计算得到。

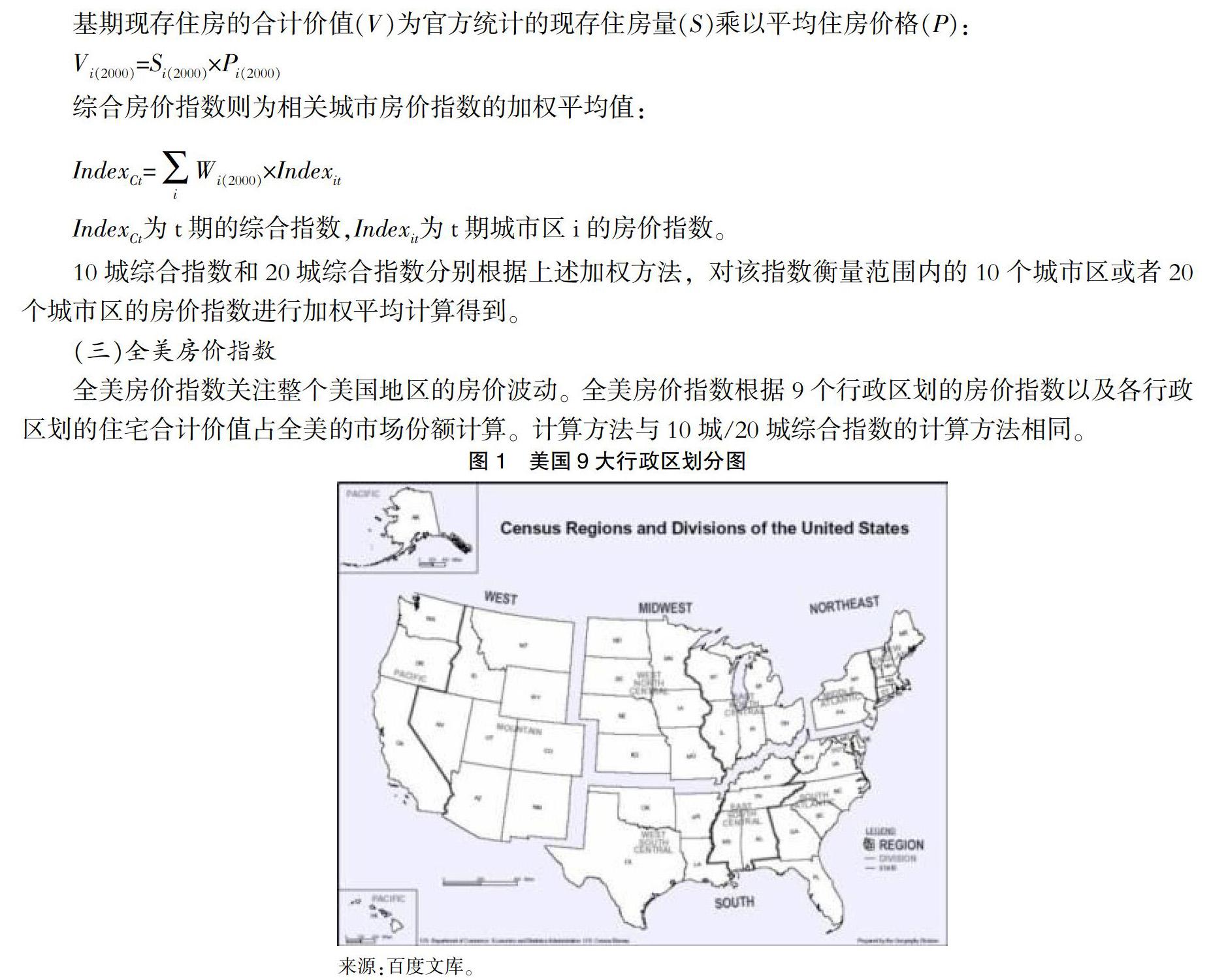

(三)全美房价指数

全美房价指数关注整个美国地区的房价波动。全美房价指数根据9个行政区划的房价指数以及各行政区划的住宅合计价值占全美的市场份额计算。计算方法与10城/20城综合指数的计算方法相同。

三、我国70个大中城市房屋销售价格指数与凯斯-席勒指数的对比

我国统计局发布的“70个大中城市房屋销售价格指数”(简称70住房价格指数)是我国的权威房价指数,该指数不仅是政府宏观调控的主要参考指标,也是媒体、企业和社会公众最为关注的宏观统计指标之一。

(一)70个大中城市房屋销售价格指数

70个大中城市房屋销售价格指数是为反映相关城市新建商品住宅和二手住宅销售价格及其变动情况,采用商品住宅销售价格、面积、金额等相关基础资料编制。其中,新建住宅销售价格调查为全面调查,基础数据直接采用当地房地产管理部门的网签数据;二手住宅销售价格调查为非全面调查,采用重点调查与典型调查相结合的方法,按照房地产经纪机构上报、房地产管理部门提供与调查员实地采价相结合的方式收集基础数据。调查范围为70个大中城市的市辖区,不包括县。每月公布的指数包括分城市的新建商品住宅、二手住宅及其基本分类销售价格的环比、同比和定基指数。

指数计算采用拉氏价格指数方法。根据住宅面积对住宅项目分类,共分为三个基本分类,然后分别计算各基本分类下项目的环比指数。城市基本分类价格指数为基本分类各项目环比指数的加权平均值,采用双加权方式计算,即分别利用本月销售面积和金额作为权数计算价格指数,然后将两个价格指数再简单平均计算。城市基本分类以上类别的价格指数为定基价格指数,以基期各分类销售面积为权重(2015年为基期),计算当期加权平均价格与上一期加权平均价格的比值(环比指数),当期定基价格指数则为上期定基价格指数与环比指数的乘积。

许永洪和曾五一(2012)归纳的我国房价指数和凯斯-席勒指数的不同点。我国房价指数与凯斯-席勒指数的不同点主要体现在以下几个方面:1)编制目的不同,凯斯-席勒指数更侧重于反应市场房价的变化,我国的70住房价格指数是由政府部门编制,指数侧重于反应住房销售价格的波动;2)编制数据范围不同,我国70住房价格指数包含范围更广,包括新建住房、二手住房的交易,且未强调仅考虑市场化交易;凯斯-席勒指数只包括二手住房市场的市场化交易,剔除了一些非市场交易的数据样本;3)数据来源不同,凯斯-席勒指数采用官方登记数据,我国70住房价格指数的新建住房采用网签数据,而二手住房采用非全面调查的方法,按照房地产经纪机构上报、房地产管理部门提供与调查员实地采价相结合的方式收集基础数据;4)数据处理方式不同,我国70住房价格指数依据住宅面积将住宅分为三类,而凯斯-席勒指数则以价格将住房分为高中低三个档次;5)编制方法不同,我国70住房价格指数采用拉式价格指数模型计算,凯斯-席勒指数采用重复销售模型,重复销售模型的使用能够有效克服住宅异质性的影响;6)指数应用发展情况不同,已有基于凯斯-席勒指数的金融衍生品投入市场,而我国70住房价格指数暂时没有开展商业化运作,尚未发现有基于70住房价格指数的金融衍生品。

(二)70住房价格指数的不足

凯斯-席勒指数已成为美国最为权威的价格指数,其已广泛应用于政策制定、学术研究和商业运作等场合。与凯斯-席勒指数的成功相比,我国统计局发布的70住房价格指数却受到较多质疑,社会大众对指数的实用性、真实性存疑,认为房价指数没有反应房价的真实变动情况,指数的变动方向与幅度与公众直观感受存在较大差距。例如,国家统计局2010年初公布的2009年70个大中城市房屋销售价格上涨1.5%的数据,引起社会各界的议论。

究其原因,是我国房价指数在编制口径、数据选择、编制方法等方面存在一定缺陷。一是70住房价格指数没有解决住房异质性的问题。我国城市面积大,不同地区的楼盘差异较大,且城市结构也在快速变迁,即使同一城市的住房也因城区、地段不同存在较大的差异。二是在统计样本选择时存在较大的主观性和随意性,数据质量难以控制。如新建住房价格指数的编制需要进行“样本匹配”,而认定樓盘“同质可比”完全依赖调查人员的个人判断,主观性太强;二手住房价格指数的编制则采用重点调查与典型调查相结合的方法,对统计人员的专业能力和专业态度有较高的要求。三是统计口径不够精细。我国房价指数统计的是专供居住用的商品住房的销售价格,但并未区分出具体住房类型,如公寓、别墅等,宽泛的统计口径使得指数对特定类型住宅的代表性较差,导致与公众的直观感受存在较大差距。

四、凯斯-席勒指数对我国房价指数的借鉴

凯斯-席勒指数成功的关键在于其充分考虑了美国房地产市场的特点,指数能较好的反应美国实际房地产市场的价格波动情况。例如,美国城市住宅则以独栋别墅为主,占近75%的比例,因此凯斯-席勒指数的数据范围限定为独栋别墅住宅。由于美国现代城市发展早,大部分房屋建筑年代久远,二手房比新房多,且二手房维修和保持都比较好,设施设备齐全,二手房交易市场完善,因此凯斯-席勒指数采用重复销售模型,通过二手房交易价格的波动体现美国住宅价格的变动情况。我国的住房市场与美国存在较大差异,中国住房大多建于改革开放后,相对于美国而言,新建住房较多,住房交易以新建住房交易为主,二手房交易量较小,且交易市场尚不规范。另外,我国房屋类型与美国的住宅情况差异也较大,中国城市住宅以高层为主,独栋较少。凯斯-席勒指数虽然无法直接用于编制我国的住房价格指数,但其成功经验值得借鉴,可从以下几个方面完善我国现有的房价指标体系:

(一)完善住宅交易基础数据的统计制度,提高数据质量

一方面,全面收集住房的属性特征数据,包括住宅基本信息,如住宅的所在项目名称、项目地址、幢号、总层数、所在层数、住宅结构、成交总价(合同金额)、建筑面积、签约时间等,以及其他重要参考信息,如户型、建材、装修程度等,并展开小区信息和地段信息的统计与资料整理。另一方面,扩大使用网签数据,减少人为因素导致的样本误差。我国70住房价格指数中二手住宅销售价格调查采用重点调查与典型调查相结合的方法,对统计人员的专业能力和专业态度有较高的要求。为减少统计数据中的人为误差,我国二手房价指数在数据采集方面应进一步扩大使用网签数据。数据统计制度的完善也能反过来在一定程度上规范我国二手房交易市场。

(二)完善房价指数体系,提高房价指数的代表性、准确性

一方面,应将住宅价格指数进一步细分、精细化,增加分住宅类型的房价指数。针对不同类型的住房(如商品住房和保障住房)分别编制相应的价格指数,使住房价格指数能更好地刻画对应住宅的价格波动情况。另一方面,应分区域统计住宅价格,在城市整体房价指数基础上增加城区房价指数。因我国城市面积大、结构变化快,为避免不同区域房价差异较大,不同区域的平均价格变动往往与社会大众的直观感受存在一定差异,因此应分城区(如郊区、主城区)统计,控制城市结构对住宅价格的影响,使房价指数更具代表性。

(三)改进房价指数编制方法,提高房价指数的科学性

根据学术界对房价指数的分类,我国的70住房价格指数可归类为样本匹配价格指数。此种方法存在样本匹配标准主观性较大、无法克服住房异质性、难以反映房地产市场真实情况等问题。已有学者针对我国住房市场的特点,结合重复销售法和特征回归法等更加精细、科学的方法,设计了“类重复交易模型”、“虚拟重复交易模型”等指数计算模型。可以吸收国际主流方法的优点,结合本国实际情况,进一步完善我国房价指数,使其能够更加准确地刻画我国住房市场的波动,赢得社会公众的认可。

(四)构建市场化的房价指数体系

一方面,我国应推出市场化的房价指数,反映住宅的市场价格变动,为相关群体提供决策参考。我国现有房价指数在编制目的和数据获取时均未考虑市场因素,包含了保障性住房以及其他非市场化的交易信息,未来应进一步完善现有房价指数体系,增加能够体现市场房价波动情况的指数。另一方面,应加强对房价指数的市场化运作,提高房价指数的市场接受度。但也应注意到虽然基于凯斯-席勒指数的金融衍生品得到了一定关注,但其市场表现并不如预期,而我国的金融市场远不如欧美国家发达,是否能够推出、何时推出、如何推出我国的房价指数衍生品还需进一步探讨。

参考文献

[1]Case K E, Quigley J M, Shiller R J. Comparing wealth effects: the stock market versus the housing market[J]. Advances in macroeconomics, 2005, 5(1).

[2]Kaboudan M, Conover M. A Three-Step Combined Genetic Programming And Neural Networks Method Of Forecasting The S&P/Case-Shiller Home Price Index[J]. International Journal of Computational Intelligence and Applications, 2013,12(01): 1350001.

[3]Park B, Bae J K. Using machine learning algorithms for housing price prediction: The case of Fairfax County, Virginia housing data[J]. Expert Systems with Applications, 2015, 42(6): 2928-2934.

[4]S&P Dow Jones Indices.S&P/Case-Shiller Home Price Indices Methodology Schindler F. Predictability and persistence of the price movements of the S&P/Case-Shiller house price indices[J]. The Journal of Real Estate Finance and Economics, 2013,46(1):44-90.

[5]金升平,曾恂,李瓊.中国新建普通商品房价格指数编制方法研究[J].武汉金融, 2017,(06):49-53.

[6]李自然.房地产价格指数衍生品发展的国际经验与启示[J].中国证券期货,2018, (06):28-36.

[7]李佩珈,梁婧.基于宏观审慎视角的房地产风险预警研究[J].金融监管研究,2018, 81(09):36-53.

[8]刘洪玉,杨振鹏.我国住房价格统计与房价指数编制的主要难点[J].价格理论与实践, 2010,(11):48-49.

[9]石薇,李强,王洪卫.城市住房价格指数编制方法的拓展设计及实证检验[J].数量经济技术经济研究,2014,(12):127-141.

[10]汪献华,流动性冲击与资产价格波动研究[D].上海:上海社会科学院, 2013.

[11]许永洪,曾五一.中美住房价格指数编制的对比研究[J].统计研究, 2012,(12):16-19.

[12]郑思齐,孔鹏,郭晓旸.类重复交易房价指数编制方法与应用[J].统计研究,2013, 030(012):41-47.

Abstract:Case-Shiller Home Price Indices are important indices to measure the average change in home prices in America. The indices use the repeat sale method which could effectively ease the heterogeneity problem. Case-Shiller Home Price Indices have been the most authority home price indices in America, and have been widely used for policy formulation, academic research and business operation. Housing price index of 70 large and medium-sized cities published by National Bureau of statistics of China is the authority home price index in China. However, its authenticity has been always questioned by the public. We compare the home price index of China with the Case-Shiller indices to summarize the limitations of our home price index, and then make suggestions to improve it.

Keywords: Case-Shiller Indices; Home Price Index

责任编辑、校对:谢红苗