中小商业银行资本补充机制研究

摘 要:当前宏观经济形势下,业务扩张、机构发展、信贷投放、不良暴露和监管达标等方面的资本使用增量都对中小商业银行资本规模提出更高要求。面对资本消耗的迫切支出需求,中小商业银行可以采用的资本补充方式和手段却相对不足。本文选取资产规模在20000亿以下的30家上市商业银行,以其2014-2018年年报数据为基础,深入分析中小银行资本构成、资本消耗的主要原因、资本补充的重点,从内源与外源两方面提出补充资本的主要措施。

关键词:中小商业银行;资本充足率;资本补充

中图分类号:F832.6 文献标识码:B 文章编号:1674-0017-2020(9)-0027-07

一、引言与文献综述

资本补充作为有效提升商业银行资本充足率的途径之一,相对于降低风险资产能更好地提升商业银行盈利水平。商业银行资本补充方式逐渐趋于多样化,但每种资本补充方式的优劣有所不同,商业银行选择资本补充方式的动机、效果也不尽相同。当前宏观经济形势下,业务扩张、机构发展、信贷投放、不良暴露和监管达标等方面的资本使用增量,都对中小商业银行资本规模提出更高要求。面对资本消耗的迫切支出需求,中小商业银行可以采用的资本补充方式和手段却相对不足。从内源融资看,中小上市商业银行自身盈利造血功能相对较弱,利润转增难以成为中小商业银行资本补充的核心渠道。从外源融资看,中小商业银行多采用债务融资的方式补充资本,资本补充效果不明显且资本补充方式缺乏创新等问题突出。因此,不同资本补充方式的优化组合、合理搭配成为中小商业银行资本补充的必然选择。

资本补充的方式可以分为内源性融资和外源性融资两大类,内源性融资主要为留存利润与计提准备两大类,外源性融资的手段则较为多样化,同时产生的效果和影响也更大,因而当前学者对于资本补充工具的研究主要集中在外源性融资上面。

(一)国外资本补充研究状况

Tagger(1978)最早开展资本对于债权人存款保护的研究,指出资本是商业银行一切经营活动资金来源,若盈利水平下降将导致资本充足水平同时下降;反之,资本充足水平较高的银行能够赢得存款人及投资人的信任,属于“安全银行”。Heilman(2008)开展资本的经济性分析,当银行的资本低于监管标准时,将对银行产生巨大负面作用,需要通过较高的成本来补充资本,这会吞噬银行的利润空间。ChrisMaten(2000)研究了资本管理理论与方法,指出了最优资本金的概念,提出资本工具适时选择理论,重点分析了如何补充核心资本及附属资本。Naohiko BaBa、Masakazuindada (2009)创新使用Probit模型工具,采集并分析日本社区银行2000年至2007年相关经营数据,发现发行次级债能够有效缓解资本补充压力。Stefan等(2013)研究了CoCos债,即或有可转换资本工具,重点分析了该工具的触发机制及吸收损失能力,提出了或有可转换资本工具在增强银行资本弹性方面具有的潜在优势。

(二)国内资本补充研究状况

李广子、李玲(2011)选取我国上市银行数据,对我国上市商业银行资本补充的现状、动因和效果进行了全面研究,研究发现,上市银行除IPO首发融资外,次级债、定向增发、配股也是其重要的资本补充方式。朱元倩、巴曙松(2012)基于《巴塞尔协议III》对于商业银行资本的重新定义及要求,从我国商业银行面临的监管环境及市场环境出发,分别从商业银行和监管部门的角度分析了商业银行拓展资本补充工具的路径和要点。崔婕、沈沛龙(2012)对国际主要商业银行发行或有资本的最新状况进行考察,对商业银行引入或有资本提出对策建议。孟添、吴琪、袁路芳(2014)以再融资为研究方向,选取了12家上市银行作为代表,采用非参数检验中的Wilcoxon检验方法对上市银行再融资前后业绩变化的显著性进行检验,研究表明上市银行再融资能够显著改善银行的资产负债水平,同时对比再融资前后商业銀行业绩发现,采取配股方式进行再融资要明显优于增发方式。尹继志(2014)提出我国商业银行应当以发行“转股型”资本工具和“减计型”资本工具为主,探索新型资本工具多渠道发行方式,逐步建立新型资本工具发行体系。刘颖(2018)基于中、农、工、建四家大型国有商业银行年报数据,通过对比国外大型商业银行资本充足水平,指出我国商业银行资本补充仍面临较大压力。

通过对上述国内外相关研究的梳理可以看出,国内外学者的研究方向主要集中于资本结构、资本管理、资本补充手段等方面,对于大型商业银行资本补充方式的理论研究较为成熟,且实证研究方法较为全面。但对于中小商业银行如何进行资本补充的研究较少,且未形成较为成熟的研究成果。因此,本文在梳理与总结前人研究成果的基础上,重点分析中小银行各类资本补充手段的效果,进而提出相关建议。

二、中小银行资本补充的困境

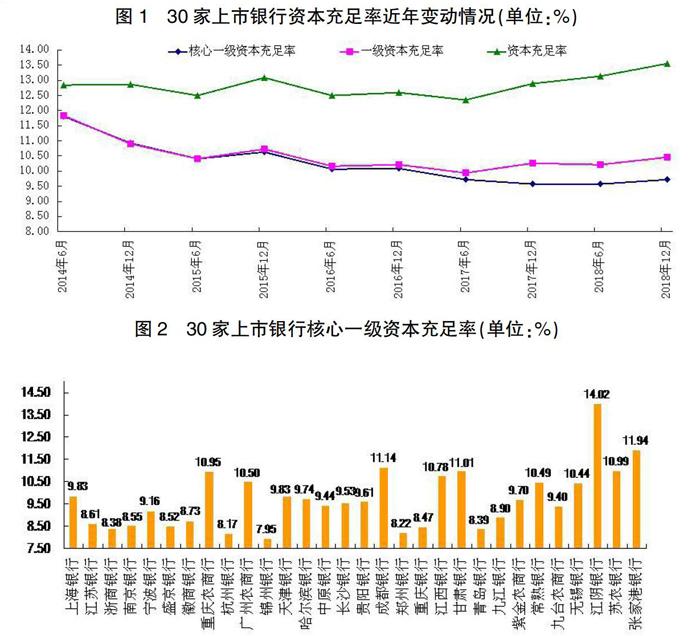

截至2018年末,30家上市中小银行资产总规模192816亿元,资本总净额17343亿元,其中核心一级资本净额13348亿元、占比76.96%,一级资本净额14061亿元、占比81.08%,核心一级资本充足率9.71%,一级资本充足率10.47%,资本充足率13.56%。从近年变化趋势看,中小银行资本充足率整体呈平稳态势(图1),但核心一级资本充足率则呈持续下行走势,与一级资本充足率水平“渐行渐远”。2015年末,核心一级资本充足率为10.63%,较一级资本充足率和资本充足率分别只低0.09和2.47个百分点;2018年末,核心一级资本充足率下降至9.71%,与一级资本充足率和资本充足率的差距分别扩大至0.76和3.85个百分点,表明核心一级资本的压力非常明显。

从中小上市银行资本补充的手段看,内源与外源两大渠道均受多重因素限制。内源融资方面,利润增速受经济下行、利差缩小的双重影响增长乏力。商业银行作为典型顺周期行业,利润增速也随之面临中长期放缓的挑战。短期来看,利率市场化改革加速推进,导致银行净息差(NIM)收窄。2015年10月,人民银行对中小银行不再设置存款利率浮动上限,标志着利率市场化已经基本完成。国际经验表明,利率市场化完成初期,银行既面临存款竞争导致的资金成本增加,又面临竞争优质贷款客户导致的贷款收益减少。因此,一定时期内利差收窄成为必然趋势。外源融资方面,资本市场融资存在不确定性。从国内资本市场而言,我国中小银行的资本金筹措对于国内市场依赖度较高。2015年以来,多家上市银行通过发行二级资本债券、优先股及普通股等形式补充各级资本,但是,我国经济下行、银行信贷风险上升,导致投资者对于银行的认购热情明显下滑。投资者担忧利率市场化可能引发的净息差下行,经济增长减速,房地产、政府融资平台等风险引发的中长期信贷成本上行,对银行股未来估值走势偏悲观。尤其近年以来A股市场持续低迷,中小型银行融资规模可能受限,融资难度有所增加。

三、实证分析

上市中小银行在完成IPO融资以后,主要的资本补充方式包括股权再融资、债券融资和内源资本补充三大类。中小商业银行一般在何种情况下进行资本补充,具体选择哪种方式进行资本补充,不同资本补充方式效果又是怎样。本部分主要以30家中小上市银行为研究样本,考察中小商业银行资本补充行为,并试图回答上述三方面问题。

(一)中小商业银行资本补充时机选择

商业银行资本补充有些是为了储备业务扩张和资产投放所需,有些是用于补充过往消耗和专项用于冲销潜在风险。近年来,中小银行资本补充更加频繁,这是出于商业发展需要还是为了防范化解风险?本文以30家中小上市银行的年度数据为基础,对这些商业银行自2014年至2019年的资本补充数据进行整理,得到30家上市银行180个年度数据(如表1)。其中,商业银行发生资本补充的年度数据为113个,没有发生资本补充的年度数据为67个。

本文对上述商业银行资本补充之前年度的主要经营指标进行对比,分析商业银行在什么情况下进行资本补充。本文所考虑的商业银行经营指标包括:资产总额(取自然对数)、总资产增长率、资本充足率、核心资本充足率、核心一级资本充足率、生息资产收益率、不良贷款率、拨备覆盖率、资产负债率9个指标,所有数据来自WIND数据库及各银行公开披露年报,通过比较得出以下结论:

1.发生资本补充的商业银行通常规模扩张较快。近两年,中小商业银行业务发展迅速,依然没有摆脱重资产模式,业务扩张、机构发展、信贷投放等方面的资本使用增量,都对中小银行资本规模提出更多要求。平均来看,发生资本补充的中小银行资产规模增长速度要高3.28个百分点,资产总额和总资产增长率两个指标都在t统计校验1%的水平上呈显著性。

2.发生资本补充的商业银行资本充足率尤其是核心资本充足率更低。平均来说,进行资本补充的商业银行资本充足率要低1.88个百分点,且在t统计校验10%的水平上呈显著性。进一步分析商业银行资本结构,中小银行在核心资本充足率低的情况下更可能进行资本补充,平均来说,进行资本补充的商业银行核心资本充足率要低0.71个百分点,且在t统计校验5%的显著性水平上显著。

3.发生资本补充的商业银行自身盈利造血功能相对不足。近年来,商业银行利润增速逐步下降,尤其是中小银行由于盈利模式单一,抗风险能力弱,利润下滑、留存不足降低了内源资本补充的可能性。平均来看,进行资本补充的商业银行生息资产收益率要低1.44个百分点,这一差别在1%的显著性水平上显著。

4.发生资本补充的商业银行资产质量面临较大压力。在经济下行期,商业银行信用风险加速暴露成为资本消耗的主要影响因素,中小商业银行加大资产减值准备计提,风险资本进一步吃紧。平均来看,发生资本补充的中小银行不良贷款率高0.09个百分点,拨备覆盖率低31.56个百分点,这两项差别的t统计校验分别在5%、1%的水平上显著。

(二)中小商业银行资本补充方式选择

商业银行在不同资本补充方式之间如何进行选择?我们将选择不同资本补充方式的中小商业银行进行归类,以发生资本补充前的主要经营指标为参考,通过分析这些指标与资本补充方式之间是否存在系统性差异得出研究结论。

为了便于分析,将资本补充方式按照属性划分,可以归结为三种。第一种是股权融资,包括定向增发、配股、公开增发和发行优先股。第二种债权融资,包括发行可转债和二级资本债等,其中可转债由于在完成转股前,债性属性强,为了便于归类分析,将其归为债权类融资工具。第三种是内源补充,主要包括利润留存转增股本。不同资本补充方式下,中小商业银行主要经营指标及其差异如表3所示。

Panel A 代表通过股权融资方式进行资本补充,2014-2019年期间中小上市银行公开增发、定增、配股和发行优先股共计51次。Panel B 代表通过债权融资方式进行资本补充,中小商业银行发行二级资本债、可转债等共有54次。Panel C 代表内源补充资本方式,共 8次。通过数据直观分析看,发生债权融资商业银行前一年度的资产增长率较快,资本充足水平较低,不良贷款率相对较高;通过股权类融资商业银行的各项指标相对均衡,整体表现优异;发生转增股本的商业银行经济发展较快,但其資产质量控制尤其是盈利能力较强。这也符合现实情况,中小商业银行多以城商行和农商行为主,资本补充渠道相对有限,多以发行二级资本债方式补充资本,多数中小商业银行在首发融资后,短期内很少通过权益类方式进行资本再补充。

进一步分析,将不同资本补充方式商业银行发生资本补充前的经营指标值进行对比分析:

1.Panel D是股权融资(样本1)与债权融资(样本2)比较结果,结果表明采用股权方式进行资本融资的银行,其在前一年度的资本充足水平、资产质量和盈利能力普遍比采用债权方式进行融资的银行要高,这种差异达到或超过5%的显著水平,其中资产充足水平和资产质量对银行股权类融资起到至关重要的影响作用。

2.Panel E是股权融资(样本1)与内源补充(样本3)方式下相关商业银行的经营指标对比。可以看出两类样本在资本充足率、生息资产收益率、不良贷款率三个指标上差异显著,经过数值比较分析后发现,采取利润留存转增股本方式补充资本的银行比采取股权融资方式补充资本的银行生息资产收益率高0.99个百分点。一般这类银行是在完成上市融资后,经营管理水平稳步提升,经营绩效不断提升,逐步走上可持续稳健发展的轨道。

3.Panel F是债权融资(样本2)与内源补充(样本3)对比所得。这两个样本在资本充足水平、资产质量和盈利能力上差异显著,同Panel D和Panel E分析一致,也印证了分析结论:从资本补充方式的选择上看,选择股权类融资的商业银行整体经营管理水平高;选择债权类方式的商业银行业务发展迅速,资产规模增长快,对资本补充需求最为强烈,但限于补充渠道有限,核心资本充足补充效果欠佳;选择内源资本积累补充资本的銀行一般经过上市融资阶段后,已转入稳健发展的快车道,整体盈利水平较高。

(三)不同资本补充方式效果分析

根据有效市场假说,当商业银行进行资本补充且将此信息公布后,市场价格将对其决策做出不同反应,而这一反应就代表了投资者对不同资本补充决策的判断。为此,可通过考察不同资本补充方式决策的市场反应来评估相应决策的短期经济效果。

1.研究方法

本文参考标准的事件研究方法,考察30家中小上市银行补充资本公告后的市场反映和影响。由于资本补充预案公告是投资者首次能够从公共渠道获得商业银行补充资本的信息来源,因此将事件日定为银行资本补充预案公告发布日(t=0)。

为考察商业银行资本补充的短期股价效应,本文选取资本补充预案公告日前后10个交易日即[-10,10]为事件窗口期,事件估计期设定为窗口期前150个交易日,即[-160,-10]。设定γi,t为银行股票i在t交易日的实际收益率,Ci,t和Ci,t-1分别为银行股票i在t交易日和t-1交易日的收盘价。^γi,t为正常收益率,以事件窗口期内的上证和恒生指数2的收益率作为对应日期股票正常收益率,事件窗(t1,t2)内股票i的累计异常收益率为CARi(t1,t2),研究对象在t交易日出现的异常收益为ARi,t。具体计算公式如下:

本文通过t交易日和(t-1)交易日的各商业银行股票收盘价计算股票实际收益率,再通过上证指数和恒生指数计算出正常的收益率,用实际收益率和正常收益的差额计算股票的异常收益率,最后将各商业银行股票在事件窗内的异常收益率进行累计加总,得到累积异常收益率。为确保测算结果合理,我们选用(-3,3)、(-1,0)、(-1,1)三种事件窗口进行研究,通过独立样本t检验法,检测评估不同方式资本补充决策的市场效果,并对效果差异性进行比较。

2.不同资本补充方式的效果分析

如表4所示,从测试样本的总体水平看,由于发布资本补充的公告是市场利好消息,在不同的事件窗下,各类资本补充方式的累积异常收益均为正,且都在10%水平上显著,其中在(-3,3)窗口下累积异常收益最高达到了2.9%。

PanelA是股权类融资方式在各事件窗下的累积异常收益率。从数值上来看,股权类融资方式的累积异常收益都是正的,尤其在(-1, 0)事件窗口内累积异常收益在5%的显著性水平上为正,可见股权融资对市场来说传达了利好消息。股权类融资补充资本之所以会产生显著为正的累积异常收益,可能有以下两方面原因:增发通过引入新的投资者,可起到优化股权结构的效果;权益资本对于银行发展至关重要,补充权益资本对于银行来说具有很高价值,但配股等方式会稀释原本股权。总体看,通过股权类方式融资决策是一种积极的信息。

PanelB是债权融资方式在各事件窗下的累积异常收益率。从数值上来看,发行债券给市场上传达了利好消息,因此在各事件窗下的累积异常收益均为正,三个事件窗内累积异常收益均在10%的显著性水平下为正。债权融资是中小商业银行普遍选择的资本补充方式,发行债券集中的银行经营发展较快,充满发展活力,这些因素给市场投资者传递了正面信息。但发行债券密集的机构也说明其资本补充诉求强烈,通过包商银行被接管事件引起的市场参与者对中小商业银行发展的再思考和再审视看,经营发展速度快的银行容易让投资者产生经营不够审慎的判断。

PanelC是内源资本补充方式在各事件窗下的累积异常收益率。累积异常收益全为正,通过统计检验,且显著性较高在(-1, 0)和(-1, 1)两个事件窗口也达到了10%的水平。商业银行通过经营利润留存进行资本补充是最为长远也是监管所引导的方向,当前中小商业银行一般面临股东分红的外部压力,能够平衡好短期发展和长期稳健成长的关系,处理好内外部各方权益的商业银行,总体经营业绩和投资者评价都会很好。

在分析了各类资本补充方式的市场反应后,进一步考察不同类资本补充方式之间是否存在系统性差异,通过对PanelA、PanelB、PanelC的累积异常收益两两进行比较,得出以下结论:

PanelD检验结果显示市场对债权融资的反应通常优于对股权融资的反应。市场对商业银行股权融资持正面积极反映,但相比债权融资,股权融资方式门槛较高,中小商业银行在完成首发融资后,后续资本补充一般通过发债方式,是资本补充方式中采用频率最高的选择。

PanelE检验结果显示内源资本补充方式的效应在大多数情况下高于股权融资,但该优势并不显著。结合实践情况看,由于股权再融资和转增股本,一般都是经营发展较好的商业银行才具备相关条件,市场对于这两类融资方式均持积极反应,但差异并不明显。

PanelF的检验结果表明发行债券的市场效果较好于内源资本补充,且这种差异性较为显著达到5%的水平。可见发行债券的公告效果最好,内源资本补充的市场效果优于股权融资的市场效果。

四、政策建议

(一)以资本规划为主线,建立完善资本评估及补充规划体系

中小商业银行在选择资本补充工具时,应结合自身资本需要,合理确定核心一级资本、一级资本、二级资本间比例关系。同时,中小商业银行应综合考虑不同工具财务成本和发行难度,选择综合成本最低的工具。在制定资本补充规划时,合理预期近期、中期、远期资本需求,有效规划不同工具的发行节奏。如资本补充需求非常急迫,优先选择优先股或债务工具;如预期一至两年内需要补充资本,优先考虑发行新股;如当前并不急于补充资本,预期资本需求在两年以上,优先考虑发行可转债进行资本补充。

(二)多措并举综合施策,提升内源性资本补充能力

积极开展咨询、委托贷款、保理等传统信贷类业务之外的创新业务,尤其注重在个人金融服务等高回报、低风险业务领域持续精耕细作。加强内部各业务部门间协同合作,加大金融科技方面财力、人力投入,进一步提升运营管理效率,降低成本支出。积极拓展资产证券化业务,进一步减少资本占用。高度重视资产质量变化,切实做好重点行业、特定地区风险防控,加大不良资产核销力度,减少其对利润的侵蚀和资本占用。

(三)积极拓展外源性资本补充渠道,提升资本补充效率

在制定资本补充计划时,应在结合自身实际情况基础上,全面考虑各类融资工具,发挥好现有各项融资工具的作用。积极尝试拓展其他发行市场,寻求在境内、香港、欧美等市场多地同时上市交易融资,并充分利用多地上市优势,在不同市场发行普通股、优先股、可转债等工具,开展全方位融资。符合条件的中小银行,鼓励积极申请发行永续债补充资本。

(四)推进配套机制建设,完善资本补充体系与政策框架

政策层面,可考虑引入CoCo债或类似产品,充实商业银行资本补充工具箱。进一步优化银行资本补充工具发行流程,压缩审批时间,提高发行审核效率。着力开展投资主体培育,通过开发组合型商业银行资本工具投资产品,吸引有实力的个人投资者参与投资,不断培育壮大资本工具买方市场。此外,当前资产证券化相关政策对银行开展相关业务限制较多,建议监管层逐步放开商业银行在相关市场的交易限制,促进商业銀行深度参与资产证券化业务,同时也有利于提高市场流动性。

参考文献

[1]李广子,李玲.商业银行资本补充机制:现状、动因与效果[J].国际金融研究,2011,(11):48-56.

[2]孟添,吴琪.上市银行资本补充业绩变化研究:基于中国12家上市银行再融资的实证检验[J].上海金融,2014,(10):30-32.

[3]唐斌,江志流.创设其他一级资本工具的建议[J].中国金融,2012,(3):12-15.

[4]王兴莹.商业银行资本管理的现状和商业银行资本补充工具探析[J].金融研究,2013,(9):89-90.

[5]王晓文.我国中小上市商业银行资本补充研究[D].太原:山西财经大学,2015.

[6]谢婷,钟伟.商业银行资本补充渠道的国际比较及对中国的启示[J].现代管理科学,2014,(3):21-23.

[7]易培.我国上市商业银行资本补充方式及其效果研究[D].长沙:湖南大学,2015.

[8]张为民.商业银行资本工具创新及定价研究[J].上海金融学院学报,2013,(4):44-51.

[9]张欣.中国商业资本补充机制研究[D].天津:天津商业大学,2014.

Research on Capital Supplement Mechanism of Small and

Medium-sized Commercial Banks

—— Based on Empirical Analysis of 30 Listed Banks

AN Zijing

(Lanzhou Provincial Sub-branch PBC, Lanzhou Gansu 730000)

Abstract:In the current macro-economic situation, the increase of capital use in business expansion, institutional development, credit supply, bad exposure and regulatory compliance all put forward higher requirements on the capital scale of small and medium-sized commercial Banks. Faced with the demand of capital consumption and urgent expenditure, small and medium-sized commercial Banks can adopt relatively insufficient capital supplement methods and means. In this paper, 30 listed commercial Banks with assets of less than 2 trillion yuan are selected. Based on the data of their annual reports from 2014 to 2018, the capital composition, main causes of capital consumption and key points of capital supplement of small and medium-sized Banks are deeply analyzed, and the main measures of capital supplement are proposed from both internal and external sources.

Keywords:Small and Medium-sized listed Banks;Capital adequacy ratio; Capital supplement mode; Capital supplement effect

责任编辑、校对:谢红苗

收稿日期:2020-07

作者简介:安子靖(1993.9-),男,甘肃白银人,硕士,现供职于中国人民银行兰州中心支行。