如实反映抑或失实反映

【摘要】以中美十大新经济企业2010 ~ 2019年年报为基础, 分析研发支出和股票期权费用化对这十大新经济企业经营业绩和财务状况如实反映的影响, 结果发现: 将研发支出和股票期权进行费用化的会计处理, 系统低估了中美十大新经济企业的经营业绩和财务状况, 按照现行会计准则编制的财务报表在如实反映方面表现欠佳, 并由此就提高新经济企业会计信息如实反映质量特征提出八点建议。

【关键词】研发支出;股票期权;费用化;资本化;如实反映

【中图分类号】 F230 【文献标识码】A 【文章编号】1004-0994(2020)21-0003-6

注重研究开发投入和实施股票期权激励是新经济企业的两大显著特点。 现行会计准则关于研究开发支出和股票期权激励的规定, 将对新经济企业经营业绩和财务状况的如实反映产生什么影响?本文基于中美十大新经济企业2010 ~ 2019年年报的财务分析表明, 现行会计准则对研发支出资本化的苛刻要求和将股票期权激励费用化的不合理做法, 严重低估了新经济企业的经营业绩和财务状况, 如实反映有沦为失实反映之虞, 值得充分关注, 以寻求破解之道。

一、研发支出和股票期权费用化对经营业绩如实反映的影响分析

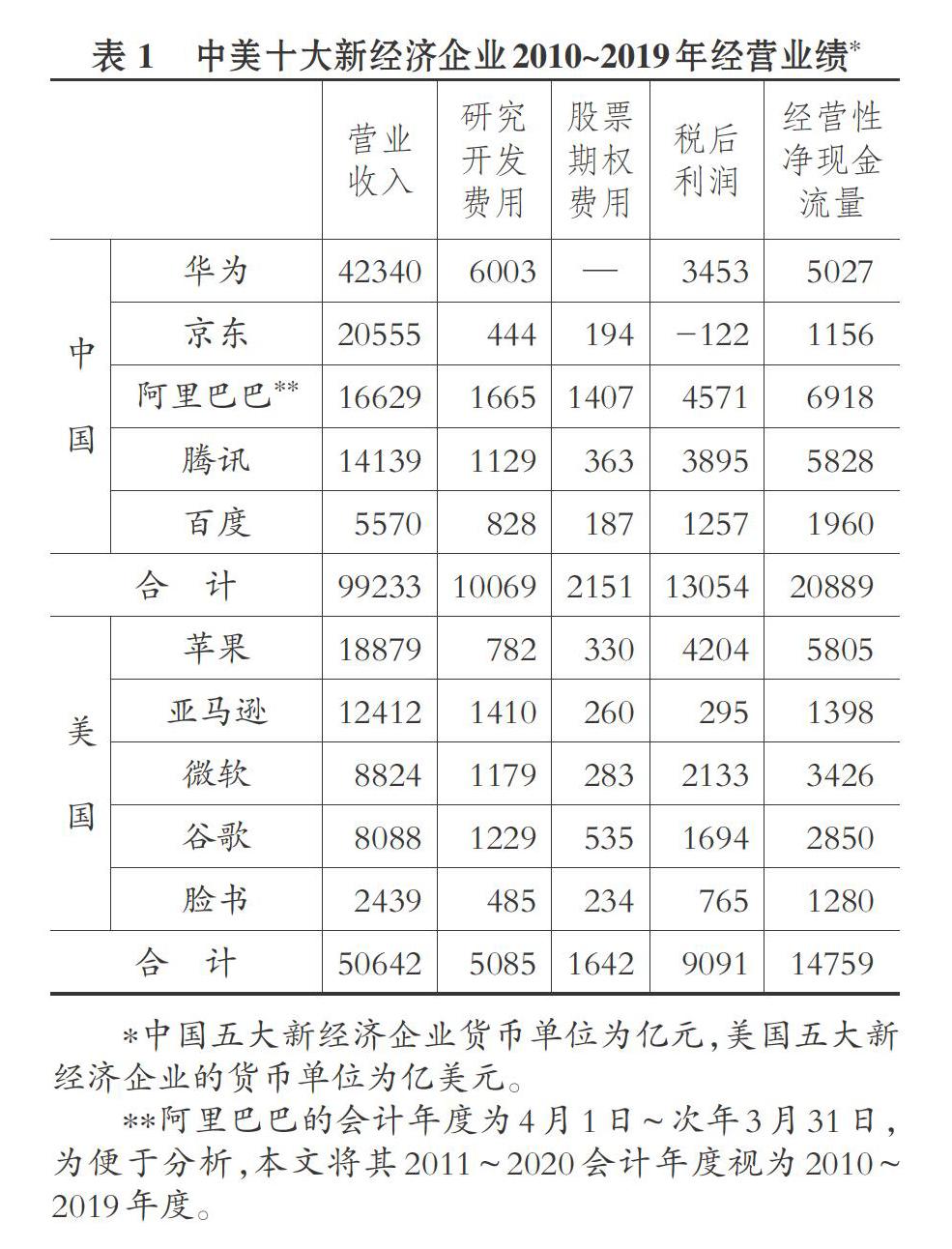

表1列示了中美十大新经济企业2010 ~ 2019年的经营业绩指标。

从表1可以算出, 中国五大新经济企业和美国五大新经济企业过去十年的研发投入强度旗鼓相当, 分别为10.15%和10.04%。 倘若将研发支出资本化且分五年平均摊销, 不考虑所得税因素, 则中国五大新经济企业和美国五大新经济企业过去十年的税后利润将分别增加3906.8亿元和1807.6亿美元, 占对外报告税后利润的29.9%和19.8%。 若再剔除股票期权费用, 则中国五大新经济企业(华为不存在股票期权费用)和美国五大新经济企业过去十年的税后利润将分别增加6057.8亿元和3449.6亿美元, 占对外报告税后利润的46.4%和37.9%。 研发支出和股票期权的费用化会计处理对新经济企业经营业绩的重大影响可见一斑, 如表2所示。

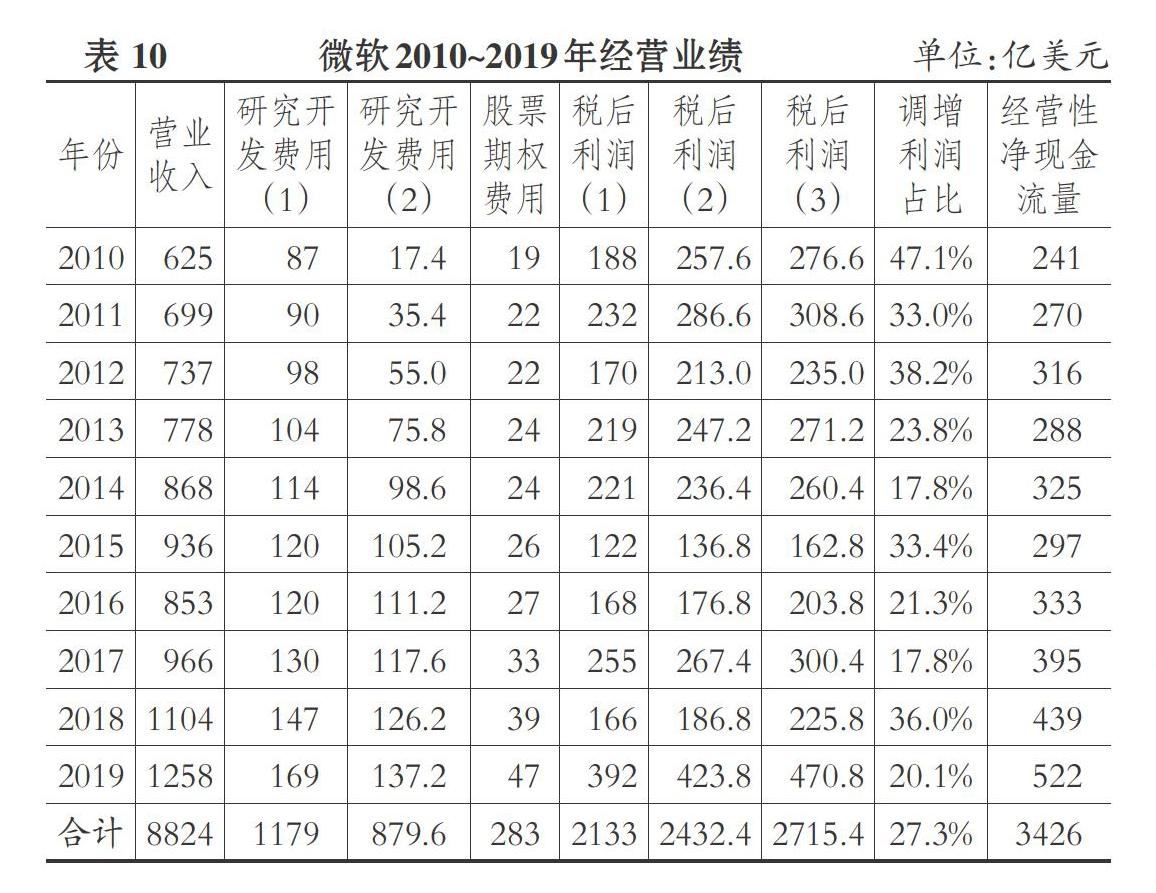

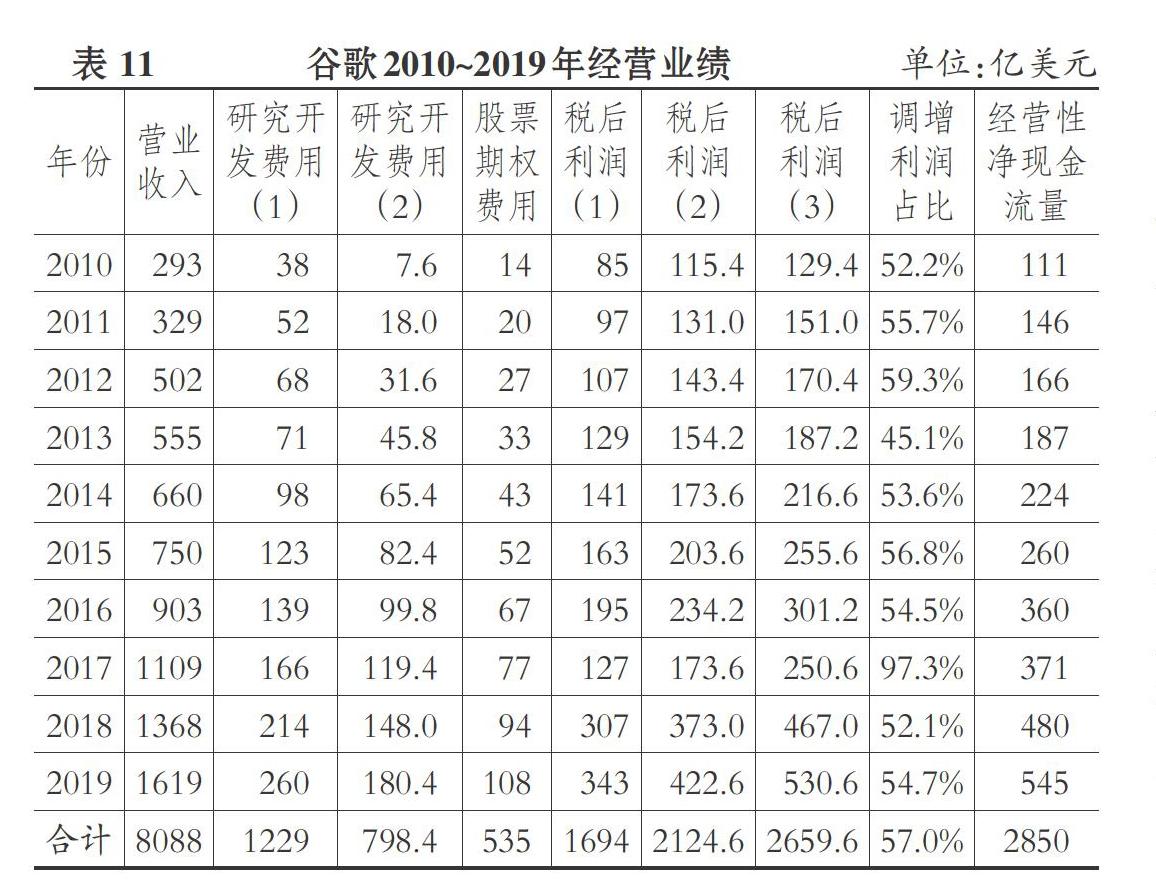

改变研发支出和股票期权的会计处理对中美十大新经济企业各年经营业绩的具体影响详见表3 ~ 表12。

在中国五大新经济企业中, 京东的经营业绩被系统低估最为突出。 将研发支出资本化且剔除股票期权费用后, 京东过去十年由净亏损122亿元变成盈利297.2亿元。 将研发支出资本化对华为的经营业绩影响最大, 由此調增的利润高达2174.2亿元, 占其过去十年对外报告税后利润的63%。 股票期权费用对阿里巴巴经营业绩的影响最严重, 过去十年累计高达1407亿元, 占其对外报告税后利润的30.8%。

在美国五大新经济企业中, 亚马逊的经营业绩被系统性低估最为严重。 为此, 亚马逊在报表披露的顺序方面别出心裁, 将现金流量表而不是利润表作为第一报表, 因为严重失实的利润表不足以支持其股票估值, 而现金流量表却能够解释其股票估值的合理性。 表13列示了亚马逊2010~2019年的股票市值和相关估值指标。 从表13可以看出, 调整前的市盈率不仅居高不下且大幅波动(其中2012和2014年甚至因为亏损导致市盈率无法计算而中断), 而市销率(股票市值对销售收入比率)、市现率(股票市值对经营性净现金流量比率)和调整了研发支出和股票期权会计处理后的市盈率相对稳定, 这从一定程度上说明了新经济企业为何热衷于披露非公认会计原则的业绩指标(Non-GAAP Measures)。

可见, 研发支出和股票期权激励的费用化会计处理, 系统低估了新经济企业的经营业绩, 使新经济企业的估值指标大幅偏离合理区间, 但剔除了这两项支出的不合理因素后, 估值指标就回归到合理区间。 此外, 中美十大新经济企业2010 ~ 2019年期间的经营性净现金流量大都超过对外报告的税后利润, 只有京东在2010年、百度在2015年和阿里巴巴在2016年存在例外情况。 亚马逊市现率和市销率(销售收入是经营性现金流量的最主要来源)过去十年相对稳定, 很可能说明资本市场更加看重现金流量指标, 而不是易受会计处理影响且被系统低估的利润指标。

二、研发支出和股票期权费用化对财务状况如实反映的影响分析

股票期权激励应否进行费用化会计处理, 存在巨大争议, 背后牵涉激烈的利益博弈和政治游说[1] 。 现行会计准则要求将股票期权费用化的做法, 与其说是专业主义的胜利, 不如说是政治妥协的结果。 美国前总统克林顿和小布什、美联储前主席格林斯潘以及不少国会议员等政治人物都曾卷入股票期权会计处理的争辩中。 格林斯潘赞同投资界的看法, 主张将股票期权激励作为费用; 小布什总统则支持公司界的立场, 反对将股票期权激励费用化, 主张在计算每股盈利时将股票期权视为稀释股份。 在此之前, 克林顿总统试图调和投资界和企业界针锋相对的立场却无功而返[2] 。

从复式簿记的原理看, 一项费用的增加必然导致资产的减少或负债的增加, 最终导致净资产的减少。 将股票期权费用化显然有悖于复式簿记原理。 《企业会计准则第11号——股份支付》 第五条规定:“授予后立即可行权的换取职工服务的以权益结算的股份支付, 应当在授予日按照权益工具的公允价值计入相关成本或费用, 相应增加资本公积。” 第六条规定:“完成等待期内的服务或达到规定业绩条件才可行权的换取职工服务的以权益结算的股份支付, 在等待期内的每个资产负债表日内, 应当以对可行权权益工具数量的最佳估计为基础, 按照权益工具授予日的公允价值, 将当期取得的服务计入相关成本或费用和资本公积。” 第九条规定:“在行权日, 企业根据实际行权的权益工具数量, 计算确定应转入实收资本或股本的金额, 将其转入实收资本或股本。” 按照上述规定, 股票期权激励应确认为费用, 但这种“特殊费用”却对净资产没有任何影响, 因为会计处理分录的借方计入相关成本或费用, 在减少净资产的同时被贷方增加的资本公积所抵销。 既然将股票期权激励费用化并不会减少净资产, 那么股票期权费用还是费用吗? 从这个意义上说, 反对将股票期权作为费用的观点不无道理。

鉴于股票期权费用化对净资产没有任何影响, 以下仅分析改变研发支出费用化的做法即将其资本化对中美十大新经济企业2019年末财务状况的如实反映产生多大的影响。

查阅中美十大新经济企业2010 ~ 2019年的年报可以发现, 与内部研发支出相关的无形资产均为零, 表明它们都将研发支出费用化了。 倘若将研发支出资本化并分五年摊销, 则2016年以前的研发支出均已全部摊销, 对2019年末的资产总额和净资产没有影响, 但2016 ~ 2019年(阿里巴巴为2017 ~ 2020会计年度)发生的研发支出存在未摊销的余额, 其占2019年末(阿里巴巴为2020年3月31日)的资产总额和净资产总额如表14所示。

从表14可以看出, 研发支出费用化系统低估了中美十大新经济企业的财务状况。 若将研发支出资本化并分五年摊销, 中国五大新经济企业和美国五大新经济企业2019年末的资产总额和净资产将分别增加3896.8亿元和1807.4亿美元, 占资产总额的比例分别为10.79%和14.35%, 占净资产总额的比例分别为19.78%和32.43%。 在中国五大新经济企业中, 华为的财务状况被低估的程度最为严重, 资产总额和净资产分别被低估了25.32%和73.57%。 华为过去十年的研发支出高达6003亿元, 形成了超过8.5万件的技术专利, 奠定了其在电信设备制造和智能手机领域的领先地位, 可谓价值连城, 但华为2019年末资产负债表上与研究开发相关的无形资产居然为零, 如实反映焉在?而在美国五大新经济企业中, 亚马逊的财务状况被低估的程度可谓“触目惊心”, 资产总额和净资产分别被低估了25.86%和93.88%。

三、提升新经济企业会计信息如实反映质量特征的相关政策建议

以上分析表明, 研发支出和股票期权的现行会计处理规定对新经济企业的经营业绩和财务状况造成了系统性低估, 据此计算的净资产收益率等财务指标既不准确且容易产生误导。 对新经济企业进行财务分析, 有必要充分考虑工业经济时代制定的会计准则的不合理性在新经济时代造成的系统性失真。

如果再考虑有助于新经济企业维持核心竞争力和提升价值创造力的大量关键性驱动因素(如智慧资本、数字资产、客户资源、品牌价值、行业地位、边际成本等)未在表内确认的事实, 则新经济企业会计信息所应具有的如实反映质量特征将进一步弱化, 这是新经济时代财务会计面临的严峻挑战。

要将上述关键性驱动因素在表内确认涉及大量的理论和技术问题, 入表反映尚需时日, 但改革和完善研发支出和股票期权的会计处理则相对简单可行。

1. 在研发支出方面。

一是承认研发支出的资本支出属性, 除非新经济企业有确凿证据表明研发支出不可能带来未来经济利益, 否则不应以稳健为理由, 不分青红皂白地将所有研发支出费用化。

二是废除将企业内部开发项目的支出区分为研究阶段支出和开发阶段支出的规定, 因为研究阶段的支出与开发阶段的支出相辅相成, 没有研究, 何来开发? 这两项支出并没有本质上的差异。

三是放宽研发支出资本化的门槛, 允许企业以组合法(而不是单项法)评估企业使用或出售研发活动所形成的无形资产在技术上的可行性, 因为采用组合法评估的技术可行性远大于单项法。 研发支出犹如风险资本投资, 均面临着不确定性。 对于风险资本投资而言, 只要投资组合中的少数项目获得成功, 其获得的回报就足以弥补其余项目的损失。 研发投入具有相同的特点, 理应允许新经济企业按照组合法评估技术可行性。 从组合的角度看, 新经济企业不断加大研发投入力度, 表明整体上研发项目的回报大于风险, 将研发支出资本化比费用化更加契合实际情况。

四是鼓励新经济企业采用实物期权(Real Option)模型评估未完成研发项目的价值, 并以附注的方式披露在研项目的内在价值。

五是摈弃与研究开发相关的技术专利“厚此薄彼”的会计处理惯例, 外部购买的技术专利, 即使先进性不如企业内部研发的技术专利, 在创造未来经济利益方面同样存在不确定性, 通常也可作为无形资产并分期摊销。 而内部研发的技术专利即使先进性高于外部购买的技术专利, 往往因为在创造未来经济利益方面存在不确定性而被排除在无形资产之外。

2. 在股票期权方面。

一是重启关于股票期权性质的讨论, 澄清股票期权到底是成本费用, 还是利润分配, 抑或是类似于业主交易的激励安排。 从对净资产和现金流量的影响看, 企业赋予激励对象股票期权时既不影响净资产, 也不会导致现金流出, 而当激励对象行权时, 只会增加企业的净资产和现金流入。 不论在哪种情况下, 股票期權都不应作为成本费用, 而应视为赋予激励对象参与未来利润分配和拥有其他剩余权益的选择权, 或者视为企业为了解决代理问题、实现经营者与所有者之间的利益耦合而由股东与激励对象达成的激励安排。 这种激励安排最终由资本市场买单, 具有广义上的业主交易属性, 充其量只会稀释现有股东的股份, 而不会增加企业的成本费用。 笔者认为, 新经济本质上是一种知识经济, 知识员工是价值创造者, 通过股票期权激励机制让知识员工参与新经济企业的剩余权益分配, 已然成为新常态。 在新经济时代的背景下, 重启关于股票期权性质的讨论, 意义重大, 有助于澄清对股票期权的认识。

二是要求新经济企业同时披露包含和剔除股票期权费用的业绩指标, 让投资者自行判断哪一个业绩指标能够如实反映新经济企业的经营业绩。 大量TMT(电信、媒体、科技)行业的企业自愿披露非公认会计原则的业绩指标, 均对与经营无关且没有现金流量的损益项目(包括股票期权)进行调整, 说明资本市场并不完全认同股票期权具有成本费用属性的观点。 考虑到新经济企业股票期权费用金额较大且占比较高(如表5所示, 阿里巴巴2011 ~ 2020年的股票期权费用高达1407亿元, 占其对外报告净利润的30.78%), 双重业绩指标的披露似应由自愿披露改为强制披露。

三是探索更加科学、合理的股票期权估值方法, 避免投资者被企业滥用公允价值所误导。 现行会计准则要求按授予权益工具的公允价值将股票期权确认为成本或费用, 但我国的资本市场并非有效的资本市场, 股价波动性大、公允价值不公允的情况屡见不鲜, 股价与价值相互脱节司空见惯, 生搬硬套Black-Scholes模型等估值方法确定股票期权的公允价值不一定与我国资本市场实际情况相适应, 有必要探索适合我国资本市场的更加科学、合理的股票期权估值方法。

【 主 要 参 考 文 献 】

[1] Coyne M.. Histrory Repeating Itself:The Debate over Accounting for Stock Options[C].APUBEF Proceedings,2003:22 ~ 28.

[2] 黄世忠,陈建明.美国财务舞弊症结探究[ J].会计研究,2002(10):8 ~ 16.