基于GRACH族模型的上海银行间同业拆放利率波动及非对称效应研究

王东勇

摘要:如何合理描述短期利率波动,探究利好和利空信息对利率波动的不同影响,一直是金融机构风险管理的焦点。本文选取2007年1月4日至2020年4月20日的Shibor隔夜利率作为研究对象,发现隔夜利率存在ARCH效应,ARMA(2,1)-GARCH(1,2)-GED模型能较好的刻画利率波动。隔夜利率具有明显的杠杆效应,ARMA(2,1)-TGARCH(1,2)-GED和ARMA(2,1)-PGARCH(1,2)-GED模型能较好的刻画利率的非对称效应,利空信息引致的利率波动大于利好信息引致的波动。

关键词:Shibor;利率波动;非对称性

一、引言

短期利率的波动一直是金融研究的热点,如何合理描述短期利率波动,是利率市场化条件下银行必须思考的问题。2007年1月4日,在借鉴伦敦银行同业拆借利率(簡称LIBOR)等基础利率的基础上,我国正式推出了上海银行间同业拆放利率(简称Shibor),它是由18家报价银行报出的同业拆出平均利率。作为我国金融市场的重要变量和货币市场的基准利率,Shibor的波动不但影响银行金融衍生品等投资组合的定价,而且影响货币政策的传导和宏观经济的决策运行。此外,Shibor的价格波动极易受到市场利空和利好信息不同程度的影响,存在杠杆效应现象:即存在利空信息引致的波动小于利好信息波动的反杠杆效应,或是存在利空信息引致的波动大于利好信息波动的正杠杆效应。因此,深入研究Shibor的波动情况,构造刻画利率波动的最优模型,计算利率市场存在的波动非对称性,具有重要的理论和现实意义。

二、文献综述

针对Shibor利率相关的文献研究一直层出不穷,早期研究主要探讨Shibor利率的市场基准地位。于建忠、刘湘成(2009)发现虽然推出时间较短,但Shibor的利率基准地位已得到巩固[1]。王晋中、赵杰强、王茜(2014)发现Shibor的基础属性表现较差,市场属性表现较佳[2]。此外,部分研究也集中于利率的风险波动和非对称现象。何启志(2011)发现GED分布描述Shibor波动较好,期望损失模型优于风险值模型[3]。马鹏程、吴莎莎、韩振芳(2012)发现AR(1)-GARCH(1,1)可以描述利率的异方差和自相关[4]。高薇(2015)发现非对称EGARCH模型不能反映利率的ARCH效应[5]。佘珍、董纯(2019)发现Shibor存在自相关,波动具有非对称现象[6]。

三、模型及方法介绍

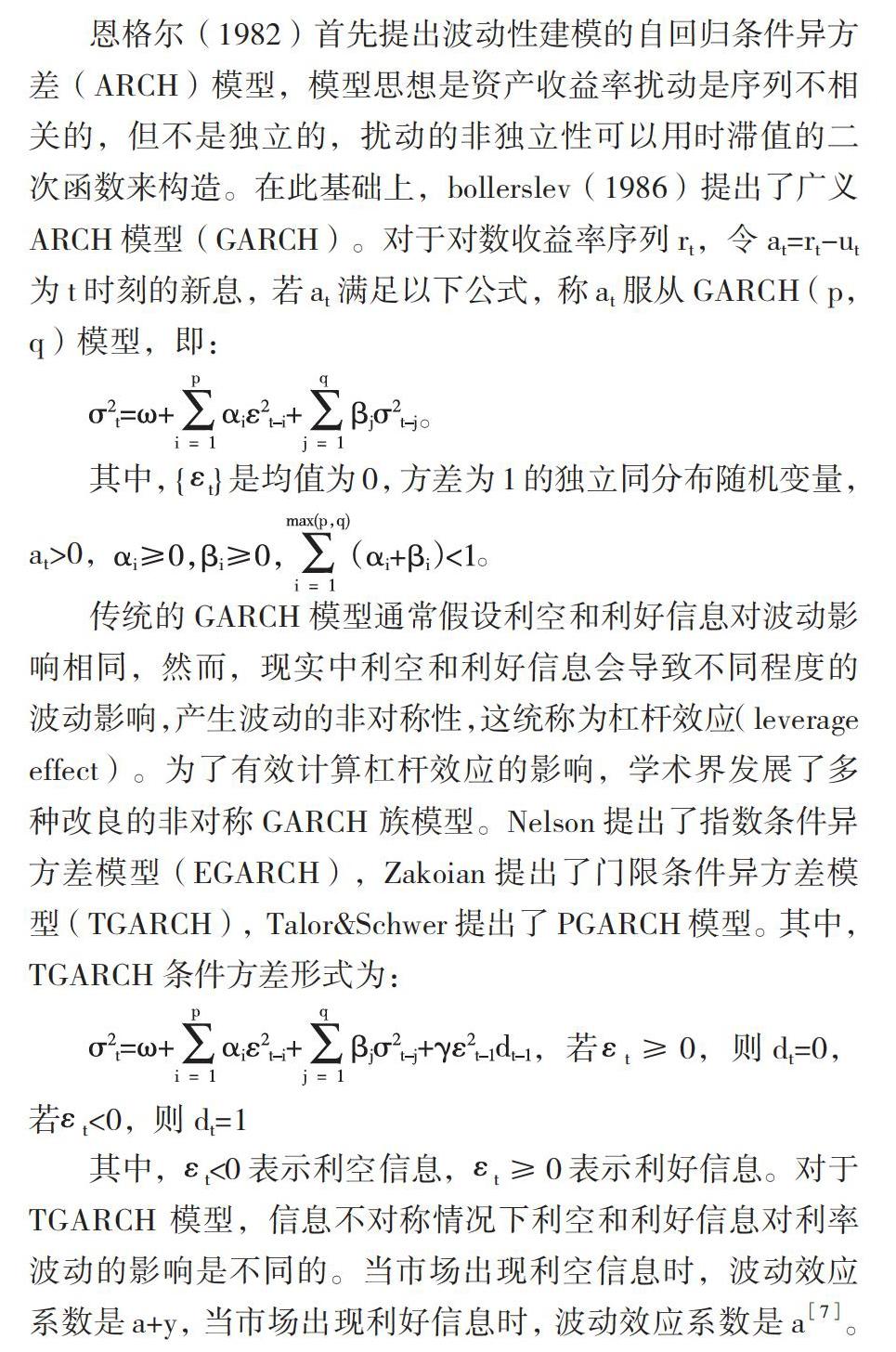

恩格尔(1982)首先提出波动性建模的自回归条件异方差(ARCH)模型,模型思想是资产收益率扰动是序列不相关的,但不是独立的,扰动的非独立性可以用时滞值的二次函数来构造。在此基础上,bollerslev(1986)提出了广义ARCH模型(GARCH)。对于对数收益率序列rt,令at=rt-ut为t时刻的新息,若at满足以下公式,称at服从GARCH(p,q)模型,即:

其中,{t}是均值为0,方差为1的独立同分布随机变量,at>0,。

传统的GARCH模型通常假设利空和利好信息对波动影响相同,然而,现实中利空和利好信息会导致不同程度的波动影响,产生波动的非对称性,这统称为杠杆效应(leverage effect)。为了有效计算杠杆效应的影响,学术界发展了多种改良的非对称GARCH 族模型。Nelson提出了指数条件异方差模型(EGARCH),Zakoian提出了门限条件异方差模型(TGARCH),Talor&Schwer提出了PGARCH模型。其中,TGARCH条件方差形式为:

,若t≥0,则dt=0,若t<0,则dt=1

其中,t<0表示利空信息,t≥0表示利好信息。对于TGARCH 模型,信息不对称情况下利空和利好信息对利率波动的影响是不同的。当市场出现利空信息时,波动效应系数是a+y,当市场出现利好信息时,波动效应系数是a[7]。

四、实证分析

(一)数据选取

目前Shibor对外公布的标准利率期限分别为隔夜、1周、2周、1个月、3个月、6个月、9个月和1年。本文选取流动性较强、市场化程度较高的隔夜利率作为研究对象,利用2007年1月4日至2020年4月20日共3320个时间序列数据进行研究。本文通过采用一阶对数差分的方法,来降低隔夜利率数据的不平稳性,即,其中。

(二)数据统计特征描述

1.数据的统计特征。由图1可知,隔夜利率对数收益率以0均值为轴心上下波动,具有显著的波动集聚效应。2013年金融机构流动性趋紧,市场上隔夜利率飙升,致使在1000-1500阶段有较大波动。

由图2可知,隔夜利率的标准差(Std)为0.087,均值(Mean)为-0.000141,趋向于0,峰度(Kurtosis)为24.806,远高于正态分布的峰度值3,有显著的尖峰厚尾特性,偏度(Skewness)为0.327,显著不等于0,存在显著的右偏特征。J-B统计量相应的P值为0,也表明原假设被拒绝,隔夜利率不具有正态分布。

2.序列平稳性检验。对数据的平稳性检验是条件异方差建模的基础,由表1可知,ADF平稳性检验相应的t统计量为-20.52963,相应的概率p值为0,小于临界值。说明对于隔夜时间序列,原假设被拒绝,没有单位根,序列是稳定的。

3.自相关和偏自相关检验。序列相关性是指弱平稳时间序列t时刻与t-i时刻的相互依存关系。由图3可看出,滞后1阶的自相关系数(AC)和偏自相关系数(PAC)均为0.125,滞后12阶的相关系数为-0.022,偏自相关系数为-0.044,Q-stat统计量远大于卡方临界值,相应的概率值为0,表明拒绝原假设,收益率序列具有弱自相关。

4.均值方程构建。构造合理的均值方程能更好的拟合GARCH模型。经数据测算,发现除ARMA(2,2)系数不显著之外,P值远大于0,其他均值方程系数均显著,需进一步结合模型拟合优良性方法进行选择。根据赤池信息准则AIC(Akaikeinfo criterion)和施瓦兹准则SC(Schwarz Criterion)数值越小、模型拟合效果越精确的原则,ARMA( 2,1)的AIC值和SC值分别为-2.082724和-2.075362,均小于其它模型值,且各系数均显著,P值为0,所以选择 ARMA(2,1)模型作为拟合隔夜利率的均值方程(信息准则测算结果见表2) 。

5.异方差性检验。条件异方差检验主要有ARCH-LM检验和残差平方Q检验两种方法。原假设均是残差序列不存在ARCH效应,P值越小,发生概率越低,越拒绝原假设。本文对均值方程的残差进行滞后一阶ARCH效应检验,检验结果如表3所示,概率P值为0,说明拒绝原假设,隔夜利率存在条件异方差。

由上述检验可知,隔夜利率数据是弱平稳的,存在条件异方差,可以针对时间序列进行GARCH建模,建模的阶数可依据AIC和SC信息准则进行判定。

(三)GARCH模型构建

构造GRACH模型可根据数据特征选择合适的残差扰动项分布,残差扰动项可以选择正态分布、T分布或GED(广义误差分布)等形式。由于GARCH的滞后阶数难以确定,传统研究多集中于低阶的GARCH模型,但适当提高滞后阶数能提高模型的拟合效果。可根据AIC、SC信息准则和统计参数是否显著来确定模型对应的ARCH阶数和GARCH阶数。

经测算发现,ARCH阶数为1,GARCH阶数为2,扰动项选择GED分布时,GARCH(1,2)-GED的AIC值为-4.041960,SC值为-4.036688,模型拟合优良性指标最小,拟合效果最好,且均值方程系数和方差方程系数均显著。测算发现,当ARCH阶数为1,GARCH阶数为2时,TGARCH(1,2)-GED的AIC值为-4.048608,SC值为-4.032034,PGARCH(1,2)-GED的AIC值为-4.086765,SC值为-4.068350,两个方程针对非对称效应拟合效果最好,且各项统计参数显著,详细统计结果参见表4。

其中,AR(1)、AR(2)和MA(1)表示均值方程ARMA(2.1)的统计参数,AIC和SC为模型判定准则,其余为条件异方差的统计参数。所有统计参数的P值均为0,系数显著,存在明显的非对称效应。TGARCH(1,2)中,小于0说明利空信息比利好信息的波动幅度更大,存在正的杠杆效应,利空信息导致Shibor波动2.446665倍的冲击,利好信息导致Shibor波动1.183061倍()的冲击。PGARCH(1,2)模型的小于0,与TGARCH(1,2)验证结果保持一致,存在正杠杆效应。

随后,需要检验残差项中是否存在条件异方差,并继续利用ARCH-LM方法检查残差项的滞后阶数,试驗结果如下:

由表5可知,3种GRACH模型的统计值较小,P值远大于显著性水平,表明构造3种GARCH模型后,残差扰动项已不存在异方差效应。3种GRACH模型均能较好的描述隔夜利率的异方差现象,拟合效果较好。

五、主要结论与建议

本文以市场交易活跃的隔夜利率为研究对象,选取2017年1月4日至2020年4月20日的时序数据,发现隔夜利率不服从正态分布,具有尖峰肥尾和波动聚集效应,对数差分后的数据是稳定的,隔夜利率存在弱自相关性。ARMA(2,1)-GARCH(1,2)-GED模型能较好的刻画利率波动,ARMA(2,1)-TGARCH(1,2)-GED和ARMA(2,1)-PGARCH(1,2)-GED模型能较好的刻画利率的非对称效应,隔夜利率具有明显的杠杆效应。

为降低利率波动给金融风险管理带来的不确定性,金融机构应选择适宜的风险计量方法,综合运用VAR模型、缺口分析模型等方法进行利率风险度量;由于利率波动的非对称性,应重点关注利空信息对投资组合带来的挑战;加强主动负债管理,增加资金的灵活性;合理使用衍生金融工具进行风险对冲,转嫁和对冲风险。

参考文献:

[1]于建忠,刘湘成.Shibor定价理论模型研究及其应用[J].金融研究,2009(2):40-53.

[2]王晋中,赵杰强,王茜.Shibor作为中国基准利率有效性的市场属性分析[J].经济理论与经济管理,2014(2):12-20.

[3]何启志.上海银行间同业拆放利率的风险测度[J].管理科学,2011(1):72-81.

[4]马鹏程,吴莎莎,韩振芳. 基于AR(1)-GARCH(1,1)模型的SHIBOR利率波动性研究[J].河北北方学院学报(自然科学版),2012(02):1-5.

[5]高薇.基于GARCH族模型的我国Shibor金融市场波动率统计研究[J].统计与决策,2015(10):30-33.

[6]佘珍,董纯.基于VAR技术的银行间同业拆借利率的度量研究[J].金融教育研究,2019(03):61-68.

[7]蔡瑞胸.金融时间序列分析(中文第3版)[M].北京:人民邮电出版社,2018,99-120.

作者单位:广发银行运营及流程管理部