美元加息对中国大宗农产品价格影响研究

冯梦超 张 华

(中国计量大学,浙江杭州 310018)

【关键字】美元加息 大宗农产品价格 金融属性 VAR模型

一、引言

自2006年起美联储一直实施量化宽松政策,并于2015年12月宣布首次加息,2016—2019年共加息11次。受美元加息影响,中国大豆、玉米、小麦等大宗农产品期货价格出现不同程度震荡。如2018年,大连商品交易所小麦环比价格连续5个月出现下降,最大降幅为3.77%,大豆环比价格连续7个月出现下降,最大降幅为7.92%;郑州商品交易所玉米环比价格连续4个月出现下降,最大降幅为3.97%。由此可见,美元加息与中国农产品价格波动之间存在密切关联。厘清美元加息对中国大宗农产品价格的影响程度及影响方式对中国维持大宗农产品市场平稳健康运行具有重要意义。

二、文献综述

潘群星、陈旭(2019)指出,过去20年来,中国一直存在农产品价格波动幅度较大的现象,给大宗农产品市场平稳运行带来较大阻力。王耀中等(2018)的研究结果表明,当前中国大豆进口规模世界第一,玉米产量世界排名第二,小麦产销量也排在世界前列。因此,面对大宗农产品价格频繁波动,学者们展开了积极的探讨。

Alam&Gilbert (2017),Triantafyllou&Dotsis(2017)认为,在大宗农产品价格众多影响因素中,货币政策的影响力非常大。晁增义和谌金宇(2015),蔡伟毅等(2018)指出,中国大宗农产品和其他传统工业受货币政策影响较大,且货币供应量、利率和信贷余额与大宗商品价格之间存在长期均衡关系。李敬辉和范志勇(2005)基于粮食存货需求视角进行研究,发现中国实际利率对经济主体存货需求有较大影响,进而影响中国粮食实际价格变化。贾瑞和乔家君(2017)通过实证研究,发现在经济全球化背景下,中国大宗农产品价格会受到美国货币政策影响,且中美货币政策对中国大宗农产品价格的影响存在较大差异。龙少波等(2019)认为,美国、日本、欧盟等发达国家货币政策变化对国际大宗农产品价格波动影响巨大,且美国货币政策变化引起的利率变动对中国大宗农产品价格具有非对称影响。陈莉(2020)、刘欣琦(2018)、肖卫国等(2017)的研究结果表明,美元加息作为美国调整货币政策的重要手段,在全球经济环境经历长时间量化宽松背景下,一出现就备受关注。针对美元加息,国内学者更多把目光放在了美元加息与人民币汇率、通货膨胀、资本流动等宏观因素的关系变化上。丁存振等(2018)、张文军(2011)、郭永俊(2009)的研究表明,人民币汇率、通货膨胀、资本流动与中国大宗农产品价格息息相关。朱小梅等(2017)指出,国际大宗农产品价格承担了美元加息对人民币汇率、通胀水平、货币市场利率的一部分中介作用。周睿(2016)认为,美元加息会引起中国大宗商品价格下降。张卓然(2019)认为,美元加息会对中国大宗农产品价格产生显著的冲击效应。

三、理论分析与研究思路

大宗农产品已经逐步脱离供需基本面的单一影响,其价格波动剧烈,金融属性愈加显著。与此同时,美国货币政策调整及实施带来的货币、资本市场不均衡,必然会引起全球流动性变化,进而导致金融属性日趋显著的大宗农产品价格因投机和财富效应发生大幅度波动。这种大幅度波动会通过期货市场和国际贸易渠道给中国大宗农产品市场带来直接或间接影响。

美元加息对中国大宗农产品价格的直接影响如下:美元加息引起全球流动性紧缩,受此影响,中国大宗农产品市场中的投机资金机会成本增加,这会使大量投机资金撤出中国大宗农产品市场、大宗农产品期货价格下跌。由于农产品期货价格的发现功能优于现货价格,大宗农产品期货价格下跌有可能引起现货价格下跌,进而导致整个大宗农产品价格下跌。

美元加息对中国大宗农产品价格的间接影响主要通过国际大宗农产品价格的变化来传递。出于资本的逐利性,美元加息会使大量投机资金撤离国际大宗农产品市场,给国际大宗农产品价格带来下行压力,而中国大宗农产品的对外依赖度比较高。中国农业农村部网站数据显示,2012—2018年,中国大豆年产量不及中国大豆年进口量的1/5,期间中国玉米年进口量在全国玉米年产量中的占比逐年加大。综上,美元加息会给国际大宗农产品价格带来下行压力,并通过国际贸易渠道将下行压力传递到中国大宗农产品,间接影响中国大宗农产品价格。

结合上述理论,笔者选取2011年1月—2020年2月联邦基金利率、国际大宗农产品价格、中国大宗农产品价格数据构建VAR模型,并按典型大宗农产品种类进行分类研究,运用脉冲响应和方差分解方法,研究美元加息对中国大宗农产品价格的直接影响和间接影响,分析上述影响是否具有异质性。

四、实证分析

(一)变量选取和数据来源

笔者研究的大宗农产品主要选择了大豆、玉米和小麦。以这3个农产品为代表来研究美元加息对中国大宗农产品价格的直接影响和间接影响,所得到的实证结果能够较好地反映美元加息对各类农产品价格的影响差异。此外,笔者选用农产品期货价格来代替大宗农产品价格,原因在于:(1)大宗商品的定价模式主要是期货定价,价格弹性比较大,大宗农产品同理;(2)期货价格的价格发现功能能及时反映大宗农产品市场信息和世界政治经济形势变化,在研究货币政策与大宗农产品价格关系时,这种价格发现功能能更好地呈现研究结果。

研究变量主要选取了美国联邦基金利率、国际大豆、玉米、小麦价格及中国大豆、玉米、小麦价格。美国联邦基金利率用基准利率表示;国际大豆、玉米、小麦价格以芝加哥商品交易所大豆、玉米、小麦期货合约收盘价表示;中国大豆、玉米、小麦价格以大连商品交易所大豆、玉米收盘价和郑州商品交易所油脂强筋小麦收盘价表示。各变量数据均来自Wind数据库,频率是日度。考虑到基准利率并不是每天变化的,故采用折算后的月度基准利率更恰当。其余数据频率都由日度转为月度,并对所有数据做CensusX12季节性调整处理。由于变量间数值相差过大会导致某些变量的作用无法在模型中明确显现,所以对除了联邦基金利率以外的其他6个变量数据进行了对数处理(各变量符号和处理方法如表1所示)。为减少2008年国际金融危机对实证分析过程的干扰,借鉴朱小梅等(2017)的做法,将样本区间定在了2011年1月—2020年2月。

表1 各变量符号及处理方法

(二)模型构建

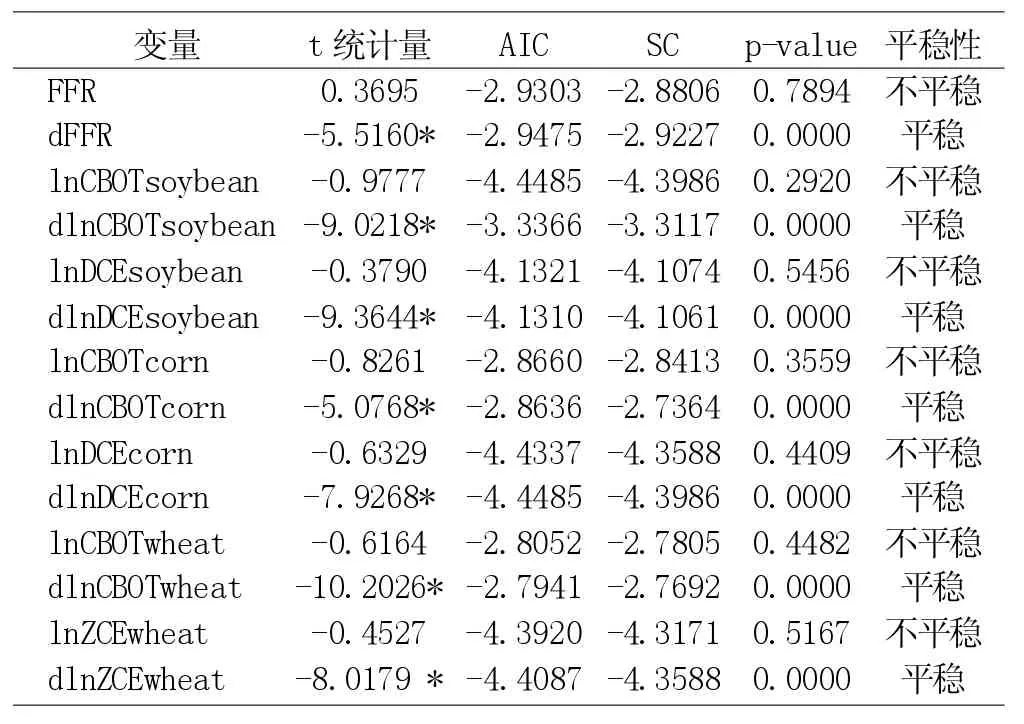

1.单位根检验。构建VAR模型之前,先对变量进行ADF检验,以检验其平稳性。由表2可知,FFR、lnCBOTsoybean、lnDCEsoybean、lnCBOTcorn、lnDCEcorn、lnCBOTwheat和 lnZCEwheat在 1%显著性水平下都不显著,均为非平稳时间序列。一阶差分后这些变量在1%显著性水平下均为平稳时间序列,故都是一阶单整序列。

表2 各变量平稳性检验结果

表3 残差序列平稳性检验结果

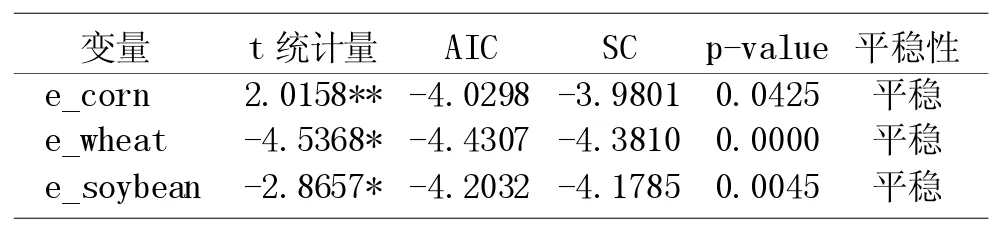

2.协整关系检验及滞后阶数选择。表3显示,经协整检验得到的残差序列e_corn、e_wheat、e_soybean都是平稳序列,说明dFFR分别和dlnCBOTsoybean与dlnDCEsoybean、dlnCBOTcorn 与dlnDCEcorn、dlnCBOTwheat 与dlnZCEwheat这三对变量存在协整关系。

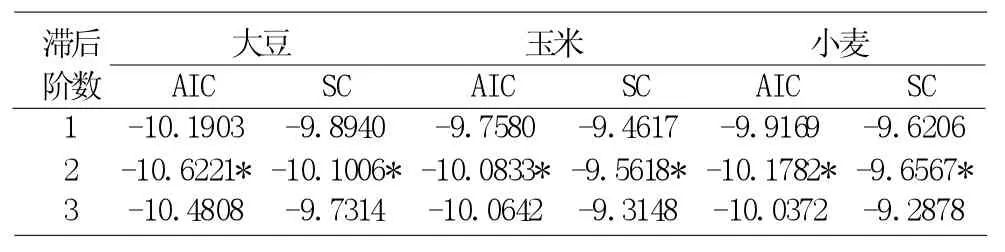

由表4可知,有关美元加息与大豆、玉米、小麦农产品价格的3个VAR模型在AIC准则、SC准则下的最优滞后阶数都是2,即3个VAR模型的滞后阶数为2。

表4 VAR模型最优滞后阶数的选择

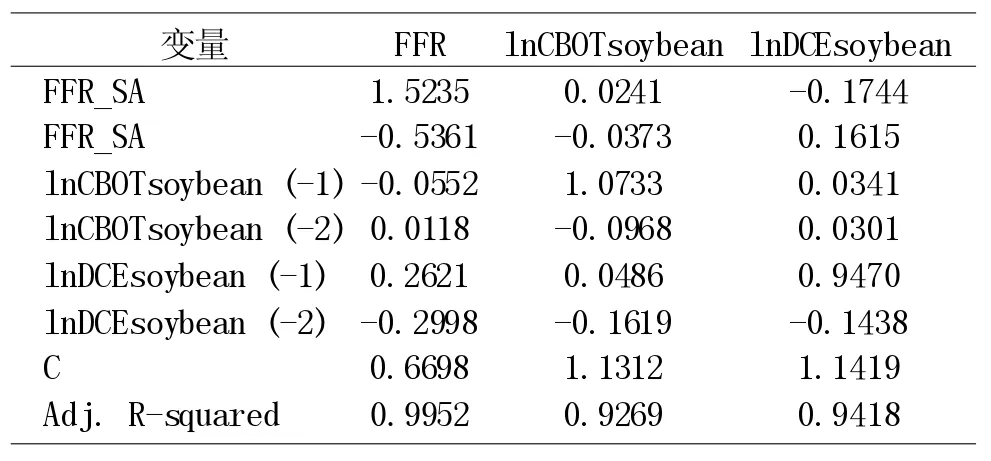

3.VAR模型回归结果。美元加息对中国大豆价格动态影响的VAR模型回归结果如表5所示,其中,3个方程的可决系数都较高,均在0.9以上,说明模型的拟合优度较好。

VAR模型整体单位根检验结果显示,所有单位根均在单位圆内,表明VAR模型是平稳的,接下来可以做脉冲响应分析和方差分析。

表5 VAR模型的回归结果(大豆)

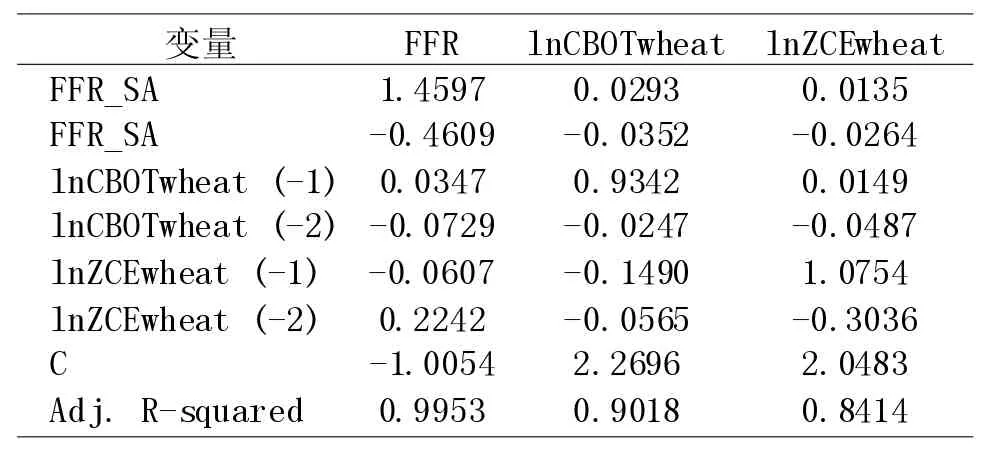

表6和表7回归结果显示,玉米和小麦价格对应的VAR模型拟合优度较好,两个模型均属于平稳的VAR模型,适合做脉冲响应和方差分解分析。

表6 VAR模型回归结果(玉米)

表7 VAR模型回归结果(小麦)

4.脉冲响应分析。由脉冲响应分析可得到一个变量对另一个变量的全部影响,捕捉到受到冲击后系统内各个变量间的动态影响关系。以美国联邦基金利率为冲击变量,借助第三部分理论分析美元加息对中国大宗农产品价格的直接影响和间接影响。脉冲响应函数区间选择24期。

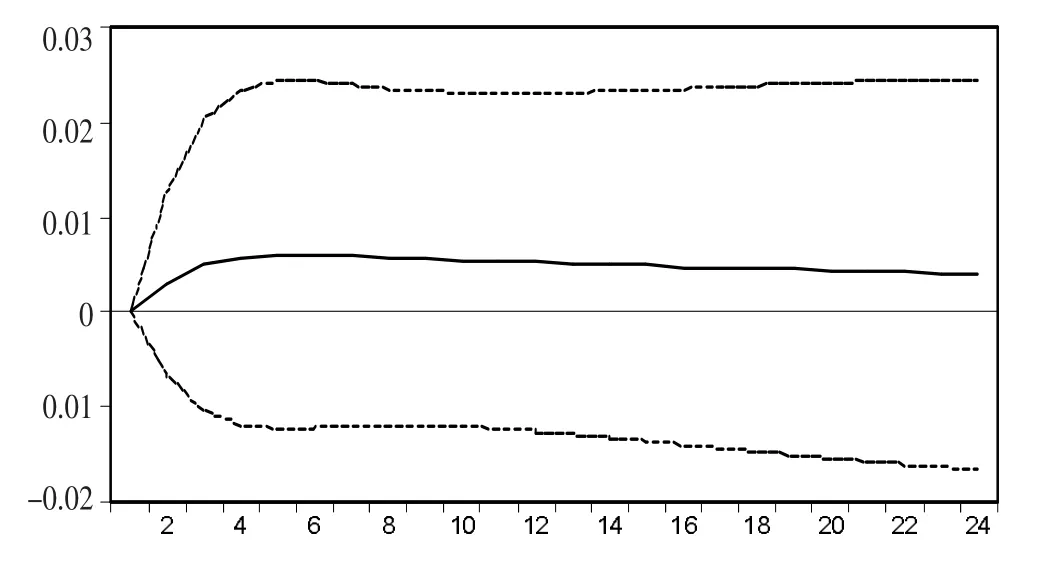

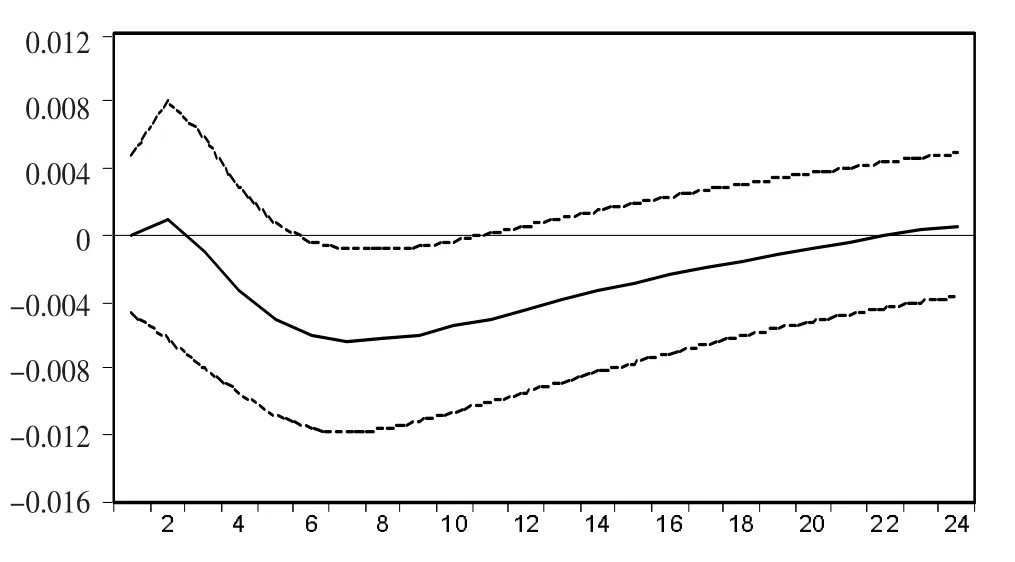

(1)玉米市场。图1显示,国际玉米价格受到联邦基金利率正向冲击后,表现出正向收敛趋势。这与美元加息会引起大宗农产品价格下降的理论预期不符,原因可能是美元加息引起的流动性不足以抗衡国际玉米市场供需基本面。谭小芬(2014)的相关研究指出,大宗商品本质属性为商品属性,而不是金融属性,其价格本质上是由市场供需双方力量决定的,2008年国际金融危机爆发后,国际大宗商品价格受流动性因素的影响显著变小。图2显示,中国玉米价格受到国际玉米价格正向冲击后,从第2期开始逐渐扩大,至第16期开始变为正向平稳趋势,表明国际玉米价格对中国玉米价格的影响较持久。图3显示,中国玉米价格受到联邦基金利率冲击后,第2期~12期总体下降,这符合美元加息会引起大宗农产品价格下降的理论预期,从13期开始冲击影响由负转正,呈正向扩大趋势,这与中国玉米的高产能和价格保护政策密切相关。目前,国内玉米基本能够实现自给自足,玉米进口规模很小。即美元加息不能从国际贸易渠道持续影响中国玉米价格,同时中国一直对玉米实施价格保护政策,因此中国玉米价格没有一直呈现下降态势。

图1 国际玉米价格受到联邦基金利率冲击后的脉冲响应

图2 中国玉米价格受到国际玉米价格冲击后的脉冲响应

图3 中国玉米价格受到联邦基金利率冲击后的脉冲响应

(2)小麦市场。图4显示,国际小麦价格受到联邦基金利率正向冲击后,在前12期受到的影响微弱,但自13期起转为持续扩大但微弱的正响应。说明在前12期国际小麦市场供需基本面与流动因素双方力量不相上下,加之当前世界经济处于低增长、弱复苏周期,致使国际小麦价格表现得较为“纠结”,第13期开始国际小麦价格呈缓慢上涨态势。图5显示,中国小麦价格受到国际小麦价格冲击后,表现为前2期提升、自第3期开始负向加深而后收敛最终趋向于0,影响消失。表明国际小麦价格发生正向冲击后,中国小麦价格不会一直紧随其后。图6显示,中国小麦价格受到联邦基金利率正向冲击后,当期立即提升并持续4期表现为正向响应,第5期转为负向加深趋势,至第19期开始趋于平稳。表明美元加息给中国小麦价格带来的下跌压力不会立即显现,出现此种情况的原因主要有两个:一是2013—2018年中国经济持续较快增长,年均增长率为7.0%,高于世界同期年均2.9%的增长率。经济增长带来旺盛需求,居民消费、农产品加工等对中国小麦的需求短期内不会减弱;二是中国对小麦等粮食类农产品实施价格保护政策。第5期开始转为负向趋势符合美元加息会引起大宗农产品价格下跌的理论预期。

图4 国际小麦价格受到联邦基金利率冲击后的脉冲响应

图5 中国小麦价格受到国际小麦价格冲击后的脉冲响应

图6 中国小麦价格受到联邦基金利率冲击后的脉冲响应

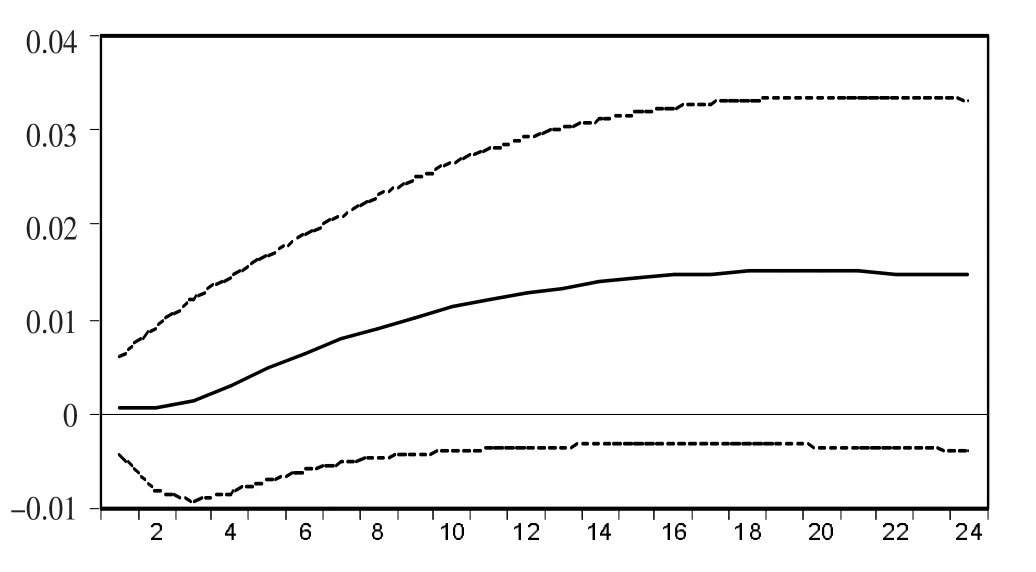

(3)大豆市场。图7显示,国际大豆价格受到联邦基金利率正向冲击后,表现为负向反应,前期平稳,后期呈缓慢加深趋势。图9显示,中国大豆价格受到联邦基金利率正向冲击后,第1期有微弱正向反应,第2期转为负向反应,呈现先负向加深后趋于平稳的态势。这些表现均符合第三部分的理论预期。图8显示,中国大豆价格受到国际大豆价格正向冲击后,呈现先缓慢上升后逐渐下降的正向收敛趋势,且在第8期~11期达到峰值。表明国际大豆价格对中国大豆价格的影响具有持久性。主要原因在于中国大豆进口依赖度过高,80%以上市场需求需要依靠进口来满足,而短期内中国大豆产能无法快速提高,中国大豆市场开放度相对较高。因此,国际大豆价格很容易通过国际贸易渠道影响中国大豆价格。

(四)方差分解分析

方差分解可用于研究VAR系统内某一个变量变动中来自于自身变量和其他变量的贡献度,即得到不同变量间的相互影响程度。方差分解函数区间同样选择24期。

图7 国际大豆价格受到联邦基金利率冲击后的脉冲响应

图8 中国大豆价格受到国际大豆价格冲击后的脉冲响应

图9 中国大豆价格受到联邦基金利率冲击后的脉冲响应

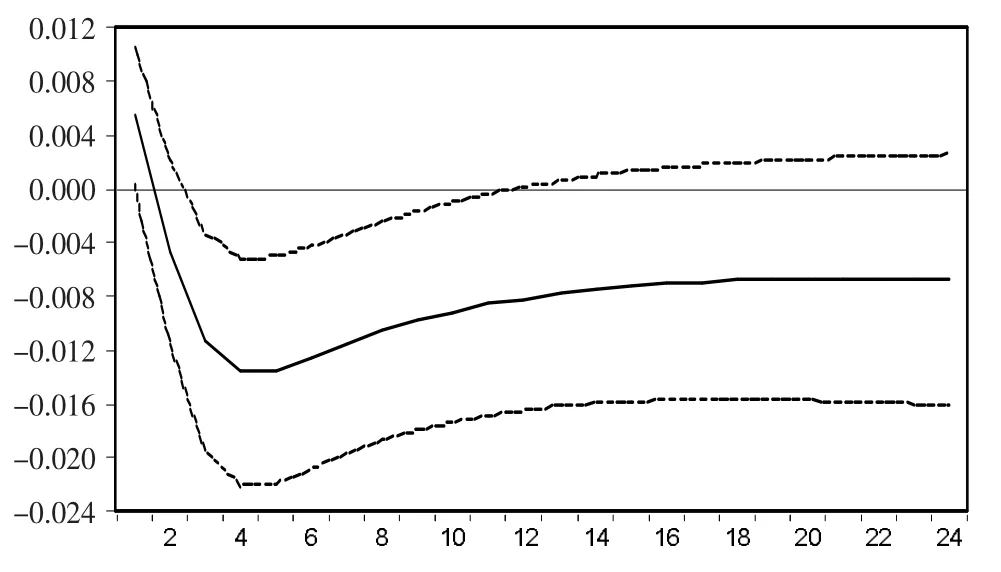

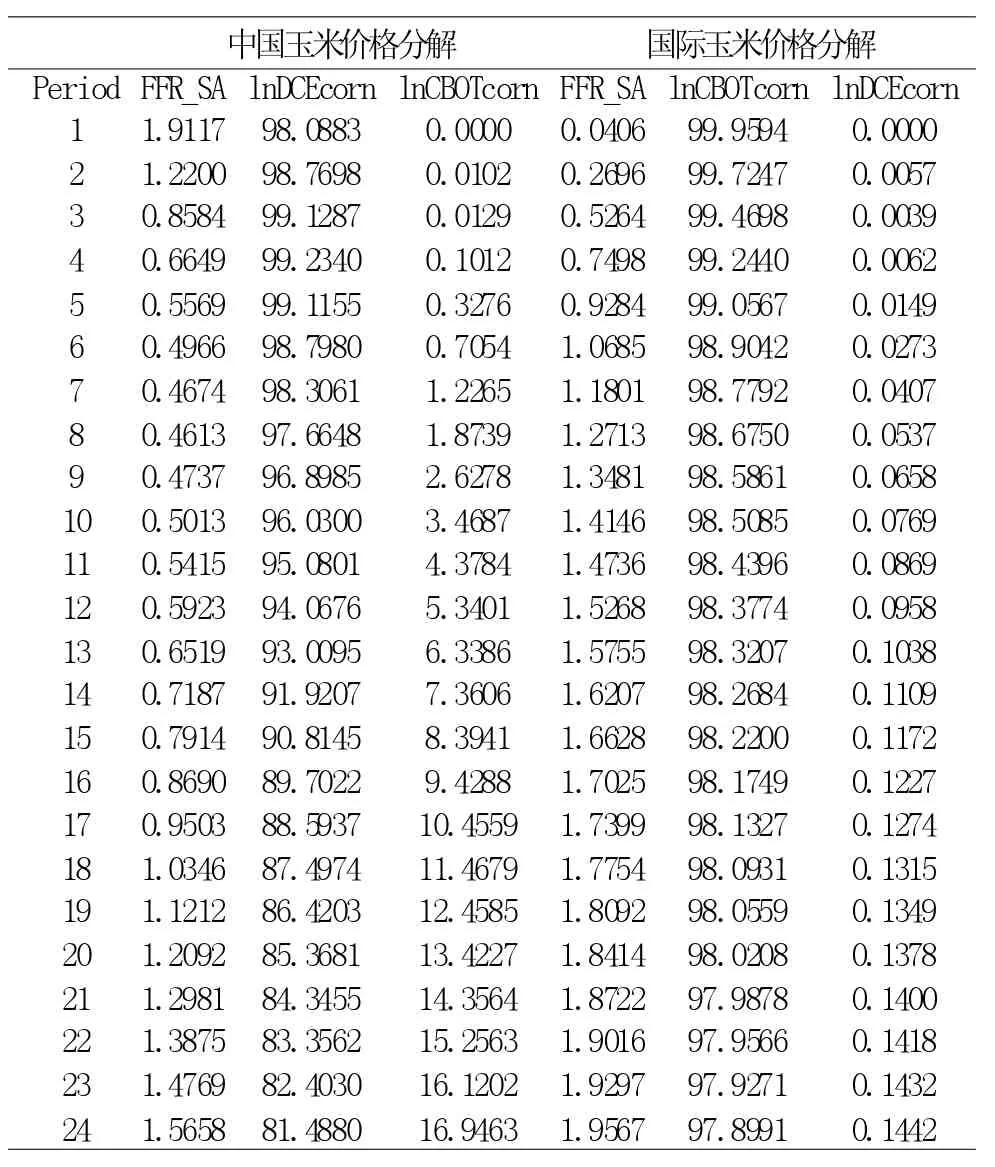

1.玉米市场。由表8可知,中国玉米价格变动更多源于自身供求状况,其方差贡献率始终在80%以上。第1期和第2期联邦基金利率对中国玉米价格的方差贡献率大于国际玉米价格对中国玉米价格的方差贡献率,但从第6期开始后者的贡献率超过了前者,且两者的差距越来越大。说明与联邦基金利率相比,国际玉米价格对中国玉米价格的影响更显著且逐渐加深。与此同时,联邦基金利率对国际玉米价格的方差贡献率一直增大,但数值偏小,峰值也仅为1.9567,而供求状况是影响国际玉米价格的首要因素。综上可知,联邦基金利率对中国玉米价格的直接影响较小,且联邦基金利率通过国际玉米价格影响中国玉米价格的间接影响较微弱。需特别指出的是,国际玉米价格对中国玉米价格的直接影响较显著。

美元加息对中国玉米价格影响较小。一方面,中国玉米产能高、对外依存度很低。中国农业农村部公布的数据显示,近5年,中国玉米年进口量不及中国玉米年产量的2%,且中国玉米产量居世界前列。另一方面,中国玉米期货交易规模较小。大连商品交易所相关数据显示,2017年中国大连商品交易所玉米期货合约交易规模为7.1万吨,同年中国玉米年产量为25907.07万吨。

表8 玉米价格的方差分解结果

2.小麦市场。由表9知,中国小麦市场自身供求状况是影响中国小麦价格的主要原因,其自身方差贡献率在24期内一直大于70%。国际小麦价格对中国小麦价格的方差贡献率自12期起趋于稳定,保持在10%以上,且联邦基金利率对中国小麦价格的方差贡献率一直稳步增长,并在第16期首次超过国际小麦价格对应的方差贡献率。这表明联邦基金利率和国际玉米价格对中国小麦价格的直接影响存在且显著。观察国际小麦价格方差分解结果可知,联邦基金利率方差贡献率在24期内一直小于1%,符合国际小麦价格受到联邦基金利率正向冲击后趋势变化不大的脉冲响应结果图。中国小麦价格对国际小麦价格的方差贡献率慢慢增大,自13期起稳定在9%左右,且此阶段与国际小麦价格对中国小麦价格同期方差贡献率相差不大,表明中国小麦价格对国际小麦价格影响较为显著。由于联邦基金利率对国际小麦价格的直接影响很微弱,联邦基金利率通过国际小麦价格来影响中国小麦价格的间接影响不显著。

综上,联邦基金利率对中国小麦价格的直接影响相对显著,联邦基金利率通过国际小麦价格影响中国小麦价格的间接影响相对微弱,但从间接影响角度看,国际小麦价格与中国小麦价格的相互影响较为显著。

表9 小麦价格方差分解贡献率

3.大豆市场。由表10可知,第1期中国大豆价格对自身的方差贡献率为88.3097%,联邦基金利率对中国大豆价格的方差贡献率为4.0708%,国际大豆价格对中国大豆价格的方差贡献率为7.6195%。第8期中国大豆价格对自身的方差贡献率降至47.0077%,联邦基金利率对应的方差贡献率升至22.9114%,国际大豆价格的方差贡献率升至30.0809%,其中联邦基金利率和国际大豆价格的方差贡献率之和首次超过50%,且后续超过了70%。说明与玉米、小麦价格相比,中国大豆价格更容易受到联邦基金利率和国际大豆价格的影响。长期来看,在一定范围内,中国大豆自身供求因素对中国大豆价格的影响会变弱,联邦基金利率和国际大豆价格对中国大豆价格的影响会越来越大,两者共同的影响力甚至可以超过中国大豆自身供求因素。这和当前中国大豆难以自给自足、对外依存度较高密切相关。中国农业农村部统计数据显示,2012—2019年中国大豆年产量不及中国大豆年进口量的1/5,中国大豆产能无法完全满足中国大豆需求。综上,联邦基金利率、国际大豆价格对中国大豆价格的直接影响存在且显著。

对国际大豆价格方差分解结果进行分析后可知,国际大豆自身供求因素是影响其价格变动的主要原因,其方差贡献率始终超过80%。联邦基金利率对国际大豆价格的方差贡献率峰值为2.5066%,比国际玉米、小麦价格相应的方差贡献率都要大,表明联邦基金利率对国际大豆价格的直接影响强于国际玉米价格、国际小麦价格对应的直接影响。观察第24期国际大豆价格方差分解数据,联邦基金利率的方差贡献率为2.5066%,比同期国际玉米价格方差贡献率 (1.9567%)、国际小麦价格方差贡献率(0.4652%)都要大;同时,中国大豆价格受国际大豆价格影响(方差贡献率49.8341%)大于同期中国玉米价格(方差贡献率16.9463%)、小麦价格(方差贡献率10.3019%)所受到的相应国际影响。相对而言,联邦基金利率通过影响国际大豆价格来影响中国大豆价格的间接影响比对中国玉米价格、中国小麦价格的间接影响要更显著。

综上,联邦基金利率对中国大豆价格的直接影响存在且显著,联邦基金利率对中国大豆价格的间接影响相对强于对应玉米、小麦的间接影响,国际大豆价格对中国大豆价格的直接影响远大于对应玉米、小麦的直接影响。

五、结论及政策建议

(一)结论

第一,中国玉米、小麦、大豆价格均会受到联邦基金利率正向冲击的直接影响,且该影响具有异质性。具体地,中国小麦和大豆价格更容易受到美元加息的直接影响,而玉米价格受到的直接影响相对较小。说明中国小麦和大豆的金融属性较强,玉米的金融属性相对较弱。

表10 大豆价格方差分解贡献率

第二,相对于直接影响,联邦基金利率通过国际大宗农产品价格来影响中国大宗农产品价格的间接影响较小。但在其影响路径中,国际大宗农产品价格冲击对中国大宗农产品价格的影响比较显著。具体地,中国玉米、大豆价格更容易受到国际玉米、大豆价格影响,中国小麦与国际小麦价格的相互影响几乎势均力敌。

(二)对策建议

第一,防范中国大宗农产品过度金融化,密切关注联邦基金利率与中国大宗农产品价格走势的联动性。中国大宗农产品如大豆、小麦等农产品的金融属性日趋显著,这与中国大宗农产品期货市场的蓬勃发展密切相关。中国在开放农产品期货市场的同时,应遵循金融服务于实体经济这一原则,并制定规范的农产品期货市场制度,将市场内大宗农产品投机资金控制在安全范围内,适当提高中国大宗农产品期货市场准入门槛。如加强中国农产品期货市场各交易主体资格审查力度,不断健全农产品期货交易保证金等风险防范机制,努力平抑中国大宗农产品价格非自然波动,缓解中国大宗农产品过度金融化压力。

针对中国玉米等尚未过度金融化的大宗农产品,要以中国大豆、小麦为前车之鉴,加强对中国玉米期货市场的支持与引导,严厉打击游资炒作和哄抬价格行为。关键是要完善农产品现代物流体系,使其在面对供应链供需两端时,能做到快速响应,精准施策,平衡供需。具体可从以下两方面入手:一是利用政府和民间信息流通渠道,对农户定期宣传相应农业政策,提供农产品市场信息服务,消除农户对农产品价格波动的担忧,稳定农户农产品价格预期;二是相关市场监管机构要加强对农产品购销、深加工企业的监管,严防囤积居奇、炒作等,维护大宗农产品市场秩序。

第二,加强对国际大宗农产品价格的监测预警,努力获取国际大宗农产品定价权。密切关注国际大宗农产品价格走势,警惕其异常价格波动,厘清其价格波动主要影响因素。积极拓宽信息收集渠道,有效解决国际国内大宗农产品信息不对称问题。密切跟踪主要农产品大国的战略布局与农业政策调整,减少其对中国大宗农产品价格造成的冲击。在防止中国大宗农产品过度金融化的前提下,不断丰富中国玉米、大豆、小麦等大宗农产品期货品种,努力提升其国际竞争力,减少中国农产品价格短期大幅波动现象,扭转中国大宗农产品价格受制于国际农产品价格的局面,逐步掌握国际大宗农产品定价权。