股权激励对公司战略的影响

孙文龙 申曼玉

摘 要:本文以2014-2018年沪深A股上市公司为样本,借鉴Bentley的公司战略衡量方法,探讨股权激励对公司战略的影响。研究发现实施股权激励与公司战略激进程度呈显著正相关,表明实施股权激励使得公司战略更为激进,且股票期权的激励效果更为显著。进一步的使用PSM稳健性检验,结论依旧成立。

关键词:股权激励;公司战略;股票期权;限制性股权

一、引言

自1993年深圳万科实施股票期权激励政策以来,我国其他企业陆续开始关注股权激励政策,并且不断对激励模式做出尝试,2005年 12 月31 日中国证监会发布的 《上市公司股权激励管理办法》 ( 试行) 正式施行后,越来越多的上市公司计划实施股权激励方案,相比较工资薪酬,股权激励更侧重于长期激励,更有利于吸引人才,留住人才,调动激励对象的积极性,驱动管理层加大对创新、高新技术这类风险较高但有利于企业维护竞争力的投资,使得企业的短期发展和长期发展相结合,促使管理层和股东利益的一致化,降低股东——管理层的代理成本,从而更好地为公司股东创造价值。股权激励对公司经营投资决策产生影响,比如研发创新投入,投资行为。以往研究证实实施股权激励的公司比没有实施股权激励的公司更多的进行创新活动(叶淞文,韦德贞,2018),管理层持股与公司的研发投入呈显著正相关,且实施股权激励能够有效促进公司研发创新(刘运国,2007)。

Miles和Snow(1978,2003)将战略划分为进攻型、防御型和分析型三种,进攻型战略类型的公司表现为注重研发投资和创新,专注于开拓市场和开发新产品,员工的任期不固定,晋升渠道比较灵活,调动员工积极性。防御型则是那些专注于企业的现有产品或服务,关心财务稳定和产品生产,不注重研发投入,员工的任期稳定且一般较长,不利于提高员工的积极性。以往关于公司战略的研究多注重公司战略产生的影响,比如相比较防御型企业,进攻型企业更易产生财务报表违规和更高的审计收费(Bentley,2013)。进攻型企业更易产生盈余管理行为。进攻型企业比防御型企业更易发生财务困境(高梦捷,2018)。防御型企业产生低的投资行为,进攻型企业产生高的投资行为(林煜恩,2019)

二、文献综述及假设提出

Ryan,H. 和 R. Wiggins(2002)研究CEO薪酬与R&D投入两者之间的关系时发现,公司增长机会越高,薪酬激励中的股票期权占比越大,且股票期权正向影响R&D的投入,限制性股票则产生负向影响。虽然文章研究不同薪酬结构下股票期权和限制性股票对R&D的影响是反向关系,但是没有表明相对于没有实施股权激励的公司,实施限制性股票激励的R&D投入变化。叶淞文,韦德贞(2018)表明实施股权激励的公司比没有实施股权激励的公司更多的进行创新活动。刘运国(2007)等提出管理层持股与公司的研发投入呈显著正相关,且实施股权激励能够有效促进公司研发创新。冯根福,温军(2008)用多元线性回归模型发现高管持股与公司的技术创新呈不太显著的正相关。Smith,Clifford W(1982)和Dechow, Patricia M(1991)都发现CEO在临近退休时会放弃一些对公司长远发展有益的投资项目或决策,存在短视行为,比如会削减研发投入,但管理层拥有的股权数量会缓解这一行为。这就意味着如果一个企业实施股权激励方案,让管理层持有公司股份或者增加其持有量,会促使管理层关注企业的长远利益,又因为行权条件也有时间要求(例如只有连续3年公司业绩增长率保持在一定水平上才能行权),会更加促使管理层不能只关注短期利益。所以我们认为实施股权激励后,会加大公司的研发投入。

Miles和Snow(1978,2003)对公司战略分类时,认为对于进攻型企业来说,市场开发和创新可能和高效率的生产一样或者更重要,由于开发产品和创新有不可避免的风险,进攻型企业的管理层会面对更多的不确定新和风险,进攻型企业为了更好地适应变化的市场环境,就需要采取激励措施鼓励管理者的“冒险”行为,而防御型企业员工晋升渠道一般是内部晋升,激励程度就比较低。公司实施股权激励后,对其激励对象的激励程度加大,趋向更加激进的公司战略类型。基于以上分析,我们提出假设1:

H1:实施股权激励促使企业战略更激进。

三、数据来源和研究设计

(一)数据来源

本文选取我国A股行业上市公司2006-2018年的数据进行研究,因为在度量战略类型的时候需要用到五年的平均值,且结合股权激励的数据,故实际的数据为2014至2018年。在此基础上对数据做如下处理:(1)剔除金融行业(2)删除数据缺失、不足5年,ST、*ST的企业样本(3)删除相关数据缺失的样本。数据来自CSMAR和WIND数据库。

(二)变量定义

1.因变量。本文因变量Score。按照Bentley等(2013)的计量方式,Score为六个指标分值之和。六个指标都是以前五年的滚动平均值计算,将计算的结果按照年度——行业平均分为五等份,并赋值,第一高的赋值5,第二高赋值为4,以此类推,最小的赋值为1.但第六個指标相反,最小的赋值5.最终分数值的结果在6-30区间,值在6-12区间为防御型,在13-23区间为分析型,在24-30区间为进攻型,分值越大表明公司战略越激进。以下为六个指标的计量方式:(1)研发费用占销售收入比(2)员工人数与销售收入的比值(3)销售收入增长率:(4)销售费用和管理费用占销售收入的比重(5)员工人数波动性(6)固定资产占总资产的比重。

2.自变量。Stock_option为哑变量,即如果公司当年实施股权激励取值为1,否则为0。

3.控制变量。 考虑到公司自身经营特征和高层管理团队特征对公司战略的影响,本文参考王嘉歆(2019)的研究,将以下变量选作控制变量:公司规模(size)、总资产周转率(assectturn)、资产负债率(debteadio)、净资产收益率(ROE)、上市年限(Star-year)、产权性质(state)、股权集中度(Shrcr4)、董事会规模(Direceternumber)、独立董事占比(inderad)、CEO性别(sex)管理层年龄均值(age)、总经理和董事长两职合一(manboth)、货币资金(cash)。并同时控制行业和年份虚拟变量。

(三)实证模型

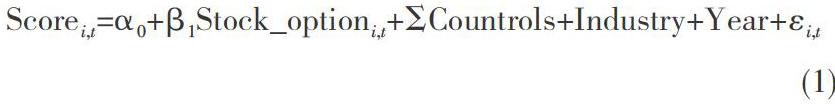

根据上述描述,针对假设1列示的回归模型,Countrols代表上述列示的控制变量,同时控制行业和年份。得到回归模型(1)验证假设1。

四、实证结果

(一)描述性统计

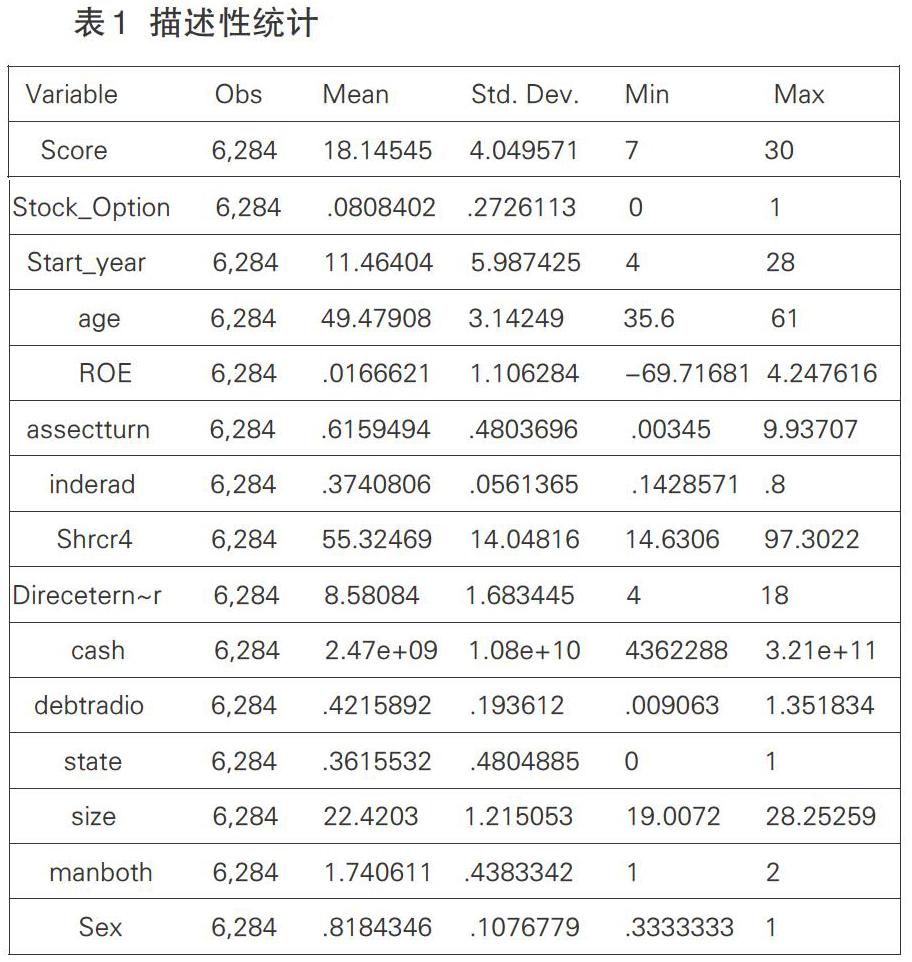

表1列示了所有变量的描述性统计分析,可以看到公司战略分值分布于7-30分之间,平均值为18.14,样本多属于分析型公司,实施股权激励的样本为508,个,24.94%公司实施股票期权激励。从size、state看出高管男性占比较高,36%样本公司为国有企业。

(二)相关性分析

表2列示了主要变量其相关系数,公司战略与股权激励在1%显著性水平上正相关,初步支持假设1。根据系数初步分析,公司战略与产权性质呈现负相关,表明非国企更倾向属于进攻型企业,除了公司规模与资产负债率的相关系数为0.502,其余各變量的相关系数均低于0.5,表明不存在严重的共线性,由于篇幅原因未将全部变量列示。

(三)多元回归分析

表3列示了股权激励实施及股权激励类型对公司战略影响的检验结果,方程(1)为全样本的OLS回归结果,Stock_Option的系数为0.849,在1%显著性水平上为正,表明实施股权激励的公司当年公司战略更加激进,证实假设1。公司规模系数显著为负,可能是由于公司规模越小公司其组织更加灵活,发展空间更大,投资策略求变而不是求稳。所有权性质系数为显著为负,可能是因为非国企更加重视企业的研发创新,人员波动性更大,从而体现为企业战略很激进。

(四)稳健性检验

PSM检验。在验证假设1 时,可能会存在股权激励样本选择的内生性问题,故本文对假设1进行PSM稳健性检验。参考孙菁等人(2016)的研究,考虑到企业管理层特征、企业经营特征和产权性质等因素对实施股权激励行为的影响,本文选取总资产周转率、净资产收益率、独立董事占董事会人员比、管理层平均性别、前十大股东持股比例、资产负债率、货币资金、控制人性质和公司规模作为倾向匹配变量。对所有实施股权激励的样本进行一对一的最近邻匹配。图1和图2为匹配前后密度函数图,可以直观地看出匹配前控制组和处理组的图形偏离较大,但匹配后图形吻合程度较高,说明倾向匹配效果较好。

原实施股权激励的样本个数为511个,1对1匹配后共有1022个样本,说明这1022个样本在选择实施股权激励得分上相近,仅在是否实施股权激励这点上不同。利用匹配后的样本进行简单最小二乘法回归,回归后的结果表明,股权激励与公司战略呈显著正相关,结果仍然是支持假设。

五、结论

与以往研究股权激励的文献不同,本文从实施股权激励对公司战略产生的影响出发,利用2014-2018年的股权激励数据,研究发现,实施股权激励使得其公司战略更加激进,进一步对股权激励类型进行分类发现,股票期权的激励更加显著。在进行PSM检验和替代变量稳健性检验后,结论依然成立。本文丰富了股权激励和公司战略领域研究,这也加深我们对公司战略影响因素的理解,在认识股权激励对公司战略影响上,给企业提供参考。

参考文献:

[1]Business Strategy, Financial Reporting Irregularities, and Audit Effort[J].Kathleen A. Bentley,Thomas C.Omer,Nathan Y.Sharp..Contemporary Accounting Research.2013(2)

[2]Ryan,H.and R. Wiggins,2002,“The Interactions between R&D Investment Decisions and Compensation Policy”,Financial Management,Vol.31pp.5-29.

[3]Miles,R. E. and C. C. Snow,2003,Organizational Strategy Structure and Process,Stanford,CA:Stanford University Press

[4]林煜恩,吴佳佳,朱健齐.公司战略和投资行为偏差[J].统计与信息论坛,2019(05)

[5]吕长江,张海平.股权激励计划对公司投资行为的影响[J].管理世界,2011(11):118-126+188.

[6]高梦捷.公司战略、高管激励与财务困境[J].财经问题研究,2018(03):101-108.

[7]周建波,孙菊生.经营者股权激励的治理效应研究——来自中国上市公司的经验证据[J].经济研究,2003(05):74-82+93.

[8]吕长江,严明珠,郑慧莲,许静静.为什么上市公司选择股权激励计划[J].会计研究,2011(01):68-75+96.

作者简介:

孙文龙(1979- ),男,汉族,山东青岛人,东华大学管理科学与工程博士,硕士生导师,副教授,研究方向:公司金融;

申曼玉(1996- ),女,汉族,河南新乡,硕士研究生,研究方向:审计。