试探性反弹 以价换量热水器市场的全向走势

根据中怡康疫情期间在各层级市场的消费调研显示,相比一线和新一线城市,二三线城市的消费信心和消费指数明显好转,包括经济复苏速度也要快于一线城市,当然对未来经济预期也更为乐观。

第一季度,国内GDP下降6.8%;第二季度增长3.2%,整个经济在第二季度开始逐渐恢复。与行业密切相关的中国采购经理人指数(PMI)也上升了50%,同样释放了经济利好讯号。

家电产品的购买计划也受疫情影响发生了变化,健康类、个人护理类,带有消毒杀菌功能产品的增长较为明显。而原计划纳入大家电的购买计划,发生变化的概率比较大。首先,相比小家电,购买意愿不是非常强烈。但并非不再购买或者取消,而是会产生延期购买。

聚焦国内热水器行业。

对于电热水器市场而言,今年一季度无疑是最难熬的阶段,销售额和销售量纷纷发生断崖式下滑。销售量下降16.7%;销售额下滑14.4%。进入第二季度,销售量上升了12%,这种增长很大程度上源于线上6月份大促活动的驱动。

再看燃热市场,燃热上半年市场容量为137亿元。同样,第一季度销售量和销售额也纷纷下降,在二季度也出现了翻盘,销售量上升了6.5%,销售额上升2.4%。同样借助线上6月份大促活动。但可以非常明显的看出销售额和销售量之间的差异,即销售额的增长要远低于销售量,这一数据也充分显示出两个问题。

第一,线上产品的销售导向依然以性价比为先;第二,现在热水器市场价格整体走低,消费购买中起决定因素的,依然是价格。

燃热市场 以价换量

关于价格,无论从数据上来看,还是从品牌的价格矩阵来看,价格战显然已经无法避免,尤其是头部品牌参与进来之后,对于二三线品牌,尤其是小品牌的影响和打击,实际上是致命的。包括在一向以高端标榜的零冷水品类上,TOP前20的品牌,很多品牌打出了3000元以下价格,这在过去的市场是不可想象的,同时可见价格战的战火已经蔓延到高端品牌和高端品类,下降幅度达到30%,影响了整个产品档次的下延。而“以价换量”的行业现象和价格走势,也将在下半年继续持续。

再看产品,6月份的变化最为明显。以燃热为例,13~16L产品是主流销售产品,消费者最关注的是出水量,这个升数范围的产品,市场销售提升的较快。

而在品牌份额上,A.O.史密斯、林内恒温机扩大,海尔、美的、卡萨帝零冷水上升明显。

多品牌提升16L型号比例,美的13和16L同升,万和14和17L则更明显。

美的和万和在这场竞争中走了一场差异化之路,例如,美的推出13L,万家乐主推14L,避开竞争最为激烈的段位。

值得关注的是海尔卡萨帝的市场表现。无论是销售额还是销售量均呈上升表现,尤其是零售额的占比要大于零售量,品牌价格得到了进一步的提升。这与卡萨帝的品牌定位有关,同时也与地方零售卖场的主推有关。卡萨帝与区域零售卖场签订了合作协议,无论在品牌形象、展区展示以最终要的利益分配上,都投入了更多的资源和政策,在终端消费市场、尤其是高端客群中树立了高端形象并得到了区域卖场的主推,也是卡萨帝市场份额提升的直接原因。

同时,美的高端品牌Colmo推出之后,在今年上半年跻身TOP10排名榜,同样值得关注。

从渠道上看。

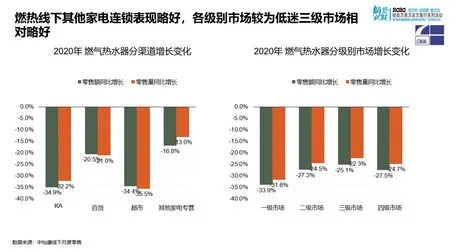

首先,地方区域连锁的销售表现明显好于全国零售卖场。

从数据上看,全国零售连锁卖场今年上半年的销售下滑几乎超过15%。地方卖场之所以表现相对突出,很大程度上在于绝大多数的卖场位于二三级和三四级市场。这些区域的消费市场和消费信心恢复速度更快,受疫情影响稍弱。而全国连锁的主要份额集中在一线城市,一线城市的消费群本就持谨慎态度,加上疫情之后很多人收入发生调整,消费能力有所下降,对于家电这种刚性产品和价格相对较高的品类,存在着购买滞后。

同时,对于刚性需求的产品,因为线上的价格更具优势,加上疫情进一步扩大了线上圈层,这也直接决定了全国连锁卖场在疫情之下的销售直线下滑。

其次,线上零冷水16L、13L和20L上升明显,均价降幅较大。

受线下渠道影响,线上成为主要销售出口。美的、海尔、万和、万家乐、能率、华帝零冷水产品放量,主要集中在16L区间。

在燃气热水器品类中,零冷水和恒温二者的占比可以称之为“二八开”。而主流产品的价格降幅将近50%。2000元左右产品占比近60%,TOP20中9款新品7款定向投入线上,多款产品均价腰斩再次印证了销售份额上升以来价格的下调为代价,也表明了线上竞争更加残酷激烈。

在产品投放上,线上零冷水由双线同款PK,进入定向投放回归低价的第二竞争阶段,采取线上线下产品特供策略。

电热市场 由负转正

电热市场整体容量为127亿元。今年第一季度的销售量为4.9%,销售额为负5.6%。

从今年第二季度开始,电热市场出现翻盘,销售量为11.3%,销售额为负1.1%。电储水热水器整体市场销售表现由负转正。值得注意的是,5~6月份的销售,占比上半年销售的40%。

线下市场表现,同燃热渠道表现一样,三四级市场以及地方区域连锁卖场依然表现良好,在全国零售连锁卖场和地方卖场的线下渠道格局中,地方家电连锁表现稍好。

电热的北方市场销售略好,尤其在辽宁、贵州、内蒙地区,是增长的主要省份,也可以成为下一轮电热市场的主力布局区域。

目前电热产品的主流功率集中在3000瓦,品牌以海尔和A.O.史密斯为主。但3200瓦以上的产品增长率也在明显向上走。例如,3200瓦美的主导Colmo拉升,4000~5000瓦是卡萨帝的主流布局。

电热的APP智能化市场呈现多价位段发展,3000~4000元,乃至4000元以上都在上升,主要由Colmo和海尔拉升。由此可见,美的系和海尔系的高端品牌,线下市场份额提升非常明显,形成你追我逐的态势。

电热线下零售量品牌TOP前三排名为海尔、美的、A.O.史密斯;从零售额上来看,前三排名分别为A.O.史密斯、海尔和美的。另外,卡萨帝晋升TOP4,Colmo进入TOP10。在上半年热水器表现中非常抢眼。

线上,同样是这三个品牌表现较为优质,尤其关注的是,线上的品牌排名中美的华凌品牌冲入前四。华凌由去年的6.7%占比到今年的47%,市场冲击力和表现力可见一斑,同时,华凌主攻消费群也显示的明显。对于华凌而言,整体零售额的增长要远低于零售量,其品牌溢价空间较低。这既与品牌定位和目标人群相关,华凌作为美的的年轻品牌,锁定刚刚毕业步入社会的年轻人,鉴于消费力有限但又有追逐品质和颜值的特征,华凌重新对品牌和产品进行包装,并且主攻以京东为主的线上渠道,再次锁定目标客群的主流购物渠道。这两点,是华凌目前取得成功的主要因素。

另外,电热线上主销产品功率集中在2000瓦及3200瓦,这两个功率的产品增长明显。

再看线上APP市场与线下差异明显,低端增长明显,1500元是主流价格,以美的、海尔主导,万和、华凌增长明显。

后市展望 内循环效益

今年下半年,经济内循环有利于我国大环境的稳中向好

“逐步形成以国内大循环为主体、国内国际双循环相互促进的新发展格局。” 在今年两会上,明确释放了这一信号。毫无疑问,“内循环”已经成为近期经济领域的最大热词。所谓内循环,就是整条产业链,包括消费端都在国境线之内。

内循环包括了哪些具体内容,又为行业指明了哪些可供参考的发展方向?

首先,基建。基建在未来保证经济增长是至关重要的。

其次,升级。推动以消费升级为导向的产业链升级,以全面对外开放持续促进国内市场强大,才能更好发挥市场潜力。

另外,消费。必须消费比可选消费更优,可选消费比奢侈消费更优。

最后,科技。新一轮科技跃升和商用场景变革呼之欲出,全球竞争正在聚焦人工智能和5G等新科技开启的市场竞逐。

具体到热水器市场,有哪些发展关键词。

首先,老旧小区改造对内需的拉动更有利于长期市场的向好。

国家层面政策指示和显示,2017年,15个城市开展为期一年的城镇老旧小区改造试点;

2019年,住建部会同21个部门单位深入近百个市县调研200多个城镇老旧小区,部分省市又开展深化试点探索;

在前期试点、调研的基础上,2020年7月国务院办公厅出台《关于全面推进城镇老旧小区改造工作的指导意见》:2020年的目标任务是改造城镇老旧小区3.9万个,涉及居民约700万户,根据此前住建部的摸排结果显示,全国2000年以前建成的老旧小区近17万个、涉及居民上亿人、超4200万户,至少需投入4.54万亿元。

老旧小区改造建设,依然是热水器市场不可忽略的重要市场,需要厂商持续扎根深耕。虽然老旧小区改造对于购房需求刺激有限,但会带动居民户内改造、装饰装修和家电的更新市场。

其次,小家庭型产品成主流。

据不完全统计,2020Q1新婚人口断崖式下滑,家庭购买单元的支撑性因素受限。与此同时,二人家庭的数量也在激增。同时,单身人数超2.5亿。针对这类单身家庭,或者二人世界的家庭,也将触发新型产品消费习惯。

由此可见,热水器市场的关注点将集中在:深挖三、四级市场;关注地方性连锁;把握消费需求的转变;以及智能化产品的挖掘展开。同时,尤其值得注意和做好准备的是,热水器市场“以价换量”将继续持续一段时期。