华菱钢铁财务风险预警分析

李 婷

(景德镇陶瓷大学 江西 景德镇 333000)

一、引言

钢铁行业是周期性行业中的典型代表,国内或国际经济波动都影响着行业的发展。2015年钢铁行业的寒冬期,企业亏损面严重;而后受益于供给侧结构性改革,2018年钢材量价齐升,行业经济效益达到历史最佳。2020年,钢铁行业供需结构不断恶化,一季度钢材总库存创历史新高,需求同比下降20.7%(数据来源:东兴证券),进口铁矿石价与钢价走势严重背离,铁矿石价格飞涨(Mysteel显示,7月进口矿美元价格指数突破125,达近五年最高价),企业成本压力增大,经营业绩大幅下降。钢铁行业长期经营风险明显。同时,《2020年世界经济形势与展望年中报告》显示,2020年世界经济预计萎缩3.2%,其中发达国家经济将萎缩5%,发展中国家经济萎缩0.7%。外部经济环境的不良发展将给钢铁企业带来财务风险,因此,对其进行财务风险预警分析十分必要。

鉴于此,本文选取目前盈利能力居行业第一方阵的湖南华菱钢铁股份有限公司为研究对象,利用我国学者张玲[2]推导的Z值财务危机预警分析判别模型以及杨松令[1]等主导的“现金保障天数”对其进行财务风险预警分析,在财务危机到来之前发出预警信号,帮助企业能及时采取应对措施,避免财务损失的发生[4]。同时,也期望能为其他钢铁企业提供一些参考。

二、企业概况

湖南华菱钢铁股份有限公司(以下简称“华菱钢铁”)于1999年在我国深交所上市,最终控制方是湖南省国资委。企业主要从事钢材产品的生产及销售,在广东省与湖南省设有生产基地。据其财报披露,企业在2019年共实现利润总额77.80亿元,同比下降26.57%;营业收入1073.22亿元,同比增长5.84%。2020年上半年实现利润总额37.85亿元,同比减少11.17%;营业收入521.72亿元,同比减少2.92%。其中收入主要来源于板材与长材,销售地区主要面向国内。

三、华菱钢铁财务风险预警分析

(一)现金保障天数

2020年初,众多企业都面临着现金支付压力,国内虽复工复产稳步进行,但国外依旧处于水深活热中。基于此,我国学者杨松令[1]等人主张设立“现金保障天数”作为检验企业现金支出能力的警报器,便于企业了解自身支付能力,提前预判资金断裂的可能性。本文借鉴此法选用其文章中的基本公式1对华菱钢铁现金支付能力进行分析,并选取了A股中另外两家上市钢铁企业宝钢股份与新钢股份进行对比。本文采用2019年各企业现金流量表中数据计算,其中现金保障天数指现金及现金等价物与每日现金支出额之比,而每日现金支出额则由企业全年经营活动现金流出额除以365天计算而得,结果如下:

表1 各企业“现金保障天数”计算结果

从上表可看出三家企业的“现金保障天数”都不高,最高的是新钢股份,在假定没有收入的情况下,现存现金能维持23.92天日常生产经营支出,华菱钢铁与其相差不大,能维持19.05天,宝钢则为13.93天。然而,学者杨松令等人统计了八家不同行业的上市企业2019年现金保障天数,显示样本企业保障天数在39-183天,远高于华菱钢铁的保障天数。其次她们又统计了2016-2018年3820家A股上市企业的现金保障天数,统计显示黑色金属冶炼和压延加工行业2016-2018三年现金保障天数平均值为71.91天即2.40月,也远远高于华菱钢铁的保障天数,说明华菱钢铁在不可控外部风险来临时,现金支付能力较弱,应加强现金管理意识,可结合现金使用效率适当增加风险应急储备金等以应对风险,增强企业可持续经营能力。

(二)财务危机判别模型

Z分数模型是由著名财务专家阿尔特曼于1968年建模设计的一种破产预测模型。2000年我国学者张玲[2]以我国沪深两市120个上市企业为样本,以财务比率为依据,推导建立起了更适用于我国企业的财务危机判别分析模型,临界值为0.5,当Z<0.5则为财务危机公司(ST公司);0.5

Z=0.517-0.46X1-0.388X2+9.32X3+1.158X4

X1、X2、X4表示总负债、营运资金、留存收益与总资产之比,X3则为净利润与平均总资产之比。通过获取有关财务数据并计算整理,华菱钢铁2013年-2019年的 Z值结果如下所示:(数据来源:根据年报计算整理)

表2 华菱钢铁2013-2019年Z值结果

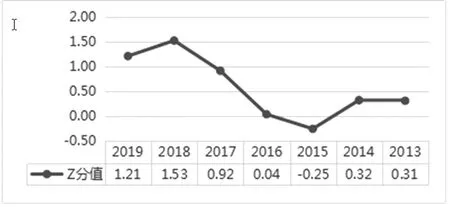

图1 华菱钢铁2013-2019年Z值趋势图

从上述图表可知,华菱钢铁的Z值在2013年至2016年四年之间均低于0.5表明企业处于财务危机状态;到2017至2019年Z值有一个大幅度的提升,三年间均高于0.9,财务安全。但值得注意的是2014年到2015年Z值出现了大幅度下降,结合财务数据可知,华菱钢铁在2015年开始发生巨亏,净利润为-40.19亿元,上年同期为1.47亿元。直到2017年扭亏为盈,主要原因是受益于钢铁行业复苏,产销量上升加之钢价持续走高,最终实现净利润52.95亿元,上年同期是-15.53亿元,使得Z值从0.04一跃至0.92,企业状态由财务危机突变为财务安全。

华菱钢铁的Z值趋势也印证了张玲学者推导的此财务危机判别模型,确实具有超前4年的预测效果,即从企业出现亏损两年前也就是ST戴帽的前4年可预知未来状况。以2013年至2019年为一个时间段来看,此时间段内首年出现亏损为2015年,往前推两年到2013年与2014年Z值均显示公司处于财务危机状态。同时,由于华菱钢铁2015与2016连续两年亏损,致其股票交易于2017年5月3日被实施退市风险警示,股票简称变为*ST华菱;而后由于其扭亏为盈,于2018年3月摘帽。其实,企业本身也并不是完全未意识到财务危机的存在,华菱钢铁在2016年开始积极推进重组,置换优质资产注入上市主体部分,如阳钢;其公告显示2019年12月已经完成“三钢”(华菱湘钢、华菱涟钢、华菱钢管)少数股权资产的重组交割,并于2020年2月11日完成上述新股登记上市。但以其Z值表现来看,实际上企业在2013年便已处于财务危机状态,如果当时企业应用了危机判别模型来进行超前预测,并积极采取挽救改进措施,也许不会出现连年亏损并被实施退市预警。

四、结论与建议

综合以上分析,我们可以看出在“现金保障天数”方面华菱钢铁相较于行业平均值来说,还有一定的差距,其现金支付能力在抵御外部突发风险来说还不够强。虽然“现金保障天数”是假设在企业完全没有收入的前提下的一种较为极端的情况,但其计算简单且是企业在此种紧急情况下现金支付能力的警报器,便于企业能在资金断裂前采取相应措施。再从对其应用财务危机判别模型来看,我们也可以得出此种模型对华菱钢铁是适用的,从历史数据表现证明,此模型确实有超前预测的效果,同时此Z值无复杂公式计算,利于企业财务人员掌握。

因此,笔者建议华菱钢铁应加强现金管理意识,必要时可增加风险应急储备金等措施,并加强对标管理,汲取同行业优秀管理经验,避免出现资金链断裂的情况;同时,建议将Z分数模型引入企业财务分析中,充分发挥模型超前预测功效,在Z值显示企业处于财务危机状态时,高度重视并深入分析,采取相应措施,降低企业财务风险,增强可持续发展能力。