管理层权力对投资效率的影响研究

摘 要:文章以中国2010~2018年沪深A股上市公司为研究样本,研究了管理层权力对于投资效率的影响,结果表明:管理层权力的扩大加剧了投资过度的程度,这种影响在当期非常显著,但是在以后期间并不明显;管理层权力的扩大也会加剧投资不足的程度,但是这种影响并不会在当期显现,而是在以后期间才能发挥作用。

关键词:管理层权力;投资过度;投资不足

一、 引言

投资活动是企业扩大生产规模、开拓新型业务领域的重要活动,有效的投资活动能够为企业开拓市场、创造财富。但是企业的最优投资曲线往往会受到各种内外部因素的影响而发生偏离,造成企业的非效率投资问题。在影响企业投资效率的众多因素之中,管理层作为企业投资活动决策主体,对于投资效率有着重要的影响。

然而,现有的研究主要聚焦在管理层影响投资效率的原因的直接研究,例如,私人收益、年龄或退休日期、风险规避等。虽然学术界研究了管理层权力对于投资效率的影响,然而对于管理层权力是否加剧投资不足仍然存在争议。另外,对于管理层权力对于投资效率的影响是否存在滞后性的研究非常缺乏,在企业实际的投资活动中,管理者的作为或不作为对于投资效率的影响很可能不会在当期显现,更可能在以后期间持续发挥影响。因此,讨论管理层权力对投资效率影响的滞后性不仅对于研究管理层权力影响投资效率的时间机制有着重要意义,也对研究管理层权力的经济后果有着重要的意义。

二、 理论分析和假设

管理层权力理论认为股东与管理层之间的契约无法完全发挥效力,管理层在公司经营的各个方面拥有较大权力,往往通过权力来谋取私利。

就投资过度而言,管理层可能会因为私人利益、在职消费等原因过量投资,管理层这种短视行为随着管理层权力的扩大会越发严重,造成企业的投资过度。另外,随着管理层权力的扩大,他们所掌握的信息越来越多,会产生更为严重的认知错觉、控制错觉和过度自信,这将导致管理层从事更多的投资活动导致投资过度。另外,文章认为由于管理层获取私人收益和提升职业声誉等的迫切性,管理层权力对过度投资的影响往往是当期的,即管理层实施的各种超越最佳投资规模的投资活动具有显著的短期性。并且,由于管理层过度投资的决策往往立竿见影,会在当期造成企业的过度投资,那么以后期间企业投资活动是否过度与当期的管理层决策行为的关联较小。因此,文章提出如下假设。

H1:管理层权力的扩大会造成企业的投资过度,但是管理层权力对于投资过度的影响仅限于当期,以后期间不会有显著影响。

就投资不足而言,管理层的风险偏好会显著影响其投资行为。随着管理层权力的扩大,其更倾向于维持现状,保持自己的职业声誉和现有地位,冒险程度逐渐减少,风险规避程度也就越来越强,会造成投资不足。另外,由于信息不对称问题和委托代理问题的存在,股东对于管理层权力的扩大并不乐观,股东往往会选择更多的短期项目,以减少管理层的特定价值和长期影响。这种利益冲突往往会造成企业的投资活动停滞不前,发生投资不足。另外,文章认为由于管理层风险厌恶程度的增加,其减少投资活动的决策往往不是骤然产生的,管理层将会逐步减少投资,这种影响往往不是当期的甚至不会影响当期的投资效率,但是会影响以后期间,因此,文章提出如下假设。

H2:管理层权力的扩大会造成企业的投资不足,但是管理层权力对于投资不足的影响在以后期间才会发挥作用,当期不会显著。

三、 研究设计与实证分析

文章以2010~2018年中国沪深A股的上市公司为样本,并剔除了并剔除金融类样本、ST*、ST类样本、相关数据缺失的样本、最终得到15149个样本观测值。数据源于国泰安数据库,并对数据进行了1%的Winsorize处理。

(一)变量设计

1. 投资效率的度量

文章借鉴Richardson(2006)衡量投资效率水平的模型,构建了企业投资效率度量模型如公式(1)。

Investi,t=β0+β1Growthi,t-1+β2Sizei,t-1+β3Levi,t-1+β4Cashi,t-1+β5Agei,t-1+β6Ri,t-1+β7Investi,t-1+∑Industry+∑Year+ε (1)

其中,Invest為购建固定资产、无形资产和其他长期资产的支出与处置固定资产、无形资产和其他长期资产的收益之间的差额与总资产的比值;Growth为主营业务收入增长率;Size为企业的规模;Lev为企业的资产负债率;Cash为企业的现金持有水平;Age为上市年龄;R为企业年度超额回报率。

根据公式(1)回归得到的残差衡量投资效率,残差大于0的为投资过度样本(OverInv),残差小于0的取绝对值为投资不足样本(UnderInv)。

2. 管理层权力的度量

根据相关研究,采取以下方面对其进行计量:(1)两职兼任:选取总经理与董事长是否兼任作为衡量,如果兼任,则取1,否则取0。(2)股权分散度:选取第一大股东持股比例与第二至第十大股东持股比例之比作为衡量,如果该比值小于1,则取1,否则取0。(3)专家维度:选取总经理任职年限作为衡量,如果任职年限大于行业中位数,则取1,否则取0。管理层权力(Power)即等于三者取值之和。

另外,根据相关研究,文章选取了管理层薪酬、大股东资金占用、自由现金流和管理费用率作为控制变量。

(二)模型设计

为了验证假设H1与H2,文章建立了以下模型(2)。为减少内生性问题,各控制变量选择滞后一期。各模型均在经过Hausman检验后确定选择使用面板数据固定效应模型,且均为双向固定效应模型。

OverInvi,t(UnderInvi,t)=α0+α1Poweri,t(α1Poweri,t-1)+α2TobinQi,t-1+α3Levi,t-1+α4Mfeei,t-1+α5Occupyi,t-1+α6FCFi,t-1+α7Agei,t-1+∑Year+εi,t(2)

(三)实证结果与分析

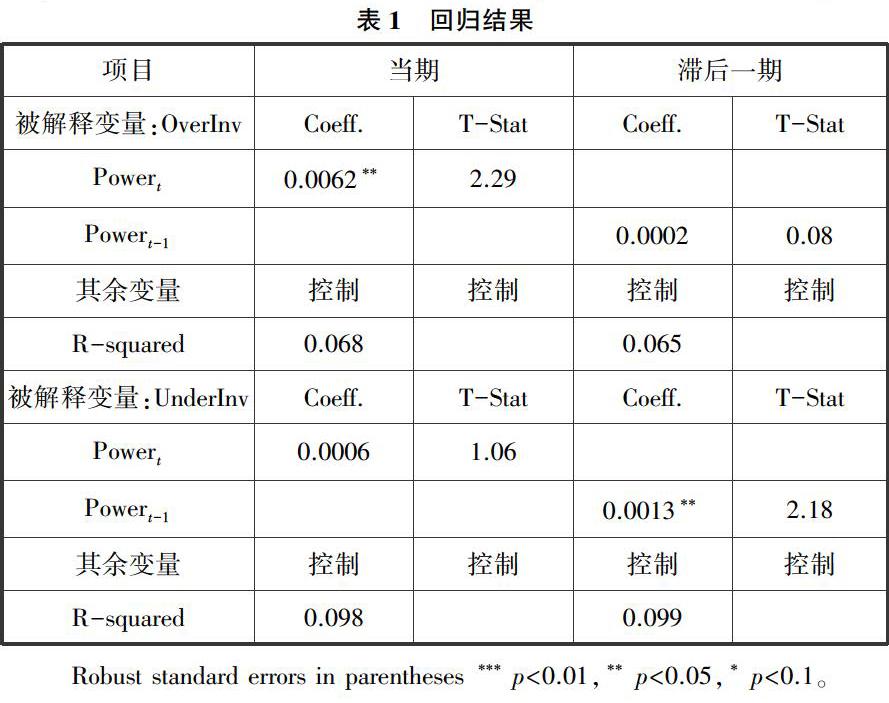

根据表1所示,当被解释变量为投资过度且管理层权力为当期时,管理层权力的回归系数为0.0062,并通过5%水平的显著性检验,说明当管理层权力与投资过度正相关,当管理层权力扩大时会加剧投资过度。当管理层权力为滞后一期时,管理层权力的回归系数并不显著,表明滞后一期的管理层权力与当期的投资过度无关,即说明管理层权力的扩大会加剧当期的投资过度状况,但是对以后期间的投资效率没有显著关系,假设H1得到验证。

当被解释变量未投资不足且管理层权力为当期时,管理层权力与投资不足的关系并不显著,即当期的管理层权力并不影响后期的投资不足。当管理层权力为滞后一期时,管理层权力的回归系数为0.0013,并通过5%水平的显著性检验,说明滞后一期的管理层权力与投资不足显著正相关,当管理层权力扩大时会加剧投资不足,但是这种影响在当期不会显现,而是会影响以后期间的投资效率,假设H2得到验证。

四、 结语

文章以中国2010~2018年沪深A股上市公司为研究样本,研究了管理层权力对于投资效率的影响,结果表明,管理层权力的扩大加剧了投资过度,这种影响在当期非常显著,但是在以后期间并不明显。同样的,管理层权力的扩大也会加剧投资不足的程度,但是这种影响并不会在当期显现,而是在以后期间才能发挥作用。

通过研究,文章对于改善投资效率提出以下建议:管理层权力的无节制扩大对于投资效率的影响是负面的,中国的上市公司应当合理地制订管理层与董事会、股东的权力结构,改善信息不对称问题,缓解代理冲突,加强对于管理层权力的监督。另外,对于管理层的绩效标准或是监督衡量标准不能仅仅以当期或后期的投资效率而论。

参考文献:

[1]LUNDSTRUM L L. Corporate investment myopia: a horserace of the theories[J]. Journal of Corporate Finance,2002(8):353-371.

[2]RICHARDSON S. Over-investment of free cash flow[J]. Review of accounting studies,2006(11):159-189.

[3]黎文靖,盧锐.管理层权力与会计信息质量:来自中国证券市场的经验证据[J].山西财经大学学报,2007:108-115.

[4]孙艳芬,郭志碧.管理层权力、会计信息质量与投资效率[J].财会通讯,2016:23-27.

[5]唐学华,毛新述,郭李特.管理层权力与非效率投资:基于中国A股市场的经验检验[J].华东经济管理,2015:128-133.

作者简介:

曹正,华北电力大学(保定)。