客观认识杠杆水平抬升

赵伟 杨飞

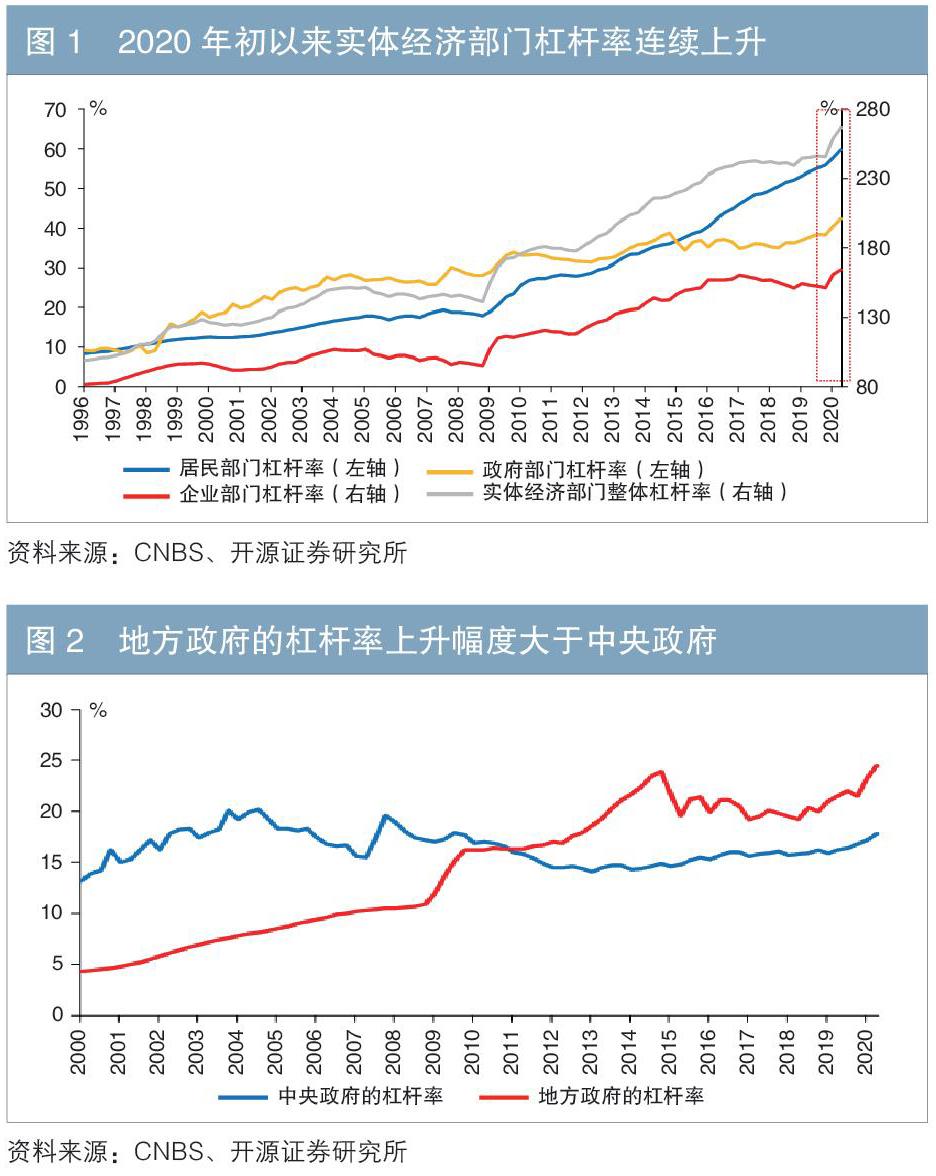

国内实体经济部门杠杆水平抬升

2020年初以来,国内实体经济部门杠杆水平连续抬升。国家资产负债表研究中心(CNBS)的数据显示,2020年上半年,实体经济部门杠杆水平出现大幅抬升(见图1),较2019年底上升21个百分点,至266.4%,创历史新高。其中,企业部门杠杆率由回落转为上升,二季度较2019年底上升13.1个百分点,至164.4%,创历史新高;政府部门杠杆率上升4个百分点;居民部门杠杆率也上升3.9个百分点。企业部门杠杆率上升幅度明显大于政府部门和居民部门。

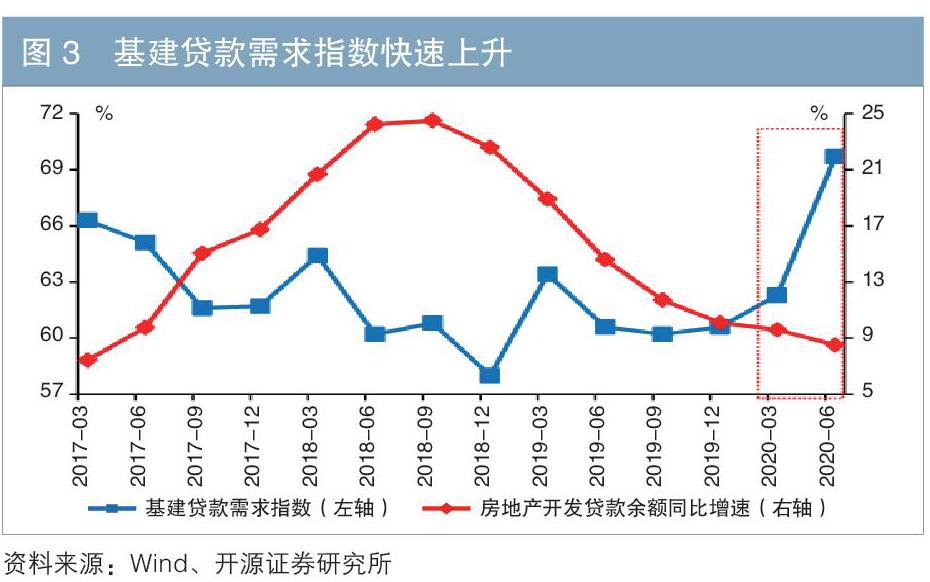

具体来看,在上半年政府部门杠杆率上升的4个百分点中,中央政府和地方政府分别贡献1个和3个百分点(见图2)。这与财政分工等因素有关。一般财政支出负责落实“六保”任务,中央政府在其中承担的份额较多;政府性基金发力“稳投资”,这主要由地方政府负责。上半年,国债、由中央政府承担本金偿付职责的特别国债等中央赤字规模为3.6万亿元,地方政府债、由地方政府承担本金偿付职责的特别国债等地方赤字规模接近7.5万亿元。自2020年初以来,地方政府债的发行节奏明显快于国债,因而地方政府的杠杆率上升幅度大于中央政府。

政府部门的加杠杆行为不仅表现为政府部门杠杆水平抬升,还表现为企业部门杠杆水平抬升。这与“稳增长”的具体措施主要由国有企业和城投平台承担有关。2020年上半年,与基建相关的债务融资明显增多(见图3),国有企业和城投平台债券融资放量,募集资金注明用于项目建设的占比有所抬升;同时,信用债募集资金注明用于补充运营资金的占比也出现上升,这可能缘于企业经营现金流恶化,并在一定程度上导致企业杠杆率上升。

居民部门的杠杆水平在一定程度上受到线下消费、商品房销售等因素的影响。2020年一季度,居民部门杠杆率上升1.9个百分点,二季度继续上升2个百分点。受疫情影响,一季度居民贷款增速整体回落,但名义GDP出现负增长,导致居民部门杠杆率被动抬升。此后随着国内疫情防控形势逐渐向好,线下消费、商品房销售逐步恢复,居民短期和中長期贷款规模加速修复,进一步推升了居民部门的杠杆水平。

杠杆水平上升背后的政策思路分析

国内实体经济杠杆水平的明显抬升与疫情背景下政策托底加码有关。财政政策加大稳企业、保就业、基建等领域支出,货币政策保持稳健予以配合。从全球来看,为缓解疫情的冲击,主要经济体纷纷加大财政刺激和货币宽松力度。例如,美国已推出2.9万亿美元的财政刺激计划,约占其2019年国内生产总值(GDP)的15%,相关资金用于抗疫、救助中小企业和中低收入人群等。美联储迅速、大幅降低基准利率,实施无上限的量化宽松等政策。国际货币基金组织(IMF)预计,2020年主要经济体的财政赤字率将较2019年明显上升(见图4)。

本轮我国加杠杆的思路和方式与传统周期有所不同,实体经济杠杆率的变化幅度小于传统的稳增长阶段,结构上呈现明显的“政府加杠杆、居民稳杠杆”特征。政策在稳增长、调结构和防风险之间保持动态平衡。自2020年2月以来,稳增长措施加快落地,项目开复工速度加快,以尽快形成有效投资。与传统周期相比,稳增长的结构性发力特征明显,聚焦补短板、锻长板、惠民生等领域,在加强基建投资的同时,注重推动产业改造升级,扩大战略性新兴产业投资。在稳增长过程中,防范地方债务风险等要求并未放松,注重把控项目质量和风险,避免低效、重复投资。因此,当前杠杆水平的变化体现了政策长短期的平衡。其中短期政策服务于“六稳”“六保”,中长期政策的重心在于调结构;短期政策主要为调结构创造相对平稳的宏观环境,推动经济高质量发展,实现稳增长和防风险的长期平衡。

短期政策效果逐步显现

随着稳增长效果显现,经济将加快修复。在供给端,制造业产出加速增长(见图5),建筑、汽车产业的拉动作用明显。相应地,对政策较为敏感的基建投资、汽车消费等需求修复明显,地产投资快速修复,韧性十足,但居民消费修复速度总体相对较慢。从年内来看,广义财政支出加快仍将对基建投资形成支持;随着存量项目赶工期和项目新开工,地产投资的韧性预计会延续一段时间,但四季度可能面临一些不确定性;居民消费的修复幅度可能受到就业和收入等因素的制约。

经济加快修复,但就业状况改善较慢,重点群体就业压力较大。2020年年中,全国调查失业率达到5.7%,远高于过去两年的平均水平;新增就业人数仅为2019年同期的8成左右。就业市场修复较慢与经济修复的结构分化有关——生活服务类、部分外贸类行业就业的修复速度较慢。此外,小微企业景气度修复明显较慢,也制约了整体就业率的上升。从中短期来看,就业压力可能会持续存在。

在结构性失业的背景下,受疫情冲击较大的生活服务类行业、小微企业等仍将是保就业、保企业等政策的支持重点。货币政策在保持流动性合理充裕的同时,将更加注重“精准导向”,加大对吸纳就业主体的融资支持。

2020年年中以来,广义财政支出加快。2020年1—7月,广义财政支出增速上升至2.2%。在财政收入平稳修复、政府债融资支出加快落地的情况下,预计下半年广义财政支出增速将明显上升,政策也将呈现较强的延续性;全年广义财政支出增速将在5%~10%的水平。随着广义财政支出加快、财政存款不断投放,以及基建项目等对需求产生拉动,预计信用派生行为将增多。

中长期政策推动产业转型

从中长期来看,杠杆是把“双刃剑”。伴随杠杆水平的持续抬升,债务对经济行为的压制作用将逐步凸显,资金利用效率会下降。为解决这一问题,政策层面在引导“旧经济”出清,加快“新经济”培育。这也体现出去杠杆是场持久战,其本质是产业转型升级。

引导“旧经济”出清的政策思路主要从控制增量和化解存量两个维度展开。在控制增量方面,通过《政府投资条例》(国令第712号)、中央与地方事权划分等制度的配套组合,明确地方财政支出责任,规范政府部门的杠杆行为;规范房地产融资端行为,以推动房地产领域的供给侧结构性改革。在化解存量方面,自2019年以来,市场化债转股、市场主体退出等政策加快落地。

加快“新经济”培育的政策思路主要体现为对新兴产业的扶持和培育,加快产业转型升级。自2015年以来,政策层面对新旧动能转换的重视程度明显提高,重要会议中的相关表述出现的频次也显著增加。为保障新兴产业的快速发展,财税、金融等政策对新兴产业的支持力度也在加大。其中,以5G、云计算、大数据等为代表的新一代信息技术领域,以及高端装备制造、新能源汽车等领域最为典型,相关政策思路较为明确,政策支持力度相对更大。

责任编辑:印颖 刘颖