聚氨酯相关专利统计分析

夏侯国论

(广州城市职业学院 科研处, 广东 广州 510405)

聚氨酯具有黏结性好、耐磨、抗撕裂、抗曲挠性好,便于加工,价格低廉等优点,可制成聚氨酯泡沫塑料、涂料、弹性体、黏合剂、合成革、纤维、防水材料等,被广泛地应用于运输、水利、国防、航天、印刷、家电、医疗、机械、建材、纺织、冶金、体育、农业等领域,是一种多功能的聚合物材料[1]。聚氨酯的工业化始于德国,拜耳公司于1941年开始生产硬泡、涂料和粘合剂等聚氨酯产品,美国、日本等国家也紧随其后开始发展聚氨酯工业。中国聚氨酯工业开展较晚,于70年代末开始大规模生产和应用[2]。

随着各国对聚氨酯工业的重视,聚氨酯相关的专利不断增加。专利是技术信息最为有效的载体,专利的申请情况可反映相应领域的科研创新能力[3]。本研究对涉及聚氨酯领域的专利信息进行了检索和统计,分析了聚氨酯相关专利技术的发展状况,为有关人员全面了解聚氨酯行业的技术发展情况提供参考。

一、聚氨酯专利历年申请趋势分析

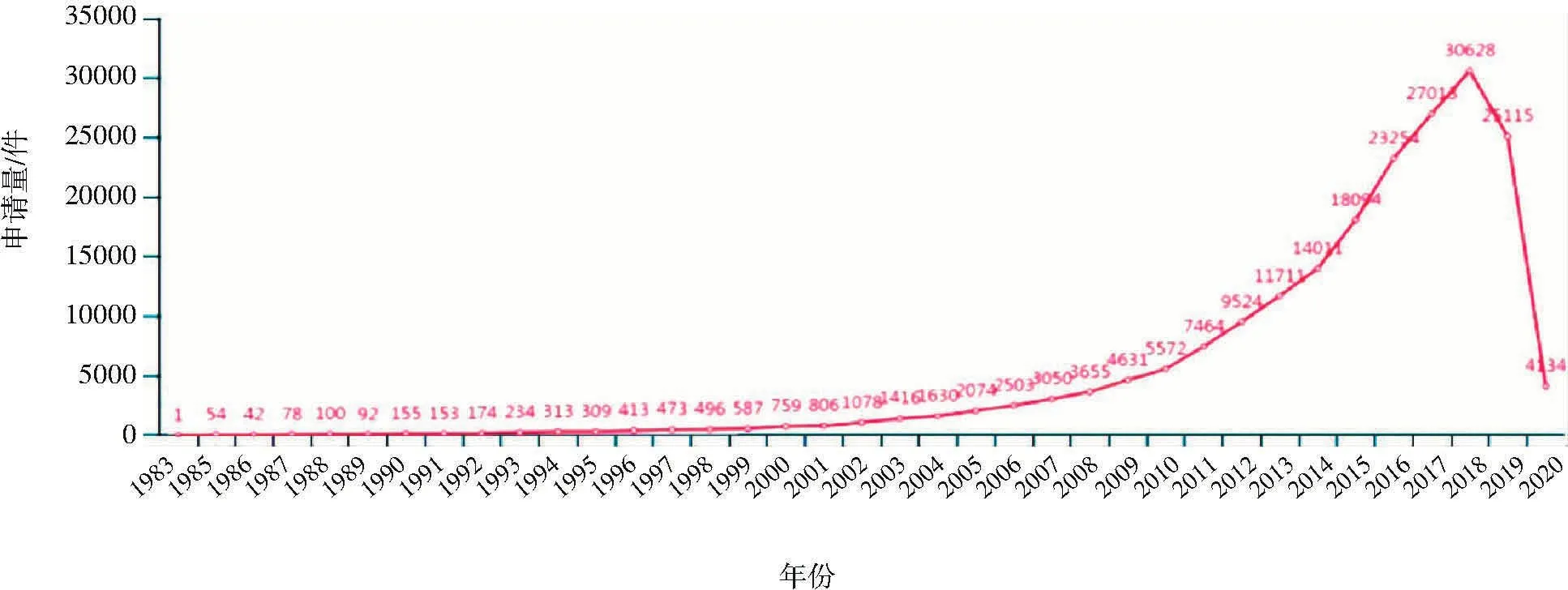

本研究采用的数据来自佰腾网(https://www.baiten.cn),搜索关键词为:聚氨酯,时间范围从1983年1月到2020年8月。如图1所示:1983年至2001年聚氨酯相关专利数量增长缓慢,自2002年起增长较快,数量突破1000件,2005年突破2000件,此后专利申请数量快速增长,直至2018年到达顶峰30628件,2019年有所回落。2020年1—8月仅4134件,虽然不是全年的数据,但是可以预计2020年的数量会加速回落。近两年专利量的急剧减少,说明聚氨酯技术发展已趋于成熟,技术创新空间萎缩。此外,2019年1月国家知识产权局提出强化知识产权领域综合监管,严厉打击非正常专利申请行为。这一政策出台后,各类中国专利的申请数量都有所减少,聚氨酯相关的专利也不例外。

二、聚氨酯专利的类型分析

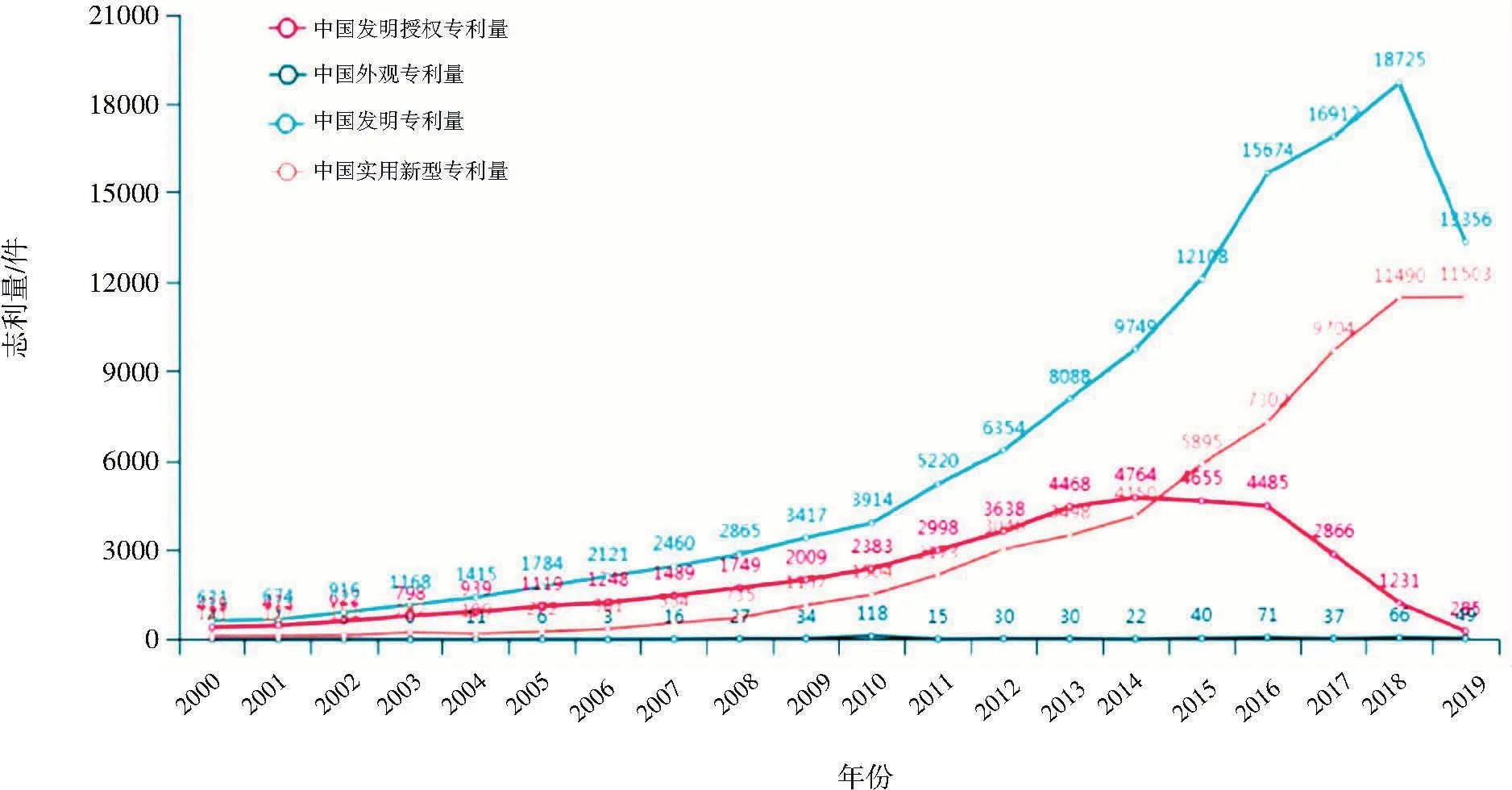

图2为近20年与聚氨酯相关的中国专利类型变化,从图2中可见聚氨酯专利类型主要为发明专利和实用新型专利。外观专利很少,除了2010年有118件,其余年份均少于100件。从图2中还可发现:聚氨酯相关的发明专利申请量增长很快,但是到2019年申请量突然降低。聚氨酯相关的授权发明专利量在2015年前平稳增长,在2015年后获得授权的发明专利量开始减少,并且在2017年后骤降。而与聚氨酯相关的实用新型专利量呈现稳步上升趋势,在2015年之前数量少于授权的发明专利数量,2015年之后开始大幅度超越授权的发明专利数量,即便到了2019年也没有如同发明专利一样下降,而是微增13件。近五年来聚氨酯相关的实用新型专利量超越了授权发明专利量,说明聚氨酯相关技术越来越倾向于应用方向,这有利于国家经济发展,但也说明聚氨酯材料的基础理论创新已到达瓶颈。

图1 历年聚氨酯专利申请量趋势

图2 2000—2019年中国聚氨酯相关专利的类型

三、聚氨酯专利技术分类统计分析

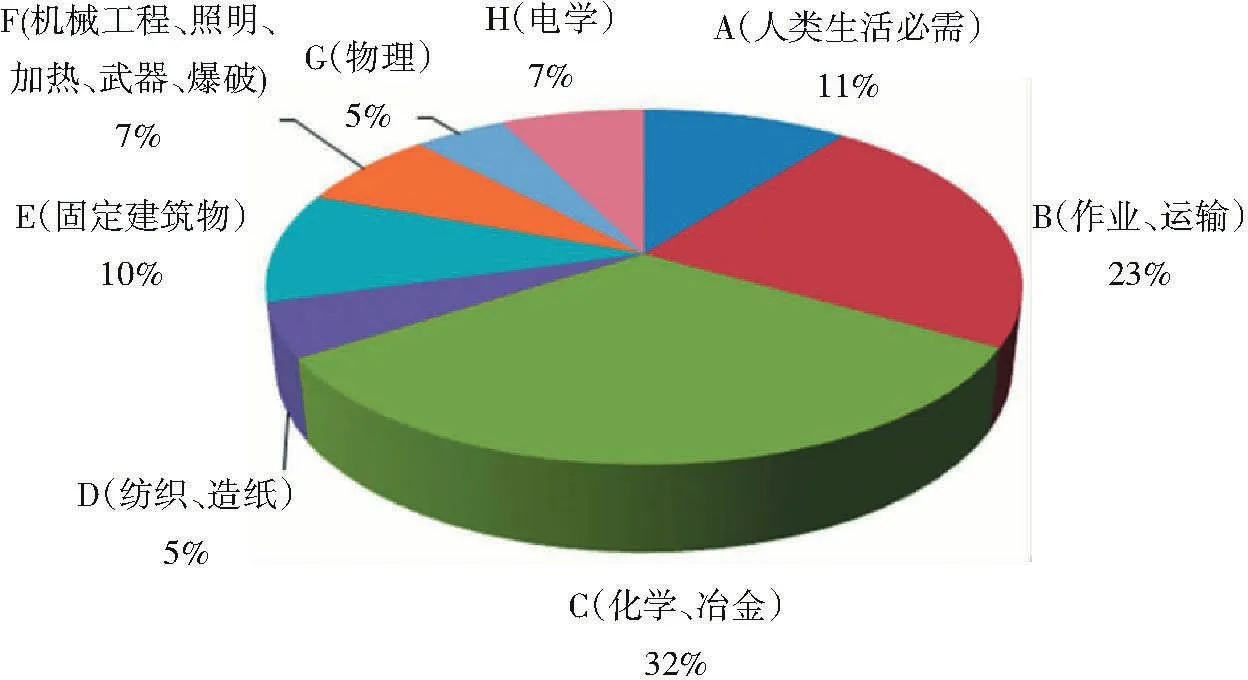

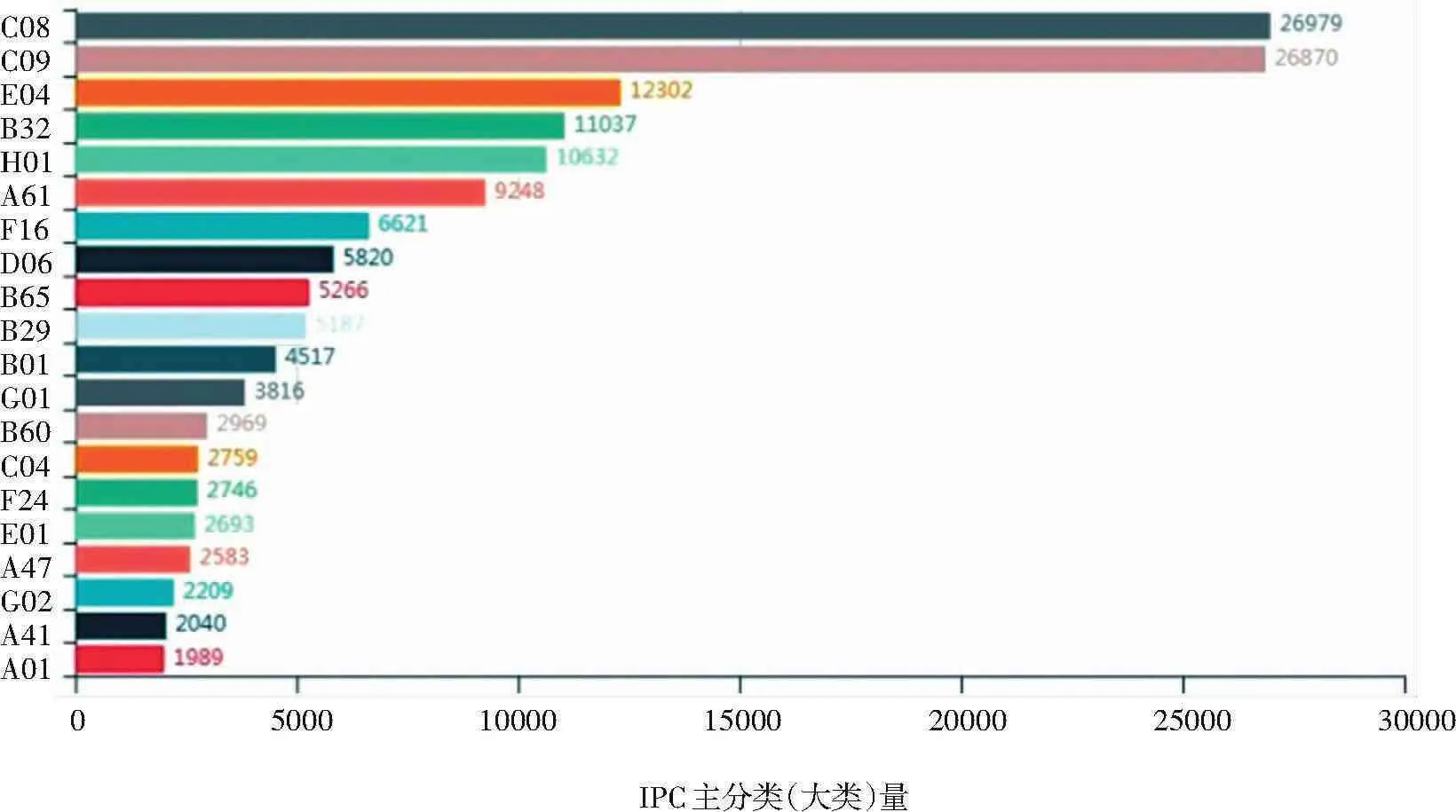

根据IPC分类,聚氨酯相关专利主要集中在以下领域(如图3):C部(化学、冶金),B部(作业、运输),A部(人类生活必需)和E部(固定建筑物)。主要涉及到如下大类(如图4):C08(有机高分子化合物、其制备或化学加工、以其为基料的组合物),C09(染料、涂料、抛光剂、天然树脂、黏合剂、其他类目不包含的组合物、其他类目不包含的材料的应用),B32(层状产品),H01(基本电气元件),E04(建筑物),A61(医学或兽医学,卫生学)。其中C08和C09占了大多数,说明聚氨酯相关专利主要集中在新型聚氨酯的制备或加工,在涂料、黏合剂等方面有较多的应用。

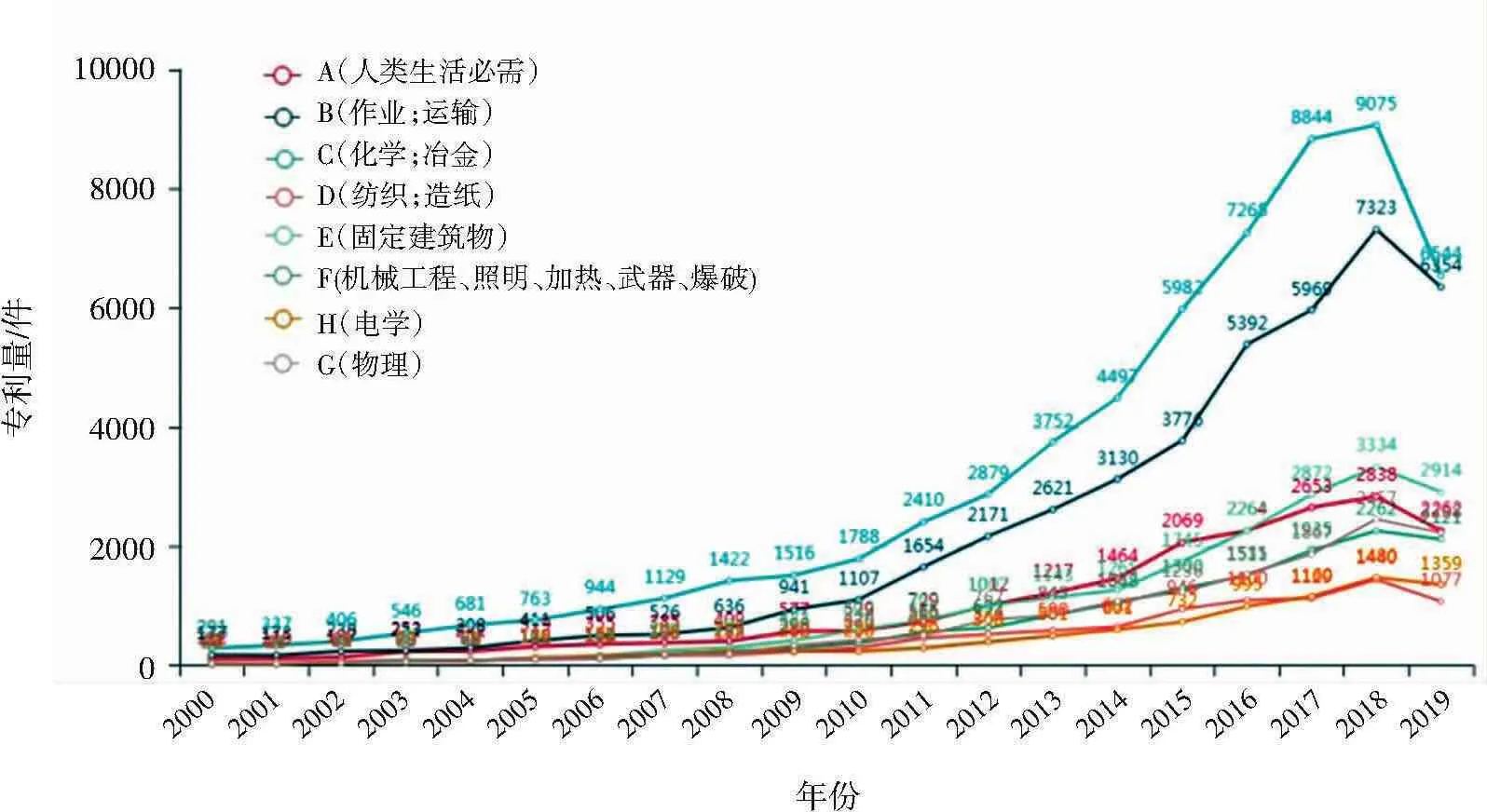

图5为近20年聚氨酯相关专利的技术分类变化趋势。由图5可知,在2016年之前,专利量前三位分别为C部(化学、冶金),B部(作业、运输),A部(人类生活必需)。2016年起,E部(固定建筑物)的专利量超越了A部(人类生活必需)的专利量。这说明聚氨酯近几年在建筑方面的应用有较大的创新。

图3 聚氨酯相关专利的IPC分类(部)

图4 聚氨酯相关专利的IPC分类(大类)

图5 2000—2019年聚氨酯相关专利技术分类变化趋势

四、聚氨酯专利申请人分析

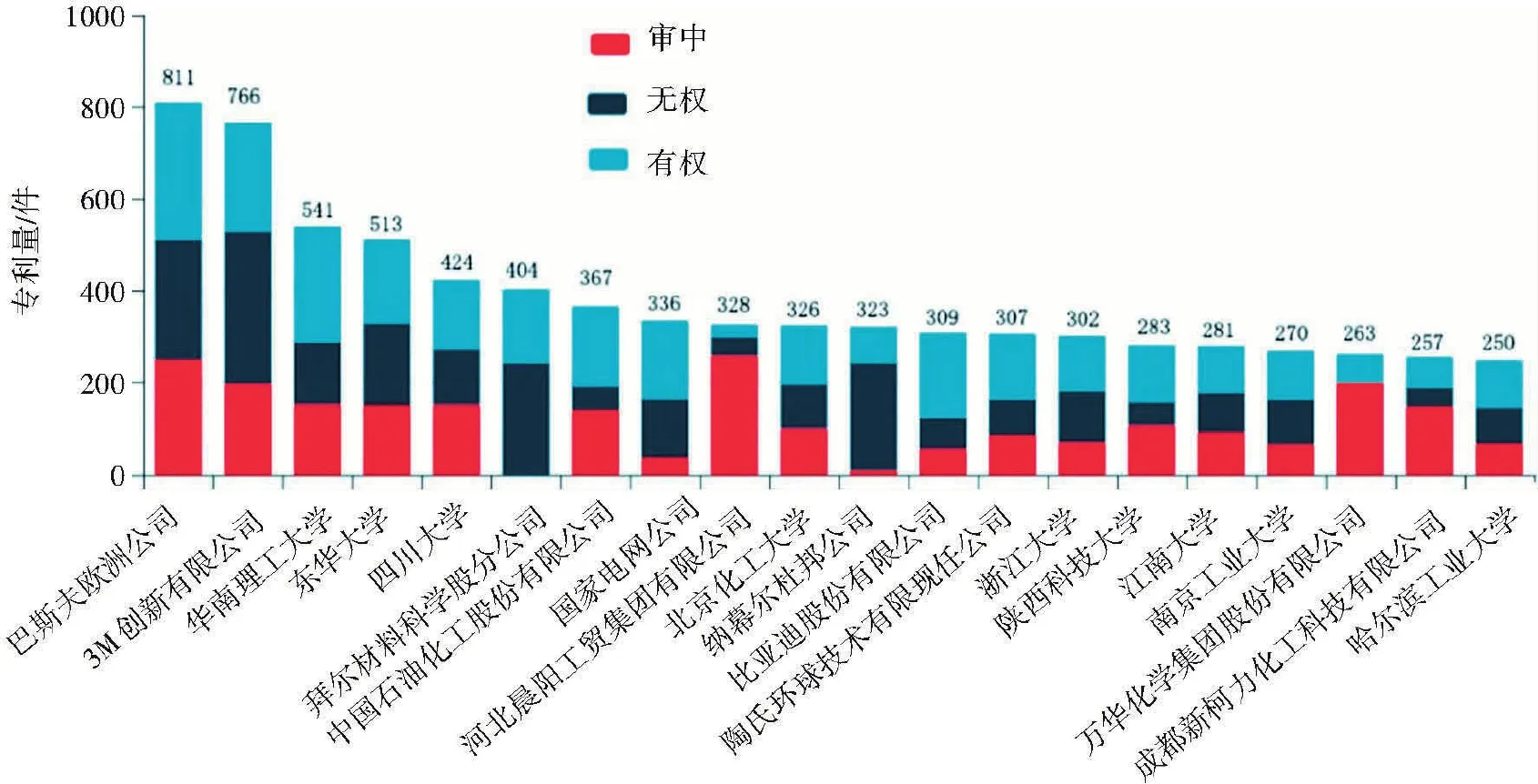

聚氨酯相关的专利量排前20位的申请人如图6所示,国内有9所高校,依次为:华南理工大学、东华大学、四川大学、北京化工大学、浙江大学、陕西科技大学、江南大学、南京工业大学、哈尔滨工业大学;国内还有6个公司,依次为:中国石油化工股份有限公司、国家电网公司、河北晨阳工贸集团有限公司、比亚迪股份有限公司、万华化学集团有限公司、成都新柯力化工科技有限公司;国外有5个公司,依次为:德国巴斯夫欧洲公司、美国3M创新有限公司、德国拜尔材料科学股份公司、美国纳慕尔杜邦公司、美国陶氏环球技术有限责任公司。国内的聚氨酯专利以高校为主,排名3-5位的都是高校。高校的专利转化率不高,难以切实推动聚氨酯产业的创新发展。因此,中国国内申请人的研发和生产的结合尚有一定程度的脱节[4],产品产业化相对国外还有一定差距。企业的专利转化率较高,应用性强,企业的专利量更能说明相关领域的创新程度。国外的5个公司都是知名大企业,其中巴斯夫欧洲公司和3M创新有限公司分别位居第一和第二,专利量远超第三位华南理工大学。这表明在聚氨酯领域,外企拥有较多的高新技术。中国聚氨酯行业在国际市场上虽然具有较强的竞争能力,但是存在产能过剩、产品技术含量低等问题,聚氨酯高端市场由国外企业主导。

从专利的法律状态来看(如图6),多数申请人都在继续申请聚氨酯相关的专利。其中河北晨阳工贸集团有限公司在审的专利最多,国内老牌聚氨酯公司万华化学集团有限公司在审的专利多,无权的专利几乎没有。说明这两家企业在加速聚氨酯相关产品的研发。德国拜尔材料科学股份公司没有在审的聚氨酯专利,主要是因为从2015年9月开始,拜尔集团的聚氨酯业务剥离到科思创(Covestro)公司。美国纳慕尔杜邦公司在审的量很少,说明其在压缩聚氨酯相关业务。

图6 申请人专利量排行及法律状态

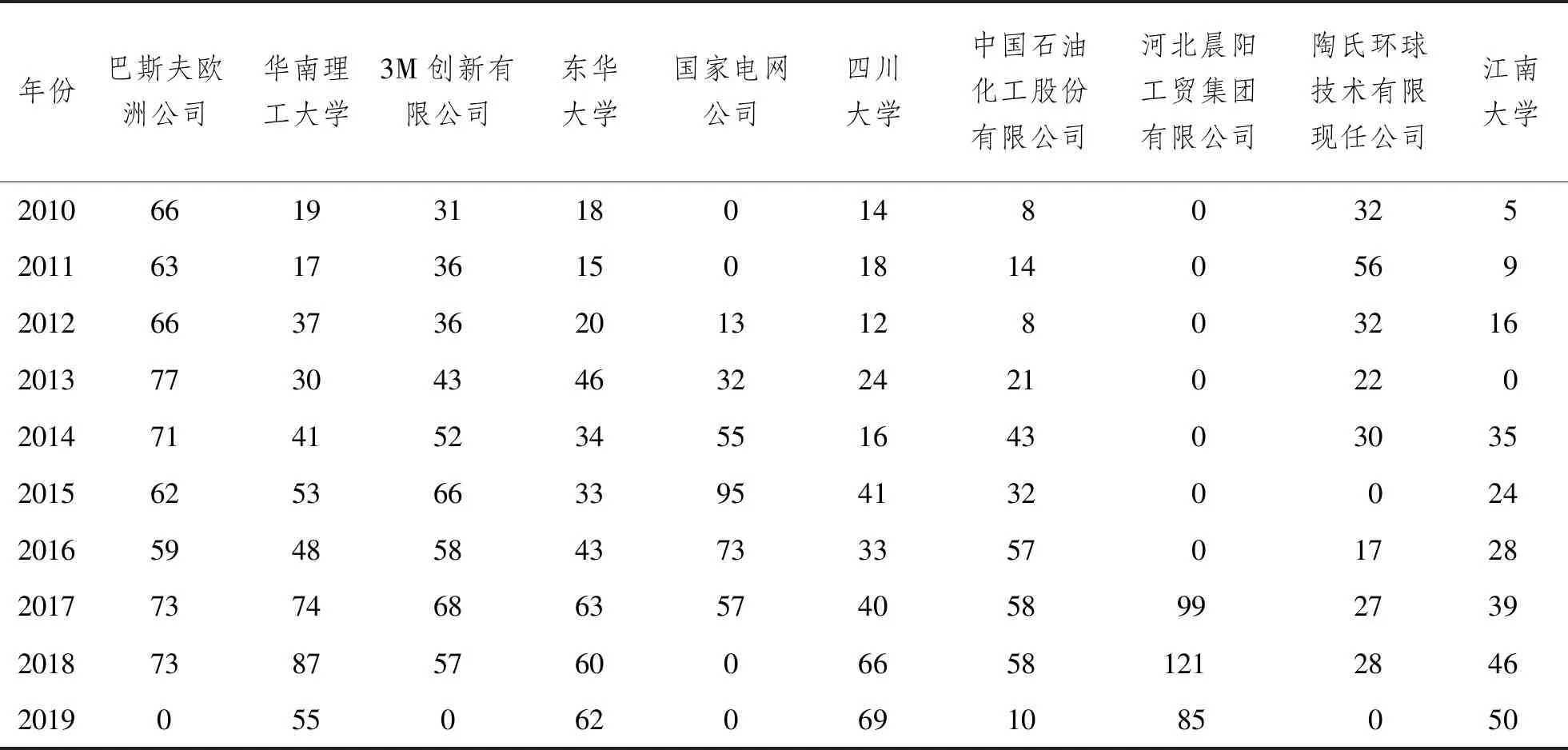

表1为近10年聚氨酯相关专利排名前10位的申请人专利量趋势对比,总的来说国内高校和企业的聚氨酯相关的专利量增长势头强劲,而外企增长平稳,其中三个外企的2019年专利量均为0件。这说明近10年来,中国聚氨酯行业处于快速发展的阶段,国内研发投入不断加大,预计未来几年将打入国际高端市场,抢占国外企业的市场份额。

五、聚氨酯专利的产出区域分布

本研究共搜索到202304件专利,以中国专利为主,还包括美国专利9721件,日本专利5759件,德国专利4865件。由于本文数据来源网站的国外专利数据库没有其国内数据库齐全,且年限从1983年开始,故搜索到的国外专利数目有一定局限性。美国、德国和日本的聚氨酯工业发展较早,研发力量雄厚,拥有先进的聚氨酯技术。中国起步晚,但近10余年来在聚氨酯领域的研发投入增加,发展迅猛。从搜索到的数据中可以看出,在聚氨酯领域,中国的专利量遥遥领先,这与中国是世界上最大的聚氨酯原材料生产基地和聚氨酯制品最大的生产消费市场相匹配。

表1 2010—2019年聚氨酯专利排名前10位申请人专利量

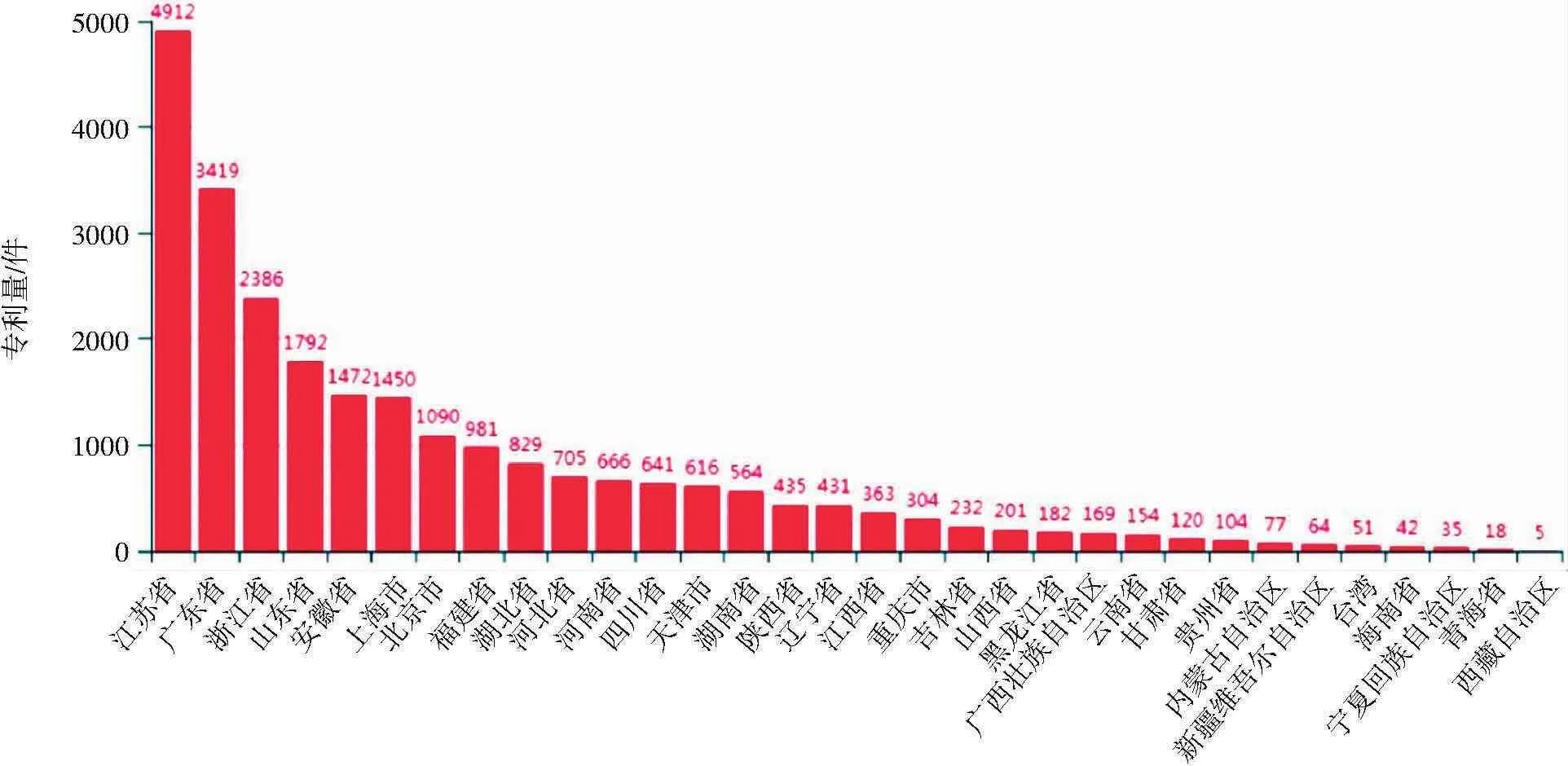

聚氨酯相关专利在世界范围内的产出国家比较集中,在中国国内的产出区域也是分布不均衡。图7为2019年各省市的聚氨酯专利量,排名前三位的分别是江苏省、广东省和浙江省,排名后三位的分别是宁夏回族自治区、青海省和西藏自治区。各地区专利件数差距极大,排在前面的几千件,排在后面的几十件,甚至5件。

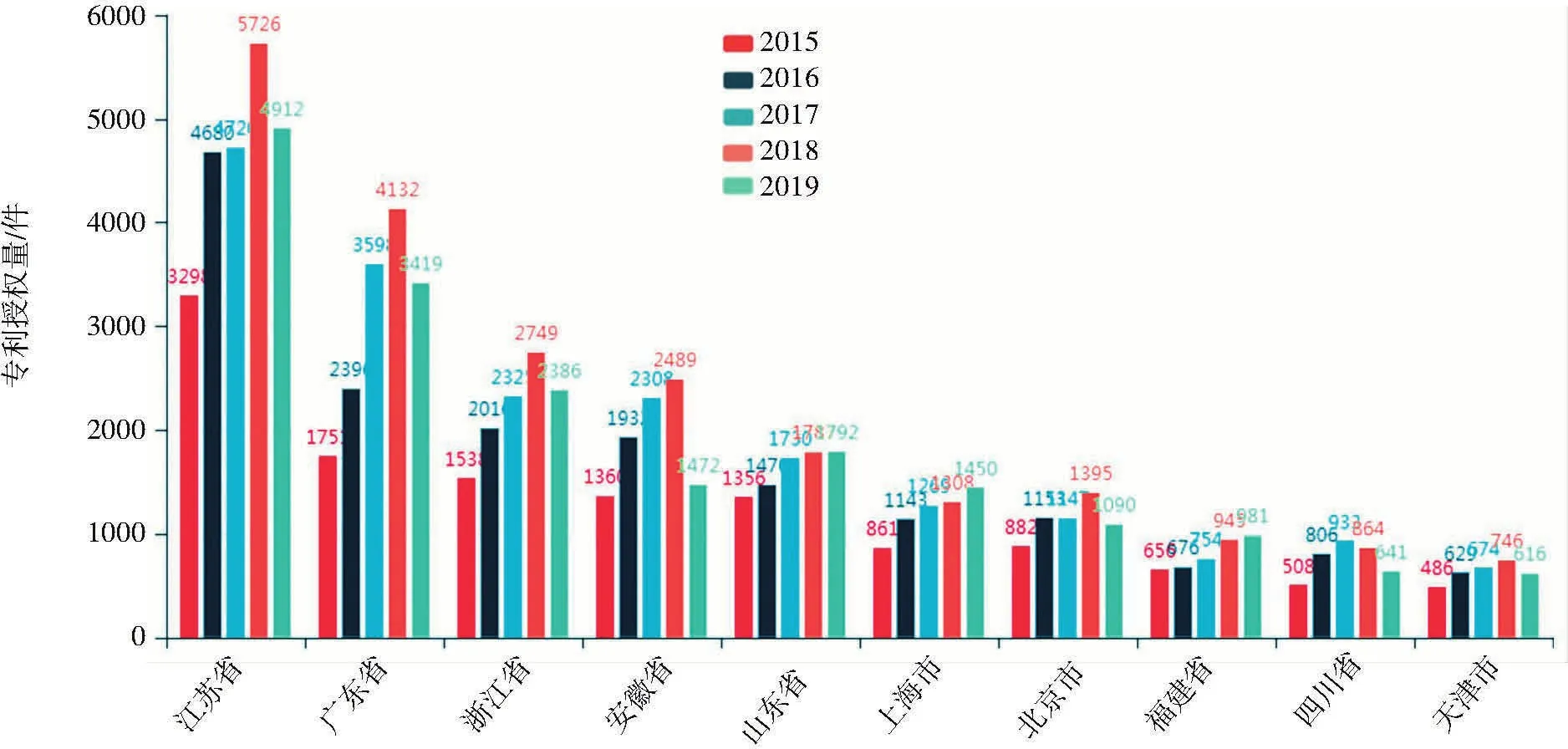

图8为近5年排名前十位的省市的聚氨酯相关发明专利的授权量。排名前三位的依次是江苏省、广东省和浙江省。从图8可见,江苏省、广东省、浙江省、安徽省近几年的聚氨酯专利授权量增长明显,但是在2019年出现回落。同比,山东省、上海市、福建省虽然增速不快,但是在2019年继续保持增长。预计在未来几年,江苏省在聚氨酯领域会继续保持全国领先,而山东省、上海市、福建省的排名会前移。

图7 2019年各省市聚氨酯专利申请量

图8 2015—2019年排名前十位的省市聚氨酯发明专利授权量

六、结语

聚氨酯自上世纪30年代被发明以来,已经发展了80余年,技术渐趋成熟。近几年来各国在聚氨酯领域的发明专利增速放缓,实用新型专利增速加快。新型聚氨酯的制备、聚氨酯类涂料和黏合剂是研究重点,其在固定建筑物方面的技术创新明显加速。聚氨酯相关专利的中国发明人以高校为主,科技创新成果转化率较低。建议高校与企业应主动加强合作,联合设立研究开发机构,共同推进中国聚氨酯产业的进步,掌握核心技术,步入高端市场。中国国内的聚氨酯专利产出区域主要集中在江苏省、广东省和浙江省等几个沿海省市,聚氨酯产业也聚集在这些区域。在未来,聚氨酯研发大省要加强基础性研究,带领中国的聚氨酯行业进入高质量发展时代。在技术升级的同时,逐步淘汰低端企业,减小聚氨酯这一化工行业在安全和环保方面的风险。