我国成品油市场供需分析与展望

夏屏珠

摘 要:成品油是以原油为材料,通过炼制加工而成的产品,其關系国家的经济命脉和能源安全,在国民经济和社会发展中具有重要的地位和作用。本文以2020年全球性公共卫生事件为背景,结合近几年来石油炼化产能不断增加与我国成品油总体需求增速减缓的实际情况,综合分析了国内成品油市场供需现状和发展趋势。

关键词:原油;成品油;定价;供需;进出口

1 前言

2020年以来国际原油价格走势发生历史性深跌,一度跌破40美元/桶,国内成品油四年后再度重启“地板价”机制;4月20日(美国时间)因原油供应日趋过剩加之库存空间严重不足,美国原油期货创历史性跌至负值。受全球性的公共卫生事件影响全球经济前景不明朗,及国内油价在“地板价”政策因素影响,造成国内资源过剩进一步扩大,批发与零售到位价的价差扩大至2000-3000元/t,主营自产原油生产成本高企与民营终端套利空间扩大形成鲜明对比。应对低油价,成为石油行业面临的常态挑战和考验。

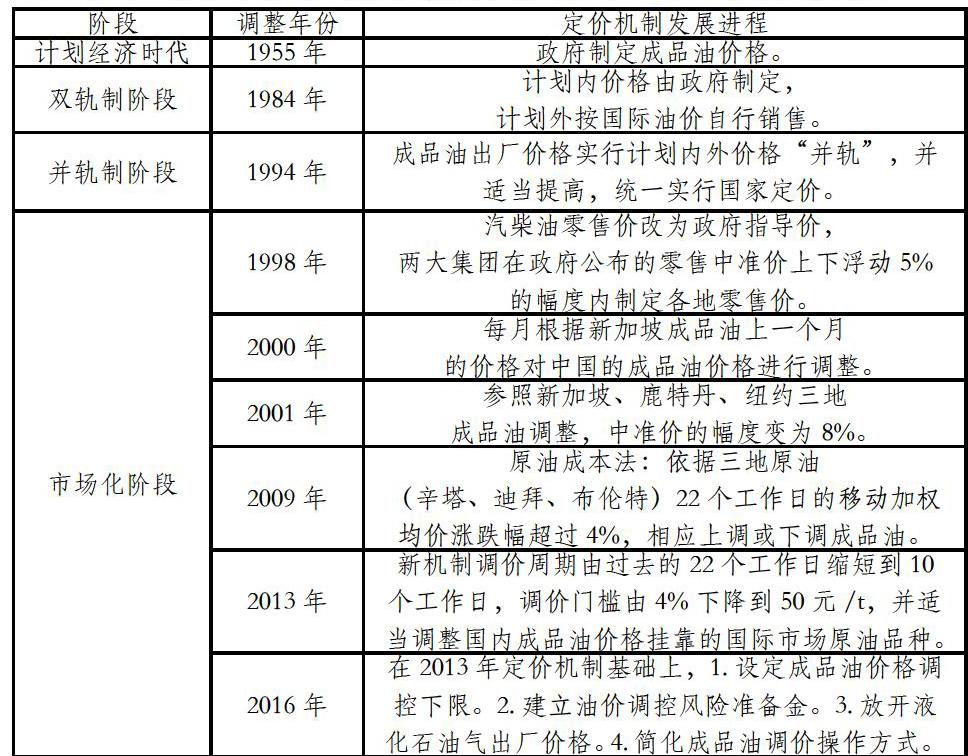

2 我国成品油定价机制的市场化进程

国内石油市场从计划经济向市场经济转变过程中,现行定价机制显著优于早期成品油定价机制,在促进石油产业发展和稳定国内成品油价格等方面起到了积极作用。

根据我国现行定价标准:汽、柴油价格根据国际市场原油价格变化每10个工作日调整一次。当调价幅度低于每吨50元时,不作调整,纳入下次调价时累加或冲抵,同时设130美元/桶的“天花板价”和40美元/桶的“地板价”。可见现行成品油定价机制有5个特点,一是国内成品油价格走势受原油期货价格主导,具体原油品种与计算方法未公布,保留政策调控空间;二是成品油调价存在滞后性;三是价格形成机制,上下周期的关联,惯性作用力明显。四是设定上限与下限,即地板价与天花板价;五是税费调整对价格影响排除在定价机制之外。与国际油价接轨的成品油定价机制,直接参考国际油价不利国内市场稳定,立足各区域的供需因素和部分地方的特殊情况考虑不足,因此“原油成本法”的定价方式不能完全避免市场资源失衡。

3 影响国内成品油批发价格的要素分析

国内成品油批发价格的形成与零售价相比更市场化,国内产能过程的大背景下,其受发改委调价约束力偏弱,不是唯一的影响要素,还有其他影响要素。

首先批发价格对原油期货波动反应灵敏。成品油批发价格与原油价格联动性更强,批发价格趋势变化快于零售价格变化。而且成品油批发价受地板价、天花板价约束较弱。原油价格最容易引导业者心态,批发价格对原油期货波动反应灵敏,不存在滞后性,但不完全匹配原油期货价格。对于独立炼厂而言,发改委调价窗口打开的节点,往往成品油批发价已经基本到位,但可能与发改委调价方向背道而驰。

供求关系决定商品的价值并体现在价格上,供需基准面包括:需求量(淡旺季)、供应量(开工率、检修、利润)以及人为因素(联合涨价、惜售等销售策略)导致供求关系短期失衡的影响。成品油市场供需关系中,整体而言,成品油需求面对价格的影响力相对温和,供应环节具备较强的主动调节能力。供应环节对价格调节作用主要有以下几个特点,一是新进入者与生产检修计划决定产品中长期供应量变化;二是产品库存水平、生产利润决定产品短期供应量变化;三是人为因素(联合涨价、惜售等销售策略)影响力有所弱化。

4 成品油供需分析

4.1 成品油供应过剩将成常态

近10年来,中国一次炼油能力不断增加,增速有所放缓,年均复合增长率为7.3%。2018年中国一次炼油能力8亿t/a,为世界第二大炼油国(仅次于美国)。随着国内7大炼化基地项目陆续建成投产,未来5年中国一次常减压炼油产能将持续扩张,年均复合增长率预计3%。2018年起中国原油进口依存度已经超过70%,未来有进一步增加趋势。

4.2 成品油消费发展分析

“十三五”期间,随着国内新型工业化、信息化、城镇化和农业现代化加快推进,我国经济实现6%-8%之间的增长。当前国内经济增长放缓、经济结构调整、工业化进入中后期以及替代能源快速发展的影响,第二产业占比则逐渐下降,主要石化产品的市场需求增速减缓。整体呈现:汽油表观消费增速放缓,柴油表观消费负增长状态延续,煤油表观消费平稳增长的势态。

4.2.1 传统汽车销量下滑严重汽油消费动能降低

从消费结构来看,目前汽车是汽油消费的主力,近90%的汽油是传统汽车消化,因此汽车行业的发展一定程度上与中国汽油消费量息息相关。近几年来,随着汽车保有量基数扩大,我国汽车保有量仍呈现低速上涨走势,但2018年汽车产销量出现负增长走势,这也是自1990年以来首次出现的负增长,且2019年汽车产销负增长依旧延续。而在汽车产销出现负增长的情况下,新能源汽车持续大幅增长,截至2019年中国新能源汽车保有量为381万辆,占汽车总量的1.46%,同比增长46.05%,新能源汽车的发展将会成为未来发展的主流。与之相反,传统汽车销量的持续下滑势态,随着新车销售市场的下滑,作为汽油的主要消费群体,未来对汽油的消费推动或明显减弱。

4.2.2 经济增速平稳运行柴油消费负增长状态延续

伴随着供给侧结构性改革持续,近几年国内经济增速放缓,正式进入平稳运行状态中。柴油消费主力--第二产业在GDP中占比呈现下滑趋势,2018年、2019年中国第二产业占比已降至40%以下,分别收于38.90%、38.97%。2020年一季度国内生产总值206504亿元,同比下降6.8%,其中第二产业增加值73638亿元,占比再度下滑,收于35.66%。此外,以LNG为代表的清洁能源对柴油消费也形成明显替代。柴油消费从源头上便难言乐观,2019年中国柴油消费再度陷入负增长的局面,2019年柴油表观消费量14619万t,同比下降6.25%。

4.2.3 航运周转量增加煤油消费需求稳定增长,但峰值或将提前到来

民航局统计数据显示,2019年1-7月,全行业共完成旅客运输量3.81亿人次,同比增长8.7%。其中,国内、国际航线同比分别增长7.8%、16.5%。全行业共完成货邮运输量412.9万t。其中,国内、国际航线分别完成277.7万t、135.2万t。中国航空航天事业稳步发展,为航煤需求提供明显支撑。成品油进口放缓、出口增长趋势。受全球性公共卫生事件影响,航空业遭受致命打击,航空煤油需求的增长疲软可能导致其需求峰值提前。

4.2.4 进出口分析

近几年中国炼油产能涨势延续,国内充足的供应量令成品油进口增速明显放缓,但出口依旧呈现快速增长趋势。在供应过剩的大背景下,出口,成为解决国内资源过剩,平衡国内供需的有效手段。基于中国成品油供过于求的大背景,成品油出口量不断增加且未来继续增加的观念似乎已经深入人心。中国成品油出口仍是缓解供需矛盾的重要手段,而整体的成品油出口量或易涨难跌。

5 结束语

从实际供需及长期看,中国成品油行业市场化进程会越走越快,市场主体日趋多元,在利润吸引下众多产业内或产业外拥有资金、资源、渠道的企业进入行业,逐渐形成中石化、中石油为主体,其他国营、民营及外资企业共同参与的市场格局。具体表现为,随着国内大型炼化的不断上马,国内成品油产量不断上涨。但汽油需求增速放缓,柴油需求亦出现减缓趋势甚至下滑。为缓解供需失衡,扩大国内内需、多元经营模式和扩大成品油出口途径将是常态。