金融科技促进还是阻碍了商业银行效率?

刘孟飞 蒋维

摘要:立足金融科技深化发展的现实背景,选取2008—2017年中国68家商业银行的非平衡面板数据,首先采用文本挖掘、因子分析等方法测算得到金融科技发展指数,然后构建随机前沿模型,并采用单阶段估计技术,对金融科技环境下的商业银行利润、成本效率及其无效率影响因素进行探讨,并着重就不同类型商业银行效率的演化过程进行了对比分析。研究发现: 金融科技发展促进了中国银行业盈利能力的提升,但对成本效率的提高存在阻碍作用。总体来看,中国银行业的利润效率相对较低且起伏大,而成本效率相对较高,且起伏小。相对而言,大型国有银行的利润效率和成本效率都处于相对较高水平。在新的金融生态下,深度融合信息技术,积极融合金融科技转型创新发展是传统商业银行可持续发展的重要途径。

关键词:金融科技;商业银行;利润效率;成本效率;随机前沿分析

文献标识码:A

文章编号:1002-2848-2020(03)-0056-13

一、研究背景

金融科技(Fintech)源于20世纪90年代花旗银行发起的一个发展项目“金融服务技术联盟”(financial services technology consortium),大约从2016年开始迅速成为金融领域的焦点。目前,全球范围内有关金融科技的投资不断增加,各银行也积极融合金融科技主动寻求转型创新发展。据统计,2018年前半年全球对金融科技相关产业的投资总额达到570亿美元,较2017年全年的381亿美元增长49.6%。据艾瑞咨询预测,2020年中国金融科技企业的总营收将上升到19704.9亿元。2019年5月,中国工商银行在河北雄安新区成立全资子公司——“工银科技”,成为继兴业银行、平安银行、中国建设银行、光大银行、招商银行、民生银行后第7家成立金融科技子公司的商业银行,商业银行的科技转型再度引发行业热议。不少学者认为,银行系金融科技子公司的设立将是大势所趋。

我国也开始加强金融科技的规划设计,积极鼓励促进相关产业发展,相关政策密集出台。2016年7月,中国银行保险监督管理委员会印发《中国银行业信息科技“十三五”发展规划监管指导意见(征求意见稿)》,支持商业银行深化科技创新,推进大数据、区块链、人工智能等新技术应用。2017年5月,中国人民银行成立金融科技委员会,旨在丰富金融监管并加强金融科技工作的统筹协调和发展规划。2019年8月,中国人民银行进一步印发《金融科技发展规划(2019—2021年)》,标志着金融科技创新正式上升到政府战略层面。目前,金融科技产业生态在中国已形成自上而下的良好发展态势,正在不断推进商业银行内部变革,颠覆金融市场竞争格局。大量研究也表明,近几年金融科技的发展的确给我国金融生态带来了深刻的变革性影响。金融科技本质上是提升金融效率、促进金融创新的一种技术能力[1]。它变相促进了利率市场化,提高了银行负债成本与资金流动风险,改变了商业银行的资产负债结构[2],对支付业务、信贷业务与理财业务等三大商业银行价值链均产生了显著影响[3]。如何突破自身局限,在新的金融格局中获得科技转型升级,提升产品质量,提高经营效率,实现安全、可控的可持续发展,是商业银行特别是中小银行亟待解决的难题。

正是基于以上现实背景,本文首先对有关研究文献进行了回顾,然后采用文本挖掘技术、因子分析等方法测算得到互联网金融指数,最后建立随机前沿模型,采用2008—2017年中国65家商业银行的非平衡面板数据,对其成本、利润效率进行测算,并利用单阶段估计技术,对其影响因素进行实证分析。与以往不同的是,本文收集了中国65家各类商业银行的数据,侧重其影响机制的理论解读与影响程度的实证检验,并对不同类型银行进行比较分析,以解释我国传统商业银行在金融创新过程中经营绩效的动态演化过程,以期为金融科技环境下我国银行业的转型发展、经营绩效的改善提供可供借鉴的依据。

二、文献综述与假设提出

金融科技通常被界定于产业融合范畴,即将新技术运用于金融行业,通过科技工具推动金融体系的创新与变革[4]。2016年以来,有关学者围绕金融科技的内涵与技术特点及其给传统金融机构带来的影响、两者融合发展方向等方面进行了广泛探讨。

从国际层面来看,2016年金融稳定委员会(FSB)首次对金融科技的概念进行了界定: 金融科技指依靠技术所产生的金融创新,是对金融产品与服务、金融机构以及金融市场带来变革的新产品服务、新技术应用、新业务模式,并同时涵盖了金融前端产业和后台技术。Chishti等[5]将金融科技定义为向金融业提供技术创新应用和产品研发的初创与中小科技公司,例如为个人和公司提供低成本海外汇款的Pingit、Tranfer Wise等支付公司。与此类似,Amalia[6]也將金融科技界定为改变人们支付、汇款、借贷和投资方式的一种新型公司。金融科技公司提高了信任、透明度和技术,提供了更容易获得贷款的渠道,并扩大了投资机会。国外有关金融科技的定义还有: 金融科技是技术工具与金融产品与服务的动态交集,是用来支持银行业和其他金融服务的计算机程序或其他科技,包括互联网、大数据、云计算、区块链和人工智能等(牛津词典),是用科技颠覆传统金融体系的一系列初创公司(维基百科),是应用软件和科技来为客户提供金融服务的公司(美国商务部);英国金融行为监管局(FCA)认为,金融科技是一种利用新技术对企业现有的金融服务去中介化的过程,Puschmann等[7]则把金融科技看作是金融创新过程。

国内相关研究中,易宪容[8]指出,金融科技有别于互联网金融与科技金融概念,是eScience范式在金融业的延伸。金融科技是将新技术应用于金融行业,将金融服务惠普化,降低金融成本并提高金融效率的技术手段[4],是以众多新兴科技为后端支撑,并给传统金融行业带来新的业务模式的金融创新[9]。需要注意的是,金融科技与早前大热的互联网金融并非同一概念,互联网金融的本质仍然是金融,它仅仅是传统金融服务与互联网技术相结合的产物。但金融科技的落脚点在科技,强调新技术在金融产品与服务上的应用,是服务于金融行业的科技产业。

在具体影响方面,一部分学者认为,大数据、云计算、人工智能、区块链等金融科技关键技术的应用有助于商业银行开辟新的客户服务途径,提升风险防控水平,带来新的发展机遇与盈利空间。金融科技已成为发现新的金融需求、创新金融产品与服务、创造社会财富的动力与源泉[8],它涵盖了从新技术开发到金融服务商业化的广泛活动和业务领域[10],是基础性的创新,是对金融体系基础设施的重大创新[11],已经成为未来十年银行业无可辩驳的发展方向[12]。金融科技与银行之间也存在很强的互补性[13],它使得贷款机构提供的服务更加便利[14],使金融企业能够紧密地连接到目标市场[15],融合金融科技的业务具有更大的灵活性和安全性[16]。另外,通过大数据、云计算、分布式账本等技术的应用,金融科技可有效提升傳统金融机构的资源配置效率与风险管理能力,降低风险集中度[17]。交通银行金融研究中心课题组[18]的研究也表明,利用金融科技技术手段有助于开拓商业银行中间业务的“蓝海”,进而增加非息收入,减缓净息差收窄的消极影响。基于此,本文提出:

假设1: 金融科技发展有助于提升商业银行的盈利能力,提高其利润效率。

部分学者指出,金融科技创新发展给商业银行造成了冲击和挑战。例如: 李岩玉[19]认为金融科技以“金融+科技”的变革模式,将从基础技术层面彻底颠覆银行业传统的信用中介式运作模式。 金融科技对传

统商业银行的资产、负债两端都形成挤压,传统的盈利模式受到较大的冲击[20]。从支付到投资咨询,传统银行产品正在受到创新金融科技产品的挑战: 例如区块链降低了交易成本,同时提高了交易安全性[21-22],云计算可有效对金融机构的网络相关信息进行分类[23],众筹可以提供成本更低的资金渠道[24]。金融科技与商业银行之间的竞争关系见表1。

巴曙松等[25]提出,银行业要紧抓金融科技的时代机遇,创新金融服务模式与流程,联动线上线下优势,整合已有服务资源,充分利用新技术来提升银行业资源配置效率。传统银行与金融科技公司的合作创新必将进一步加速推进[26]。金融科技已成为金融业结构性变革、改善各方面运营的重要选择[27-28]。银行推动金融科技创新,不仅是出于当前市场竞争的需求,更是长期战略思路转变的必然[29]。

但不论商业银行是通过自主研发促进新技术的应用转化,还是与金融科技公司开展联合创新,或是设立金融科技子公司来提供相关产品与服务,都需要大量人力、资金的投入,必将给其带来新的成本压力。以人力成本为例,苏宁金融研究院数据显示,截至2019年6月末,已有10家银行陆续成立了金融科技子公司。随着金融科技子公司的纷纷设立,高级技术类和复合型人才市场缺口显现,“抢人”大战不断升级。需求量较大的算法、大数据类人才,如有5年以上工作经验者,年薪都在100万元左右,有的甚至更高

资料来源: 《证券日报》,银行金融科技子公司“抢人”大战升级,BAT等被大量点名“要人”,http: ∥www.zqrb.cn/jrjg/hlwjr/20190808/A1565204539264.html.。据中国银行业协会公布的2018年“陀螺”(GYROSCOPE)评价体系评价结果,我国商业银行的金融科技投入普遍占总营收的1%~2%,部分城市商业银行金融科技投入甚至达到了3%。国有银行中,中国建设银行、中国农业银行、中国银行的金融科技总营收占比分别为2.17%、2.21%和2.11%。股份制银行中,平安银行和光大银行的金融科技投入占总营收比例分别为2.98%和2.71%。我国银行业整体每年在金融科技上的投入近千亿元。基于此,本文提出:

假设2: 金融科技发展给商业银行带来成本压力,降低其成本效率。

另外,从不同类型银行比较来看,中小商业银行由于盈利水平、人才队伍、资源禀赋等因素,发展金融科技面临着诸多困难[30]。具体来讲,地方性中小银行推进金融科技发展主要受到以下两个方面的限制: 一是社会认可度偏低,线上业务无法开展;二是科技研发能力不足,技术基础设施建设落后[31]。大型商业银行具有资金成本与资产规模的先天优势,地方性中小银行若失去此次科技革新的机遇,其生存空间便很可能会遭受严重挤压[32]。例如零售银行、中小银行起步明显晚于大型银行,其零售业务渠道局限于地方区域,线上产品同质化严重,获客能力严重不足[33]。此外,大数据和区块链等技术将弱化中小银行信息优势,智能自助设备等创新服务模式将弱化中小银行固有的机制灵活与低成本优势[31]。金融与科技的融合渗透发展大大降低了金融行业壁垒,金融脱媒态势加剧,以个人、中小企业为客户定位的地方性中小银行将比大型商业银行遭受更大的冲击[34]。基于此,本文提出:

假设3: 金融科技给区域性小型银行带来的冲击与负面影响更大。

三、研究方法

效率估计方法主要有以DEA为主的非参数估计和以SFA为主的参数估计两类[35],但目前运用最为普遍的是Aigner等[36]提出的SFA方法。为避免两步法存在的各种缺陷,本文拟采用Battese等[37]提出的单阶段估计模型,该模型包含以下三个基本方程。

随机前沿利润函数模型:

lnπit=β0+βtt+βxit+vit-uit

(1)

其中,i和t代表银行与时间趋势;

lnπit为银行i在t时刻利润的对数形式;

xit为银行i投入和产出的一系列变量集合;

vit-uit为合成误差项,且vit与uit相独立;

vit服从于一个独立同分布的正态分布vit~N(0,σ2v);

uit为非负的技术无效率效应项,服从于一个独立、截断正态分布uit~N(Uit,σ2u);

β0和βt为待估参数,β为模型的待估参数向量。在具体运用中,将

σ2v和σ2u以σ2=σ2v+σ2u和

χ=σ2u/(σ2v+σ2u)替代,χ介于0到1之间,软件包Frontier 4.1通过采用χ=σ2u/σ2将对数似然函数参数化来实现ML估计,其估计值越高,合成误差项中的无效率部分就越多。

技术无效率模型:

uit=δ0+δZit+Wit

(2)

其中,Zit为造成技术无效率的相关解释变量;

Wit服从于截断正态分布,Wit~N(0,σ2w);

随机误差项uit为非负,且有Wit≥-δ0-δZit;

δ0、δ為待估无效率效应参数项。

银行i在t时刻的利润效率:

πEit=itmaxt=

exp(-uit)=

exp(-δ0-δZit-Wit)

(3)

其中,πEit为银行i在t时刻的利润效率,代表的是银行i在t时刻的实际利润(it)与行业中表现最好的银行的最大利润(maxt)的比值,0≤πEit≤1。

在随机前沿模型的具体设定上,主要有傅里叶函数形式(Fourier function)和超越对数函数形式(translog function)。前者的设定需要大样本数据来支撑,而后者的设定具有能够处理交互影响项和多投入多产出问题、能对函数模型进行二次灵活模拟等优点。本文采用超越对数函数形式的随机前沿利润函数模型,也是式(1)的具体形式。

其中,πit为利润,ω1,it、ω2,it和ω3,it分别为投入要素资金、劳动和资产的价格,y1,it和y2,it为产出,Eit为权益净投入,t、vit和uit含义同上,α、β、γ、λ、η、、φ和θ为各待估参数。为控制银行资产规模带来的利润偏差,本文将利润(πit)、产出(yit)、权益净投入(Eit)分别除以银行资产规模(TA)来进行标准化。同样,为满足投入要素价格的线性齐次假设∑3i=1γi=1,本文选用资金价格ω1t将利润、成本以及其他要素价格进行标准化处理。此外,为满足随机利润函数模型的对称性约束条件,有βmq=βqm,γnr=γrn,ηmn=ηnm。

其中,FTI代表金融科技发展指数,OWN代表是否国有,List代表是否上市,MS代表市场价额,ASSET代表银行规模,GDP代表人均国民生产总值,NPL代表不良贷款率,EDR代表权益负债水平。

式(5)为无效率效应模型,是式(2)的具体化。

那么,银行i在t时刻的利润效率可具体表示为

式(5)(6)中,uit、Wit、πEit、it和maxt含义同前文,δ为模型待估参数项。

以上即为银行利润效率模型的基本设定,成本效率模型与此类似,差别仅在于将其中的it替换为成本TC,无效率项变为uit。

四、指标选取与数据

(一)金融科技发展指数

参考金融稳定理事会(FSB)的最新定义,金融科技是指新技术带来的金融服务创新,它能够创造新的产品、业务、模式与流程,从而对传统金融市场提供的服务和模式产生重大影响。它同时涉及前端产业和后台技术。故本文从金融功能角度出发,借鉴郭品等[38]的做法采用文本挖掘技术,以及主成分和因子分析对金融科技发展指数(FTI)进行测度。

(二)SFA模型投入产出指标

关于SFA模型投入产出指标的选取方法,相对常见的有生产法和中介法。在生产法中,主要将银行看作存贷款业务的生产者,存款账户和贷款业务的数量作为银行产出,经营成本包含人工及其他相关费用支出作为银行投入。在中介法中,银行则被视作存贷双方的资金融通中介,其主要观点是银行将劳动力、资金、实物资产作为投入要素用以提供金融服务,吸收存款并将其转化为贷款、投资等盈利性资产。因此劳动力、可贷资金和资产是中介法的投入要素,而贷款、各类投资等是产出要素。Berger等[35]指出,生产法适用于测度分支机构的效率,而中介法能够更精准地估算金融机构的整体绩效。基于此,本文拟采用中介法,将贷款、其他盈利性资产作为产出变量,将资产、劳动力、资金以及权益资本作为投入变量,并将投入要素价格变量分别定义为利息支出与各项存款总额的比值、人工成本与员工人数的比值、业务及管理费扣除人工成本后的余额与固定资产净值的比值。另外,由于权益资本变化慢,且较难获得其价格信息,将权益资本视为净投入[39]。具体指标的定义及描述性统计结果见表2和表3。

(三)无效率效应模型变量

无效率效应影响因素变量主要有产权结构、市场份额、银行资产规模、宏观经济环境等。此外,Berger等[35]研究发现风险也是不可忽略的重要影响因素。基于以上考虑,本文的无效率效应模型选取了包括银行治理结构、市场结构、宏观经济环境以及风险因素等在内的一组控制变量。具体指标的定义及描述性统计结果见表4和表5。

(四)数据来源与说明

本文数据主要来源于Bankscope数据库,该数据库缺失的员工人数和费用数据,手工摘录自各银行历年年报。本文共收集了68家中国商业银行的财务数据,具体包括中、农、工、建、交等5家大型商业银行,浦发、招商、中信、光大、华夏、兴业、广发、民生等8家股份制银行,北京、上海、南京、广州、厦门、江苏、杭州、宁波、长沙、温州、成都、汉口、珠海、富滇等37家规模较大的城市商业银行,以及江苏吴江、杭州联合、广东农商、江阴农商、萧山农商、上海农商、天津农商等18家数据较全的农村商业银行。样本期间为2008—2017年,除金融科技发展指数由本文计算得到以外,其他Bankscope数据库未收录的数据均来自国泰安、CEIC等数据库。所有计算过程通过FRONTIER 4.1和Stata 15统计软件完成。本文样本涵盖了除外资银行以外的所有商业银行类型,其总资产与存贷款规模占全行业90%以上,具有较好的代表性。

五、模型估计结果与分析

(一)模型参数估计结果与分析

利用FRONTIER 4.1进行迭代运算,可以获得本文实证模型设定下的随机边界利润、成本效率模型及其无效率效应项相关系数ML估计结果,见表6和表7。其中,模型1和模型2分别为随机前沿利润、成本效率模型,模型3和模型4为无效率效应模型。

从估计结果来看,γ分别为0.956和0.989,表示综合误差中的绝大部分都可归结为无效率。单边似然比检验结果是135.667和286.087,证实了综合误差中存在单侧误差。模型3中,无效率效应项中的金融科技发展指数系数δ1为负,且在1%的水平下通过了显著性检验,说明金融科技与利润无效率显著负相关,即金融科技发展程度越高(FTI越大),银行利润效率越高。从整体上来看,金融科技的快速发展对我国银行业的盈利能力起到了明显的促进作用。假设1得到证实。与此相反,模型4中金融科技发展指数的无效率效应项为正,且在1%的水平上显著,说明金融科技与银行成本无效率显著正相关,即金融科技发展程度越高,银行成本效率越低。其原因可能是,商业银行在发展金融科技的过程中需要大量的货币资金、技术人员以及软硬件设施的投入,提高了经营成本,对其成本效率造成了明显的负面冲击。假设2得到证实。

此外,模型考虑的所有控制变量估计结果均显著,且在利润效率、成本效率两个模型中的正负方向相同。其中,产权性质变量δ2为负且分别在1%和5%的水平上显著,说明国有产权背景对商业银行的利润效率和成本效率都具有明显的促进作用。其原因可能是,大型商业银行由于人才队伍、资源禀赋等方面的优势,相比中小银行,能及时进行技术创新,实施战略转型,充分利用金融科技带来的机遇,从而提高经营效率。例如: 5家大型国有银行全部拥有专门的研究部门和博士后流动站,具有较强的自主研发能力,科研成果输出可持续,而中小银行所拥有博士后流动站的比例还不到5%。仅2015年,中国工商银行便开展了5.1万个培训项目,员工培训达509万人次,庞大的人才队伍与昂贵的培训投入使高端金融科技人才的培养成为可能。一流的互联网公司也倾向于和大型银行合作,2017年五大国有银行相继与互联网公司结盟

3月18日中国建设银行和阿里巴巴,6月16日中国工商银行和京东,6月20日中国农业银行和百度,6月22日中国银行和腾讯,8月22日交通银行和苏宁。,将大型银行与互联网公司的联合创新推到了新的高度。市场份额和资产规模系数变量均为负且在1%的水平上显著,说明市场份额越高,资产规模越大,越有利于银行效率的提高。这主要是规模经济的作用,市场占有率高,资产规模大的银行,可以分摊单位成本,从而提高盈利水平和成本效率。人均GDP系数在两个模型下的估计结果均为负且显著,说明一个良好的宏观经济环境能够有效提升商业银行效率。模型考虑的两个风险因素估计结果都在1%的水平上通过了显著性检验,说明风险是商业银行经营管理过程中不可忽视的重要因素。其中,不良贷款率的估计系数显著为正,而权益对负债比率显著为负,意味着不良贷款率越高(风险越高),权益负债比越低(风险越高),銀行利润效率和成本越低。在金融创新过程中,同时采取有效措施,加强风险管理,是提升商业银行经营绩效与盈利能力的重要方面。

(二)银行效率测算结果与分析

由利润、成本效率值的具体测算结果来看

篇幅所限,68家银行的利润、成本效率值的具体测算值文中未给出,留存备索。,各观测点利润效率值分布于[0.136,0.859]这一区间内,说明在研究期间内各商业银行的利润效率差异较大。其中,利润效率最高的是中国银行,其在2013—2017年的平均利润效率值为0.850;最低的是湖州银行,其在2013—2017年的平均利润效率值为0.645,为中国银行的76%。在全部68家银行中,利润效率最高的6家银行中有5家为国有大型商业银行,排序分别为中国银行、中国工商银行、中国建设银行、中国农业银行和交通银行。其他类型银行中,利润效率最高的是北京农商银行,其利润效率在所有68家银行中排名第3位,其次是上海农商银行、无锡农村商业银行、上海银行、绍兴银行和广州银行,其利润效率分列第7、8、9、10、11位。股份制银行的利润效率较低,没有任何一家排名进入前30位。与利润效率不同的是,各商业银行的成本效率差异相对较小。除了极个别情况以外,各观测点的成本效率都处于0.7~0.9之间,其中成本效率最高的是北京农商银行,其在2013—2017年的平均成本效率值为0.871;最低的是湖州银行,其在2013—2017年的平均利润效率值为0.704,为北京农商银行的80.7%,两者相差不到20%。

总体来看,行业平均利润效率和平均成本效率分别为0.740和0.801,说明在同等技术条件和相同要素投入下,银行的实际平均利润水平要比理论的最大可能利润低26.0%,而平均成本或者支出水平要比理论上的最小可能成本高19.9%。为了更好地展示中国银行业效率水平的演变过程,本文绘制了2008—2017年行业平均利润效率和平均成本效率的变动轨迹曲线,如图1所示。

显然,在研究期间内,中国银行业的利润效率相对较低且起伏较大,特别是在研究初期,行业平均利润效率仅0.448,为整个研究期内平均水平的60.6%,其原因可能是受2008年全球性金融危机的影响,行业整体盈利状况恶化,例如中国银行2006—2015年均利润增长率达25.9%,但2008年的利润为862亿元,与2007年相比下降4.3%,是2006—2015这10年间利润出现下降的唯一会计年度。再如上海银行,成立以来其利润水平一直呈高速增长态势(2006—2015年平均增长33.1%),但2008年的利润总额仅34.5亿元,与2007年相比降幅高达9.9%。随后的2009年,行业平均利润效率又大幅上升,其原因在于当年4万亿元扩内需计划的实施,使得商业银行的信贷规模限制被取消,大幅拉动了全社会投资水平,给银行带来了众多优质贷款项目,银行信贷规模迅速扩大,从而带动了银行业盈利能力的整体提升。整个研究期间内,中国银行业都显示了较高的成本效率水平,且起伏较小,说明银行成本效率并没有受到全球金融危机太大的冲击。成本效率主要取决于银行内部的经营管理水平与成本控制能力,对外部环境的冲击相对来讲不是那么敏感。

另外,无论是行业平均利润效率还是平均成本效率,在研究后期均出现了下降的趋势。这一结果与中国银行业正面临“艰难时期”这一现实情况相吻合。在经历了资产规模快速膨胀、利润回报丰厚的“黄金十年”以后,随着金融市场的全面开放,利率市场化政策的不断推进以及互联网金融的迅猛发展,中国传统银行业的竞争程度日趋激烈,将无可避免地对各商业银行,特别是中小银行的经营绩效带来挑战。只有通过不断的金融创新,实行合理的业务转型,提高经营管理能力,寻找新的利润增长点,商业银行才能在未来越来越激烈的市场竞争中持续发展。

为了便于比较不同类型银行效率的差异及其演变规律,本文分别绘制了2008—2017年四种类型商业银行的利润效率与成本效率演变趋势,如图2和图3所示。

横向比较来看,大型商业银行显示了较高的盈利能力,且波动较小,其利润效率在所有年份都明显高于其他类型的商业银行。除了全球性金融危机期间(2008—2009年)以外,其利润效率始终保持在0.8的水平以上。其他三种类型商业银行的利润效率水平非常接近,且演变趋势一致。与利润效率类似,除研究初期以外,大型商业银行的成本效率在绝大多数年份均处于行业最高水平。除个别年份以外,城商行的成本效率演变趋势与股份制银行基本一致,都呈震荡走低态势。这与经营环境与市场竞争状况的变化有关,股份制银行和城商行的市场份额既面临大型商业银行的打压,又要受到迅速崛起的农商行的蚕食,还要面对新型非金融机构,例如互联网金融的冲击,在经历了中国银行业的“黄金十年”以后,其经营形势日趋严峻。变化趋势较为独立的是农商行,2014年以前其成本效率处于行业最低水平,但2014年以后其成本效率逐步增长,甚至超过了股份制银行和城商行,成为最有效率的银行。这主要有两方面的原因: 一是农商行经营技能和管理水平的提高;二是农商行不断吸收合并信用合作社、农村合作银行等农村金融机构,实现了跨域式发展,带来了规模经济,降低了经营成本。

(三)银行分类检验与分析

为了进一步分析金融科技对不同类型商业银行的影响,本文将所考虑的68家银行分为大中型银行(包括5家大型银行和8家股份制银行)和小型银行(包括37家城商行和18家农商行)两类,并分别进行检验,结果见表8。

表8的结果表明,大中型商业银行无效率效应项(模型5)中的金融科技发展指数系数δ1为负,且在1%的水平下通过了显著性检验,说明金融科技的应用发展对大中型商业银行的利润效率存在明显的积极促进作用。模型6中的金融科技发展指数系数估计结果为负,但并不显著,说明金融科技发展对大中型商业银行成本效率的提升存在一定的积极影响,但并不明显。与此不同的是,模型7(小型银行)中的金融科技发展指数系数δ1为负但并不显著,意味着金融科技发展对小型银行盈利能力的提升没有明显影响。但模型8中的金融科技发展指数系数估计结果为正且在1%的水平上通过了显著性检验,说明金融科技与小型银行的成本无效率呈显著正相关,即金融科技发展程度越高,小型银行的成本效率越低。对比大中型银行和小型银行的分类检验结果,显然金融科技的蓬勃发展给地方性小型银行,也即城商行和农商行带来的冲击与负面影响更大。假设3得到證实。小型银行由于资源禀赋、人才储备以及盈利水平方面的不足,发展金融科技面临诸多困难。如何克服瓶颈短板,在新金融格局中获得转型升级,尽快找到金融科技突围之路,是中小银行实现长期、稳健可持续发展的重要方面。

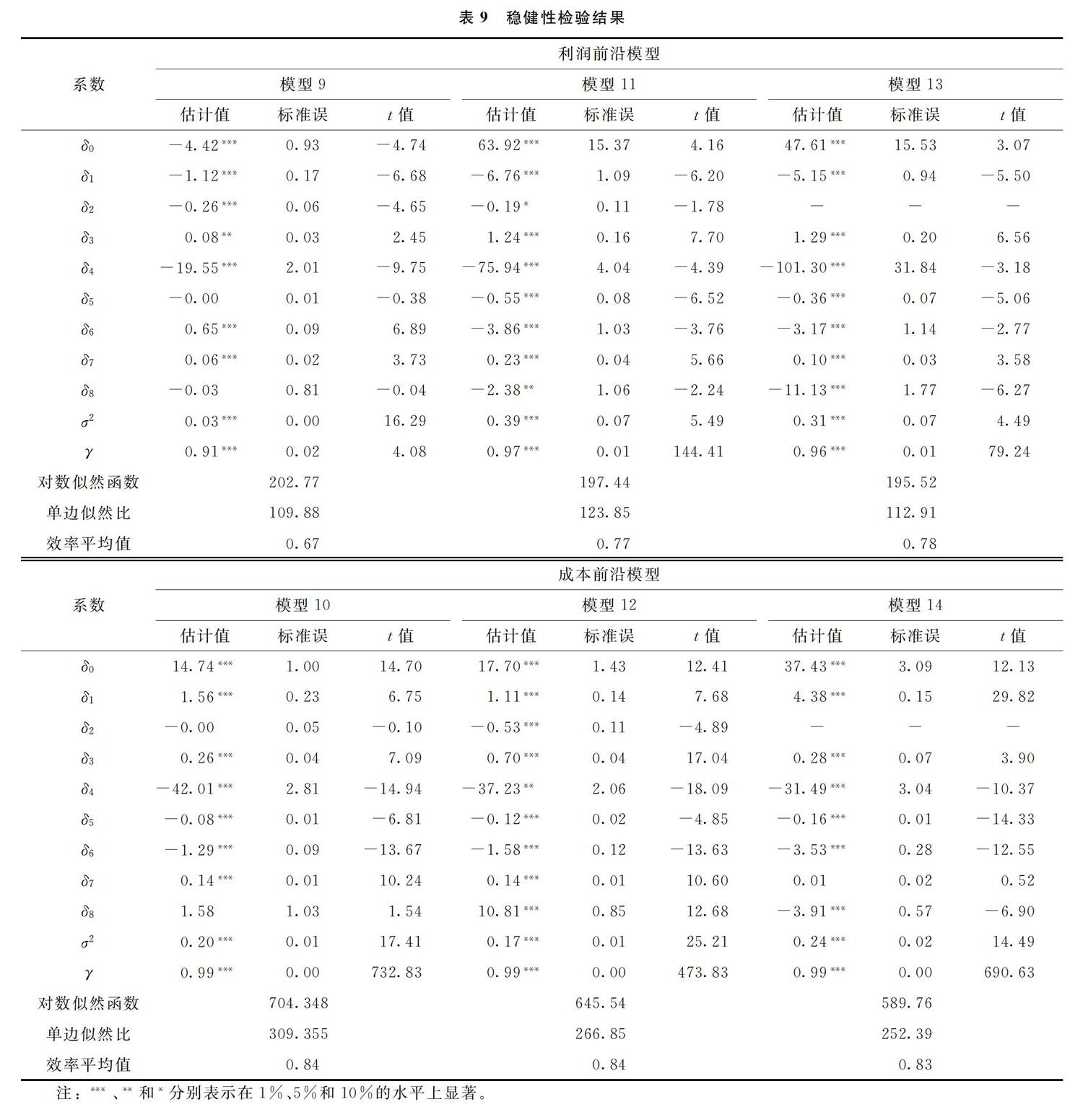

六、稳健性检验

稳健性检验的估计结果见表9。其中,模型9-10的研究期限为2006—2017年;模型11-12中随机前沿函数去掉了权益净投入项;模型13-14的研究样本去掉了5家大型商业银行。由表9可见,估计的利润前沿和成本前沿两组稳健性检验结果与前文的回归结果基本保持一致,关键变量金融科技发展指数估计系数大小相当,方向和显著性一致,估计的平均利润效率与平均成本效率都相对稳定,其他控制变量的系数符号也基本维持不变,显著性水平大多在1%以上。可见本文模型是相当稳健的。

七、结论与建议

本文基于2008—2017年中国68家商业银行的非平衡面板数据,首先采用文本挖掘、因子分析等方法测算得到金融科技发展指数,然后通过构建随机前沿模型,并采用单阶段估计技术,对金融科技环境下的商业银行利润、成本效率及其无效率影响因素进行探讨,并着重就不同类型商业银行效率的演化过程进行了对比分析,得出了一致性结论。

第一,金融科技发展有助于中国银行业盈利能力的提升,与此同时,金融科技的发展应用给我国商业银行带来了明显的成本压力,降低了其成本效率。

第二,国有产权背景和资产规模的扩大对银行经营绩效的提升具有积极的促进作用;风险越高,银行利润和成本效率越低,说明加强风险管理有助于改善商业银行经营绩效。

第三,中国银行业的利润效率相对较低且起伏较大,而成本效率较高,且起伏较小。

第四,大多数银行的利润、成本效率在研究早期不断上升,中期平稳,后期有所下降。

第五,大型国有银行的利润效率和成本效率都处于相对较高水平。

第六,金融科技发展给小型银行,也即城商行和农商行带来的冲击与负面影响更大。

以上结论说明,随着金融科技技术模式的日益成熟及其行业规模的日益膨胀,科技与金融业不断深度融合发展促使金融边界逐渐模糊。它给商业银行带来发展机遇的同时也形成了新的挑战,迫使商业银行调整战略思维,推进科技转型发展以应对金融体系的变革。第一,积极促进信贷业务的转型与创新,依托市场和客户需求创新产品、建立综合性的网络信贷服务平台,运用云计算、大数据、人工智能、区块链、物联网等关键技术,实现网络化的运营管理。将实体银行网点与互联网虚拟网点优势相结合,逐步向“轻资产”方向转型,最终提升盈利能力。第二,应积极与互联网金融企业紧密合作,利用其业务规模优势强化银行互联网理财、互联网支付结算与销售等业务的创新和渠道建设,将业务拓展到电商领域,整合资源,提升协同作用,全力打造专业综合的金融产业生态圈,多元化开展业务,增强盈利来源多样性,减少利差的单方面影响,获得新的利润增长点。第三,存在人才短板的商业银行,尤其是中小银行应加快高端金融科技人才队伍建设,加强关键技术自主研发,通过联合创新,或成立金融科技子公司等多种方式,积极融入金融科技应用发展大潮,降低金融科技创新成本,提高经营管理能力与绩效水平。

参考文献:

[1] 赵鹞. Fintech的特征、兴起、功能及风险研究[J]. 金融监管研究, 2016(9): 57-70.

[2] 邱晗, 黄益平, 纪洋. 金融科技对传统银行行为的影响——基于互联网理财的视角[J]. 金融研究, 2018(11): 17-29.

[3] 沈悦, 郭品. 互联网金融、技术溢出与商业银行全要素生产率[J]. 金融研究, 2015(3): 160-175.

[4] 巴曙松, 白海峰. 金融科技的发展历程与核心技术应用场景探索[J]. 清华金融评论, 2016(11): 99-103.

[5] Chishti S, Barberis J. The Fintech book: The financial technology handbook for investors, entrepreneurs and visionaries[M]. New York: Wiley, 2016.

[6] Amalia F. The Fintech book: The financial technology handbook for investors, entrepreneurs and visionaries[J]. Journal of Indonesian Economy and Business, 2016, 31(3): 345-348.

[7] Puschmann T. Fintech[J]. Business & Information Systems Engineering, 2017, 59(1): 69-76.

[8] 易憲容. 金融科技的内涵、实质及未来发展——基于金融理论的一般性分析[J]. 江海学刊, 2017(2): 13-20.

[9] 皮天雷, 刘垚森, 吴鸿燕. 金融科技: 内涵、逻辑与风险监管[J]. 财经科学, 2018(9): 16-25.

[10]Bofondi M, Gobbi G. The big promise of Fintech[J]. European Economy, 2017, 67(2): 107-119.

[11]Schindler J W. Fintech and financial innovation: Drivers and depth[R]. SSRN Working Paper, 2017.

[12]程华, 蔡昌达. 我国商业银行金融科技发展策略[J]. 银行家, 2017(9): 131-133.

[13]Navaretti G, Pozzolo A. Fintech and banks: Friends or foes[J]. European Economy, 2017, 67(2): 9-30.

[14]Philippon T. Has the US finance industry become less efficient? On the theory and measurement of financial intermediation[J]. American Economic Review, 2015, 105(4): 1408-1438.

[15]Gai K, Qiu M, Zhao H, et al. Dynamic energyaware cloudletbased mobile cloud computing model for green computing[J]. Journal of Network and Computer Applications, 2016, 59(8): 46-54.

[16]Gomber P, Koch J A, Siering M. Digital finance and Fintech: Current research and future research directions[J]. Journal of Business Economics, 2017, 87(5): 537-580.

[17]朱太辉, 陈璐. Fintech的潜在风险与监管应对研究[J]. 金融监管研究, 2016(7): 18-32.

[18]交通银行金融研究中心课题组. 金融科技与商业银行息差管理研究[J]. 新金融, 2017(9): 36-40.

[19]李岩玉. 金融科技对商业银行影响[J]. 中国金融, 2017(17): 33-34.

[20]张德茂, 蒋亮. 金融科技在传统商业银行转型中的赋能作用与路径[J]. 西南金融, 2018(11): 13-19.

[21]Lee I, Shin Y J. Fintech: Ecosystem, business models, investment decisions, and challenges[J]. Business Horizons, 2018, 61(1): 35-46.

[22]Vives X. The impact of Fintech on banking[J]. European Economy, 2017, 87(2): 97-105.

[23]Gai K, Qiu M, Sun X, et al. Security and privacy issues: A survey on Fintech[C]. Cham: Springer International Publishing, 2017: 236-247.

[24]Cumming D, Meoli M, Vismara S. Does equity crowdfunding democratize entrepreneurial finance?[J]. Small Business Economics, 2018, 52(7): 1-20.

[25]巴曙松, 慈慶琪, 郑焕卓. 金融科技浪潮下, 银行业如何转型[J]. 当代金融研究, 2018(2): 22-29.

[26]吴朝平. 商业银行与金融科技公司的联合创新探讨[J]. 新金融, 2018(2): 54-58.

[27]Philippon T. The Fintech opportunity[R]. NBER Working Paper, 2016.

[28]Duan L, Xu L D. Business intelligence for enterprise systems: A survey[J]. IEEE Transactions on Industrial Informatics, 2012, 8(3): 679-687.

[29]杨涛. 金融科技与挑战者银行[J]. 银行家, 2017(11): 22-25.

[30]陆岷峰. 金融科技与中小银行的耦合发展[J]. 中国金融, 2017(17): 35-36.

[31]吴方超. 中小银行在金融科技发展中的思考[J]. 金融科技时代, 2017(10): 32-35.

[32]杨敏. 金融科技: 中小银行差异化发展的核心动力[J]. 中国金融家, 2018(2): 57-59.

[33]李卓. 金融科技背景下中小银行零售银行转型策略研究[J]. 海南金融, 2019(3): 76-81.

[34]张吉光. 中小银行金融科技突围忌盲目[J]. 中国金融, 2018(12): 83-84.

[35]Berger A N, Humphrey D B. Efficiency of financial institutions: International survey and directions for future research[J]. European Journal of Operational Research, 1997, 98(2): 175-212.

[36]Aigner D, Lovell C K, Schmidt P. Formulation and estimation of stochastic frontier production function models[J]. Journal of Econometrics, 1977, 6(1): 21-37.

[37]Battese G E, Coelli T J. A model for technical inefficiency effects in a stochastic frontier production function for panel data[J]. Empirical Economics, 1995, 20(2): 325-332.

[38]郭品, 沈悦. 互联网金融对商业银行风险承担的影响: 理论解读与实证检验[J]. 财贸经济, 2015(10): 102-116.

[39]杨文, 孙蚌珠, 程相宾. 中国国有商业银行利润效率及影响因素——基于所有权结构变化视角[J]. 经济学(季刊), 2015(2): 535-556.

责任编辑、校对: 高原

Does Fintech Promote or Hinder the Efficiency of Commercial Banks —Evidence from Chinas Banking Sector

LIU Mengfei, JIANG Wei

(International Business School, Shaanxi Normal University, Xian 710119, China)

Abstract: Based on the realistic background of the deepening of the development of Fintech, and unbalanced panel data of 68 commercial banks in China between 2008 to 2017 was selected, firstly this paper adopts text mining and factor analysis methods to measure Fintech development index. Then, the SFA model and singlestage estimation technique are used to measure the profit, cost efficiency and inefficiency influencing factors of commercial banks in Fintech environment. We also compare and analyze the evolution process of the efficiency of different types of commercial Banks. The research finds that, overall, the development of Fintech promotes the profitability of Chinas banking sector, but hinders the improvement of cost efficiency. The profit and cost efficiency of large stateowned banks are higher than that of small and mediumsized banks. Under the new financial ecology, it is an important way for the sustainable development of traditional commercial banks to deeply integrate information technology and actively transform to financial technology for innovative development.

Keywords: Fintech; Commercial banks; Profit efficiency; Cost efficiency; SFA

收稿日期:2019-12-01

基金項目:国家社会科学基金一般项目“银行业高管人员薪酬激励、风险承担与监管改革研究”(15BJL024);

教育部科技发展中心高校产学研创新基金项目“金融科技与商业银行融合发展的战略路径、风险防范与监管应对研究”(2019J01009);

西安市社科基金规划项目“西安市科技金融产品与服务创新发展战略研究”(19J31)。

作者简介:

刘孟飞,男,陕西师范大学国际商学院副教授,经济学博士,研究方向: 金融机构公司治理,电子邮箱: mliu1@snnu.edu.cn;

蒋维,女,陕西师范大学国际商学院硕士研究生,研究方向: 金融机构公司治理。