上市公司业绩预告偏差对股价崩盘风险的影响

宫义飞 夏艳春 罗开心 王艳

摘 要:利用我国A股2012-2018年上市公司数据,探讨上市公司业绩预告偏差与偏离方向如何影响股价崩盘风险,以及内部控制质量对两者的调节作用。研究发现:公司业绩预告偏差与股价崩盘风险显著正相关;与悲观偏差相比,业绩预告乐观偏差才会加剧股价崩盘风险,高质量的内部控制能够缓解业绩预告乐观偏差加剧的股价崩盘风险。进一步研究发现,当上市公司业绩预告需要强制披露、披露越及时及披露坏消息时,内部控制质量的调节作用更加显著。由此证明,高质量内部控制在缓解因业绩预告乐观偏差加剧的股价崩盘风险中发挥重要作用。

关键词: 业绩预告偏差;内部控制有效性;股价崩盘风险

中图分类号:F830.59 文献标识码: A 文章编号:1003-7217(2020)05-0053-08

一、引 言

近年来,国内外资本市场股价崩盘现象频发,越来越多的学者致力于探究股价崩盘风险的影响因素。由于公司管理层与投资者之间存在信息不对称,管理层出于自身提高薪酬、保护就业或者降低法律诉讼风险的考虑,更易隐藏公司坏消息,当坏消息不断累积并达到极限时,这些坏消息就会集中暴露在资本市场上,造成股票价格的持续下跌,进而导致股价崩盘。股价崩盘不仅会造成投资者财富损失,还会给资本市场的良性发展带来极大冲击,甚至阻碍实体经济的健康有序运行。因此,及时防范股价崩盘对于化解系统性金融风险具有重要意义。

信息不对称是导致股价崩盘风险的重要原因。为提高信息披露水平,降低信息不对称,我国要求当上市公司预计经营业绩发生亏损或者变动幅度超过50%时,上市公司必须进行业绩预告;对于未达到强制披露标准的,上市公司可自愿选择是否进行业绩预告。我国的业绩预告制度始于1998年,到2001年基本稳定,形成了独具中国特色的业绩预告制度。业绩预告制度为投资者判断上市公司前景提供了重要信息,尤其是当业绩出现较大变化时,业绩预告制度可以起到警示投资者的作用。基于我国上市公司业绩预告披露时间和方式上,管理层有较大自主权,已有研究发现,有相当比例的上市公司都未在规定的时限内及时发布业绩预告,甚至应预告而未预告[1],管理层会对公司的业绩进行有选择性的择时披露,即在投资者关注度较高的工作日、公告分散期、较早时期披露好消息;而在投资者关注度较低的周末、公告密集期、较晚时期披露坏消息[2]。如果业绩预告披露质量不佳,不仅不能降低管理层与外部投资者之间的信息不对称,甚至会对投资者造成误导。因此,从业绩预告披露质量的视角出发,探究上市公司业绩预告偏差及偏离方向如何影响股价崩盘风险。

公司治理水平对财务报告质量和信息披露水平具有重要作用。公司治理机制作用的发挥很大程度上取决于内部控制的有效性,如果内部控制无效,公司的盈余管理操纵水平越高,财务报告质量越低[3]。Chen等用内部控制五要素的综合指数来衡量内部控制质量,研究发现,高质量内部控制可以降低股价崩盘风险[4]。那么,在上市公司不同的内部控制质量下,业绩预告偏差又会对股价崩盘风险产生怎样的影响?

为回答上述问题,本文以我国A股上市公司2012-2018年的数据为研究样本,检验上市公司业绩预告偏差与偏离方向如何影响股价崩盘风险,以及内部控制质量对两者的调节作用。

二、理论分析与假设提出

与外部投资者相比,公司管理层通常拥有更多关于公司经营前景、盈利能力及偿债能力的私有信息,管理层的信息披露偏好与外部投资者并不完全一致。基于“掏空”[5]、晋升[6] 、在职消费[7]等自利需要的考虑,管理层可能会隐藏公司的坏消息。由于管理层能够隐藏的坏消息是有限的,当坏消息不断累积并达到极限时,管理层开始无法控制,公司的坏消息就会暴露在资本市场中,进而造成股价大幅度下跌,导致股价崩盘。由此可见,由代理问题导致的信息不对称是导致股价崩盘的原因,降低投资者与管理层之间的信息不对称对于降低股价崩盘风险具有重要作用[8]。Hutton 等[9]研究发现,公司的透明度与股价崩盘风险之间存在显著负相关关系;财务报告质量越高,会计稳健性越高,财务报告可比性越高[10],信息不对称越低,股价崩盘风险越低;分析师的盈利预测也是影响管理层与外部投资者信息不对称的因素,具体表现在:一方面,分析师的跟进可以促进公司私有信息被挖掘,公司的坏消息可能被分析师及时发布出去,进而缓解信息不对称,降低股价崩盘风险;另一方面,与投资者存在利益冲突的分析师通常不会公允反映自己获取的私有信息[11],而是倾向于乐观预测,分析师盈利预测的乐观偏差会加剧股价崩盘风险[12]。

业绩预告提前公布了上市公司利润波动幅度、未来经营状况等,向资本市场传递了重要信息。高质量的业绩预告可以降低上市公司与外部投资者之间的信息不对称程度,提高股票流动性,股票的流动性越高,股价崩盘风险越小 [13];管理层公布的业绩预告质量越高,投资者异质性信念越低,资本市场越稳定[14],股价崩盘风险越小。与定期报告相比,业绩预告制度本身存在其特殊性。具体表现在:第一,在我国的业绩预告披露的时间和方式上,管理层有较大自主权。早在2005年,就有研究发现,有相当比例的公司都未在规定的时限内及时发布业绩预告,甚至应预告而未预告[1],业绩预告质量堪忧;第二,上市公司发布的业绩预告无需专业机构的审计,业绩预告本身的可靠性无法保障。因此,一旦低质量、不准确的业绩预告流入资本市场,就会增加上市公司与外部投资者之间的信息不对称程度,误导投资者,进而加剧股价崩盘风险。为此,提出研究假设1。

假设1 业绩预告偏差与股价崩盘风险正相关,即发布业绩预告质量越低,股价崩盘风险越大;反之则越小。

业绩预告偏差分为乐观偏差和悲观偏差,乐观偏差即正向偏离,是指管理层发布的业绩预告值高于真实值的差额,反映了管理层业绩预告存在乐观偏见的程度;相反,悲观偏差即负向偏离,是指管理层发布的业绩预告值低于真实值的差额,反映了管理层业绩预告存在悲观偏见的程度。Healy 和 Palepu[15]的信息披露分析框架認为,管理层的能力和动机决定了信息披露行为。因此,导致业绩预告偏差的原因一方面在于管理层自身能力不足,无法准确预测公司未来的经营业绩;另一方面,管理层基于自身私利考虑故意发布不真实的业绩预告。与悲观的业绩预告相比,乐观偏差的业绩预告更可能导致负面消息的累积,加剧股价崩盘风险。具体表现在:第一,乐观偏差的业绩预告延迟了负面消息披露的时间。当公司存在财务风险时,管理层更可能选择更激进的业绩预告策略,好消息的业绩预告会在短期内为企业带来显著为正的累计超额报酬[16],因此,乐观偏差的业绩预告帮助企业暂时隐藏了坏消息。第二,乐观偏差的业绩预告加剧了企业的融资风险。一旦企业的真实业绩公布出来,当投资者发现企业的真实业绩与业绩预告偏离较大时,投资者会对管理层的能力和经营前景产生怀疑,对企业丧失信心,在未来投资时可能更加谨慎,甚至会要求提高报酬率,潜在资本成本增加,加剧了企业的融资风险[17]。第三,加剧了上市公司被出具“非标”审计意见的概率。业绩预告乐观偏差预示着管理层存在潜在舞弊动机,审计的固有风险和控制风险较高[18],审计师更倾向于出具“非标”审计意见,给公司带来更加负面的影响。

综上所述,乐观偏差的业绩预告预示着管理层未能勤勉尽责,隐藏了坏消息,导致更严重的信息不对称,股价崩盘风险加剧。为此,提出研究假设2。

假设2 与悲观偏差的业绩预告相比,乐观偏差的业绩预告加剧了股价崩盘风险。

信息不对称导致管理层有机会隐瞒坏消息,未来股价崩盘风险加剧。因此,在信息透明度低的公司中,投资者所知悉的信息与企业实际的经营业绩更加不符,股价更可能虚高,股价崩盘风险更高。内部控制质量决定了上市公司信息的可靠性,内部控制质量不仅会影响公开信息的披露质量,甚至会影响私有信息披露质量。当公司内部控制质量较低时,管理层业绩预测的准确性越低[19];同时,低质量的内部控制为管理层隐瞒坏消息提供了机会,导致股价崩盘风险上升。 Chen等[5]用内部控制五要素的综合指数来衡量内部控制质量,研究发现,高质量的内部控制可以降低股价崩盘风险。业绩预告是管理层对企业未来经营成果的预期,如何进行预测,管理层有自由裁量权。基于自身利益的考虑,管理层可能会倾向于乐观预测。而高质量的内部控制可以抑制管理层的权力寻租行为,降低业绩预告中故意性的乐观偏差,提高业绩预告信息的可靠性[20],缓解股价崩盘风险;高质量内部控制能缓解投资者与公司之间的信息不对称问题,促进公司不利消息的确认,提高负面消息在股票价格中的信息含量[21],降低股价崩盘风险。基于上述分析,提出研究假设3。

假设3 高质量的内部控制能够抑制业绩预告乐观偏差与股价崩盘风险的正相关关系。

三、研究设计

(一)样本选取与数据来源

以我国A股2012-2018年非金融类上市公司为研究对象,探讨业绩预告偏差及偏离方向对股价崩盘风险的影响,并考察内部控制质量对两者的调节作用。鉴于2012年我国内部控制制度才得以完善,故选取2012年作为研究起始年份。参考许年行等[12]、叶康涛等[22]的研究,对初始样本进行如下筛选:(1)剔除ST和*ST的样本;(2)业绩预告偏差为业绩预告值与公司实际经营业绩之差,上年度未披露业绩预告、以定性方式披露业绩预告或者以开区间方式披露业绩预告时,无法计算这类样本的业绩预告偏差,故剔除此类样本;(3)股价崩盘风险由周个股收益率回归残差计算得到,剔除周个股收益率数据不足30个的样本;(4)考虑到异常值对研究结果的影响,对所有连续变量进行上下1%的缩尾(Winsorize)处理。经过上述处理,共得到7485个观测值。本文所用的业绩预告数据来自Wind资讯数据库,其他数据均来自国泰安CSMAR数据库。

(二)变量定义

四、实证结果分析

(一)描述性统计

主要变量的描述性统计结果,因篇幅所限,未能列出。Ncskew和Duvol的均值分别为-0.375和-0.257,标准差分别为0.727和0.495,表明样本公司之间股价崩盘风险的差异较大。业绩预告偏差Bias的均值为0.423,最大值为4.563,最小值为0.002,标准差为0.688,说明样本公司业绩预告质量差异较大。内部控制质量IC均值为6.351,标准差为1.341,表明上市公司内部控制质量差异较大。控制变量的描述性统计结果基本符合预期。

(二)回归分析

表1列示了业绩预告偏差与股价崩盘风险的回归结果。结果显示,业绩预告偏差Bias与Ncskew、Duvol的回归系数分别为0.043(t值为3.510)和0.022(t值为2.540),分别在1%和5%的水平上显著正相关,说明上市公司管理层业绩预告偏差越大,即业绩预告质量越低,股价崩盘风险越高,反之则越低。主要原因在于,业绩预告偏差越大,管理层与外部投资者之间的信息不对称程度越高,进而股价崩盘风险越高,假设1得到验证。对于控制变量,其中月平均超额换手率(Dturn)与股价崩盘风险显著负相关,市值账面比(MB)与股价崩盘风险显著正相关,与许年行等[12]、叶康涛等[22]等研究结果一致,其他控制变量则不显著。

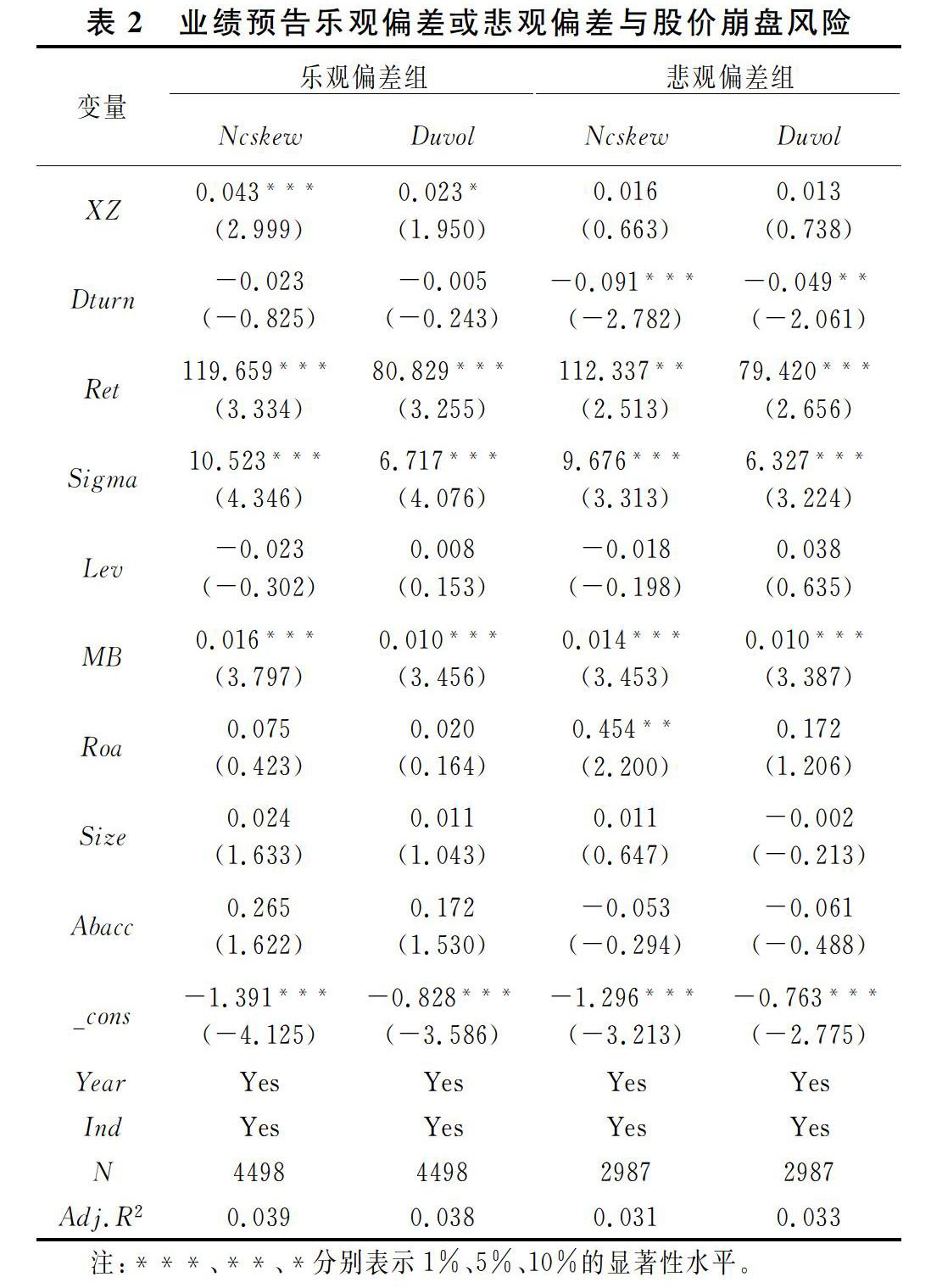

为检验假设2,按照业绩预告偏差将研究样本区分为乐观偏差和悲观偏差,进行分组检验。

表2列示了业绩预告乐观偏差和悲观偏差与股价崩盘风险的回归结果。结果显示,业绩预告乐观偏差与Ncskew、Duvol的回归系数分别为0.043(t值为2.999)和0.023(t值为1.95),显著正相关;而在悲观偏差组,业绩预告偏差与股价崩盘风险回归系数虽然为正,但是在统计上不显著,表明与发布悲观偏差的业绩预告相比,乐观偏差的业绩预告才会显著加剧股价崩盘风险,假设2得到验证。原因在于乐观偏差的业绩预告可以使公司更多坏消息被隐藏,造成坏消息堆积,股价崩盘风险更高。

从上述分析可知,业绩预告偏差与股价崩盘风险的正相关关系仅在业绩预告乐观偏差组存在,业绩预告乐观偏差使得管理层的坏消息被暂时隐藏。在内部控制质量较高的公司,业绩预告乐观偏差加剧的股价崩盘风险是否能得以缓解?表3列示了业绩预告乐觀偏差、内部控制与股价崩盘风险的回归结果。分别用Ncskew和Duvol来衡量股价崩盘风险,XZ与IC的交乘项系数均显著为负,结果表明,高质量的内部控制可以缓解业绩预告乐观偏差加剧的股价崩盘风险。

(三)进一步分析

与国外的业绩预告制度不同,我国的业绩预告制度具有半强制特点,当上市公司预计经营业绩发生亏损或者变动幅度超过50%时,上市公司必须进行业绩预告;对于未达到强制披露标准的,上市公司可自愿选择是否进行业绩预告。管理层可能利用自愿披露这一机遇,选择性地披露信息,“报喜不报忧”,隐瞒坏消息;另一方面,自愿性披露也可以减少信息不对称,减少坏消息的堆积。将业绩预告乐观偏差按照强制披露与自愿披露进行分组,结果如表4所示,在强制披露业绩预告组,业绩预告乐观偏差显著加剧了股价崩盘风险,高质量的内部控制缓解了业绩预告乐观偏差加剧的股价崩盘风险;在自愿披露业绩预告组,业绩预告乐观偏差并没有显著加剧股价崩盘风险。

不同性质的业绩预告信息会带来不同的市场反应。为了避免披露坏消息带来的企业业绩下滑、股价下跌、客户流失,在面对坏消息时,管理层可能披露乐观偏差的业绩预告。长此以往,更可能导致坏消息被隐藏,加剧股价崩盘风险。参考高敬忠和周晓苏的研究,当管理层发布的业绩预告类型为预增、略增、扭亏、续盈时,将业绩预告信息性质定义为好消息;如果管理层发布的业绩预告类型预减、略减、首亏、续亏或不确定时,将业绩预告信息性质定义为坏消息,进而将样本分为好消息与坏消息两组对假设2和假设3进行重新检验,表5列示了回归结果。结果显示,分别用Ncskew和Duvol来衡量股价崩盘风险,当管理层披露的业绩预告为坏消息时,XZ的系数均显著为正,加入内部控制变量之后,XZ与IC的交乘项的系数均显著为负;相反,当管理层披露的业绩预告为好消息时,XZ的系数以及XZ与IC的交乘项的系数均不显著。结果表明,坏消息的业绩预告能显著加剧股价崩盘风险,高质量的内部控制可以缓解坏消息的业绩预告加剧的股价崩盘风险;相反,好消息业绩预告不会加剧股价崩盘风险。

(四)稳健性检验

1.关于内生性问题。为尽量控制内生性问题,参考董南雁等[17]的研究,采用Heckman两阶段回归模型。结果如表6所示。结果显示,在控制自选择偏差后,管理层业绩预告乐观偏差依然显著加剧了股价崩盘风险,高质量的内部控制可以缓解业绩预告偏差加剧的股价崩盘风险。

2.进一步控制其他因素,回归结果可能会受到遗漏变量的影响。为控制遗漏变量问题对研究结论的影响,根据Xu 等[7]的研究,公司治理水平影响公司的股价崩盘风险。用董事会规模(BoardSiz)、独立董事比例(IB)、董事长和总经理是否兼任(SAM)来衡量公司治理水平。将上述变量加入模型中,对假设1至假设3重新检验(限于篇幅,稳健性研究结果不再列示),研究结论保持不变。表明研究结论比较稳健。

五、研究结论

本文从上市公司业绩预告质量的视角探讨了业绩预告偏差及偏离方向如何影响股价崩盘风险,并考察了内部控制质量在其中的调节作用。研究发现,上市公司业绩预告偏差与股价崩盘风险显著正相关;与悲观偏差相比,业绩预告乐观偏差加剧了股价崩盘风险;高质量的内部控制能够缓解业绩预告乐观偏差加剧的股价崩盘风险。进一步研究发现,当上市公司业绩预告需要强制披露、披露越及时及披露坏消息时,内部控制质量的调节作用更加显著。研究表明,上市公司业绩预告披露质量和方式会对股价崩盘风险带来不同的影响,高质量的内部控制在缓解因业绩预告乐观偏差加剧的股价崩盘风险中具有重要作用。

本文的研究结论为完善我国的业绩预告披露制度、提高业绩预告披露质量、加强企业的内部控制建设,进而促进我国资本市场的健康发展提供了经验证据。

参考文献:

[1] 罗玫,宋云玲.中国股市的业绩预告可信吗?[J].金融研究,2012(9):168-180.

[2] 饶育蕾,王建新,苏燕青.上市公司盈余信息披露是否存在时机择?——基于投资者有限注意的实证分析[J].管理评论,2012(12):148-157.

[3] Doyle J T,Ge W , Mcvay S. Accruals quality and internal control over financial reporting[J].Accounting Review,2007,82(5):1141-1170.

[4] Chen J, Chan K C, Dong W, et al. Internal control and stock price crash risk: Evidence from China[J].European Accounting Review,2016,26(1):125-152.

[5] Kim J B, Li Y, Zhang L.CFOs versus CEOs: Equity incentives and crashes [J].Journal of Financial Economics,2011,101(3):713-730.

[6] Piotroski J D , Wong T J , Zhang T. Political incentives to suppress negative information: Evidence from Chinese listed firms[J].Journal of Accounting Research,2015,53(2):405-459.

[7] Xu N,Li X ,Yuan Q , et al. Excess perks and stock price crash risk: Evidence from China[J].Journal of Corporate Finance,2014,25(25):419-434.

[8] 崔云,董延安.管理層能力与股价崩盘风险——基于盈余管理中介效应的检验, [J].财经理论与实践,2019,40(5):47-54.

[9] Hutton A P, Marcus A J, Tehranian H. Opaque financial reports, R~2,and crash risk[J].Journal of Financial Economics,2009,94(1):67-86.

[10] Kim J B, Li L, Lu L Y, et al. Financial statement comparability and expected crash risk[J].Journal of Accounting and Economics,2016,61(2/3):294-312.

[11] O'Brien P C, Mcnichols M F, Lin H W. Analyst impartiality and investment banking relationships[J].Journal of Accounting Research,2005,43(4):623-650.

[12] 许年行,江轩宇,伊志宏,等.分析师利益冲突、乐观偏差与股价崩盘风险[J].经济研究,2012(7):128-141.

[13] 宫义飞,夏艳春. 持续经营审计意见、分析师跟踪与融资约束[J].财经理论与实践,2019(3):94-100.

[14] 王英允,高敬忠.管理层业绩预告精确性与投资者异质信念调整[J].财经论丛,2018(10):70-78.

[15] Healy P M, Palepu K G. Information asymmetry, corporate disclosure, and the capital markets: A review of the empirical disclosure literature[J].Journal of Accounting and Economics,2001,31(1-3):405-440.

[16] 杨德明,林斌.业绩预告的市场反应研究[J].经济管理,2006(16): 26-31.

[17] 董南雁,梁巧妮,林青.管理层业绩预告策略与隐含资本成本[J].南开管理评论, 2017(4): 45-57.

[18] 廖义刚,邓贤琨.业绩预告偏差、内部控制质量与审计收费[J].审计研究,2017(4): 56-64.

[19] Feng M , Li C , Mcvay S . Internal control and management guidance[J]. Journal of accounting & economics, 2009, 48(2/3):190-209.

[20] 李常青,陳泽艺,黄玉清.内部控制与业绩快报质量[J].审计与经济研究,2018(1):21-33.

[21] 宫义飞,谢元芳. 内部控制缺陷及整改对盈余持续性的影响研究——来自 A 股上市公司的经验证据[J].会计研究,2018(5):75-82.

[22] 叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗?[J].金融研究,2015(2):192-206.

[23] Chang X , Chen Y , Zolotoy L. Stock liquidity and stock price crash risk[J].Journal of Financial and Quantitative Analysis,2017:1-33.

(责任编辑:王铁军)