股价崩盘预期风险与企业投资动态关系

付璠洁 蒋艺翅 姚树洁

摘要:本文以2009—2017年中国A股上市公司为样本,研究股价崩盘风险对企业投资水平的影响。实证研究发现,在控制了其他影响企业投资水平的因素之后,上市公司股价崩盘风险越高,企业投资水平越高,但这种基于迎合目的的投资是不可持续的,长期来看,股价崩盘风险与公司投资水平最终会呈倒U型关系。同时,股价崩盘风险也会通过投资者情绪作为中介渠道产生遮掩效应去影响企业投资水平。以上研究进一步证实和巩固了迎合理论,对A股上市公司的投资行为也有重要的战略意义。在应对股票崩盘风险时,企业可以通过投资以增强市场及投资者信心,但是,企业不能简单地通过持续追加投资去维持股票价格的稳定,而应该着重投资及内部管理质量,因为只有公司的发展水平确实提高才能真正迎合投资者需求。

关键词:公司治理;股价崩盘风险;企业投资;投资者情绪;迎合理论

文献标识码:A

文章编号:1002-2848-2020(05)-0064-10

一、引言

2000年美國NASDAQ泡沫破裂,2008年美国次贷金融危机,2015年中国A股千股跌停,这些股价崩盘事件的发生严重影响投资者利益,动摇投资者信心,加剧了投资者情绪的波动,对金融市场的稳定性有很大的影响。崩盘危机更有可能从资本市场扩散到实体经济,从而对国家宏观经济造成危害。投资是企业扩大生产规模,提升盈利水平的重要工具,并且对宏观经济和居民就业起着重要的作用。股价崩盘风险不仅直接影响企业管理者实施投资决策,也会通过影响投资者情绪来改变企业投资决策。因此,股价崩盘风险发生后,管理者会采取何种投资策略是一个值得讨论的问题。目前,少有学者探索股价崩盘风险对企业投资的影响。研究股价崩盘风险如何影响企业投资决策,有助于证券市场参与者了解企业应对股价崩盘风险决策的动机和运行机制,对公司治理和二级市场管理均有重大意义。本文旨在填补这一空白。

Jin等[1]认为,由于公司内部积累的负面消息超过公司临界点被引爆出来,造成股价大幅度波动,引起股价崩盘风险。Hong等[2]认为股价崩盘包含以下三个要素:在没有公开消息的情况下股价大幅度波动,股价波动方向为负,具有传染性。Jin等[1]简单定义股价崩盘就是指股价出现巨大的负回报异常值。股价剧烈的负向波动反映的信息既包括企业内部发展水平,也包含投资者对企业价值的不同认知。当股价崩盘风险出现时,公司管理层基于迎合目的[3-4],会直接加大公司投资水平以缓解公司负面消息带来的各种影响。股价崩盘预期会对市场传递负面的信号,由于信息不对称,外部投资者无法获知公司真实的财务状况,而对于投资者来说,若此时公司加大投资水平则会向市场释放出正面信号,能够在短期内提升企业价值,缓解股价下跌风险。因此,当股价崩盘风险预期加大时,公司会有动机采取加大投资水平的措施来稳定或提升股票价格,以增强投资者及债权人对公司的信心。但是,企业不会长期采取这一策略,原因主要在于两方面:

第一,从积极的角度来考虑,企业通过投资可能获得了足够的时间和空间,改进公司治理效率,削弱或消除股价崩盘风险;

第二,从消极的角度来考虑,企业为了迎合短视投资需求,未经成熟论证就投资不熟悉或者当期热门行业,往往很难与企业原有资源协调一致,更可能产生亏损,与企业获取利润的最终目标背道而驰。因此,随着股价崩盘风险的增大,企业投资水平反而会下降。

股价崩盘风险也能够影响投资者情绪,从而影响企业投资水平,投资者情绪成为投资决策和股价崩盘风险的中介因素。股价崩盘风险会直接降低投资者信心,引起投资者悲观情绪,造成融资成本上升,降低投资规模[3-5]。此时,投资者情绪对股价崩盘风险提升企业投资水平起到了遮掩效应。可以发现,在投资者悲观情绪的影响下,哪怕公司预投的项目极好,但是投资者基于外部条件(如出现股价崩盘风险)悲观的判断会认为项目发行价格过高。但企业会拒绝低价发行,这样直接降低了投资水平(企业放弃了净现值为正的项目),导致投资不足[6-8]。

基于迎合短视投资者的企业投资并不会持续,如果导致股价崩盘风险的因素仍然存在,投资水平不再随着股价崩盘风险预期的上升而提高,反而会下降,从而形成股价崩盘风险与投资水平的倒U型关系。同时,若股价崩盘风险持续累计增大,会导致投资者悲观情绪的放大,其产生的遮掩效应会加速企业降低投资。股价崩盘风险对公司投资水平的影响,以及投资者情绪的中介作用的理论机制可以用图1来表示。

本文以2009—2017年中国A股上市公司为样本,研究股价崩盘风险对企业投资水平的影响。本文的主要贡献体现在两个方面。

第一,从股价崩盘风险预期这一独特视角拓展了关于投资水平的相关研究,发现股价崩盘风险可以直接影响企业投资,但只是为了弱化股价崩盘风险而提高投资是不可持续的,此外,还可以通过影响投资者情绪作为中介渠道影响企业投资水平。

第二,为二级市场参与者提供决策依据,指出管理者在应对股价崩盘风险时,可以利用短期追加投资以增强市场信心,但同时应该把握好投资力度,改善公司治理,正确认识企业投资对股价崩盘风险的短期作用,真正实现企业实质提升,才能保障投资者的根本利益,促进企业长期稳定发展。同时,监管者需谨慎关注热衷投资的非金融公司,从外部监管角度促进企业审慎论证、有效投资。

二、文献回顾及理论假设

(一)股价崩盘风险直接影响企业投资水平

Baker等[9]提出了迎合理论(catering theory),该理论认为公司的高管会迎合投资者的情绪和偏好,以决定公司股利的分配方式。Polk等[10]通过研究股票市场和公司投资决策对迎合理论进行了检验,探讨公司投资决策是否是一种迎合投资人的方式,发现由于信息不对称,外部投资者只能通过企业愿意公开的信息(如企业投资)来对其价值进行判断,提升企业投资能让股票在二级市场获得投资者的支持,促进股价提升。股价崩盘预期会对市场传递负面信号,若公司需要进行股权融资,则在股价崩盘风险发生后管理层有动机去提升投资者对公司的评价,保持好的名声,以期降低融资成本,为未来融资做好准备。因此为了应对预期风险和未来二级市场融资需要,企业会采取追加投资的方式以期增强投资者信心,让投资者对公司的价值具有更高的评价。Li等[11-13]也从不同角度进一步证实和巩固了“迎合理论”。基于此,本文提出假说1。

H1:在控制了其他影响企业投资水平的因素后,股价崩盘风险刺激企业投资水平提高。

(二)股价崩盘风险对企业投资提高的不可持续性

企业短期内采取投资策略后存在两种可能:

一是企业释放正面信号后,有了足够多的时间和空间来改进公司原本存在的问题,消除股价崩盘风险,也就不存在持续进行迎合投资的动力了。

二是为了迅速消除股价下行风险,经理人会投资一些热点项目,但是追加投资可能偏离主营业务,难以和企业原有资源协调一致,投资收益达不到预期,更可能产生亏损。同时,短期的管理者也会扭曲投资策略,以达到个人利益的最大化[14],在自利动机的驱使下他们会更加愿意企业投资负的净现值项目(甚至避免正的净现值项目)[10,15],以达到短期内迅速提高股价的目的。这样的投资并没有真正改善公司绩效,也没有消除股价崩盘风险产生的内因,这与企业利润最大化的目标相矛盾,影响企业持续发展能力,因此,长期追加投资是不可持续的。总之,无论是哪种可能性,投资与股价崩盘风险不会出现单向递增现象。基于此,本文提出假说2。

H2:股价崩盘风险对企业投资提高是不可持续的,长期来看,股价崩盘风险与企业投资水平之间存在一种倒U型关系。

(三)股价崩盘风险影响公司投资水平:投资者情绪的中介渠道——遮掩效应

股票价格偏离正常股价水平时,股票价格中可能包含投资者情绪的因素[9,14]。当上市公司出现股价崩盘风险时,势必会对投资者产生影响,他们会基于股票波动反映的负面信息产生悲观情绪,而投资者情绪会通过影响企业权益融资机制改变企业投资行为[16-18]。Baker等[19-20]直接证实了股票市场的错误定价(反映投资者情绪)通过股票发行渠道影响公司的投资水平,若投资者非常悲观,股价会被低估,公司融资成本升高,其投资规模可能会减小[3-5];若投资者基于外部条件(如出现股价崩盘风险)悲观的判断会认为项目发行价格过高,但企业管理层会拒绝低价发行,从而做出放弃投资项目的决策(企业放弃了净现值为正的项目),导致投资不足[6-8]。基于此,本文提出假说3。

H3:在控制其他影响企业投资水平的因素后,股价崩盘风险通过投资者情绪的中介渠道产生的遮掩效应对公司投资水平产生影响。股价崩盘风险会让投资者产生悲观的情绪,从而降低整体投资水平。

三、数据选择及研究设计

(一)数据来源

本文选择中国沪深股市2009—2017年所有A股上市公司作为初始研究样本,有关上市公司的数据来自国泰安数据库(China Stock Market & Accounting Research Database,CSMAR),省级国内生产总值以及省级金融机构贷款相关数据来自中国研究数据服务平台(China Research Data Services Platform,CNRDS),资本市场融资规模数据来自《中国证券期货统计年鉴》。借鉴相关已有研究[21-24],对数据进行如下筛选和处理:剔除金融行业公司;剔除ST公司;剔除每年周收益率观测数量不足30个的样本;剔除数据有缺失的样本。经过上述筛选,共获得了12776个公司年度观测值。为了降低极端值对研究结果的影响,本文还对其他控制变量进行1%和99%缩尾处理。

(二)模型设计

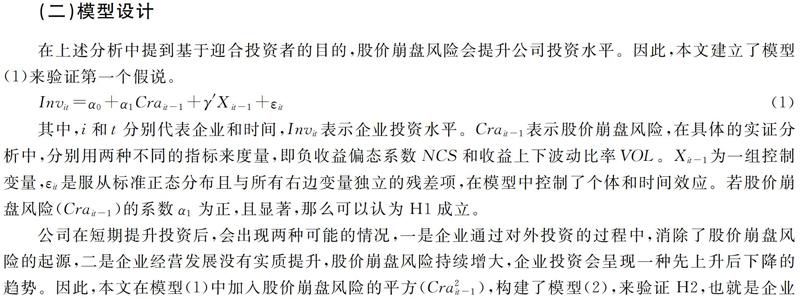

在上述分析中提到基于迎合投资者的目的,股价崩盘风险会提升公司投资水平。因此,本文建立了模型(1)来验证第一个假说。

其中,i和t分别代表企业和时间,Invit表示企业投资水平。Crait-1表示股价崩盘风险,在具体的实证分析中,分别用两种不同的指标来度量,即负收益偏态系数NCS和收益上下波动比率VOL。Xit-1为一组控制变量,εit是服从标准正态分布且与所有右边变量独立的残差项,在模型中控制了个体和时间效应。若股价崩盘风险(Crait-1)的系数α1为正,且显著,那么可以认为H1成立。

公司在短期提升投资后,会出现两种可能的情况,一是企业通过对外投资的过程中,消除了股价崩盘风险的起源,二是企业经营发展没有实质提升,股价崩盘风险持续增大,企业投资会呈现一种先上升后下降的趋势。因此,本文在模型(1)中加入股价崩盘风险的平方(Cra2it-1),构建了模型(2),来验证H2,也就是企业投资与股价崩盘风险的倒U型关系。

如果α1为正,α2为负,且显著,那么可以认为H2成立。

H3的理论分析说明,在股价崩盘风险、投资者情绪以及企业投资水平的关系中,股价崩盘风险是解释变量,企业投资水平是被解释变量,投资者情绪则是股价崩盘风险影响企业投资的中介变量。借鉴Baron等[25-26]提出检验中介效应的研究,本文构造了逐步检验模型,以验证H3。

其中,Sentit-1表示投资者情绪。具体回归分析步骤如下:首先对模型(1)进行回归分析,若系数α1显著为正,说明股价崩盘风险刺激投资增长;其次,对模型(2)(3)进行回归分析,如果b1、α2和α3都显著而且符号与理论预期一致,说明投资者情绪的中介作用能够影响股价崩盘风险与投资的关系。在下文的变量定义中,投资者情绪(Sent)是一个连续型变量,其值越大,投资意愿越高,反之亦然。

(三)变量定义

1.被解释变量:新增投资水平(Inv)

本文借鉴吕长江等[21,24]对投资水平的研究,将总投资分解为两个部分,即维持性投资和新增投资。维持性投资是为了维持机器和资产能够正常运行所必要的花费,股价崩盘风险预期对这部分投资的影响不大,所以本文主要讨论的投资水平是指新增投资这一部分,具体计算过程如下:

2.核心解释变量:股价崩盘风险(Cra)

本文借鉴Chen等[27-29]的方法度量股价崩盘风险的两个指标,即负收益偏态系数(NCS)和收益上下波动比率(VOL),具體过程如下。

利用上文得到的Wit分别构造负收益偏态系数NCS和收益上下波动比率VOL。本文的股价崩盘风险预期即是用这两个指标进行度量的,两个指标的计算如下。

(1)NCS:计算公式如式(7)所示,其中,n为股票i每年的交易周数。

(2)VOL:计算公式如式(8)所示,其中,nu代表是高于该年特定周回报率均值的周数,nd代表低于该年特定周回报率均值的周数。

3.中介变量:个体公司的投资者情绪(Sent)

借鉴Polk等[6]的指标设计,本文采用上一期的6个月累计月度股票收益率(R)来衡量特定区域投资者的情绪(Sent),计算公式如式(9)所示。

其中,i代表公司个体,m代表月份,R代表考虑现金红利的月度股票收益率,t代表年份。

4.其他控制变量

借鉴花贵如等[3,21,30]的研究,本文控制了可能会对公司投资水平产生影响的因素,控制变量设定详见表1。

四、实证分析结果

(一)描述性统计和相关性分析

表2和表3分别列示了几个主要变量之间的相关系数和有关变量的描述性统计结果。投资水平(Invit)均值为0.033,标准差为0.079,说明上市公司更倾向于扩大投资,企业之间的投资水平也存在一定的变化。两个股价崩盘风险指标(NCSit-1和VOLit-1)的均值分别为-0.292和-0.160,标准差分别为0.887和0.737,说明这两个指标在公司间存在较大的差异。投资者情绪的平均值为0.321,说明市场投资者的情绪偏向于乐观,但投资者情绪的标准差为0.665,说明不同公司投资者情绪差异较大,其他各变量的分布均在合理范围内。如表3所示,投资水平(Invit)与两个股价崩盘风险指标(NCSit-1和VOLit-1)的相关系数显著为正,初步符合本文的理论假设。

(二)实证结果分析

1.基于迎合目的,股价崩盘风险促进企业投资(H1)

表4的回归结果(1)(2)报告了股价崩盘风险对企业投资提高(H1)的检验结果。本文控制了一系列影响企业投资水平的指标,同时也控制了年度和公司效应,分别使用了NCSit-1和VOLit-1对投资水平进行回归,发现NCSit-1和VOLit-1的系数分别为0.003和0.004,且都在1%的水平上显著。可以证明迎合理论在其中发挥了作用,为了抵消股价崩盘风险,迎合投资者,管理层确实会增加对外投资。

相关控制变量回归系数的符号和显著性也都与理论预期基本一致,如企业的盈利状况(ROAit-1)、红利再投资的回报率(RETit-1)和现金流(Cashit-1)均对企业投资产生显著性的促进作用。宽松的宏观融资环境(Finit-1)也有利于企业投资,但省级宏观债务水平(Debtit-1)对企业投资具有显著的抑制作用。每个控制变量影响企业投资的具体分析,在这里不多赘述,因为本文的主要关注点是股票崩盘风险对企业投资的影响,以及投资者情绪在其中起到的作用。

2.股价崩盘风险对企业投资提高的不可持续性(H2)

表4的回归结果(3)(4)报告了股价崩盘风险对企业投资提高的不可持续性的检验结果。无论是从积极或是消极的角度来看,企业并不会持续提高投资来迎合市场。首先,短期内,若企业可以消除股价崩盘风险,那么就不存在迎合的需要。其次,若公司的问题未得到实质性的解决,股价崩盘风险持续增大,那么持续迎合投资者需要就不是企业的第一选择。因此,本文同样控制了一系列影响企业投资的指标,同时也控制了年度和公司效应,在H1的基础上加入股价崩盘风险的平方项(NCS2it-1或VOL2it-1),发现股价崩盘风险指标的平方项分别为-0.001和-0.003,显著为负,而股价崩盘风险指标的系数显著为正,代表投资水平会随着股价崩盘风险的增大出现先上升后下降的情况。也就是说,企业投资与股价崩盘风险呈现一种倒U型关系,验证了H2。相关控制变量的回归系数及显著性水平与前面的回归结果相比没有发生明显变化,说明本文的实证模型是稳健的。

3.中介渠道——遮掩效应的检验结果(H3)

按照Baron等[25]的思路,本文采用因果逐步回归法对投资者情绪作为中介渠道在股价崩盘风险和企业投资水平之间所起到的遮掩效应进行检验。在H1的检验结果中,NCSit-1和VOLit-1的系数为正,且都在1%的水平上显著,说明股价崩盘风险对企业投资具有显著的正向影响(表4),这一结果表明可以进行下一步的中介检验,因此对模型(4)(5)进行逐步回归。

表5报告了模型(4)(5)的验证结果,在回归结果(1)(2)中股价崩盘风险的系数bi显著为负,说明股价崩盘风险对投资者情绪具有显著的负面影响。在原模型的基础上控制投资者情绪变量后,发现在回归结果(3)(4)中的股价崩盘风险的系数大于表4中股价崩盘风险的系数,说明为了“迎合”股价崩盘风险而追加的投资有一部分被投资者情绪所遮掩。逐步回归结果验证了本文的假设H3。相关控制变量的回归系数及显著性水平与前面的回归结果相比没有发生明显变化。

五、内生性检验

(一)工具变量回归

上述的实证结果可能会存在内生性问题。为了控制内生性带来的影响,实证模型的所有解释变量均采用滞后一期处理,初步解决了内生性问题对研究结论的影响。出于稳健性考虑,本文使用面板工具变量法对上述模型进行稳健性检验。先对模型进行了FE变换,再使用工具变量法。借鉴已有研究[22],采用相同年度同行业其他公司的股价崩盘风险指标的均值(NCS[TX-]it-1或VOL[TX-]it-1),企业是否披露公共关系和社会公益事业(Chait-1)作为股价崩盘风险的工具变量。

本文认为这两个工具变量满足相关性和外生性的要求。从相关性来看,同行业企业有类似的行业特征与外部环境,因而他们的股价崩盘风险指标之间有一定的相关性,而其他企业股价崩盘风险不会直接影响本公司的投资水平,所以也满足外生性的原则。同时,企业是否披露公共关系和社会公益事业一定程度上衡量了企业的社会责任感,表明企业与社会关系紧密程度以及是否具有较高的社会责任感。一个具有社会责任感的企业可以赢得竞争优势,提升自身形象,从而提升企业的价值,因此与股价崩盘风险指标之间具有一定的负相关关系,但是企业是否披露公共关系和社会公益事业并不會直接影响本公司的投资水平。

工具變量的回归结果见表6。在回归结果(1)(3)中,两个工具变量的回归系数是显著的,同时也通过了不可识别检验、弱工具变量检验和外生性检验。在控制内生性问题后,回归结果(2)(4)中,NCSit-1和VOLit-1两个股价崩盘指标与企业投资水平依然显著正相关,再次验证了本文的理论假设。

六、研究结论及企业战略对策

本文以2009—2017年中国A股上市公司为样本,研究企业股价崩盘风险对企业投资水平的直接影响。实证结果表明,基于迎合目的,股价崩盘风险会显著提高企业投资水平,但是,这样的迎合投资冲动是不可持续的。若企业治理水平没有发生实质性变化,股价崩盘风险会持续增大,企业投资水平会出现先上升后下降的趋势。因此,可以推论出股价崩盘风险与企业投资水平之间存在一种倒U型关系。同时,股价崩盘风险也可以通过影响投资者情绪作为中介渠道来影响投资水平,投资者情绪作为中介渠道存在遮掩效应。本文采用固定个体以及时间效应方法进行回归,同时进行了内生性检验,所得到的检验结果都验证了本文提出的三个理论假说。

本文的理论及实证分析结果对市场参与者和监管者都具有非常重要的实践意义和政策参考价值。通过理论假说勾画出股价崩盘风险如何对企业投资形成影响的机制,当企业面对股价崩盘风险时,为了迎合股东及潜在投资者的期望,企业会通过增加投资来传递一个积极信号以应对股价下行的风险。但是这样的迎合投资是不可持续的,具有长远眼光的管理者应该明白追捧股票市场的热点并不是可持续发展的道路,而应致力于企业主营业务发展,增强业务竞争力才能真正提高企业绩效。

对企业管理者来说,在应对股价崩盘风险时,可以利用短期投资以增强市场信心,但同时必须改善企业经营。因为迎合短期的投资不会改变企业绩效,企业最终还是要回归其真实的创值能力。因此,企业管理层对行业发展态势应该有清晰的认识,不应追捧股票市场的概念题材,要坚持企业长期价值最大化的理念配置资本,致力于增强主营业务的可持续发展。对市场投资者来说,不应被非理性的情绪所左右,应提高自身专业水平,树立价值投资、长期投资的理念。同时,监管者需谨慎关注热衷投资的非金融公司,从外部监管角度,促进企业审慎论证、有效投资。

参考文献:

[1]JIN L, MYERS S C. R2 around the world: new theory and new tests [J]. Journal of Financial Economics, 2006, 79: 257-292.

[2]HONG H, STEIN J C. Differences of opinion, short-sales constraints, and market crashes [J]. Review of Financial Studies, 2003, 16(2): 487-525.

[3]花贵如, 刘志远, 许骞. 投资者情绪, 管理者乐观主义与企业投资行为 [J]. 金融研究, 2011(9): 178-191.

[4]POLK C, SAPIENZA P. The real effects of investor sentiment [R]. NBER Working Paper, 2004, No. 10563.

[5]GOYAL V K, YAMADA T. Asset price shocks, financial constraints, and investment evidence from Japan [J]. The Journal of Business, 2004, 77(1): 175-200.

[6]STIGLITZ J E, WEISS A. Credit rationing in markets with imperfect information [J]. American Economic Review, 1981, 71(3): 393-410.

[7]LAMBERT R, LEUZ C, VERRECCHIA R E. Accounting information, disclosure, and the cost of capital [J]. Journal of Accounting Research, 2007, 45(2): 385-420.

[8]MYERS S, MAJLUF N. Corporate financing and investment decisions when firms have information that investors do not have [J]. Journal of Financial Economics, 1984, 13(2): 187-221.

[9]BAKER M, WURGLER J. A catering theory of dividends [J]. Journal of Finance, 2004(3): 1126-1165.

[10]POLK C, SAPIENZA P. The stock market and corporate investment: a test of catering theory [J]. Review of Financial Studies, 2009, 22(1): 187-217.

[11]LI M H, GRUNDY B D. Investor sentiment, corporate investment, and institutional ownership [R]. 20th Australasian Finance & Banking Conference Paper, 2007.