限制性股票权益工具公允价值公允吗

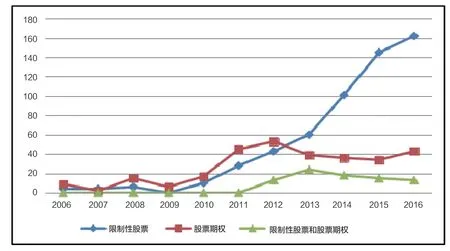

我国自股权分置改革后,越来越多的上市公司实施了股权激励,其中限制性股票和股票期权是两种主要的方式,并且实施限制性股票的公司越来越多,已经成为了主流,如图1所示。

股权激励是用于解决委托代理问题、降低代理成本和提升公司绩效的长效激励机制,限制性股票成为主流模式,是不是因为其更有利于解决这种委托代理问题、降低代理成本和提升公司绩效呢?根据有关文献研究的结果来看并不是,限制性股票甚至由于激励成本高于股票期权,可能还不利于企业绩效。

图1 实施限制性股票和股票期权激励数量统计

《企业会计准则第11号——股份支付》规定:在等待期内的每个资产负债表日,权益结算的股份支付(主要包括限制性股票和股票期权)均需按“授予日权益工具的公允价值乘估计的行权数量”,摊销激励成本,计入管理费用,也就是说:授予日权益工具的公允价值对等待期的每个会计期间的费用均有影响,其值低,则费用低,利润高,激励指标易达成;其值高,则费用高,利润低,激励指标难达成。由此可见,授予日权益工具的公允价值的公允性非常重要,不但影响激励成本的高低,也影响激励指标能否达成。

那么,限制性股票之所以这么流行,会不会跟其公允价值较易低估有关呢?本文以“限制性股票权益工具公允价值公允吗?”为题,研究限制股票权益工具授予日公允价值是否公允。

本文的研究意义在于:定量研究了限制性股票权益工具公允价值的公允性并分析估值方法对公允价值的影响程度。

本文后续部分的内容如下安排:第一部分是文献综述,第二部分是权益工具公允价值确定的政策规定,第三部分为上市公司限制性股票权益工具公允价值确定方法,第四部分限制性股票权益工具公允价值公允性分析,第五部分为结论。

一、文献综述

股权激励是用于解决委托代理问题、降低代理成本和提升公司绩效的长效激励机制,限制性股票成为主流模式,是不是因为其更有利于解决这种委托代理问题、降低代理成本和提升公司绩效呢?

Lambert R A,Larcker D F[1],Iving[2]等经过文件政策研究和实证研究后发现限制性股票由于授予日权益工具的公允价值一般高于股票期权的公允价值,因此限制性股票的激励成本要高于股票期权的激励成本,股票期权对经营绩效有正向激励作用,而限制性股票缺乏正向激励作用;李曜[3]不考虑激励成本的影响,研究未扣除激励成本下的公司收益情况和现金流指标情况,结果发现实施限制性股票的公司和实施股权激励的公司的绩效差异并不大。

看来,并不是限制性股票更有利于激励目标的实现,那为什么越来越多的公司实施限制性股票激励方式呢?

赵祥功、俞玮[4]从价值评估、资金需求程度、个人所得税的征收、定价方式等多个角度对限制性股票和股票期权进行了分析,认为限制性股票股权激励模式对激励对象比股票期权模式有利。在价值评估方面,赵祥功、俞玮[4]认为股票期权价值的确定依赖于金融工具的定量模型,十分复杂且受参数选择的影响,价值的不确定性较大,而限制性股票的价值容易确定,其价值为其内在价值,即授予日的股票市场价格与授予价格的差值。但根据巨潮资讯网限制性股票公告整理可知,大部分公司对限制性股票应用的是期权定价模型。

二、权益工具公允价值确定的政策规定

《企业会计准则第11号——股份支付》规范了企业按规定实施的股权激励计划的会计处理和信息披露的要求。

股份支付分为以现金结算的股份支付和以权益结算的股份支付。以权益结算的股份支付是允许对方以比较便宜的价格(通常限制性股票的授予价是授予日收盘价的50%左右,股票期权的授予价接近收盘价)购买股票,以现金结算的股份支付是到期后直接支付现金(其常见形式包括模拟股票和现金股票增值权),因此,按照会计的谨慎性原则,虽然是到期才会有这笔费用,却需要在等待期内分期确认相应的费用。股份支付的计量见表1。

表1 股份支付的计量

从表1可以看出,在等待期内的每个资产负债表日,权益结算的股份支付均需按“授予日权益工具的公允价值×估计的行权数量”摊销激励成本,计入管理费用,也就是说:授予日权益工具的公允价值对等待期的每个会计期间的费用均有影响,其值低,则费用低,利润高,激励指标易达成;其值高,则费用高,利润低,激励指标难达成。由此可见,授予日权益工具的公允价值的公允性非常重要。

对于权益结算的股份支付公允价值的确定,准则规定,权益工具的公允价值估值应当以市场价格为基础,对于授予的股票期权,如果有期权的交易价格,则应该以该股票的买入期权在授予日的交易价格为基础进行估值,在授予日权益公允价值无法可靠计量时,应该考虑估值技术(如期权定价模型,无套利理论等);对于授予的限制性股票,应按照其股份的市场价格计量,在授予日权益工具的公允价值无法可靠计量时,企业应当以“内在价值”计量该权益工具。

内在价值=交易对方有权认购或取得的股份的公允价值-授予价格

三、上市公司权益工具公允价值确定方法

笔者根据巨潮资讯网上市公司限制性股票股权激励公告中权益工具公允价值的估值方法以及价值,对上市公司限制性股权权益工具公允价值确定方法进行了统计分析。由于股权激励公告从2010年才开始公布股权激励的会计影响问题及权益工具公允价值估值方法,因此本文涉及的估值方法以及公司对激励成本的估计值从2010年开始。

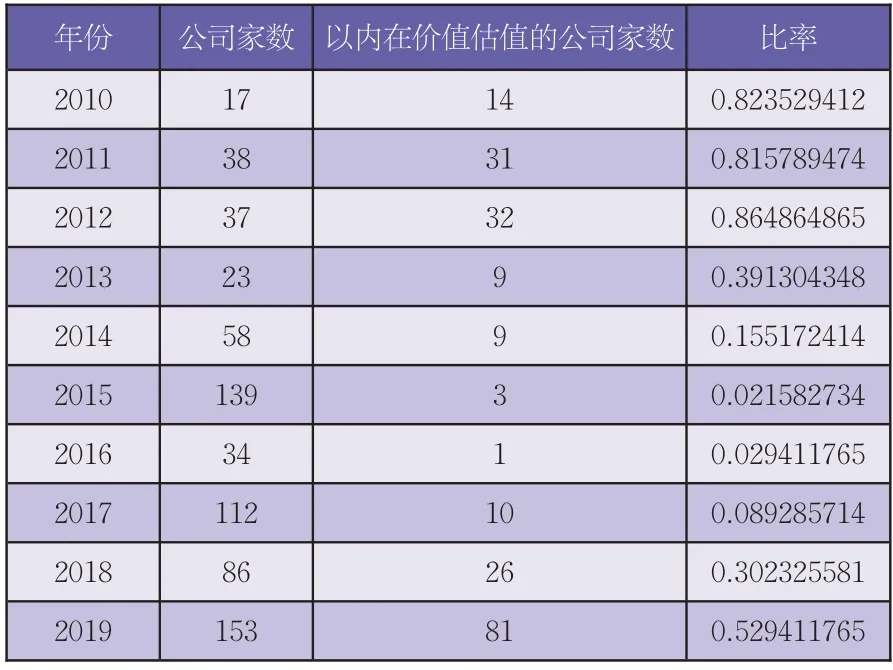

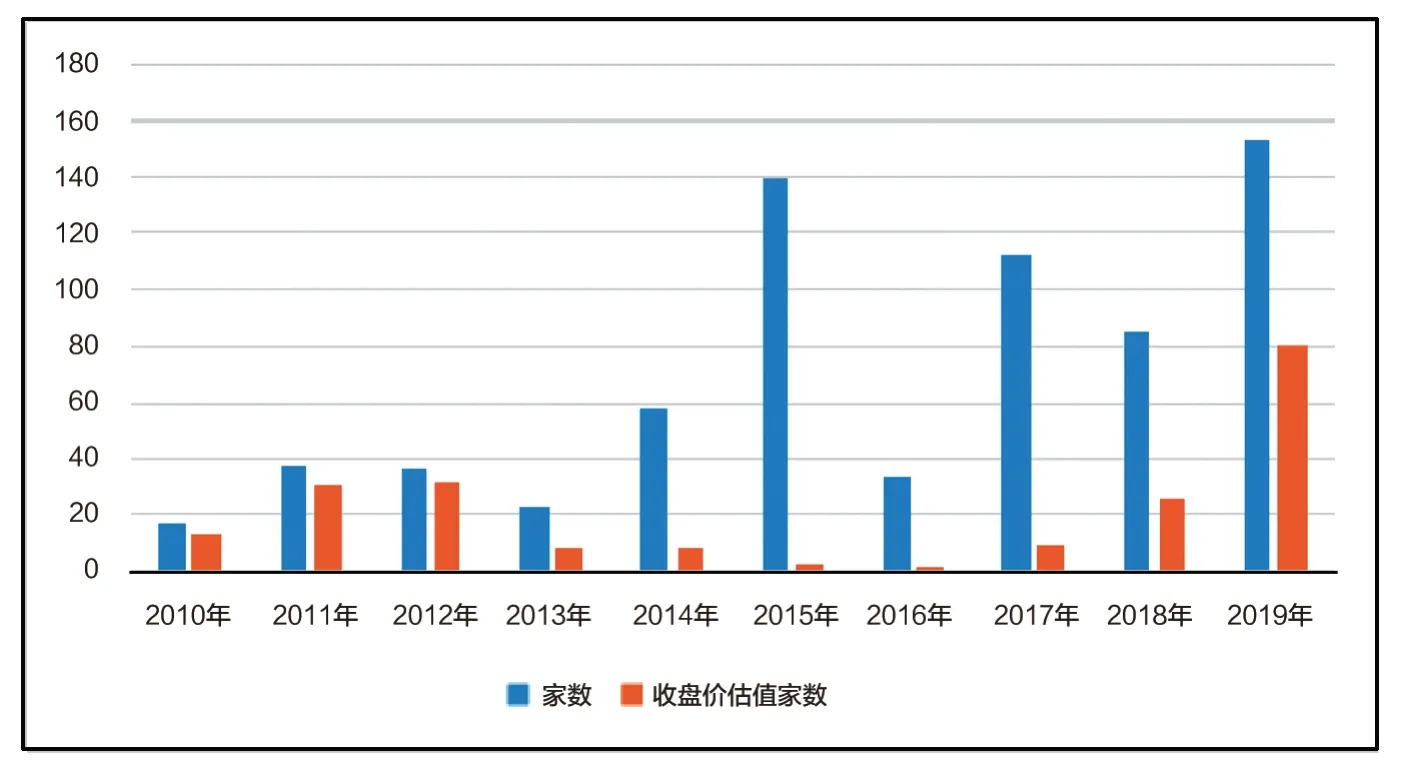

笔者随机收集了697份在2010-2019年9月发布的限制性股票股权激励公告,并从中选择公司名称、公告发布日期、估值方法、估值金额等数据进行分析。对于估值方法,凡不是用“授予日收盘价-授予价”进行估值的,均赋值为“0”,凡是用“授予日收盘价-授予价”进行估值的,则赋值为“1”,结果见表2。

表2 限制性股票权益工具公允价值估值情况

其中,公司家数为收集的当年实行限制性股票股权激励的公司家数,如图2所示;比率=以内在价值估值的公司家数/公司家数,如图3所示;以内在价值估值的公司家数是指在对权益工具授予日公允价值进行估值的时候用“授予日收盘价-授予价格”进行估价的公司家数。

图2 限制性股票权益工具公允价值估值情况

图3 限制性股票权益工具公允价值估值情况

从上文的表和图可以看出,以内在价值进行估值的公司家数所占的比例,2010-2012年间是比较高的,达到了80%,在2013-2016年间开始下降,最低是2016年,还不到3%,2017-2019年间又开始上升,但最高的2019年也才50%多。

笔者认为原因可能是2006-2012年间,大多数公司首次实行股权激励,对估值方法不熟悉,所以完全按会计准则的要求;2013-2016年间,实行股权激励的公司开始多了起来。新实施限制性股票股权激励的上市公司发现,在以前期间实行限制性股票股权激励的公司的激励成本或者激励费用比较高,想要降低激励成本,于是纷纷选择期权估值方法,在“授予日收盘价-授予价格”的基础上再减掉流动性折价,而流动性折价就是用期权估值技术得到的,这样可以降低激励成本,也利于达到激励计划所规定的指标要求,还有公司直接用期权估值模型进行估值;2017-2019年间以内在价值进行估值的公司家数所占的比例又开始上升,这可能跟监管更全面,公司管理也更规范有关系。

总之,实施限制性股票激励的公司大部分是用期权定价模型确定授予日权益工具公允价值的。

证监会多次在上市公司监管报告中指出:计量所授予权益工具在授予日的公允价值时,以授予日股价为基础考虑流动性折扣的计量是不适当的。因为,在计量限制性股票的公允价值时是否要考虑其“限制性”因素,主要取决于该“限制性”因素的性质,若是出于该权益工具本身的特征,就要从整个市场交易角度考虑该“限制性”因素是否会对其公允价值产生影响;若“限制性”因素仅与被激励人员需承担的服务义务有关,即该等受限因素依附于股份支付的服务期限条件或者非市场绩效条件,则在计量限制性股票公允价值时无需考虑该类“限制性”因素的影响。并且在一般情况下,不管行权前还是行权后,如果公司主体股份是在一个完备且流动性强的市场活跃地交易,股份支付的“限制性”条件可能对该股份市价的影响很小,可以忽略不计(极端情况除外),因此限售条件对股价不产生或只产生微弱的影响。因此目前监管者认为在确定授予日限制性股票权益工具公允价值时不应该考虑流动性折价,而应该直接采用授予日股票市价减去授予价格确定,认为这样才符合国际财务报告准则和我国会计准则体系的规定。

由此可见,对于股票期权,用期权定价估值模型不存在太大问题,但限制性股票运用期权定价模型进行估值则很有可能低估权益工具的公允价值。而实务中,很多公司限制性股票权益工具公允价值的估值采用的就是期权定价模型,这表明很多公司存在低估成本费用进行业绩管理以达到激励指标要求的可能性。

四、限制性股票权益工具公允价值的公允性分析

(一)限制性股票权益工具估值公允性的案例分析

根据前文分析,公司有进行估值方式选择,操纵激励成本,进而进行业绩管理的动机,现实中也确实是这样。

案例一:多氟多(002407)2015年4月28日实施了限制性股票股权激励计划,授予价格为9.75元/股,是根据激励计划公告前20个交易日公司股票交易均价(19.49元/股)的50%计算确定的,授予数量为856万股。其费用摊销金额应为:856×(19.49-9.75)=8 337.44万元,而多氟多(002407)依据期权定价模型为权益工具进行估值,估计的总费用为5 182.35万元,两者相差3 155.09万元[5]。

案例二:从世运电路(603920)2018年9月28日的公告激励计划草案来看,该公司本次股权激励共授予766.10万份限制性股票,授予日之前的1个月股票的平均交易价格为13.5元/股,授予价格为6.75元/股,公司采用B-S期权定价模型以及金融工程中的看涨-看跌平价关系式为权益工具估值,估值结果为2 580.87万元。如果按“授予日收盘价-授予价”估值,则应计总费用为:766.1×(13.5-6.75)=5 171.175万元,两者相差5 171.175-2 580.87=2 590.305万元,5 171.175/2 580.87=2,两者相差一倍[6]。

可见,实务中,确实存在滥用估值技术,低估授予日权益工具公允价值进行业绩管理的现象。

(二)限制性股票权益工具公允价值的公允性

按会计准则的要求,限制性股票股权激励应该用“授予日收盘价-授予价格”(内在价值)来为授予日权益工具公允价值进行估值,用这种方法估值的,可以认为其授予日权益工具的公允价值是公允的;用期权估值方法,或者没有具体说明用什么估值工具来估值的,笔者认为其估值可能存在不公允,只要其估值偏离“授予日收盘价-授予价格”(即内在价值)超过20%,笔者就认为其估值存在不公允性。本文根据巨潮资讯网上收集到的数据,进行权益工具授予日公允价值公允性的分析。

表3和表4分别是“授予日收盘价-授予价格”和其他方式进行估值的公司,其中gzgyx=[(收盘价-授予价格)×授予份数-激励费用]/激励费用,激励费用为公司公告中披露的激励成本或者激励费用,gzgyx值越接近“0”,说明估值越公允,与“0”相差越大,说明估值越不公允。

从表3和表4可以看出,运用“授予日收盘价-授予价格”进行估值的公司有216家,均值接近于0,有差异的原因是有的公司在公告里没有披露授予日的收盘价,但披露了授予日前一交易日的交易平均价,在计算“gzgyx=[(收盘价-授予价格)×授予分数-激励费用]/激励费用”时,用授予日前一交易日的交易平均价来代替授予日的收盘价,从而导致计算的“授予日收盘价-授予价格”与公司计算的激励成本不一致,但也可以看出这个差异很小,没有超过20%。可以认为其估值是公允的。

表3 以“授予日收盘价-授予价格”估值的统计分析

表4 其他方法估值的统计分析

运用其他估值方法的公司有481家,均值为1.26,最大值超过20,也意味着用其他估值方法对激励成本估算的结果远远小于用“授予日收盘价-授予价格”估值的结果,平均来说,用“授予日收盘价-授予价格”估计的结果是其他估值方法估计结果的2倍多,最大的是21倍多。这意味着用其他方法估值的公司,存在低估权益工具授予日公允价值、低估激励成本、高估公司绩效的现象。

从上述统计结果可以看出,公司存在用估值方法进行业绩管理的情况。

(三)限制性股票权益工具公允价值的公允性与估值方法的关系

根据前文分析,权益工具授予日公允价值的公允性与估值方法有关,用内在价值估值的,其值较公允,而用期权估值方法或其他估值方法的,其值大都低估,不公允。

本文再用估值方法对gzgyx进行logist回归,即建立模型:

其中,gzgyx是估值的公允性,gzgyx=[(收盘价-授予价格)×授予分数-激励费用]/激励费用;mean是估值方法,当用“授予日收盘价-授予价格”估值时,赋值为“1”,当用其他方法估值时,赋值为“0”;激励费用为公司公告中披露的激励费用。结果见表5。

表5 估值公允性与估值方法关系的回归结果

从表5可以看到,实施限制性股票股权激励的公司中,估值方法mean,与估值公允性gzgyx之间存在显著的相关关系,系数为-3.06,在1%的水平上显著,权益工具授予日公允价值的公允性与估值方法显著负相关。说明当公司用内在价值进行估值时,也即mean为1时,gzgyx比较小,从上文的统计分析可知其均值为“0”,说明估值较公允;当公司用期权估值方法或其他估值方法时,即mean为0时,gzgyx较大,从上文的统计分析可知,为1.26,说明估值不公允。

总之,限制性股票授予日权益工具公允价值的公允性与估值方法显著相关,当用内在价值估值时,公允价值较公允,当用期权估值方法或其他估值方法估值时,其值不公允。

五、结论

本文主要研究了限制性股票股权激励权益工具在授予日公允价值的公允性,根据会计准则和相关要求,在授予日,限制性股票权益工具的公允价值建议用“授予日收盘价-授予价格”进行估值,不建议用期权估值模型。但从实际情况来看,很多公司采用了期权估值模型,存在低估费用高估利润,从而导致公允价值不公允,通过低估公允价值进行业绩管理的现象。这也许可以作为解释限制性股票股权激励方式流行的原因之一。根据上述研究结论,建议上市公司股东或监管部门对限制性股票权益工具授予日公允价值的估值方法做出明确规定,以规避管理层用估值方法低估激励费用、高估激励绩效。