通货膨胀与货币危机传导机制:基于阿根廷的案例

何菡 吴东阳 游碧蓉

摘 要:20世纪70年代以来,阿根廷不断爆发货币危机。结合货币危机理论,通过梳理阿根廷三次主要货币危机中通货膨胀对货币危机传导机制发现,通货膨胀对货币危机的传导虽各有特征,但产业结构单一性、宏观政策不协调及快速的金融开放是货币危机爆发的共同深层因素。基于1997年2月至2019年12月的月度数据对通货膨胀率与汇率波动率相关性进行的实证分析表明,随着时期的延长,实际汇率指数的波动受消费者价格指数变动的影响会越来越大,即阿根廷通货膨胀不断积累导致货币危机爆发,而其高通货膨胀的深层根源在于高福利与经济结构单一带来的高财政赤字。阿根廷的教训给日益开放的发展中国家规避货币危机发生提供了控制财政赤字、完善产业结构、渐进推进改革与开放、深化收入分配制度改革和加大监管力度等启示。

关 键 词:货币危机;通货膨胀;汇率波动;财政赤字

中图分类号:F820.5 文献标识码:A 文章编号:2096-2517(2020)04-0051-11

DOI:10.16620/j.cnki.jrjy.2020.04.007

一、引言

阿根廷自20世纪70年代以来就一直饱受通货膨胀和货币贬值的双重困扰,其经济发展史就是一部不断对抗通货膨胀和汇率贬值的斗争史。持续通货膨胀严重扭曲了包括汇率在内的价格体系。自布雷顿森林体系崩溃后,通货膨胀对汇率的影响问题就引起人们的关注,特别在20世纪80年代全球资本流动加速后,学者们从不同角度、利用不同的样本和方法探究通货膨胀与汇率关系问题,积累了丰富的研究文献。在开放经济下,人们更关注的是外部因素对本国经济的扰动,所以研究更多集中于汇率对物价的影响上,由此形成了较为系统的汇率传递理论,这在施建淮等(2010)的《汇率传递理论文献综述》中已专门对Krugman(1986)、Dohner(1984)、Froot等(1989)、Balrwin(1988)、Dxit等(1977)國外的研究进行了归类与概括[1]。在2005年人民币汇率制度改革之后,随着人民币汇率向浮动汇率制的转变,国内学者也开始重视人民币汇率传递问题,并进行了深入研究,如白钦先等(2011)、姚远等(2011)、李富有等(2013)、王胜等(2015)等众多学者从汇率传递的完全性、 对称性等方面展开了论证[2-5]。然而关于物价对汇率的影响,在传统的汇率决定理论中虽然进行了逻辑上的推理,但实证性的论证相对较少,如Kim(1998), 他基于误差修正模型的实证研究表明,长期内,美元汇率与该国物价指数之间存在显著的负相关性[6];Taylor(2006)通过数学统计方法发现通货膨胀率会对汇率的变化产生影响[7];赵华春等(2013)运用结构突变等计量方法,得出通货膨胀以线性的方式对汇率产生影响[8]。从这类文献来看,学者的研究大部分止于汇率波动,较少进一步延伸至对货币危机的影响。虽然货币危机是汇率波动的剧烈方式,但因为货币危机包涵更深层的产生因素以及更深远的经济影响,所以有必要针对通货膨胀对货币危机的传导机理进行深入研究。同时,大部分金融危机发生国存在着通货膨胀与货币危机共存的现象且货币危机是全面金融危机的爆发点,所以分析通货膨胀对货币危机的传导机理有助于发展中国家防控金融危机。又鉴于阿根廷通货膨胀的长期性、比索汇率的敏感性以及货币危机的频繁性,所以本文以阿根廷为观察对象,分析在不同经济背景下阿根廷通货膨胀对货币危机传导的差异性与共性,再结合实证部分验证, 对阿根廷通货膨胀产生根源及其对“中等收入陷阱”作用机制进行概括性探究,及各阶段通货膨胀对货币危机的传导机制,推导出发展中国家规避货币危机的相关启示。

二、 阿根廷通货膨胀与货币危机的共生性

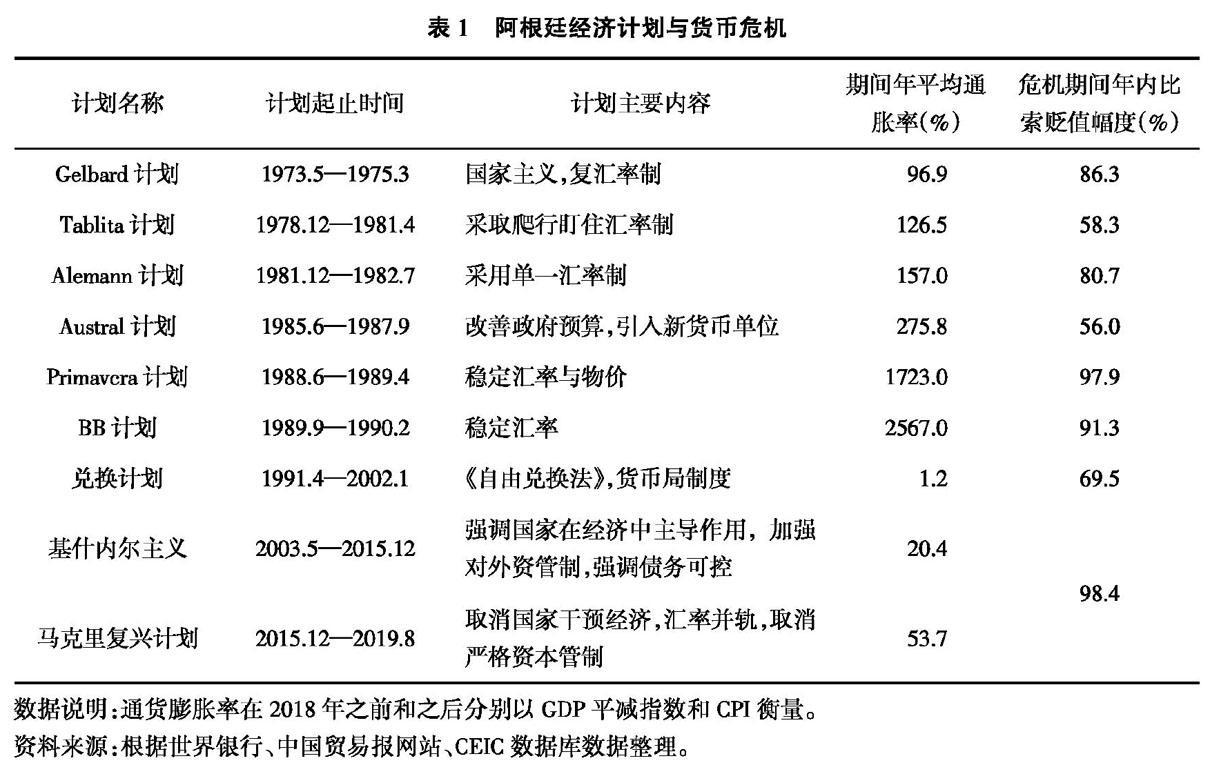

二战后,阿根廷政权频繁更迭,政策欠连续性,经济发展缺乏稳定政局和政策保障,致使经济发展缓慢或停滞,通货膨胀居高不下。自20世纪70年代以来,阿根廷的各届政府分别采取了相应的控制计划来降低通货膨胀, 但除了在1991年得到较长期执行并获得较好的政策效果外,其他计划都在短期内宣告失败(见表1)。根据Esquivel等(1998)的货币危机衡量指标,实际汇率连续3个月累计贬值大于或等于15%就可以认为发生货币危机[9]。从表1可以看出,阿根廷各届政府计划最终都以货币危机而收场。进入21世纪,阿根廷经济发展计划经历了干预主义和自由主义的摇摆,但终究无法摆脱通货膨胀和货币危机的厄运。结合表1和图1可以看出, 阿根廷的通货膨胀率除了在货币局制度期间(1991.4—2002.1)保持较低外,其他年份都在高位徘徊,而货币危机嵌在高通货膨胀中,因此体现出货币危机与高通货膨胀的共生性。

三、 阿根廷通货膨胀对货币危机传导机制分析

阿根廷的历史经济数据初步说明了高通货膨胀与货币危机共生性,因不同时期阿根廷采取了不同的经济制度,为了深入探究通货膨胀对货币危机作用机制, 本部分结合相关理论和阿根廷经济背景,分阶段进行分析。

(一)通货膨胀对货币危机传导机制的理论解释

不管根据哪种汇率决定理论,其结论都是本国货币供应量增多会导致本币汇率贬值。这是因为如果一国货币供应量大大超过了现实需求,所引起的通货膨胀一方面使商品生产成本上升,本国出口商品在国际市场上失去价格竞争优势,致使国际贸易逆差(顺差减少);另一方面使本国实际利率下降,套利性资本流出,致使资本账户逆差(顺差减少),国际收支状况对本币汇率产生贬值压力,如果政府不加干预,市场最终以货币危机这种方式纠正经济失衡(如图2上半部分所示)。

如果政府进行干预,那么政府稳定汇率的非管制措施一般有三种: 一是政府进行公开市场操作,大量抛售外汇,减轻本币贬值压力,干预的成败取决于政府外汇储备规模。但长期高通货膨胀引起持续性的国际收支恶化,外汇储备萎缩,政府无力与国际资本抗衡,货币危机发生(如图2下半部分所示)。二是政府执行紧缩的支出变化政策,以牺牲国内经济发展为代价满足外部均衡条件,保持汇率稳定。但紧缩政策会降低国际资本对该国经济发展预期,引起资本外逃,最后导致货币危机发生。三是动员其他国家共同干预或向国际金融机构融资,但发展中国家的国际地位使前者难以实现,而后者又往往以牺牲本国经济发展自主权为代价,无异于抱薪救火,增强了国际资本对该国经济控制力的不信任感,加速资本抽逃,从而加速货币危机的发生。所以,作为发展中国家,政府在面对高通货膨胀引发的本币贬值压力时,往往捉襟见肘,最后在国际资本的冲击下,货币危机发生。

(二)不同阶段阿根廷通货膨胀对货币危机传导分析①

上面的分析说明, 对于开放的发展中国家来说,本国长期实行通货膨胀政策,最终将通过内外失衡导致货币危机的爆发。而在不同经济制度背景下,阿根廷通货膨胀对货币危机的传导机理是否一致?本部分将对该问题展开分析。

1.20世纪80年代危机

第一代货币危机模型说明,要维护某种形式的固定汇率制又要避免危机,政府就必须放弃通过货币创造解决政府财政赤字的政策。在后布雷顿森林时期, 执行固定汇率制的国家一般是发展中国家。然而, 为了快速发展经济以改变在世界中的地位,扩张宏观经济政策是大部分发展中国家的“刚需”,阿根廷也不例外。但相对于其他发展中国家,阿根廷又有长期维持高社会福利和庞大政府公务员开支的需要,所以其擴张的需求更加强烈,财政赤字问题也更加突出。阿根廷财政赤字占国民生产总值的比重在1976—1990年均高于国际警戒值3.0%,其中1982年和1983年达到10.0%。

为了弥补政府财政赤字, 阿根廷扩张国内信贷,通货膨胀率随之攀升,在1970—1989年,阿根廷GDP平减指数平均高达348.5%, 其中1988年和1989年更是达到3046.1%和2078.3%, 对比索形成了巨大的贬值压力。

阿根廷拥有得天独厚的农牧业条件,是“上帝的宠儿”,但同时也使得阿根廷经济陷入“资源诅咒”,错失一次次工业发展机会,形成了以初级产品出口型的单一经济发展模式,经济结构长期失衡,为经济脆弱性埋下了伏笔。再加上长期高通货膨胀率使国际收支持续恶化,所以该时期阿根廷积累的外汇储备规模最高也仅7086.1百万美元。 因政府与国际投机资本的不断对抗过程不断损耗外汇储备,所以在危机发生前,外汇储备几近见底(见图3),最后政府只好放弃对汇率稳定的维护, 导致市场信心进一步崩溃,货币危机发生。根据Kaminsky等(1997)的研究,货币危机至少包括两项——汇率贬值和外汇储备丧失[10]。结合表1及图3,阿根廷这两项指标都符合货币危机的特征。

2.2002年危机

为解决高通货膨胀问题,1991年阿根廷推出《自由兑换法》,执行货币局制度。硬盯住美元的汇率制度成功把通货膨胀率降到个位数。CPI由1990年3月的20 268.7%快速下降到1993年3月的9.1%, 阿根廷通货膨胀率进入到个位数甚至负数时代。 但是阿根廷的财政扩张需求并没有改变,在货币局执行的10年时间中, 阿根廷的财政赤字一直处于扩大趋势(见图4),通过货币局制度控制的通货膨胀只是表面现象,产生通货膨胀的根源一直存在,并成为瓦解固定汇率制度的内在因素,而固定汇率一旦瓦解,通货膨胀必将回到高位。在2002年1月货币局制度瓦解后,阿根廷的通货膨胀率迅速从0.6%回升至2002年11月的40.6%。

僵化的盯住汇率往往使本币高估,导致贸易逆差和外汇储备不足。所以,货币局制度使阿根廷经常账户常年处于逆差状态(见图5)。虽然图6的数据表明阿根廷外汇储备在此期间总体上有缓慢的上升,但在此期间阿根廷资本账户是以激进方式对外开放,外汇储备来源构成主要是外债,债务化严重,稳定性差,所以在危机发生前夕和期间,外汇储备由2000年6月的最高值19 179.7百万美元迅速下降到2002年6月的7231.5百万美元。而贸易赤字扩大和外债规模膨胀加重了国际资本对政府维持固定汇率能力的怀疑, 进而发起投机攻击,政府被迫放弃固定汇率,货币危机爆发。2002年上半年比索累计贬值70.0%,第一代货币危机模型在阿根廷进行了一次完美的演绎。

3.2018年危机

2003年, 基什内尔就任总统后调整了发展模式,否定新自由主义,主张国家在经济中的主导作用,加强金融监管,强调债务可控。改革措施取得突出成果,2006年11月CPI降到10.0%以下,并在接下去的40个月时间内维持在个位数。然而2008年金融危机使阿根廷经济遭受重创,2010年4月CPI又重回到10.2%。

为了控制高通货膨胀, 一方面阿根廷政府自2016年开始实施主权债务融资, 停止通过铸币税填补财政赤字,融资渠道转向外债,所以改革使外债的负债率指标上升,2016—2018年负债率分别为34.5%、36.5%和53.5%,但通货膨胀并未得到有效控制,CPI自2017年12月起就从24.8%持续上升,在2019年整年都基本保持在50.5%以上。

另一方面,阿根廷政府试图直接从源头上控制通货膨胀, 通过加税等一系列措施削减财政赤字,其中包括对初级产品和服务征收的额外税收。但是加税削弱了出口,导致贸易逆差扩大,外汇储备枯竭。

所以,在货币局制度之后,阿根廷政府控制通货膨胀的结果是外债规模膨胀和外汇储备枯竭的同时,通货膨胀率仍然上升。在美联储2016年12月起的8次加息冲击下,2018年5月阿根廷进入新一轮的货币危机,美元兑阿根廷比索汇率从2018年4月的20.2%上升到2019年12月的60.5%。

综上,阿根廷产业结构单一性、宏观政策不协调及快速的金融开放是三次货币危机爆发的共同深层因素。但三次危机中通货膨胀传导机制又体现了各自的特征:20世纪80年代是通货膨胀向外部经济传导,导致外部经济失衡,引发货币危机;21世纪初因严格的固定汇率使通货膨胀以隐性的方式不断积累,影子汇率与目标汇率严重偏离,引发货币危机;2018年则是因为控制通货膨胀的措施不仅没有控制住通货膨胀,反而导致更加严重的内外经济失衡,从而引发货币危机。总之,在三个阶段中,阿根廷政府对通货膨胀分别采用了放任、治标不治本、抱薪救火的政策措施,最终使货币危机爆发。

四、 阿根廷通货膨胀对比索汇率波动传导的VAR模型实证分析

(一)模型介绍

本文通过构建向量自回归模型(VAR),建立通货膨胀率与实际汇率指数之间的动态关系,并利用脉冲响应函数和方差分解原理分析通货膨胀率对实际汇率指数波动的冲击。VAR模型可表示为:

Yt=At+∏iYt-i+?着i (1)

其中,Yt表示m×1阶向量,At表示m×1阶常数向量,?着i表示新息向量,p为滞后期数,m为变量个数。

(二)变量选取及数据来源

本文实证部分的数据均为月度数据,样本区间为1997年2月至2019年12月。

通货膨胀率的选取。本文采用消费者价格指数(CPI)作为通货膨胀率的度量指标。它是在特定时期内度量一组代表性消费商品及服务项目的价格水平随时间变动的相对数,其变动率在一定程度上反映通货膨胀或紧缩的程度。 鉴于少数数值缺失,本文基于SPSS软件用均值替代法处理缺失数据。数据来源于WIND数据库。

汇率波动率的选取。本文选择美元兑阿根廷比索的双边实际汇率指数(ER)作为汇率波动率指标,考虑到美元货币国际化程度,美元兑阿根廷比索的波动具有代表性。同时该指标是美元兑比索的汇率, 所以指标的上升意味着阿根廷比索贬值。数据来源于CEIC数据库。

(三)实证分析

1.平稳性检验与协整检验

为保证统计检验的有效性,首先对时间序列做平稳性检验, 本文运用ADF检验对各个变量进行平稳性检验。对于月度数据,常需要对其进行季节调整,因此对两个变量都通过X12-ARIMA方法进行了季节调整,分别记为JER和JCPI。检验结果如表2所示。

由表2可知,变量序列JER与JCPI的ADF值大于5%的临界值,故原序列为非平稳序列,存在单位根。 而上述两个序列经过一阶差分后, 记作DER和DCPI,ADF值均小于5%的临界值,因此实际汇率指数和消费者价格指数均为一阶单整序列,即I(1)。再利用E-G法检验ER与CPI是否具有稳定的均衡关系。因协整检验对差分滞后项非常敏感,故本文在进行协整检验前先确定方程的滞后阶数, 最优滞后期数的选择可根据AIC、SBIC、LR、FPE、HQIC这五个统计量综合确定,由表3可得最优滞后阶数是4。

从表4残差序列的ADF单位根检验可以看出, 在5%临界水平下残差序列单位根检验的T统计量小于临界值, 因此残差序列不存在单位根,是平稳序列,即阿根廷实际汇率指数与消费者价格指数间存在长期均衡关系。

2.脉冲响应函数分析

VAR模型可通过运用脉冲响应函数来研究各个解释变量对被解释变量的冲击效应的影响。

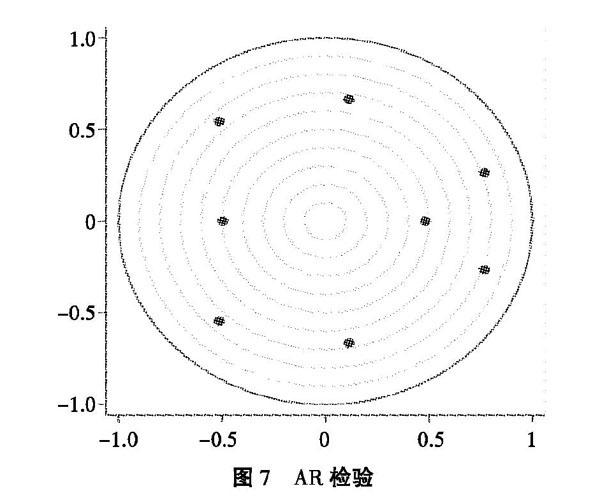

(1)VAR模型平稳性检验

由图7可以看出, 全部特征值均落在单位圆内,因而可认为模型是稳定的。

(2)格兰杰因果检验

表5显示,在以DER为被解释变量的方程中,检验变量DCPI的联合显著性, 其卡方统计值为37.826,大于相应的P值,且P值0.000小于0.050,故可认为消費者价格指数是实际汇率指数的格兰杰原因。类似地,同时检验变量DCPI和DER系数的联合显著性,也可得到两者都是实际汇率指数的格兰杰原因。同理可知,实际汇率指数与消费者价格指数都是消费者价格指数的格兰杰原因。因此实际汇率指数与消费者价格指数互为格兰杰原因。

(3)脉冲响应函数分析

图8显示,每个图的变量次序为ER、CPI,第一行的两个图均以消费者价格指数为脉冲变量,分别描绘DCPI对DCPI和DER的动态效应。从第一行可以看出,消费者价格指数会影响自身,第一期达最大值后逐渐下降,第10期回到初始状态;同时在本期给消费者价格指数一个冲击,实际汇率指数会逐渐上升,第3期达到小的正峰值后下降,第5期回升,最后趋于初始状态。同理可得,实际汇率指数既受消费者价格指数的影响,也受自身影响且波动较剧烈。

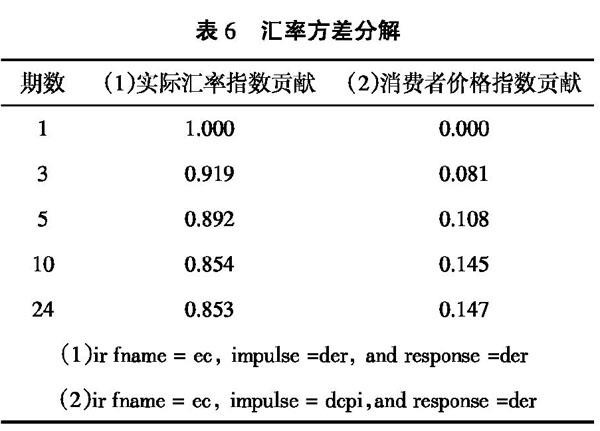

3.方差分解分析

与脉冲响应函数不同,方差分解主要研究每一个结构冲击对内生变量变化的贡献程度,即分析各解释变量的贡献度大小。

由表6可知,对实际汇率指数进行向前1个月的预测, 其预测方差完全来自于实际汇率指数本身;做24个月的预测,有14.7%来自消费者价格指数,85.3%来自于实际汇率指数本身。 这说明随着时间的推移,实际汇率指数受消费者价格指数的影响会越来越大。

表7显示,对消费者价格指数进行向前1个月的预测,其预测方差基本来自本身,向前做24个月的预测,有21.4%来自于实际汇率指数。这说明随着时间的推移,消费者价格指数受实际汇率指数的影响也会越来越大。

(四)实证结果

由格兰杰因果检验可知,实际汇率指数与消费者价格指数互为格兰杰原因; 由脉冲响应分析知,短期内, 消费者价格指数既会对自身产生影响,也会对实际汇率指数产生影响; 由预测方差分解可知,长期内,实际汇率指数受消费者价格指数的影响会越来越大。所以,实证分析表明消费者价格指数的变动会引起实际汇率指数的变动。

五、结论及启示

本文根据“推测分析——经验分析——计量实证分析”的逻辑过程证明了“持续高通货膨胀率导致货币危机”这一命题。首先对阿根廷通货膨胀率及比索汇率的数据观察,推测出通货膨胀对货币危机具有传导作用。在此基础上,根据阿根廷不同经济背景分阶段地分析了通货膨胀对货币危机的传导机制。 再通过VAR模型实证检验了阿根廷通货膨胀对比索汇率波动率的传导结果。

在分析过程中发现,阿根廷高通货膨胀的深层根源是高福利与经济结构单一带来的高财政赤字。阿根廷自1945年庇隆政府实行“社会正义”的政策以来, 不同政党将高福利作为争夺政权的手段,社会福利水平居高不下,政府财政开支扩大。同时高福利使人民安于现状,缺乏勤劳致富的精神,经济发展从根本上失去动力,财政收入增加困难。再加上经济严重依赖于农牧业, 经济结构单一脆弱,财政收入缺乏稳定的来源。财政支出持续扩大和财政收入开源困难使阿根廷财政赤字居高不下,弥补财政赤字主要靠政府发债或货币扩张或两者兼用,但不管哪种弥补方式都将导致通货膨胀。

通货膨胀一方面使阿根廷收入分配不均,贫富差距扩大,社会边际消费倾向下降,导致国内居民消费对经济发展的拉动乏力,且经济更加严重依赖于出口贸易。但通货膨胀的另一后果是劳动力成本相对上升,国家失去廉价劳动力优势,出口商品价格上涨,国际市场竞争力下降,再加上阿根廷出口商品的单一性,出口难度进一步加大,经常项目常年逆差(见图5),所以出口贸易对经济发展的拉动效应也表现为疲弱。另一方面,通货膨胀又会使资金从实体经济抽离, 实体经济一旦失去资金支撑,发展与转型升级都将是“纸上谈兵”,而阿根廷的高通货膨胀率使其实体经济常年得不到有效的转型发展,导致经济增长又从根本上失去推动力。因此阿根廷的高通货膨胀率从消费、出口、生产三个途径严重制约了经济增长,使其逐步落入“中等收入陷阱”并深陷其中。此外,实体经济退化又会使失业率上升。根据国际流行标准,失业率在7%~8%为失业突出型,大于9%则为严峻型。从2003年第一季度到2019年第二季度, 阿根廷的失业率大于9%的有35个季度,在7%以下的只有7个季度。高失业率不仅使社会消费能力下降,还反逼政府进一步扩大财政支出,导致阿根廷进入“财政赤字——通货膨胀”新一轮循环,同时高失业率隐藏的社会不稳定因素又增加了货币危机爆发的可能性。

所以,由高财政赤字产生的通货膨胀,叠加了金融开放过快、政府失职等制度缺陷,使阿根廷经济遵循“高福利——高财政赤字——高通货膨胀——货币危机”的路径发展,导致难逃货币危机的魔咒。因此针对阿根廷通货膨胀的深层根源及其对货币危机的传导机制,其教训给日益开放的发展中国家规避货币危机发生提供了以下几点启示:

1.控制财政赤字。健康的财政政策不仅是资本账户初步开放, 也是金融环境保持稳态的基本前提。阿根廷长期的财政赤字使货币长期扩张,货币内外价值均衡无法维持,导致货币危机发生。因此发展中国家应着力加强对财政收支的管理,规范和完善财政收入机制,提高财政支出效率,注重提高财政支出的撬动经济功能。

2.完善产业结构。阿根廷以农牧等初级产品出口的单一产业结构一方面使经济脆弱敏感,无法应对外部环境变化的冲击,另一方面导致贸易对经济拉动疲弱,抑制了经济增长,落入“中等收入陷阱”,成为货币危机最深层的根源性因素。因此,发展中国家在强调高效利用本国资源禀赋的同时,要注重与国际产业发展趋势相衔接,发挥本国的绝对优势与比较优势,优化产业结构,推动产业结构协调,为开放下的金融稳定提供实体经济基础。

3.渐进推进改革与开放。麦金农(1993)提出金融自由化次序理论说明了金融开放过程要协调适度[11]。阿根廷在20世纪90年代全盘接收“华盛顿共识”, 在相关经济制度和政策环境尚未成熟的情况下开放金融领域,导致经济脆弱性。所以,发展中国家要明确和强化国家经济政策主权,在金融开放过程中合理把握力度和速度,原则上遵循“财政健康——国内金融自由化——经常账户开放——资本賬户开放”的开放顺序,并按资本的风险性质循序渐进地开放资本账户。

4.深化收入分配制度改革。阿根廷会陷入“中等收入陷阱” 原因之一是因通货膨胀引起贫富差距,消费疲软抑制经济发展。因此发展中国家需要改革收入分配制度。首先,从根源处着手逐步降低贫富不均程度, 提高政府使用社会资源规则的透明性,从而降低“基于权力的财富积累”现象;其次,有序放开社会中间组织的发展, 增添更多的社会粘合剂,提高居民收入在国民收入分配中的比重,提高劳动报酬在初次分配中的比重;最后,政府要保护居民劳动所得,多渠道增加居民财产性收入,规范收入分配秩序,保护合法收入,增加低收入者收入,调节过高收入,取缔非法收入。

5.加大监管力度。若一国监管体系未完善,那么金融开放最终也不会成功。阿根廷的“选举制度”以及金融监管的漏洞百出, 加速了货币危机爆发。所以,发展中国家要在政治和金融领域加大监管力度, 不仅要做到最大程度地避免人员贪污腐败、贿赂等不良现象的发生, 更好地掌控政府的财政支出,而且要完善金融风险预警体系,高效实时监控国际短期资本流动情况,完善金融监管部门的监管工具及手段,适时进行干预与纠正,必要时可进行重新的资本管制,防范风险爆发。

参考文献:

[1]施建淮,傅雄广.汇率传递理论文献综述[J].世界经济,2010(5):3-26.

[2]白钦先,张志文.人民币汇率变动对CPI通胀的传递效应研究[J].国际金融研究,2011(12):38-46.

[3]姚远,庞晓波.人民币有效汇率与物价的阈值协整关系实证[C]//21世纪数量经济学(第12卷).中国数量经济学会会议论文集.北京:时事出版社,2011:113-128.

[4]李富有,罗莹.人民币汇率传递的物价效应分析——基于引入虚拟变量的ARDL模型的实证研究[J].国际金融研究,2013(2):67-73.

[5]王胜,田涛.人民币汇率对CPI传递效应分析——基于均值与波动溢出层面的视角[J].国际金融研究,2015(4):87-96.

[6]KIM K H.US Inflation and the Dollar Exchange Rate:A Vector Error Correction Model[J].Applied Economics,1998,30(5):613-619.

[7]TAYLOR J B.Low Inflation,Pass-Through,and the Pricing Power of Firms[J].European Economic Reviews,2006(6):1389-1408.

[8]赵华春,FORREST J.通货膨胀与汇率相互作用的内在机制——来自中国的实证[J].管理评论,2013(4):86-94.

[9]ESQUIVEL G,LARRAIN F.Explaining Currency Crisis[R].Center for Economic Pollicy Reserch Discussion Paper,1998(1453).

[10]KAMINSKY G,LIZONDO S,REINHART C M.Leading Indicators of Currency Crises[R].IMF Working Paper,1997(79).

[11]罗纳德·I·麦金农.经济自由化的顺序——向市场经济过渡中的金融控制[M].李若谷,吴红卫译.北京:中国金融出版社,1993:1-14.

Transmission Mechanism of Inflation and Currency Crisis:

A Case Study of Argentina

He Han, Wu Dongyang, You Birong

(College of Economics, Fujian Agriculture and Forestry University, Fuzhou 350002, China)

Abstract: Since the 1970s, Argentina has been suffering currency crisis. Combining with the theory of currency crisis, through analyzing the transmission mechanism of inflation to currency crisis of three major currency crises in Argentina, it is found that although the transmission mechanism has different characteristics, the single industrial structure, the uncoordinated macro-policy and the rapid financial opening are the common deep-seated factors of the currency crisis. An empirical analysis of the correlation between inflation and exchange rate volatility based on monthly data from February 1997 to December 2019 shows that, as the period extends, the fluctuation of the real exchange rate index will be greatly influenced by the change of the Consumer Price Index, that is, the accumulation of inflation in Argentina leads to the outbreak of the currency crisis. The deep cause of its high inflation is the high fiscal deficit caused by the high welfare and the single economic structure. The lessons from Argentina provide enlightenment for developing countries to avoid currency crisis, such as controlling fiscal deficit, improving industrial structure, promoting reform and opening up gradually, deepening reform of income distribution system and strengthening supervision.

Key words: currency crisis; inflation; exchange rate fluctuation; fiscal deficit

(責任编辑:龙会芳;校对:李丹)