股指极端波动下中国股市复杂网络结构及中心性分析

李延双, 庄新田, 张伟平

(东北大学 工商管理学院,辽宁 沈阳110169)

0 引言

近年,我国股市经历了两次严重的股灾,2008年全球金融危机、2015年国内监管部门去杠杆化政策的颁布[1,2]引发了国内股指大幅下跌,给投资者和监管部门带来极大困扰。从2018年年初开始,由于受外部环境不确定性及投资者情绪的影响,上证综指接不断创出新低,引发了新一轮的股指极端波动。股票市场是典型的复杂系统,股价波动容易受到诸如经济环境、国家政策及投资者情绪等多方面因素的影响。运用复杂网络理论分析股灾期间股票关联网络的基本拓扑指标和网络结构,综合利用多种网络中心性指标挖掘股灾期间股市个股及各行业板块的运行规律,对监管机构把控系统性风险、维护股市稳定运行具有重要意义。

1 相关文献评述

上个世纪70年代,针对复杂性问题的研究逐渐成为科学界的热点[3],近些年,复杂网络理论日趋成熟,1999年,Mantegna[4]等首次将复杂网络理论应用于金融市场,以纽约证交所的股票为节点,以股票间的价格关联性为边,得到了股票价格关联网络的层次聚类结构。随后,研究者们分别用复杂网络理论研究了印度、韩国、巴西、伊朗及香港金融市场[5~9]。有关复杂网络理论在中国金融市场的应用,黄玮强[10,11]等先后使用平面最大过滤图算法和最小生成树算法,分别研究了上海和深圳股票市场网络的拓扑结构性质、聚类结构以及动态演化规律。张来军[12]等分别以收益率、成交量和市盈率来构建网络,研究股票指标之间的关联性,研究发现,股票收益率和成交量指标具有较强的关联性,具有小世界性,与市盈率指标具有较弱的关联性,不具有小世界性。吴翎燕[13]等以上交所和深交所股票的日收盘价为研究对象,采用阈值法构建沪深两市股价关联网络,研究发现,该网络具有稳定的拓扑结构特征。肖琴[14]运用紧密度、社区结构等拓扑概念,对上交所中5大类共计134支股票进行分析,研究发现运用复杂网络分析股市对于投资者选择股票投资具有一定的参考价值。

股市的剧烈波动易受多方面因素的影响,其中金融危机是引发股灾的主要原因。Onnela[15]首次使用复杂网络理论,通过最小生成树算法构建了1982~2000年期间标普500股票网络,分析1987年“黑色星期一”给美国股市造成的影响。Jung[16]等研究发现,1997年亚洲金融危机前后,韩国股市中部分行业间及网络中大部分股票的关联方式发生了明显改变。学者们通常以网络结构动态变化的视角来分析金融危机对金融市场的影响。Zhao Long feng等[17]基于相关性网络分析美国股市在金融危机中的结构特征和动态变化行为。Majapa M[18]等分析了2008年金融危机前后南非100强公司的最小生成树网络拓扑结构的演变情况。Nobi A等[19]研究了2008年全球金融危机对韩国金融市场阈值网络的影响。XiaLisi等[20]分析比较了2008年和2015年两次金融危机下中国股市阈值网络的拓扑结构变化特征,研究发现股灾期间股市中股票的相关概率分布比其他时期更为丰富。王克达等[21]在次贷危机和欧债危机的背景下构建了全球股市网络,从网络结构的角度分析金融危机对世界及中国股市的传染,研究发现金融危机会使全球股市网络结构发生突变。李岸等[22]通过构建收益率网络和DCC-MVGARCH模型波动率网络分析中国股市的国际联动性,研究发现,金融危机期间的联动性明显加强。汤怀林等[23]研究了股灾背景下,涨跌停之前股市中交易笔数、波动性等市场微观结构的特征。

网络中心性是复杂网络理论中的一项重要拓扑指标,在金融网络分析中具有重要作用。黄玮强[24]分别利用节点度中心性、接近中心性及特征向量中心性分析金融机构信息溢出网络,研究发现,三种网络中心性指标较为一致地刻画了金融机构的风险传染特征。郭晓冬[25]等构建了机构投资者网络,从坏消息的释放过程考察机构投资者网络中心性对股价崩盘的影响。沙浩伟和曾勇[26]利用网络中心性与结构洞指标分析企业间交叉持股网络,研究发现,网络中心性和结构洞指标能显著增强股票收益率与同期波动率的变化间的正向关系。杨敏利和党兴华[27]基于网络中心性研究了风险投资机构的网络位置对IPO期限的影响,研究发现,风险投资机构的网络中心性与IPO速度呈正相关。

通过对相关文献的梳理,发现在金融危机对股市的影响方面,现有文献主要集中于研究金融危机对股市网络的基本拓扑结构、小世界性等网络特性、行业及股票间关联方式的影响。有关网络中心性指标在金融市场中的应用,现有文献主要集中于分析网络中心性与风险传染特征,企业财务指标,股价收益率、波动性等市场微观结构之间的关系。很少有文献应用网络中心性指标分析金融危机期间股市中各行业和个股的地位及变动情况,并以此来研究金融危机对股市中各行业和个股的影响情况,从而发现金融危机期间个股及各行业板块的表现规律。

针对现有文献的不足,本文以2008及2015年国内两次股灾为研究背景,基于最小生成树算法分别构建股灾发生前、中、后的中国股市网络,通过度、度分布、平均路径长度等基本拓扑指标,分析中国股市网络特性及网络结构的变化情况,综合利用度中心性、介数中心性以及接近度中心性,找出各时期网络中的核心股票、核心行业并分析其变化情况。

本文的创新之处在于:(1)以金融危机的视角分别构建股灾发生前、中、后的股市网络,聚焦于网络中心性拓扑结构特征及其在网络中的经济含义,并将其与个股的股价收益溢出效应、风险传染能力、风险传染路径、风险传染速度相结合,综合考虑多种中心性指标来识别网络中的核心股票及核心行业。(2)通过网络特征向量中心性分析股市的系统性风险及变化情况,采取两种攻击方式(随机攻击和蓄意攻击)进行仿真实验来分析股市网络的鲁棒性。(3)对比两次股灾期间股市网络的异同点,挖掘股灾期间股市整体及各行业板块的运行规律。研究结果有助于识别并重点把控股灾期间的关键行业板块,从而把握股市极端波动风险下的市场结构特征,为股市投资和风险管理提供参考。

2 模型建立与拓扑指标

2.1 中国股市复杂网络

Gabaix X[28]提出运用相关参数法衡量股票间的相关性,

式(1)中,Ri(t)为股票i在第t日的收益率,Pi(t)为股票i在第t日的收盘价,Pi(t-1)为股票i在第t日的前一个交易日的收盘价。股票i,j的相关系数为:

式(2)中:<Ri>为股票i的股价日收益率的均值。

以每支股票作为网络的节点,股价日收益率的相关系数作为网络的边,运用最小生成树算法构建中国股市复杂网路。

2.2 网络拓扑指标

(1)度与度分布

网络中,节点i的邻边数称为该节点的度。股市网络中某一节点的度表示该节点所代表的股票与股市中其他股票的关联程度,度值越大,则说明该股票在股市中的重要性越大。网络中节点度值的分布情况称为度分布,在现实网络中,度分布通常表现为幂指数形式:

式(3)中,γ为大于0的常数。

(2)平均路径长度

股市网络中,股票i、j间的距离d ij定义为连接i、j的最短路径上的边数,网络的平均路径长度表示股市中股票间的关联紧密度及股价波动传输效率,表达式为:

式(4)中,N为股票总数。

(3)网络中心性

网络中心性代表节点在网络中的重要程度,在复杂网络中,衡量节点在网络中的重要程度的指标主要有度中心性,介数中心性和接近度中心性。

①度中心性。股市网络中,度中心性侧重于度量股票在与其相邻的股票所构成的局部网络中的重要程度,度中心性越大,则股票越重要,表达式为:

式(5)中,ki和CD(vi)分别为股票i的度和度中心性。

②介数中心性。介数中心性侧重于度量股票在股市网络中关联与之不相邻的其他股票发挥中介作用的能力,介数中心性越大,则股票i越重要,表达式为:

式(6)中,Bi和CB(vi)分别为股票i的介数和介数中心性。

③接近度中心性。接近度是拓扑空间里的基本概念,接近度中心性侧重于度量股票在股市中关联并影响其他股票的难易程度,接近度中心性越大,则股票越重要,表达式为:

式(7)中,CC(vi)为股票i的接近度中心性。

(4)网络系统性风险度量指标

参照邵华明等[29]的研究方法,选取股市网络中各节点的特征向量中心性的均值SR来衡量股市网络的系统性风险大小,表达式为:

式(8)中,EC(vi)为股票i的特征向量中心性。

(5)网络鲁棒性指标

股市网络的鲁棒性是指股市网络遭遇政治、经济等外界因素冲击后保持自身稳定性的能力。选取网络崩溃程度指标G来衡量网络的鲁棒性。当G=1时,网络是完整的,当G≤0.1时,网络被完全摧毁,表达式为:

式(9)中,N为网络中的节点数,N′为受到攻击后移除网络中部分节点后网络最大连通子图的节点数。

3 股灾期间中国股市网络构建与分析

使用Prim最小生成树算法构建阶段1和阶段2的中国股市MST网络。通过波动前、中、后三个期间网络的度、平均路径长度等拓扑指标,分析网络特性及网络结构的变化情况,综合利用度中心性、介数中心性以及接近度中心性,筛选出各时期网络中的核心股票、核心行业并分析其变化情况。通过网络特征向量中心性分析股市的系统性风险及变化情况,采取仿真实验的方式来分析股市网络的鲁棒性。

3.1 数据选取

选取的样本数据为沪深300指数成分股。剔除其中连续停盘超过23个交易日的股票,最终得到85支符合条件的股票。按照由摩根斯坦利和标普公司联合发布的全球行业分类标准,其中金融地产类包括18支股票。工业类19支,医药卫生类9支,信息技术类7支,能源类6支,原材料类9支,可选消费类9支,电信业务类2支,公用事业类3支,主要消费类3支。85只股票的股票名称,行业分类如附录所示。股票收盘价的搜集区间确定为:2007.1.4~2010.6.30(共832个交易日)和2014.1.2~2017.6.30(共852个交易日),数据来源于wind资讯。

样本区间确定的依据是:(1)如图1所示,沪深300指数收益率波动时序图中波动最剧烈的两段区间分别为2008.1.2-20~2009.6.30和2015.1.5~2016.6.30,且这两段区间分别对应2008年国际金融危机事件以及2015年国内股灾事件。(2)为方便对比,分别选取两段股指波动最剧烈的区间的前一年和后一年作为波动前期和波动后期。(3)为便于表述,将2007年1月4日至2010年6月30日称为“阶段1”,将2014年1月2日至2017年6月30日命名为“阶段2”,进一步将“阶段1”和“阶段2”分别划分为“波动前期”、“波动期”、“波动后期”,具体划分方式如表1所示。

表1 阶段1和阶段2的区间划分

图1 沪深300指数收益率

3.2 中国股市MST网络

阶段1和阶段2波动前、中、后期的中国股市MST网络分别如图2、3所示,可以发现,在两个阶段中,与波动前期、波动后期相比,波动期的网络中节点分布更密集、会出现具有更大度值的节点、最长路径的长度更短。从而可知,股灾发生时,股市中个股间联系更加紧密,金融风险在中国股市网络中传染速度更快。

图2 阶段1波动前、中、后期中国股市复杂网络

图3 阶段2波动前、中、后期中国股市复杂网络

3.3 平均相关系数和平均路径长度

平均路径长度是判断网络小世界性的关键指标,且可以反映股市网络中各股票间股价波动的传递效率及股市网络中风险的传染速度。平均路径长度越小,股市网络中各股票间的股价波动传递效率越高,股市网络中金融风险传染速度越快。

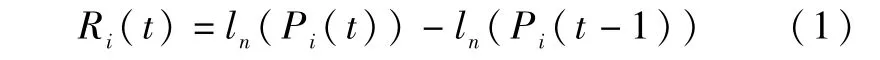

阶段1和阶段2的中国股市MST网络波动前、中、后三个区间的平均相关系数及平均路径长度的变化情况如表2所示。可得出的结论如下:

(1)阶段1和阶段2的共同点

对于平均相关系数,通过对比平稳时期(股市处于波动前期和波动后期)和波动时期的股市网络的平均相关系数,发现阶段1和阶段2的波动时期的平均相关系数均大于平稳时期的值,通过对比阶段1和阶段2各平稳时期的平均相关系数,并未发现明显的关系。从而可知:①股灾来临时股票市场相关系数增强的主要原因是来自股灾的外生冲击。

②股灾的外生冲击使得股票间股价收益率波动关联性明显增强。

对于平均路径长度,波动期的数值均小于波动前、后期的值,且三个时期的平均路径长度均介于5到9之间。从而可知:

①阶段1和阶段2的中国股市复杂网络均具有明显的小世界性。

②股灾期间,股票间股价波动传递效率提高,股市网络中金融风险传染速度加快。

(2)阶段1和阶段2的不同点

对于平均相关系数,阶段2波动期与波动前的差值明显大于阶段1的差值,且阶段2波动后期与波动期的差值明显小于同期阶段1的差值。对于平均路径长度,阶段2波动期与波动前期的差值明显大于阶段1的差值,且阶段2波动后期与波动期的差值明显大于同期阶段1的差值。从而可知:

①与2008年国际金融危机相比,2015年国内股灾对中国股市的影响强度更大。

②与2008年国际金融危机相比,2015年国内股灾期间的中国股市对风险的弹性更大。

表2 阶段1、阶段2平均相关系数及平均路径长度

3.4 度和度分布

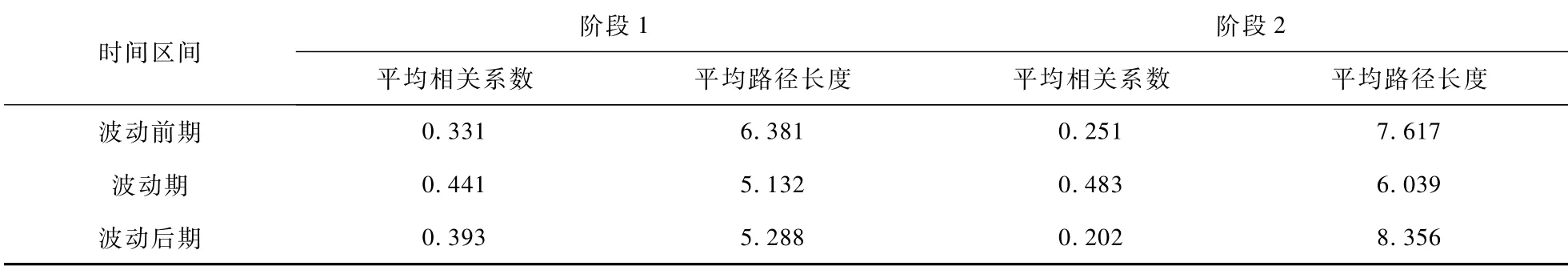

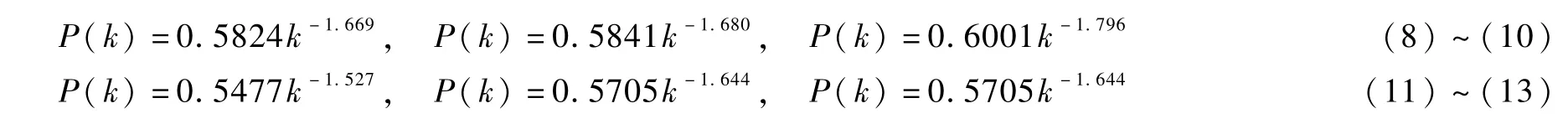

阶段1和阶段2波动前、中、后期的度分布曲线及曲线对应的函数表达式,分别如图4、5及式(8~13)所示。可以发现,阶段1和阶段2三个时期的度分布曲线均具有明显的胖尾分布特征,且三个时期的度分布曲线的函数表达式均符合幂律分布的形式,根据无标度网络的定义:“具有幂律分布的网络称为无标度网络”,因此,阶段1和阶段2波动前、中、后期的中国股市MST网络均是无标度网络。

图4 阶段1波动前、中、后期网络度分布曲线

图5 阶段2波动前、中、后期网络度分布曲线

3.5 网络中心性

无标度网络中存在少数具有重要作用的节点,称之为“Hub节点”,衡量一个节点是否为“Hub节点”与网络的中心性密切相关,衡量网络中节点重要程度的指标主要有(1)度中心性(2)介数中心性(3)接近度中心性。各中心性指标在股市网络中的经济含义以及对节点重要程度的评价角度各有不同,综合运用以上3种中心性指标来识别网络中的核心股票及核心行业,选取各指标排名前10名的各节点作为“Hub节点”。

(1)度中心性

股票在股市网络中所对应节点的度中心性越大,一方面说明该股票对网络中与其直接相邻的股票的收益溢出影响越强,另一方面则说明该股票在股市网络中的局部风险传染能力越强。

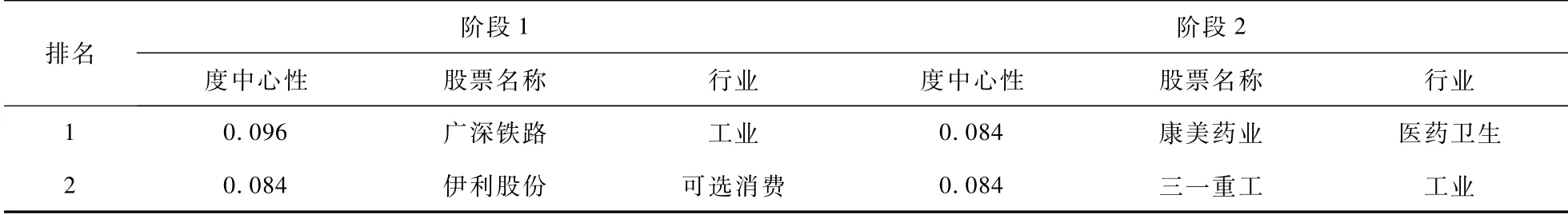

阶段1、2波动前、中、后期的节点度中心性前10名的节点的具体信息分别如表3、4、5所示。

从风险传染能力的角度,阶段1波动前、中、后三个时期中最核心的股票分别为广深铁路、包钢股份、雅戈尔,最核心的行业分别为工业、原材料、可选消费。波动期时,包钢股份的度中心性为0.145,是阶段1的最大值。广深铁路在阶段1三个时期中均属于Hub节点,雅戈尔、同仁堂、中金岭南、招商银行有两个时期属于Hub节点。

阶段2波动前、中、后三个时期中最核心的股票分别为康美药业、吉林敖东、中国卫星,最核心的行业分别为医药卫生、医药卫生、工业。波动期时,吉林敖东的度中心性为0.145,是阶段2的最大值。吉林敖东、江西铜业、北方稀土、保利地产有两个时期属于Hub节点。

表3 阶段1和阶段2波动前期节点度中心性前10名

表4 阶段1和阶段2波动期节点度中心性前10名

表5 阶段1和阶段2波动后期节点度中心性前10名

(2)介数中心性

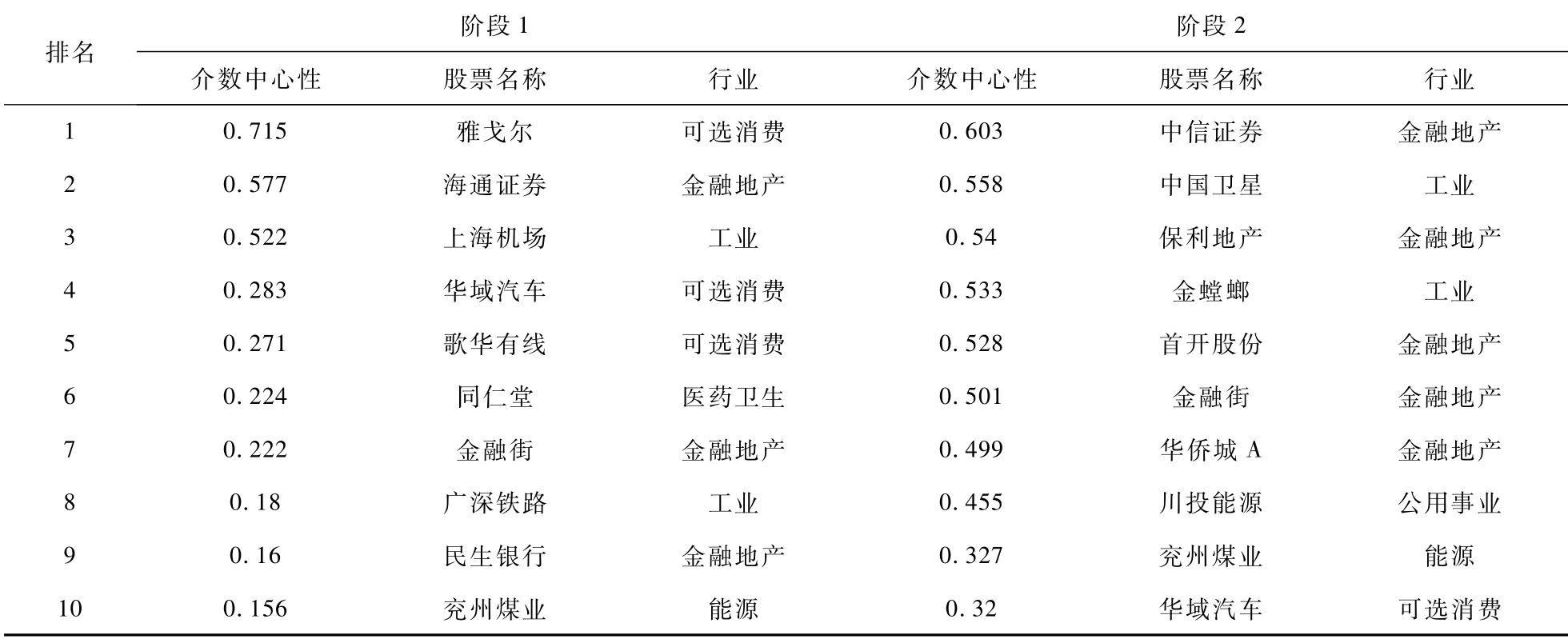

股票在股市网络中所对应节点的介数中心性越大,则该股票在股市中的中介作用越强,说明该股票能够更多受到并对其他股票产生股价收益溢出影响,即该金融机构的风险传染路径越多。

从风险传染路径多少的角度,阶段1、2的波动前、中、后期的节点介数中心性前10名的节点的具体信息分别如表6、7、8所示。阶段1波动前、中、后三个时期中最核心的股票分别为海信电器、包钢股份、雅戈尔,最核心的行业分别为可选消费、原材料、可选消费。波动期时,包钢股份的介数中心性为0.81,是阶段1的最大值。广深铁路和雅戈尔在阶段1三个时期中均属于Hub节点,海信电器、金融街有两个时期属于Hub节点。

阶段2波动前、中、后三个时期中最核心的股票分别为西山煤电、海螺水泥、中信证券,最核心的行业分别为能源、原材料、金融地产。波动前期时,西山煤电的介数中心性为0.656,是阶段2的最大值。吉林敖东、三一重工、金融街、保利地产有两个时期属于Hub节点。

表6 阶段1和阶段2波动前期节点介数中心性前10名

表7 阶段1和阶段2波动期节点介数中心性前10名

表8 阶段1和阶段2波动后期节点介数中心性前10名

(3)接近度中心性

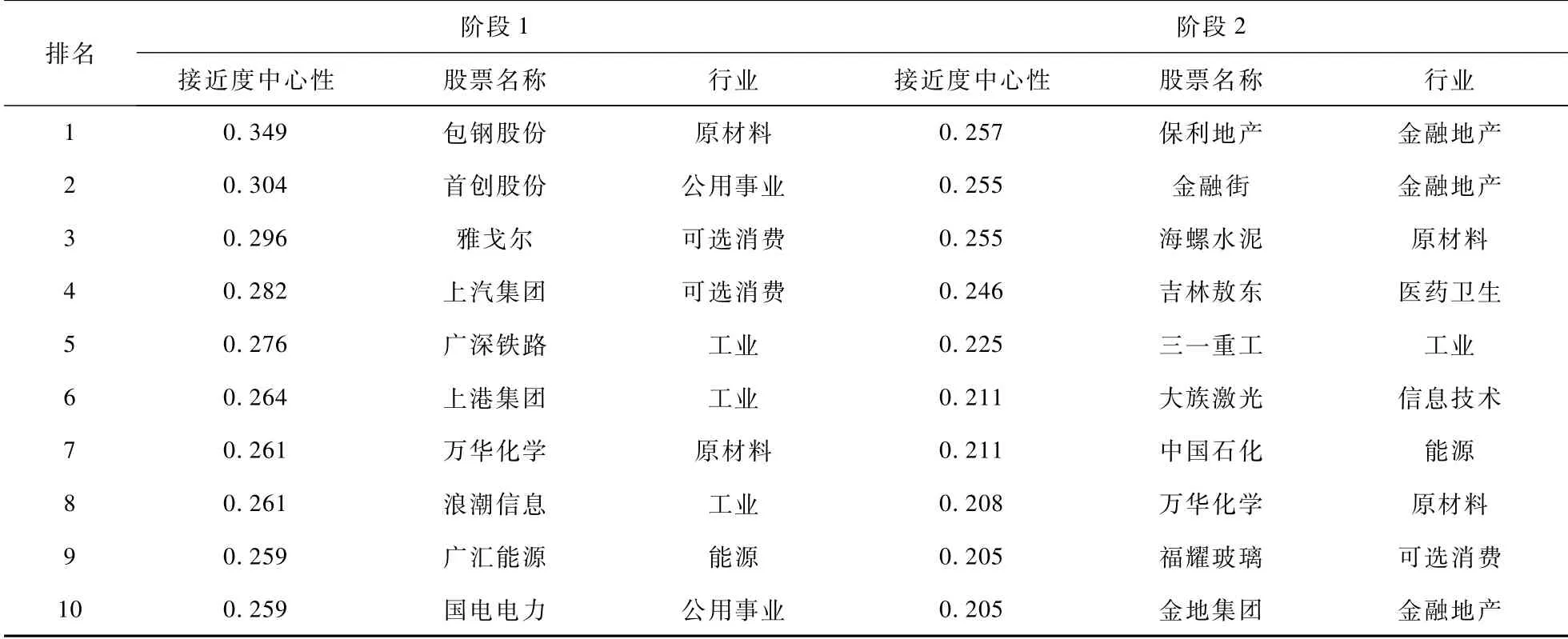

股票在股市网络中所对应节点的接近度中心性越大,说明该节点到股市网络中(不仅仅限于与该节点邻接的节点)其他节点的距离越小。说明该股票能够更快速地对其他股票产生股价收益溢出影响,该股票的在股市中的传染速度越快。

阶段1、2的波动前、中、后期的节点接近度中心性前10名的节点的具体信息分别如表9、10、11所示。

从风险传染速度的角度,阶段1波动前、中、后三个时期中最核心的股票分别为海信电器、包钢股份、雅戈尔,最核心的行业分别为可选消费、原材料、可选消费。波动期时,包钢股份的接近度中心性为0.3485,是阶段1的最大值。首创股份在阶段1三个时期中均属于Hub节点,浪潮信息、广深铁路、广汇能源、华夏幸福、雅戈尔有两个时期属于Hub节点。

阶段2波动前、中、后三个时期中最核心的股票分别为西山煤电、保利地产、保利地产,最核心的行业分别为能源、金融地产、金融地产。波动期时,保利地产的接近度中心性为0.257,是阶段2的最大值。三一重工、金融街、保利地产、金地集团有两个时期属于Hub节点。

表9 阶段1和阶段2波动前期节点接近度中心性前10名

表10 阶段1和阶段2波动期节点接近度中心性前10名

表11 阶段1和阶段2波动后期节点接近度中心性前10名

综合考虑度中心性、介数中心性、接近度中心性,可以更精确地得出各时期的核心节点及核心行业。阶段1、2各期按三种指标均位于前10的股票及所属行业如表12、13所示。

表12 阶段1各期按照3种指标均位于前10名的股票

表13 阶段2各期按照3种指标均位于前10名的股票

综上研究发现:

(1)阶段1和阶段2的共同点:

①原材料行业在波动期均会成为股市中最核心的行业,说明,当股市遭受强大的冲击时,原材料行业会起到主要护盘作用,同时,这也说明原材料行业的兴衰具有明显的周期性。

②工业在波动前、后期的股市中均属于核心行业,但在波动期时的地位大大下降,说明,当经济环境良好,股市平稳运行时,工业是股市中的支撑行业,当股市受到强大冲击时,工业会受到重大影响。

③金融地产行业在波动期和波动后期均会成为股市中的核心行业,这说明,当股灾发生后,金融地产行业一方面起到护盘作用,另一面将引领股市反弹及股指修复。

(2)阶段1和阶段2的不同点:

①阶段1中,股市中存在雅戈尔、广深铁路、首创股份这种在三个时期均属于Hub节点的股票,而在阶段2的股市中不存在这种股票。说明,2008年国际金融危机时,股市中存在一些能够长期稳定发挥自身重大影响力的股票,而在2015年国内股灾时,市场中的Hub节点更迭比较频繁,说明与08年国际金融危机相比,2015年的国内股灾对股市的冲击作用更强。

②阶段1中,以雅戈尔和海信电器为首的可选消费行业在波动期时在股市中与原材料行业一起发挥了重要的护盘作用,而阶段2中,是以吉林敖东为首的医药卫生行业和以保利地产为首的金融地产行业与原材料行业共同发挥护盘作用。说明股市中的行业存在明显的轮动性。

3.6 网络系统性风险

股灾的外生冲击使股市面临的风险加大,选取股市网络中各节点的特征向量中心性的均值SR来衡量股市的系统性风险大小,SR越大,则股市的系统性风险越大。

阶段1、2的股市MST网络波动前、中、后期的系统性风险变化情况如图6所示。可得出的结论如下:

(1)阶段1和阶段2的共同点:

阶段1和阶段2的波动时期的网络系统性风险均大于平稳时期(波动前和波动后期)的值,且平稳时期的网络系统性风险大小接近,说明股指极端波动时,股灾的外生冲击会使股市的系统性风险加大。

(2)阶段1和阶段2的不同点:

阶段1各期的系统性风险均大于阶段2同期的值,说明与2015年国内股灾时期相比,2008年国际金融危机时期的股市系统性风险更大。

图6 阶段1、2波动前、中、后期网络系统性风险

3.7 网络鲁棒性分析

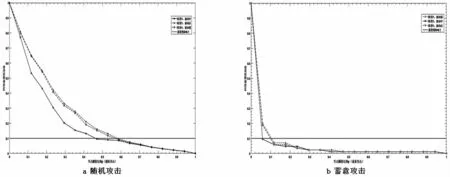

股市网络的鲁棒性是指股市网络遭遇政治、经济等外界因素冲击后保持自身稳定性的能力。由3.6节的分析可知,股灾的外生冲击会使股市的系统性风险加大。因此,为分析中国股市MST网络的鲁棒性,采用仿真实验的方法对网络进行攻击,网络的攻击分为两种类型:一种是随机攻击,即依次随机模拟删除网络中的某些节点及其连边;另一种是蓄意攻击,即按照节点度中心性大小的顺序依次模拟删除度中心性较高的节点及其连边。并计算相应的网络崩溃程度指标。

为避免节点移除的偶然性,本文对攻击各进行1000次重复仿真实验,取同阶段的网络崩溃程度指标的均值作为最终指标。仿真中,通过网络崩溃程度指标G与逐渐提高节点的移除比例ρ的曲线变化,来反映股市网络的鲁棒性。

图7 阶段1波动前、中、后期G-ρ曲线

图8 阶段2波动前、中、后期G-ρ曲线

阶段1、2的股市网络随机攻击和蓄意攻击仿真模拟结果分别如图7、8所示。在阶段1的随机攻击模拟中,随着节点的移除比例ρ逐渐增大,波动期网络的G值下降速度明显大于波动前、后期。波动前、中、后期的股市网络被彻底摧毁的临界点对应的ρ值分别为58%、47%、58%。在阶段1的蓄意攻击模拟中,随着节点的移除比例ρ逐渐增大,波动前、中、后期的G值均迅速下降,网络趋于被彻底摧毁,波动前、中、后期的股市网络被彻底摧毁的临界点对应的值分别为12%、6%、12%。在阶段2的随机攻击模拟中,随着节点的移除比例ρ逐渐增大,波动期网络的G值下降速度明显大于波动前、后期。波动前、中、后期的股市网络被彻底摧毁的临界点对应的ρ值分别为58%、41%、58%。在阶段2的蓄意攻击模拟中,随着节点的移除比例ρ逐渐增大,波动前、中、后期的G值均迅速下降,网络趋于被彻底摧毁,波动前、中、后期的股市网络被彻底摧毁的临界点对应的ρ值分别为18%、6%、18%。综上,可得出的结论如下:

①在随机攻击模拟中,波动期网络的G值下降速度明显大于波动前、后期,波动期网络被彻底摧毁的临界点对应的ρ值明显小于波动前、后期,且各时期的ρ值较大,说明中国股市MST网络对随机攻击具有鲁棒性,股灾的外生冲击会降低中国股市网络的鲁棒性。

②在蓄意攻击模拟中,随着节点的移除比例ρ逐渐增大,波动前、中、后期的网络崩溃速度显著大于随机攻击模拟中的状况,且各时期网络被彻底摧毁的临界点对应的ρ值很小,说明中国股市MST网络对蓄意攻击具有脆弱性。

4 结论

本文以2008及2015年国内两次股灾为研究背景,分别构建两次股灾背景下股灾发生前、中、后期的中国股市MST网络,通过度、度分布、平均路径长度等基本拓扑指标,分析网络特性及网络结构的变化情况,综合利用度中心性、介数中心性以及接近度中心性分析各时期网络中的核心股票、核心行业及变化情况,基于网络特征向量中心性分析股市的系统性风险及变化情况,通过仿真实验分析股市网络的鲁棒性,在此基础上,对比两次股灾背景下各研究结果的异同点。结论如下:

(1)两次股灾背景下的中国股市复杂网络均是无标度网络,且均具有明显的小世界性。股灾来临时股票市场相关系数增强的主要原因是来自股灾的外生冲击,股灾的外生冲击使得股票间股价收益率波动关联性明显增强。

(2)股灾期间,股票间股价波动传递效率提高,股市网络中金融风险传染速度加快。与2008年国际金融危机相比,2015年国内股灾对中国股市的影响强度更大且2015年国内股灾期间的中国股市对金融风险的弹性更大。

(3)股灾期间,原材料行业会起到主要护盘作用;当经济环境良好,股市平稳运行时,工业是股市中的支撑行业,而当股灾发生时,工业个股股价波动剧烈,工业板块受到严重影响并将金融风险传染到其他行业板块;当股灾发生后,金融地产行业一方面起到护盘作用,另一面将引领股市反弹及股指修复。

(4)2008年国际金融危机时,股市中存在一些能够长期稳定发挥自身重大影响力的股票,而在2015年国内股灾时,市场中的Hub节点更迭比较频繁,因此,与2008年国际金融危机相比,2015年国内股灾对股市的冲击更强;股市中的行业存在明显的轮动性。

(5)股指极端波动时,股灾的外生冲击会使股市的系统性风险加大。与2015年国内股灾时期相比,2008年国际金融危机时期的股市系统性风险更大。

(6)中国股市网络对随机攻击具有一定鲁棒性,但对蓄意攻击具有脆弱性,股灾的外生冲击会降低中国股市网络的鲁棒性。

基于以上结论,提出如下建议:

(1)宏观把控股市系统性风险,做好提前免疫工作。股灾期间,中国股市MST网络平均路径长缩短,平均相关系数变大,个股间关联密切,金融风险传导路径增加、速度变快。因此,监管机构应从宏观上把控系统性风险,有效识别股市中的风险传染途径,做好提前免疫工作,减弱金融风险的传染速度和强度,从而有效控制金融风险对股市的影响。

(2)重点监控股市中核心行业板块。股市中,核心行业之间及与其他行业间联系紧密,在股市中处于核心位置,并其运行状态对股市具有重大影响,股灾期间,工业板块易受外部金融风险冲击并受到重大影响,原材料和金融地产行业起到了护盘和修复股指的作用。因此,监管机构应根据各行业的运行规律对核心行业进行重点监控,在适当时期对重点行业进行有针对性地干预和调整,防止金融风险在股市中的进一步扩散,从而及时稳定股市的正常运行。