债务海洋来袭

胡凝

新冠病毒或许将在未来半年内迎来真正的解决方案,但是它留下的一些遗产却会永久影响着我们的生活。不仅是对人们的身体健康带来可能的后遗症,更是给全球金融系统注入了巨额债务,在肉眼可见的相当一段时间内,我们都将生活在债务的海洋里。

债券发行创新高

疫情只是债务的导火索,最直接的原因当然是美联储的火力全开。回顾2008年金融海啸,许多公司在2007年便已感到秋江水寒,开始筹措现金储备并调整债务久期。市场也给了它们大半年的时间做准备。虽然仍有不少后知后觉或过分自信的公司最终难逃破产的泥潭,但终归大部分公司还是活了下来。2020年一季度的金融市场危机其实远较2008年来得严重, 原因只有一个——来得太快。

直到2020年2月份,美国经济在发达国家经济,甚至全球经济体中仍然表现十分亮眼,许多公司录得了多年以来最佳一季度业绩。然而形势急转直下,伴随着新冠病毒在纽约和加州蔓延开来,全国开始封城,股市开始崩跌,这些尚在预期之内,最严重是信用市场的冻结。3月上旬之后,大约有三周时间,无论是美国股市还是债市,几乎对所有玩家都关闭了融资窗口。相较2008年,2020年实际留给大部分公司的“备荒”时间只有短短两周。而无论什么样的融资手段,两周的准备时间都远远不够。好比瞬间由夏入冬,公司前一周还在考虑如何扩张,下一周却需要考虑怎样才能活下去,才不至于资金链断裂。在这样的环境下,全球资金抛弃一切资产,无论蓝筹公司股票,还是黄金等大宗能源,甚至国债都在下跌,只有美元指数上涨。投资者除了现金之外拒绝一切资产。能打破这个局面的也只有美联储。

伴随着美联储直接以脸着地,把联邦储备利率砍到零并开启无限购债托底,大量资金涌入美国公司债务部门,其中包括债券基金、个人投资者、养老金和全球买家,各种融资活动也开始如干柴烈火般井喷。

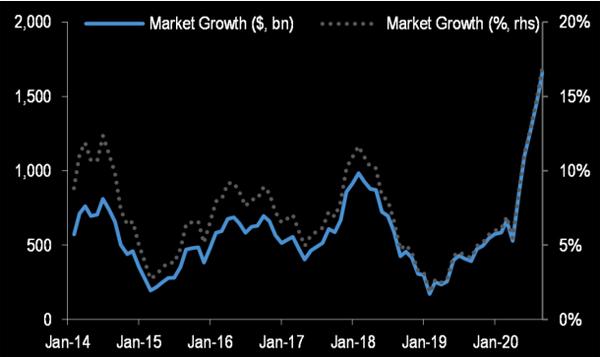

图:欧元/美元存量公司债务同比增长17%

數据来源:MARKIT Group(10亿美元)

截至上个月,美国存量公司债务和贷款总计已超过10.5万亿美元,仅仅在2020年便已发行了1.7万亿美元债务,相比2019年的9440亿美元债务同比接近翻番。其中高收益(垃圾)债的发行量接近创纪录的3400亿美元,之前的纪录是2012年发行的3320亿美元垃圾债,要知道这是2019年全年发行量,而2020年的数据只包含前三季度。

收益率一低再低

疫情对公司经营带来的挑战仍属未知,而钱是如此便宜,无论是否需要,几乎每家公司都在发行债务和股票筹集资金。这是一把双刃剑,如果这些筹措的资金中相当一部分是用来还清收益率更高的旧债,那当然是好事,将会减少利息开支,增加的现金流可以提升公司价值。但如果仅是用来作为过冬的资金储备则不一定是好事,比如几家航空和邮轮公司已经储备了在当前业务状况下足够燃烧两年之久的现金,虽然破产风险大为减少,但额外付出的利息却在不断吃掉股东权益,EV/EBITDA也极度失真。

不仅急需用钱的公司在借债,连拥有最高等级负债表的公司也来分食这场盛宴。也就在上个月,账上囤积着1000多亿美元净现金的谷歌发行了100亿美元债券,发行规模居公司史上最高,利率却是史上最低,其中5年期债券收益率只有可怜的0.45%。这样的收益率基本等同于投资者白送钱给公司使用,以谷歌公司30倍出头的股票市盈率计算,仅凭简单的回购便可以用这笔钱为股东买出3%的额外增长。

如果说股东和公司是这场盛宴的老饕,那么宴会上的食物或者说买单者便是所有的债券投资者了。当前的情形可以说是固定收益玩家的地狱模式,在僧多肉少的情形下他们已饥不择食,谷歌债可以标到如此之低的利率,是因为5年期美国国债收益率更是低至0.228%, 相比之下谷歌债起码还能每年多赚22个基点。

在所有的公司债券中,占比最大的还是评级为AAA到BBB之间的“投资级”债券,约占7.2万亿美元,但问题是,无论高等级债券还是低等级债券,目前都无法为投资者提供可观的收益。比如美国10期国债收益率由年初的1.88%跌至8月的0.69%(目前是0.67%),而同样久期的彭博企业债指数的收益率约为2.1%,风险溢价只有不到150个基点。同样,彭博高收益企业债收益率是5.6%,风险溢价为500个基点。市政债的风险溢价则只有不到150个基点。

这样低的风险溢价对养老金来说无疑是一场灾难,根本不足以覆盖未来的开支。结果资金管理者只能通过两种办法应对,一是提高风险偏好,减少债券的比例或增加高收益债配比;二是,在如果有能力利用低廉杠杆的情况下最大限度加杠杆。所以我们不仅看到债券收益率在大幅缩减,同时,大型蓝筹股,如美股科技巨头FAAMG的股价在2020年伴随着宏观经济衰退一路创下 新高,原因便是全球资金不约而同的把它们视为可以增长的活债券,而非股票。

在未来某天,当黑天鹅飞来时,更多的杠杆和更高的风险偏好会导致更大的问题。届时只能通过进一步宽松和资金注入尝试解决。

即便采取了应对措施,养老金的投资计划也普遍出现了缺口,调整模型后,2020年美国各州养老金平均预期将出现1.37万亿美元缺口。且这些举措无疑也为金融市场未来的动荡埋下了伏笔——在未来某天,当黑天鹅飞来时,更多的杠杆和更高的风险偏好会导致更大的问题。届时只能通过进一步宽松和资金注入尝试解决。

隐藏的黑天鹅

我们不知道黑天鹅会以何种形式出现,如果一定要找出它的几个可能的藏身之处的话,或许临界范围的垃圾级债券算是一个。在当前7.2万亿美元投资级企业债中,大约有一半位于距离垃圾级别并不遥远,难言安全。君不见就在数年前,能源行业中大部分发行在外的债券还都是投资级的优等生,现在却大都沦为了垃圾中的垃圾。

另一个黑天鹅或许是某些以旅游和资源为主要收入来源的国家爆出的主权债务危机。中美两国和一些发达国家可以在封国之后将消费能力留在国内作为对冲,但一些其他国家却无法做到。就在前几天,赞比亚成为首个在疫情后宣布债务违约的非洲国家,土耳其里拉也在近期频频暴跌。

大概唯一的希望是在疫情消退后,伴随着经济恢复和公司经营好转,企业可以用增长的现金流尽快偿还冗余债务,人们尽快恢复消费和正常的生活,货币政策也可以逐步回到正轨。但我十分怀疑人类的自律,毕竟自从50年前的金本位废除之后至今,美国公司债以豹的速度飞涨了30倍。

更大的可能是在后疫情时代,我们将看到大量依靠廉价资金维生的,低效的僵尸公司充斥在系统之中。有能力借债的富人和公司持续受到奖赏,而没有资产的人则继续受到惩罚。这个无法打破的轮回,恐怕天上的哈耶克看到也只能自嘲的笑笑吧。