银行,躺着赚钱到何时?

何子维

银行最近上热搜成瘾。

前有中国银行原油宝穿仓事件,后有中信银行违规泄露客户流水。就在银保监会对中信立案调查同一天,5月9日,银保监会又罕见地一次性挂出9张罚单,对国有六大行在内的八家银行罚款1970万元,理由是交易及产品信息的漏报、账户明细及数据应报未报、信贷资金挪用等。

所谓银行的一场信任危机,其实不用监管层处置,便已在銀行储户中暗流涌动。

不过,银行的日子过得如何,并不以别人对这个行业的看法为前提。随着各行各业的第一季度业绩逐一披露,银行业用实力证明了“它还是你大爷”。银保监会发布的数据显示,一季度,我国商业银行实现净利润6001亿元,同比增长5%。

要夸银行一枝独秀,并不夸张。GDP增速在这个季度为-6.8%,意味着一季度里企业利润、居民和国家财税收入,整体上都会下降。一正一负的强烈对比,国民和企业“集体为银行打工”成为略带自嘲和无奈,也颇为真实的感受。

银行“躺赚”的好日子会一直过下去吗?情况可能有变化。5月25日,央行相关课题组的一个报告称:不排除年内出现银行利润增速零增长或负增长的可能。

怎么回事?

它的利润是华为五倍

互联网是中国最炙手可热的行业,腾讯和阿里被求职者众星拱月。此外,华为也不错。

不过,这些公司在银行面前,恐怕“不堪一击”。因为,即使是阿里巴巴、腾讯、华为再加拼多多、小米、京东在今年一季度的利润综合,也比不上工商银行一家。

具体而言,它们的净利润分别是,阿里为223亿元、腾讯为294.03亿元、华为为113亿元、拼多多为-41.19亿元、小米为21.60亿元、京东为10.57亿元,这六家公司的净利润加起来是621.01亿元。而同时期,工商银行的净利润为850.13亿元。

中国六家最炙手可热的IT公司的利润总和,比不上一家银行。但这不稀奇,因为在A股这种情况更严重。上市银行的利润总和有时候会超过其他所有行业利润之和,是一个众所周知且持续了多年的秘密。

在新冠肺炎疫情的重压下,这一点也没有改变,一季度6001亿元的净利润就是证明。可以说,这是“躺赚(躺着赚钱)”。

以前,很多人一致认为房地产的利润高。比如,任正非在去年年底就对媒体直呼:“我最应该的是去搞房地产,不应该搞通信,这么傻,又苦又累又不赚钱。”任正非的话,让不少人感同身受。

只是,如果任正非看过银行的账单,他就不会这么想了。比房地产赚钱更多的,是银行。以工商银行为例。2019年,工商银行营业收入为8551.64亿元,华为销售收入为8588亿元,两者相差不多,甚至华为略高。但是,一旦比较净利润,则完全颠倒。工商银行达到了3122.24亿元,而华为仅约627亿元,只有前者大约五分之一。

如果说华为和银行在“开源”(营收)上差不多,那么,两者之间净利润差距如此之大的问题就出在了“节流”(成本)上。一个最简单的例子就是,2019年,华为花了1317亿元在科技研发上。显然,银行不需要这么高的研发投入。

事实上,在经济下行压力加大的情况下,银行的业务受到的影响似乎不大。某大行东部沿海省级分行高管就曾透露,该行在2020年一季度的贷款规模与2019年同期相比,旗鼓相当。

数据也印证了这一点。整体上,一季度的银行业贷款增量可观。央行数据显示,2020年一季度,人民币贷款增加7.1万亿元,同比多增1.29万亿元。显然,这个增幅并不低。

有分析认为,一季度银行贷款和利润并未明显受到疫情影响,很大程度是因为以下两个原因。首先是政府各类提振经济,对冲疫情影响的措施十分得力,一些优质企业依然有着强劲的资金需求。加之银行也响应号召,积极扶持实体经济,很多中小企业也得到了紧急贷款。

另一个原因是,大型银行的核心客户很多都是国企和地方投融资平台,在经济下行时,这些以国有信用为背书的贷款主体依然会贷款。实际上,他们还可能“逆势扩张”。

比如,2008年之后,尽管民企贷款收缩,但一些地方政府平台公司和国有企业却逆势做大。所以出现了经济下行,银行不仅没出现不良率大幅上升,反而还逆周期利润上升的情况。

中国银行业碾压美国

从数据来看,4月份,社会融资规模增量超过3万亿元,M2(广义货币供应量)同比增速达到11%,中国的M2增速已经创三年的新高。可见,银行信贷依然活跃,这是银行产生利润的基础。

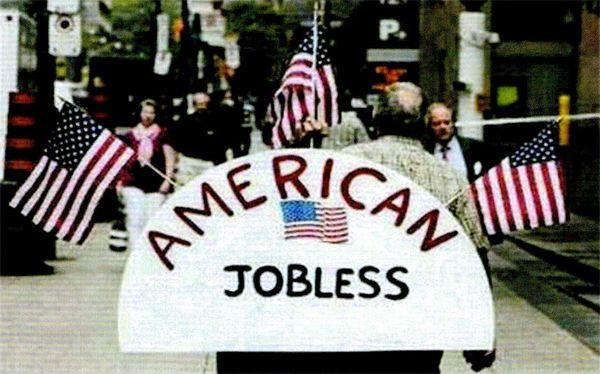

但美国同行就没这么幸运了。一季度,美国整体经济增长为-4.8%,比中国好一些,因为一季度美国受疫情影响还不太大。但是,美国的银行业在一季度所受到的影响很大,远比实体企业受到的冲击大得多——美国四大行,即摩根大通、美国银行、富国银行、花旗集团的净利润总计101亿美元,同比下降62.9%。

在美国疫情走势堪忧的情况下,究其原因,是美国银行业大幅计提拨备,导致一季度利润锐减。

美国以上几家大行在3月末的不良率平均为0.67%,较2019年年末上升了0.06个百分点,可以说资产质量是良好的。但是,到了4月,持续蔓延的疫情给美国经济造成了严重冲击,一个显著的趋势来自失业率的暴增。

4月,美国失业率达到14.7%。这个数字有多值得警惕——它已经超过2008年金融危机时的水平,仅次于20世纪30年代大萧条时期。如果一个个体连收入都没了,相比偿还贷款维持信用,捏紧钱包精打细算地活下去就显得更加重要。

对于银行来说,这则意味着未来不良贷款预计将显著上升。于是,美国银行纷纷大幅增加了计提拨备,也就是用于覆盖贷款的预期损失的资金,净利润自然就不可避免的下降了。一季度,美国四大行合计计提拨备240.73亿美元,同比多提191.31亿美元。

但是,大幅计提拨备并不是中美银行利润增长反差的本质原因。更关键的在于,中国银行业的高利润,是在高度依赖信贷支持的增长模式下突飞猛进的,即利差给这个行业制造的天然政策红利。而国外银行业的主要利润来源更加多元化,包括了更多的中間业务和金融创新。

恒大集团首席经济学家任泽平曾指出,中国M2/GDP比重为美国的2.8倍,意味着货币大量超发。2018年年底,中国M2为26.3万亿美元,占GDP比重193%;美国货币供应量为14万亿美元,占GDP比重69%。

当然,不同经济体的M2/GDP的比率之所以出现较大的差异,主要是不同经济体所包含的统计口径不完全一致,中国M2的统计口径要大于美国。且不谈存在争议的M2/GDP比率,对比货币扩张的速度或许更有价值。

几十年来,中国的货币一直处于扩张过程中,速度有时快有时慢,但总体上是非常快的,1985年至2019年的34年间,M2年均复合增速超过了19%,这是美国没有的。

今年则再次加速。一个季度下来,我国央行资产(负债)总额36.54万亿元,较上年年末减少5756亿元;与年化名义GDP之比为37.31%,较历史高点低了近30个百分点,甚至略低于本世纪初我国资本大量流入启动之初的水平。

但央行资产负债表的收缩并不意味着货币从紧,因为M2很大程度源于银行系统的“信用创造”,它们是派生货币,而不是央行扩表而产生的基础货币。正如上述银行高管所说,信贷依然在扩张,银行的“利差”依然会持续。

不过,央行课题组的报告却是一记警钟。为什么?

银行该让利了吗?

5月25日,央行研究局课题组刊发《客观看待第一季度银行业利润增长》一文引起较大关注,文章称,“不排除年内出现银行利润增速零增长或负增长的可能”。

报告释放了两个信号:第一是风险预警,经济下行,最终必然传导到银行。第二,银行让利实体企业存在一定空间,不排除监管将采取相应的措施,推动银行业支持实体经济,甚至“让利”实体经济。

首先,有分析认为,由于我国金融周期与经济周期不完全同步,不良贷款风险暴露存在一定滞后性,加之疫情以来银行业对企业实施延期还本付息等政策,在资产质量承压情况下,后期银行恐面临更大的不良贷款处置和资本消耗压力。

问题已经出现端倪。虽然我国银行利润绝对量较大,但利润增速总体趋缓,盈利能力有所下降。一季度,商业银行净息差为2.1%,比上年同期下降7个基点;资本利润率为12.09%,比上年同期下降115个基点;资产利润率为0.98%,比上年同期下降4个基点。

更重要的是,在实体经济面临较大困难、银行利润绝对量较大的情况下,银行让利实体经济存在一定空间。这一点与2020年政府工作报告不谋而合。2020年政府工作报告也提到,金融机构与贷款企业共生共荣,鼓励银行合理让利。

在今年,这已经不是高层第一次表示银行应该让利实体经济了,尤其是中小企业。中国人民银行行长易纲在今年“两会”期间就进一步表示,人民银行将继续推动降低贷款实际利率,延长中小微企业贷款延期还本付息政策。

这样的趋势明显。国务院副总理、国务院促进中小企业发展工作领导小组组长刘鹤和中国人民银行党委书记、中国银保监会主席郭树清等都曾明确指出,要加快中小银行充实资本金满足中小企业资金需求,要给民营企业家吃“定心丸”。

不过,银行“向下”支持中小企业,也并不一定就是亏本生意。首先,银行经过多年的市场化改革和发展,本质上也是一个市场主体,它们需要盈利,要对公开市场的股东负责。同时,也必须有适当的利润来维持资本金的充足。

实际上,在大数据技术发达的现在,贷款给中小企业,并不一定就是“高风险”。基于风险定价,中小企业的利息更高,业务空间并不小。而且,广泛的数据采集和积累,无疑能降低甄别企业违约风险的成本。此外,资质优良的中小企业也具有成长为银行长期大客户的可能性。

总之,无论经济如何变动,银行却“躺赚”的现象绝对不正常,它一定折射了金融体系内部某些深层的问题。

在经济充满不确定性的时代,银行与实体经济共进退才是正常的模式。

(周远荐自《南风窗》)