风电制氢经济性及发展前景分析

张 理,叶 斌,尹晨旭,俞 斌,刘 洪

(1.国网安徽省电力有限公司经济技术研究院,安徽 合肥 230022;2.国网安徽省电力有限公司,安徽 合肥 230022;3.智能电网教育部重点实验室(天津大学),天津 300072)

风能等可再生能源具有随机性、间歇性和波动性等特点,近年来风电并网消纳问题日益突出[1-4]。氢能是清洁的二次能源,能量密度高、容量大、便于储存和运输,利用风电等可再生能源发电制氢,实现可再生能源多途径就近高效利用,是未来清洁能源替代的重要方向之一[4-7]。

目前国内已有风电等可再生能源制氢的示范项目,但未进入规模化应用阶段。风电配置氢储能可平滑风电出力、提升消纳能力[8]。针对风电制氢问题的可行性及经济性研究大多针对利用弃风电量制氢场景,文献[9]分析了风电制氢系统在不同应用模式下的最佳规模;文献[10]建立综合指标评价体系评估某风电场制氢项目的可行性;文献[11-12]对并网型耦合制氢系统进行经济性分析;文献[13]提出北方地区弃风电量就近制氢的商业应用方案,并对各方案经济性对比分析;文献[14]提出了风氢耦合发电系统优化调度策略和效益;文献[15]建立了风氢混合储能系统全寿命周期经济性数学模型,求解系统投资回收期和全寿命周期内净利润;文献[16]对耦合燃料电池的风电制氢系统进行仿真并进行能量价值经济分析。

国家明确提出2021年陆上风电将全面平价上网,新能源与传统能源全面进入市场竞争将是未来发展趋势。2019年氢能首次写入政府工作报告,全国多省市出台了氢能发展规划,出台加氢站、氢燃料电池车等终端应用市场补贴优惠政策。在新能源并网发电盈利空间收窄、电网接纳能力受限、储能参与辅助服务市场机制尚不完善的背景下,探索风电离网全电量直接制氢的经济性,既有利于形成风电产业新发展模式,也可推动风能等可再生能源与传统能源在电力系统的协调发展。本文考虑利用风电通过碱性电解水制氢,提出了考虑产业链传导的风电全电量制氢全过程经济分析模型,分析制氢及储运等全环节成本效益变化,为全面平价上网和新能源消纳受限地区风电产业发展模式提供参考。

1 电解水制氢技术发展现状

目前电解水制氢技术主要有碱性水电解槽(AE)、质子交换膜水电解槽(PEM)和固体氧化物水电解槽(SOE)3种[17-18]。其中,碱性电解槽技术最为成熟,生产成本较低,国内单台最大产气量为1000 m3/h;质子交换膜水电解槽流程简单,能效较高,国内单台最大产气量为50 m3/h,但因使用贵金属电催化剂等材料,成本偏高;固体氧化物水电解槽采用水蒸气电解,可在高温环境下工作,能效最高,但尚处于实验室研发阶段。本文考虑风电通过碱性电解水制氢。

2 风电制氢平准化成本分析

2.1 平准化制氢成本模型

平准化成本分析法广泛应用于能源项目的经济性评价[19]。制氢平准化成本是将风电制氢项目生命周期总成本除以生命周期总氢气生产量,总成本包括建设成本和运营成本(包括运维成本、利息等),同时考虑资金的时间价值以及固定资产残值的影响,用于比较分析不同制氢技术的综合竞争力,也可比较不同风电场的制氢竞争力。制氢平准化成本计算公式如下:

(1)

式中:LCOE为制氢单位平准化成本;CT为初始投资;VR为固定资产残值;An、Pn分别为第n年的运营成本和利息;Yn为第n年的制氢量;TY为运营时间(本文取20年);i为折现率,一般取基准收益率,本文取电力行业基准收益率8%。

2.2 成本分析

风电制氢系统如图1所示,本文仅考虑离网制氢不再并网发电。主要设备包括中压碱性电解水制氢系统、高压储氢模块、中压缓冲储氢罐和压缩机[12]。

结合文献[18]数据及电解水制氢市场调研,本文风电制氢电解水制氢系统成本分析,参数假设如下。

a.中压碱性电解水制氢系统。参考产气量为1000 m3/h的当前平均造价水平,取300万元/台;生产1 m3氢气电耗为5 kWh,水耗为0.89 kg,工业用水价格取10元/t。

b.储氢环节(含高压储氢模块、中压缓冲储氢罐和压缩机)。参考当前产气量为1000 m3/h对应的储氢环节平均造价水平,取300万元/台。压缩部分需要使用稳定市电,出口为45 MPa的压缩机压缩排量为1000 m3/h,每m3氢气电耗为0.26 kWh,工业用电价格取安徽省当前10 kV大工业用电价格0.6347元/kWh。

c.其他辅助设备。除上述主要设备外,电解制氢过程还需要辅助设备支持,计列其相应成本。

d.根据现行碱性电解水装置使用寿命情况,考虑在项目运营第11年更换电解水系统。

参考金风科技统计的风电场造价和现有碱性电解水装置造价数据,结合彭博新能源财经对碱性电解水装置造价水平的预测,风电场建设成本和电解水装置单位造价变化如表1所示。

表1 风电场建设成本和电解水制氢装置单位造价

选取安徽省内典型风电项目作为测算对象,项目建设期1年,运营期20年,风电场采取离网、直接制氢模式,年发电利用小时数取2300 h,同步考虑未来风场造价、碱性电解水装置费用变化按表1变化。

2020—2030年选取10~200 MW不同装机容量对应的制氢平准化成本如图2所示(折现率取8%)。

总体来看,风电装机容量规模效应将带来制氢单位成本下降。当前,风电制氢成本在25~40元/kg,2030年装机容量50 MW及以上风电场制氢成本可下降至20元/kg以下,下降幅度约35%。但大规模风电场制氢存在终端用氢需求市场问题,如若当地氢产品市场需求发展动力不足,则风电制氢设备的年运行时间和运行方式将大打折扣,再次出现风能资源利用问题。

与市电制氢相比,目前市电制氢成本约为30~40元/kg;与煤制氢和工业副产提纯制氢相比,目前煤炭制氢成本在8~9元/kg,工业副产提纯制氢综合成本约在10~16元/kg。因此,现阶段风电制氢不具备经济性优势;考虑到煤炭和工业副产提纯制氢均面临碳捕捉封存带来的成本增加问题(煤炭制氢将增加至15.85元/kg)[20],未来风电制氢成本优势将逐步凸显。

3 风电场制氢经济效益分析

以安徽省50 MW风电场典型项目为例。根据《中国氢能源及燃料电池白皮书2019》对氢能市场需求的预测,工业和交通领域作为氢能消费的重要需求领域,氢能消费整体呈上升趋势,尤其2030年前增速较快,此后逐渐放缓[20]。因此,本文测算时,考虑氢能产业发展近5~8年处于导入期,2025年开始进入行业成长期,对氢气价格和风电场投资等成本做如下设定。

a.2030年前高纯度氢气出厂价格维持平均现有30元/kg(参考目前各地高纯度氢气平均最低出厂价格),此后每年按照5%价格下降。

b.风电场单位造价和碱性电解水装置系统成本变化按表1变化。

3.1 风电制氢经济性评价

内部收益率法是常用的长期投资项目财务评估的方法之一,内部收益率是项目本身期望可达到的投资收益率,也是其净现值等于零时的贴现率。若内部收益率大于基准收益率,项目具有可行性;反之,项目财务不可行。计算风电场不同年份选择进入制氢市场下内部收益率变化情况如图3所示(基准收益率取电力行业基准收益率8%)。

2020年风电制氢内部收益率基本接近电力行业基准收益率;自2021年起风电制氢具备投资回收条件,2027年内部收益率达到峰值,为市场主体进入风电等可再生能源制氢市场的最佳时间点;2027年以后,风电制氢投资收益呈下降趋势,但总体收益率较“十四五”仍具有普遍竞争力。综合考虑市场需求增长,预计2025—2030年间风电制氢将进入行业快速发展阶段,逐渐成为氢能市场需求的重要补充。

3.2 与并网发电的经济性比较

根据风电并网发电价格最新文件,2019年起风电上网电价采取指导价制度,并以规划总量控制和电网实际消纳空间为前提实行竞争配置。

2020年陆上风电按指导价0.47元/kWh,风电场并网发电内部收益率最高可达17.35%;2021年起新增集中式陆上风电项目全面平价上网,以安徽省内现行火电标杆电价0.3844元/kWh测算,风力并网发电内部收益率为13.29%,2020年和2021年并网发电和制氢两种模式经济性对比如表2所示。

表2 2020—2021年间并网发电和制氢经济性对比

2020年补贴退坡期间风电制氢较并网发电不具备经济竞争性;随着2021年全面平价,风电制氢经济性已接近并网发电。

展望至2030年,考虑以下两种场景。

场景一:并网发电仍保持0.3844元/kWh 20年固定上网电价。

场景二:参考过去10年风电价格变化情况(共下降约40%,折合每年下降约5%),考虑风电已处于产业成熟期,保守假设2021年后风电并网发电价格持续下降,至2030年电价总计下降20%,折合每年下降约2%(仍执行20年固定电价)。

在场景一下,风电制氢较并网发电始终不具备经济竞争力;在场景二下,自2023年起风电制氢较并网发电开始具备竞争性优势,并逐渐增加,在2027年比较优势达到峰值,此后逐渐减少,至2030年两者基本持平(见图4)。

4 氢能终端应用前景分析

氢能可广泛应用于能源、交通运输、工业、建筑等领域,燃料电池车是目前较为普遍的终端应用,也是氢能应用市场的重要贡献。在制氢基础上,进一步考虑氢气输运环节和加氢站加注环节,分析风电制氢产业链传导的燃料电池车终端用氢价格变化,并与传统锂电池电动汽车及燃油车进行对比,分析发展前景。

4.1 氢气输运环节成本

目前氢能的输运方式主要有气态输运、液态输运和固态输运3种方式,其中气态输运可分为长管拖车和管道运输2种[20]。国内制氢企业并不承担氢气产能运输,氢气运输成本由加氢站及氢能用户承担。从发展趋势来看,我国主要以气氢长管拖车、气氢管道和液氢槽车3种运氢方式为主,3种运输方式下单位氢气运输费用与运输距离之间的变化关系如图5所示。

由图5可知,管道运输最经济,但达到该费用的前提是管道运能利用率实现100%,即加氢站有足够的氢气需求。根据《中国氢气存储与运输产业发展研究报告(2019)》,管道运氢费用随利用率下降而上升,当利用率仅为20%时,管道运氢费用将接近长管拖车。在当前氢能市场需求不够充分、加氢站尚未普及、站点较为分散的情况下,管道运氢成本优势并不明显。目前我国仅有100 km输氢管道,随着氢能产业逐步发展,管道运输将是未来发展方向,氢气管网布局有较大提升空间。

对比长管拖车和液氢槽车两种运输方式,运输距离在250 km内时,长管拖车运输费用低于液氢槽车,超过250 km后液氢槽车更具经济优势。

4.2 氢气终端价格趋势分析

从氢能产业链中制氢、运氢、加注3个环节(含储氢)的费用出发,分析氢气终端价格在一定运输范围内的变化趋势。

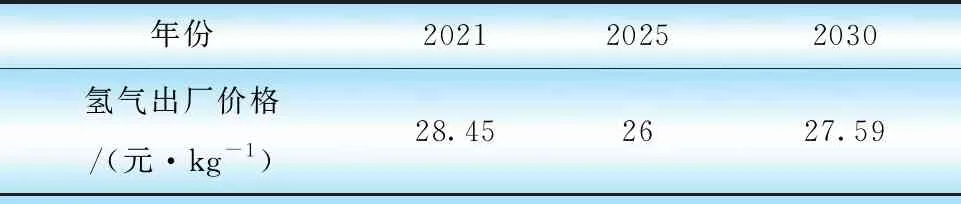

2021—2030年投资风电制氢,在满足8%内部收益率下,各投资年份最低氢气出厂价格如表3所示。

表3 风电场最低可承受氢气出厂价格

2021—2030年间风电制氢最低可承受出厂价格较当前价格(约30元/kg)变化不大。参考《中国氢能源及燃料电池产业白皮书2019》中加氢站的综合平均加注费用取15元/kg,不考虑输运环节费用随时间变化。以主流运输方式长管拖车为例,取250 km内的氢气终端价格进行分析,如图6所示。

根据《中国氢能源及燃料电池产业白皮书2019》,与传动电动汽车和燃油汽车相比,按照市区工况百km电耗15~18 kWh和油耗6~10 L汽油测算(2019年汽油价格取6~7元/L左右),燃料电池车用氢成本需控制在30元/kg和45元/kg方具有竞争力。

由图6可知,2030年前在无政策补贴下,风电制氢产业链传导氢气终端价格始终高于45元/kg。2030年前若汽油价格无大幅上涨,燃料电池车较传统电动汽车和燃油车均不具备经济优势,在推广上需要给予加氢站约10~25元/kg的政策补贴;若汽油价格上涨超过25%,则燃料电池车较燃油车可具备竞争优势。

推进可再生能源制氢参与氢能产业化发展,需加快加氢站等配套基础设施建设,尽量控制氢源距离加氢站在50 km内;同时加快氢气输运管网建设,提高风电等可再生能源制氢产业链的价格竞争力。

5 结论

本文从成本和效益两个角度,分别利用平准化成本分析法和内部收益率法,提出利用风电通过碱性电解水制氢、储运、加注氢能利用全产业链经济性评价方法,并与并网发电进行经济性对比。

a.现阶段风电制氢不具备成本经济性优势,但未来成本下降空间较大,至2030年制氢成本可下降约35%。煤炭和工业副产提纯制氢2种方式二氧化碳排放高,未来均面临碳捕捉封存带来的成本增加问题,成本下降空间有限,风电等可再生能源制氢将逐渐成为制氢市场的重要增量。

b.在氢能市场价格保持稳定的情况下,“十四五”期间风电制氢开始具备投资回收条件。短期内风电制氢较并网发电并不具备经济竞争性,若风电全面平价后上网电价继续下降,预计2030年前风电制氢较并网发电可具有竞争优势,制氢将成为风电场除并网发电之外新的运营模式选择。

c.在无政策补贴下,2030年前若汽油价格无大幅上涨,经风电制氢产业链传导的燃料电池车终端用氢成本,将始终高于传统锂电池电动汽车和燃油车,不具备竞争优势。