基于2019年实盘交易数据的期货跨品种套利的周期研究

庄玉石

摘要:历史的研究表明,替代性较强的品种之间存在协整关系,这就为跨品种套利提供了理论基础和操作空间,而跨品种套利是期货市场里最基本的操作,许多学者研究过个别品种之间的跨品种套利,操作上偏短期、偏技术分析,本文研究了各品种间的跨品种套利周期,并进行回测。

关键词:跨品种套利 周期 交易策略

一、引言

套利一直是市场参与者关注和研究的重点,同时,基于不同的套利逻辑也衍生了相应的套利策略,跨品种套利是最基础的套利策略之一,它的原理是当两种物品存在强替代关系时,两者之间的价差应保持稳定,当两者价差偏离一定程度时,在期货市场上买入低估品种的同时卖出高估品种,当价差再次回归均值时,通过平仓获得套利利润。本文以2019年1月2日至12月20日(237个交易日)交易数据为基础,试图找出不同种类的跨品种套利的波动周期,并以此周期为基础对2019年数据进行回测,估算以该周期为持有期间交易策略的实际收益。

二、文献综述

许多学者曾研究过跨品种套利以及相应的交易策略。Simon(1999)曾对大豆压榨价差展开了研究,通过协整检验和GRACH方法证明了价差长期均衡,短期的过量偏差会向长期均衡值回归。周亮收集了铁矿石、焦炭期货以及螺纹钢的主力合约数据,研究发现三类品种协整关系较为稳定,运用此交易策略可以产生较为理想的收益。黄腾曾研究过豆油、菜籽油、棕榈油的跨品种套利策略,并采用动能指标,当5日均线、10日均线、15日均线的价差不断缩小且价差大于1.06倍或价差不断扩大且价差小于0.98倍时进场开展买入卖空交易,并用2016年1月1日到2018年12月31日的交易数据进行回测,得到的策略总收益为20.40%,年化收益率为6.55%。从以上研究成果可以看出,研究者普遍认为农产品之间、黑色金属之间和可替代性强的品种之间普遍存在着协整关系,即从中长期看,此类品种间的价差会回归到价差的均值,因此,只要采用一定的策略,用跨品种套利的方式可以获得不错的收益。

本人认为以上的研究存在四点不足:一是从涉及的交易品种的数量角度,大部分的文章只研究了1至2种交易品种的跨品种套利,有一定的片面性;二是从交易策略的构建角度,目前研究的交易策略以技术分析为主,交易行为偏短线;三是从回测的结果看,年化收益率指标偏低,显著低于主动投资的交易策略,交易策略的回测结果并未足够让人满意;四是尚未有人对跨品种套利的周期进行研究。本文研究的重点是对跨品种套利的不同品种间的极值周期,以2019年交易数据进行回测。

三、研究方法及研究假设

(一)研究方法

本文选取了替代关系强的菜油-菜粕、菜油-豆油、菜油-棕榈油、豆粕-菜粕、豆油-豆粕、豆油-棕榈油、焦炭-焦煤、螺纹钢-铁矿石、棉纱-棉花、螺纹钢-热轧卷板、热轧卷板-铁矿石、玉米淀粉-玉米作为研究对象,以2019年的交易数据为基础,使用长周期的概念,从极值的统计分析中寻找极值点之间的时间天数作为周期的评判依据,因为各极值点的时间间隔并非完全一致,因此需要使用主观估计来估算各跨品种的周期,并作为依据进行回测检验。

(二)研究假设

一是本文选取的替代关系强的品种间价差在短期有波动但在中长期保持稳定,并假定协整;二是因没有考虑2018年交易数据,部分品种假定第一天就形成了极值;三是忽略保证金的资金使用成本;四是忽略交易佣金;五是忽略闲置资金的短期收益;六是假定各品种头寸距离交割日足够长,在持有的周期内不会被锁定为实物交割头寸;七是进行数据回测统计时,假定能够顺利找到极值点并以该极值点进行开仓建立头寸;八是建仓时对不同品种使用的资金头寸相同。

四、研究成果

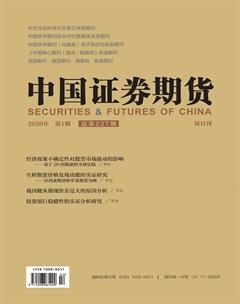

(一)基于2019年实盘交易数据的各品种间价差分析(横轴表示天数,纵轴表示价差值,直线代表平均值,曲线代表每天的交易数据)

从图1~图12可以看出,各品种间基本是围绕平均值上下波动的,呈现一定的周期性,部分品种周期性较强,另一部分品种周期性较弱。

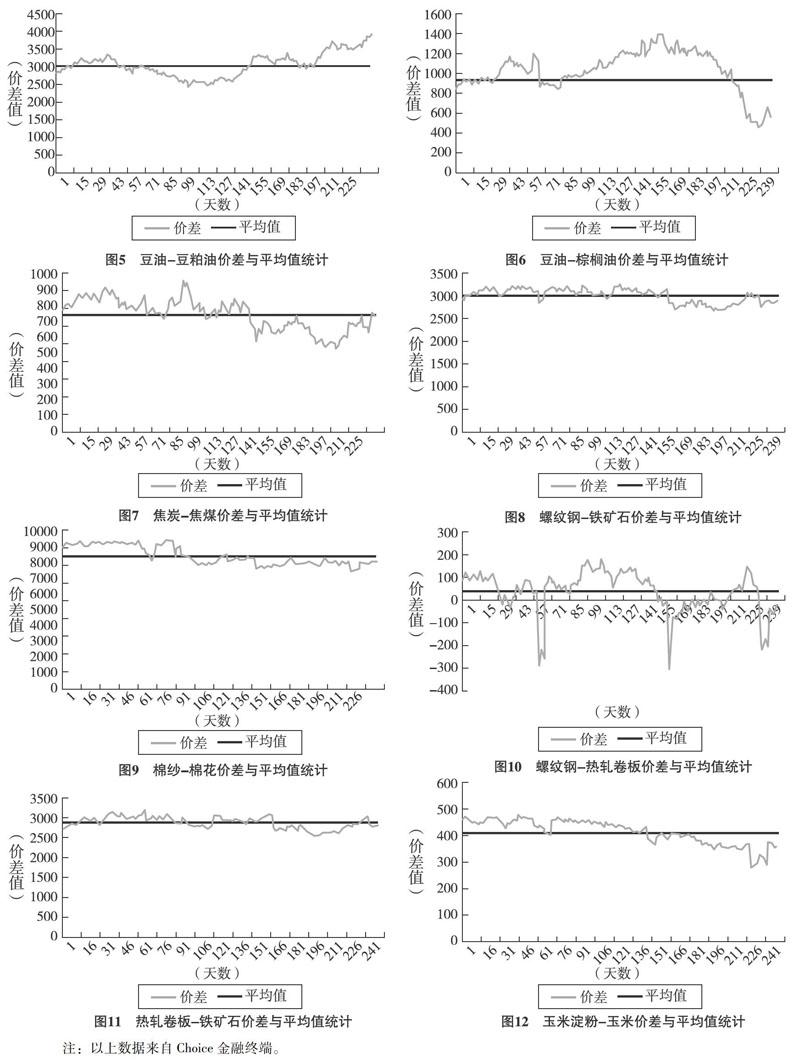

(二)各品种价差极值间天数统计结果

从以上数据中,选出各极大值和极小值进行数据统计,见表1。

(三)汇总后的各类跨品种间价差套利周期表

(四)各跨品种的周期假定

根据表2可推出:菜油-菜粕的周期性相对较强,可尝试界定为45天;菜油-豆油的周期性较弱,可尝试界定为20天;菜油-棕榈油的周期性相对较强,可尝试界定为45天;豆粕-菜粕的周期相对较强,可尝试界定为40天;豆油-豆粕的周期相对较强,可尝试界定为42天;豆油-棕榈油的周期性相对较弱,可尝试界定为40天;焦炭-焦煤的周期性相对较弱,可尝试界定为30天;螺纹钢-铁矿石的周期性相对较弱,可尝试界定为30天;棉纱一棉花的周期性相对较强,可尝试界定为21天;螺纹钢-热轧卷板的周期性较弱,可尝试使用较短周期,暂界定为11天;热轧卷板-铁矿石的周期性较强,可尝试界定为40天;玉米淀粉-玉米的周期性较强,可尝试界定为上升周期为8天,下降周期为65天。

(五)各跨品种假定周期的回测检验

对于上升周期,第一列买入点位指的是第一品种的买入价,第二列卖出点位指的是运作相应周期后的平仓价,第四列卖出点位指的是第二品种的卖空价,第三列买入点位指的是运作相应的周期后的平仓价;对于下降周期,第二列卖出点位指的是第一品种的卖空价,第一列买入点位指的是运作相应的周期后的平仓价,第三列买入点位指的是第二品种的买入价,第四列指的是运作相应的周期后的平仓价。

五、结论

(一)周期性强且投资回报率高于10%

菜油-菜粕、菜油-棕榈油、豆粕-菜粕、豆油-豆粕、热轧卷板-铁矿石的周期性较强且投资回报高,其周期分别为45天、45天、40天、42天、40天;年化收益率分别为18.1%、36.0%、18.4%、28.0%、21.3%。

(二)周期性强且投资回報率低于10%

棉纱-棉花、玉米淀粉-玉米的周期性较强但投资回报低,其周期分别为21天以及上升8天和下降65天,年化收益率分别为6.4%、8.8%。

(三)周期性弱且投资回报率高于10%

焦炭-焦煤、螺纹钢-铁矿石的周期性较弱但投资回报高,其周期均为30天,年化收益率分别为22.4%、15.9%。

(四)周期性弱且投资回报率低于10%

菜油一豆油、螺纹钢一热轧钢板的周期性较弱且投资回报低,其周期分别为20天、40天,年化收益率分别为9.2%、9.3%。