康美药业营运能力分析

吴雪琳

(西藏民族大学 陕西 咸阳 712082)

一、康美药业股份有限公司营运能力分析

(一)康美药业股份有限公司简介

康美药业股份有限公司,简称“康美药业”,是一家在广东省普宁市创立的民营企业。康美药业的代码为600518,所处行业为医药制造行业。

(二)康美药业营运能力相关指标分析

营运能力指营运资产的效率与效益。企业营运能力的评价指标主要有:存货周转率、应收账款周转率、流动资产周转率、固定资产周转率、总资产周转率。

本文基于以上五个指标采用横向分析法将康美药业和与其处于同一行业中具有很强可比性的民营龙头企业,同仁堂、奇正藏药、天士力三家公司的各项指标数据进行对比分析,同时又与医药行业均值进行比较,以便直观地观察康美药业营运资产的效率与效益;采用纵向分析法将康美药业从2015年到2019年的营运能力各项指标分别进行分析,以便更好地研究康美药业连续时期内的经营发展情况。

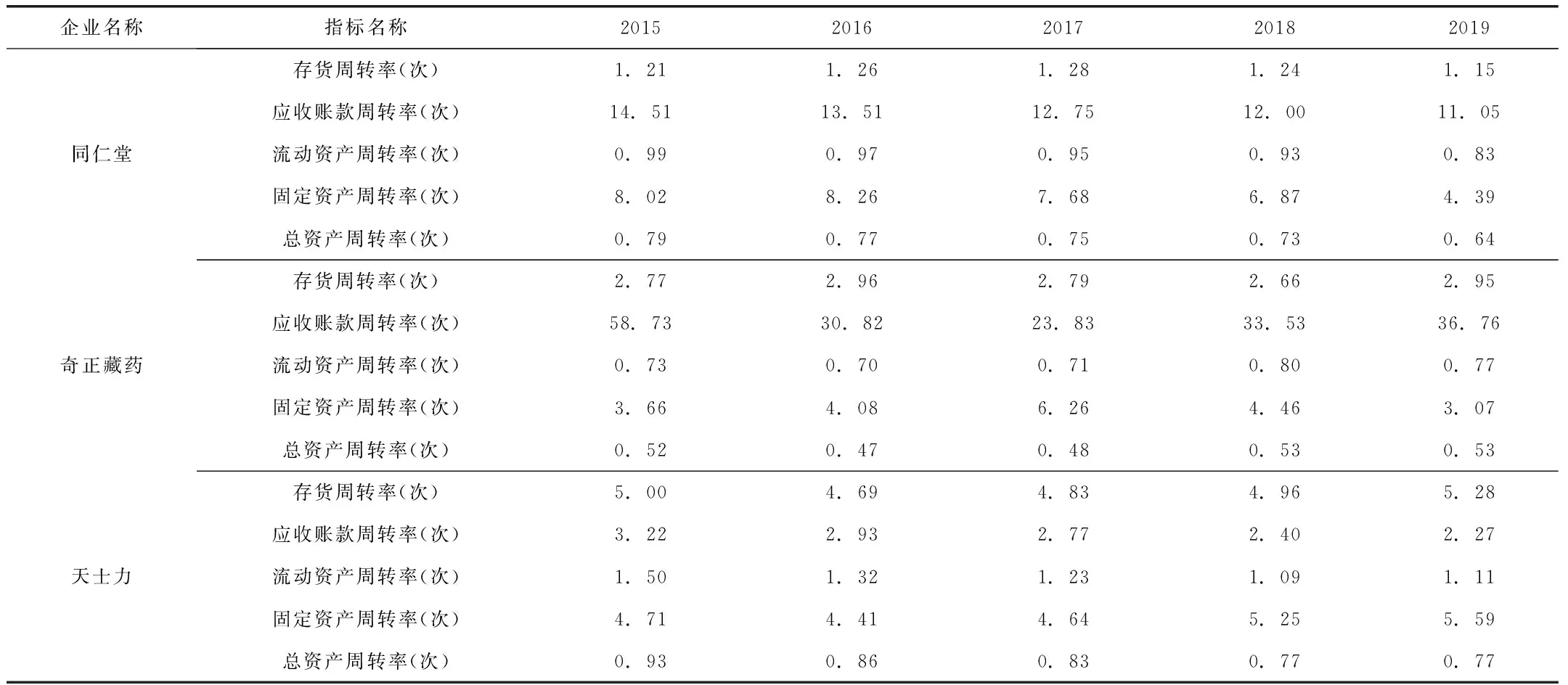

表1 三家标杆企业2015-2019年营运能力相关指标

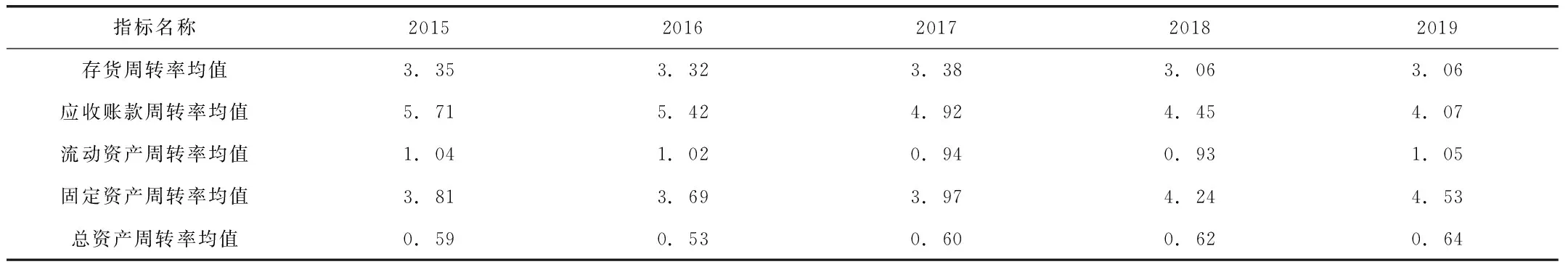

表2 医药制造行业2015-2019年营运能力相关指标均值

1.存货周转率分析

康美药业2015-2019年存货周转率(次)依次为1.51,1.35,1.30,0.54,0.28。存货周转天数(天/次)依次为238.62,265.92,276.29,663.35,1290.32。2015-2019年康美药业的存货周转率呈下降趋势,与三家标杆企业相比有较大差距,且低于医药制造行业的平均水平,说明了公司五年间存货周转速度变慢,存在变现风险。一方面这是因为康美药业库存商品在存货中占比高且库存时间长,另一方面是由于消耗性生物资产与开发成本这两类难以变现的存货占的比重较大。

2.应收账款周转率分析

康美药业2015-2019年应收账款周转率(次)依次为7.56,7.67,4.35,3.42,2.20。近五年应收账款周转率呈现波动性下降趋势,2017-2019年低于行业均值,体现出其回款速度较慢。与其他三家企业相比,康美药业五年间的应收账款周转率大体上高于天士力,原因是天士力未能同终端渠道建立良好的关系导致货款回收较慢造成的。但是康美药业五年间的应收账款周转率同同仁堂、奇正藏药两家企业相比却低得多。原因是康美药业销售规模不断扩大,应收账款增多,造成回款难度大。

3.流动资产周转率分析

康美药业2015-2019年流动资产周转率(次)依次为0.72,0.59,0.36,0.36,0.22。近五年流动资产周转率呈下降趋势并低于行业平均水平与三家标杆企业,一方面这是因为公司内部聚焦主业调整,致使资金流动性收紧;另一方面是因为公司闲置货币资金利用率差。

4.固定资产周转率分析

康美药业2015-2019年固定资产周转率(次)依次为3.97,4.04,2.92,2.57,1.40。2017-2019年康美药业固定资产周转率低于行业平均水平与同仁堂、奇正藏药、天士力三家企业,原因是康美药业资产结构不合理,医疗器械占比高且利用率低。

5.总资产周转率分析

康美药业2015-2019年总资产款周转率(次)依次为0.55,0.47,0.29,0.28,0.16。康美药业2015-2019年总资产周转率低于行业平均水平和三家标杆企业,甚至差距逐年增大,原因是公司业务结构不合理,西药及器械设备业务比例高,中药饮片的销售供应及生产不稳定,销售能力减弱,导致公司近三年销售收入减少,资产投资效益降低。

二、康美药业营运能力存在的问题

(一)公司存货量大且周转速度慢

康美药业存货量较大,在公司存货中占比最大的是库存商品,主要是由公司未及时入账的中药材构成,库存时间长、周转速度慢且金额巨大,体现出公司产品销售不畅通。另外在公司存货中占比较大的是消耗性生物资产、开发成本和开发项目。消耗性生物资产以自行种植的人参、林下参为主,因为康美药业的人参饮片较有名气,所以销路可期。开发项目、开发成本包括企业的各项商业地产项目,这些地产项目建成后虽增值潜力空间较大,但在短期内不能很快实现。

(二)公司应收账款存在坏账风险

康美药业应收账款金额大,应收账款周转天数由2015年47.63天到2019年增至165.41天,这在一定程度上增加了公司账款无法收回的风险,如果不对应收账款加以严格的管理控制,企业的回款难度必将会逐步增加。

(三)公司闲置货币资金利用率差

康美药业流动资产在总资产中的占比较高,2019年流动资产占总资产的比重为73.20%,且运营效率低,较低的流动资产周转率不利于保持康美药业资产结构中的流动性,会使其财务风险增高,康美药业闲置的货币资金利用率差,存在资金浪费。

(四)公司医疗器械设备业务比例高,总资产的管理效率较低

康美药业固定资产在总资产中的比重较大,固定资产主要为医疗器械设备。医疗器械的投入成本仅次于西药的投入成本,但产生的营业收入却远低于西药,公司应适当减少医疗器械的投入成本,提高其单位生产效率。康美药业总资产周转率较低,运用资产获得收入的能力较弱,公司管理层管理资产的能力较差,经营风险较大。

(五)公司销售市场分布不均衡,影响营业收入

康美药业经营销售地区主要集中在华南地区,2018年华南地区的营业收入为130.29亿,占营业总收入的比重达68.20%。公司在华东地区、华北地区、西南地区获取的营业收入较少。公司经营地区分布存在不均衡现象,一定程度上影响到营业收入的增加。

三、提升康美药业营运能力的建议

(一)加强对存货的管理

康美药业应加强存货内部治理与内部控制建设,围绕“发展实业、聚焦主业、瘦身健体、固本强基”的发展思想,建立完善存货业务流程控制制度、储存保管制度,合理利用各项存货,助力公司核心业务中药饮片的发展。

(二)明确采购管理及合同管理的权责体系

康美药业应不断梳理优化全业务流程,明确财务管理、采购及合同管理权责体系,完善制度建设,重点加强资金管理,培养应收账款坏账风险意识。康美药业应对将要面临的风险进行预测,以便降低应收账款的潜在风险;应建立健全赊销申报制度,对所有的应收账款都应详细地记录清楚,注重对应收账款的合同管理;应对应收账款进行跟踪管理,提高回收率。

(三)统筹规划经营活动,扩大市场销售规模

公司业务活动主要集中在华南地区,销售市场规模小,康美药业应统筹规划华南、华北、华东及西南地区的业务活动,在全国重点区域不断布局与完善中药材专业市场,利用“康美e药谷”线上中药材大宗交易电商平台,提高产品知名度。

(四)提高固定资产的利用效率

康美药业应根据政策及市场环境的变化,及时调整业务结构,降低医疗器械的业务比例,加快资金回流,加强对医疗器械的管理,及时维护,处理技术性能落后的器械设备。

(五)合理安排资产结构,提高各项资产的利用效率

康美药业应盘活资产,优化资产结构,防止器械设备等出现闲置;提高应收账款和存货的周转速度;聚焦主业,提高中药饮片市场占有率,增加营业收入。

四、结论

本文以康美药业股份有限公司为例,从衡量营运能力的五项基本指标进行研究,分析出公司存货周转速度慢,应收账款存在坏账风险,货币资金利用率低,总资产管理效率低,公司营运能力较弱。据此本文提出了相应的建议,期望能促进康美药业的良性发展,也希望能为其他医药制造企业提供借鉴。由于本文没有对衡量营运能力的全部指标进行分析,存在不足之处,期望企业在实际衡量自身营运能力时能够做到全面分析。