股权激励、管理层薪酬差距与公司战略选择

高康俊/文

一、基于文献回顾的理论分析与研究假设

(一)股权激励实施相关文献回顾

2018年8月15日,证监会颁布了新的《上市公司股权激励计划管理办法》,引发了学术界的探讨。根据wind资讯数据显示,截至2018年底,我国已有1144家上市公司实施了股权激励计划。对公司管理层实施股权激励,是解决“代理问题”的有效手段,股权激励作为高管薪酬的补充,能够有效激励管理层为公司服务,但是根据高管权力理论,对管理层实施股权激励可能会引发管理层权力膨胀问题。管理层股权激励作为货币薪酬的补充,能够抑制委托代理矛盾,尤其是管理层的风险厌恶倾向(李春涛和宋敏,2010)。然而,管理层所能获取的激励性薪酬大多取决于企业短期的经营业绩(尹美群等,2018),这容易造成管理层短视现象,对企业长远发展不利。因此,学术界对于管理层股权激励的实施效果目前并未得出统一结论。

(二)公司战略选择相关文献回顾

公司战略类型可分为进攻型战略、分析型战略与防御型战略三种(Milesand Snow,2003),该划分方式包括主流战略类型,被大多数学者接受。公司选择不同的战略,对后续发展影响大不相同。比如公司战略会影响公司融资需求,进攻型公司通常经营行为会更加激进。本文主要探讨的是由于公司股权激励的实施,管理层薪酬差距变大,公司可能会采取更为激进的公司战略。

(三)管理层薪酬差距相关文献回顾

作为货币薪酬的有效补充,股权激励能够有效激励管理层更加努力为公司服务,有利于在公司内形成良好的竞争环境。但根据行为理论,股权激励的实施,可能会拉大管理层薪酬差距,这不仅不利于形成良好的内部竞争环境,反而会在员工之间产生消极怠工行为。学界对此得出的结论不一致,说明仍需对此问题做进一步研究。

(四)相关假设提出

1.自(Jensen etc,1976)发现当企业的所有权与控制权发生分离时,拥有公司所有权的股东和拥有公司控制权的管理层会产生分歧,自身利益最大化目标会产生额外成本,该成本被称为“代理成本”。股东为维护自身利益,会尽可能地使双方利益达成一致,对公司管理层实行激励和监督。股权激励作为一项重要制度安排被引入公司治理结构框架中,经济全球化下外部市场竞争愈加激烈,实现怎样的公司战略不仅决定公司的价值,还决定着管理层的个人利益。为了个人物质利益的最大化目标,以及自身名誉、个人社会价值的提升,管理层会更有动力经营和管理好公司。因此,在基本的货币薪酬激励之外,对管理层实行股权激励,会影响管理层对公司的战略选择。基于上述分析,本文提出假设1:

H1:相比于未实施股权激励的公司,实施股权激励的公司,其管理层更倾向于采取激进的公司战略。

2.股权激励作为管理层货币薪酬的补充,初衷是使股东和管理层利益趋于一致,但根据高管权力理论,股权激励的实施可能会使管理层薪酬差距拉大,激发高管对权力和利益的欲望,管理层薪酬差距作为中介变量,将影响股权激励实施对公司战略的选择。基于上述分析,本文提出假设2:

H2:在股权激励影响管理层战略选择的过程中,管理层薪酬差距起到中介作用。即,对管理层实行股权激励会加大管理层薪酬差距,随着管理层权力和利益欲望膨胀,管理层更容易实施激进的公司战略。

二、研究设计

(一)样本选择与数据来源

本文选取2008—2018年间沪深两市A股上市企业作为原始样本,并进行如下筛选:①剔除金融、保险行业企业;②剔除ST和*ST企业;③剔除关键财务数据缺失的观察值。管理层股权激励数据主要来自国泰安数据库,并以Wind数据做补充。本文其余各财务指标数据来源于国泰安数据库(CSMAR)以及手工收集整理的数据信息。为消除极端异常值的影响,本文对研究变量在1%的水平上进行了Winsorize处理,数据处理用sta-ta15.0完成。

(二)模型设计与变量定义

1.研究模型

为检验本文提出的理论假设,构造以下3个检验模型:

2.变量选取

本文变量选取主要有:因变量公司战略激进度(STRA)参照Bentley等人在2013的研究,构建离散变量度量我国企业的战略类型。将各指标进行评分,根据分值得出三种企业战略类型,如果STRA得分在6-12分,则认为该企业战略为防御型;STRA得分在13-23分,则认为该企业战略为分析型;其余得分的为激进型。自变量为股权激励指标,本文股权激励(incentive)采用哑变量度量,即公司管理层实施股权激励取值为1,否则为0。中介变量为管理层薪酬差距(GAP),以管理层平均薪酬除以员工平均薪酬衡量;其余各控制变量为:企业规模(Size)、财务杠杆(Lev)、盈利能力(Roa)、董事会规模(Board)、独董比例(INDE)、股权制衡度(Top5)、市场竞争压力(Pressure)、市场竞争水平(Num)、ceo变更(cchg)、ceo开放度(Copen)、上市年限(AGE)、产权性质(Soe)、年份(Year)、行业(Ind)。

三、统计检验

统计检验包括描述性统计、Personal相关系数分析、模型回归分析以及稳健性分析四个部分。

(一)描述性统计

从总样本描述性统计看,战略激进度(STRA)指标均值为17.5,标准差为3.970,中位数为18,最小值为8,最大值为26。可见,大部分上市公司实施的是分析型公司战略,但各公司战略选择存在差异。为了解各指标的详细特征,本文对公司是否实施股权激励进行分组,可以看出,在全部样本24547个观察值中,未实施股权激励组样本数为20852个,实施股权激励组样本数有3695个,占总样本比例15.05%,这说明在中国上市公司中,实施股权激励的公司占比仍然不高。在未实施股权激励样本组(incentive=0)中,其公司战略激进度指标均值为17.2,中位数为17;而在实施股权激励样本组(incentive=1)中,其均值为19.17,中位数为20,这说明实施股权激励的公司战略激进度明显高于未实施股权激励的公司。这一定程度上说明股权激励的实施能够影响公司战略激进度(即股权激励的实施能够影响公司战略选择)。总体而言,其余各指标不存在较严重的异常值。

(二)Pearson相关系数分析

本文各相关系数均不超过0.7,不存在明显的多重共线性问题。

(三)模型回归分析

表1为多元回归分析结果,模型(1)检验的是股权激励对公司战略激进度的影响。其中,股权激励(incentive)的回归系数为0.8699,在1%水平上显著,可见相比未实施股权激励的公司,实施股权激励的公司,其公司战略激进度更高,假设1得到验证。模型(1)中控制变量财务杠杆(Lev)、公司成立年限(AGE)均在1%的水平上负相关;董事会规模(Board)、ceo开放度(Copen)、外部市场竞争压力(pressure)均在1%的水平上正相关。模型(2)检验的是股权激励对管理层薪酬差距的影响,股权激励的回归系数为0.2639,在1%的水平上显著,说明公司实施股权激励可以显著拉大管理层薪酬差距,假设2前半部分得以验证。做进一步分析,模型(3)中,管理层薪酬差距(GAP)的回归系数为0.3347,在1%的水平上显著,说明管理层薪酬差距与公司战略激进度显著正相关,即管理层薪酬差距越大,公司越容易实施激进的公司战略。而模型(3)中,股权激励(incentive)的回归系数为0.7826,在1%的水平上显著,小于模型(1)中股权激励(incentive)的回归系数 0.8699;综上,模型(1)、模型(2)、模型(3)的回归结果符合上文提出的部分中介效应判别标准,说明公司股权激励的实施可以拉大管理层薪酬差距,公司越容易实施激进的公司战略。在股权激励的实施影响公司战略激进度的过程中,管理层薪酬差距起到部分中介效应,假设2得以完全验证。

表1 模型回归表

(四)稳健性检验

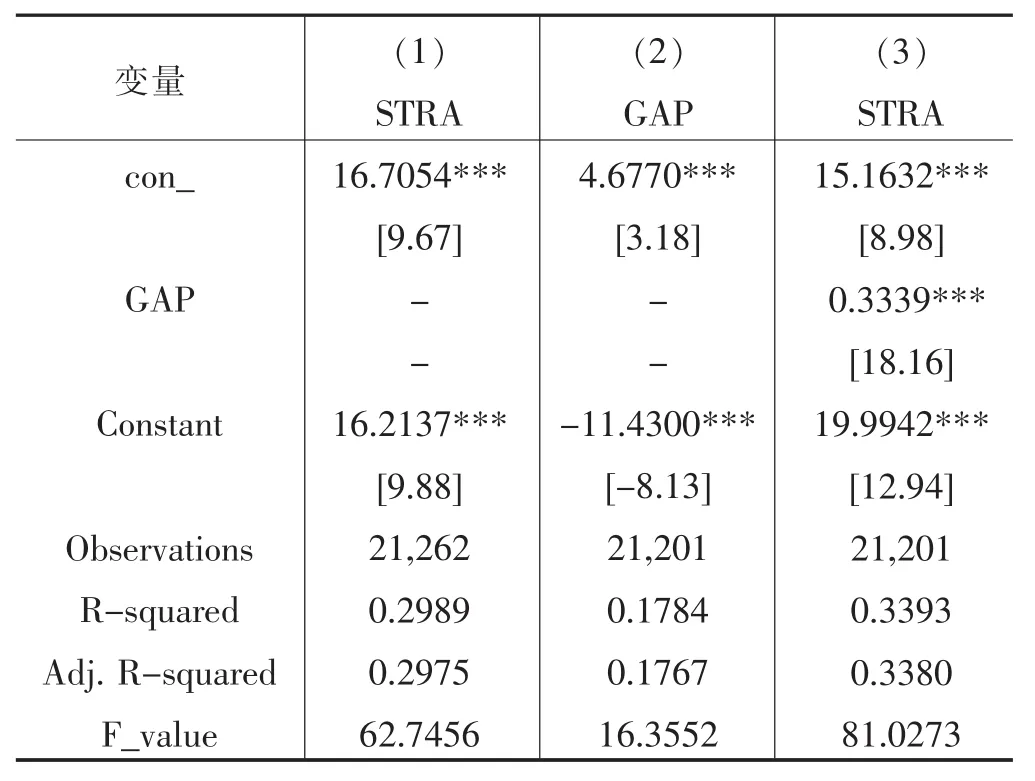

为使本文的研究更具稳健性,我们将解释变量股权激励(incentive)替换为股权激励强度(con_),对上述模型做进一步的检验,结果见表2。可见,替换替代变量后主变量仍然显著,增强了结论的稳健性。

表2 稳健性检验回归表

四、研究结论及政策建议

(一)研究结论

本文选取2008—2018年间沪深两市A股上市公司为原始样本,探究股权激励、管理层薪酬差距与公司战略选择之间的内在关系。实证研究发现,相对于未实施股权激励的公司,实施股权激励的公司战略激进度更高。作为货币薪酬的补充,股权激励的实施,有助于缓解“代理问题”,使股东和公司管理层利益趋于一致。但根据“行为理论”,股权激励的实施也可能拉大公司内部薪酬差距,使公司员工产生懈怠心理。根据高管权力理论,随着公司管理层薪酬差距的拉大,公司高管权力、利益欲望膨胀,会干扰公司战略选择,最终公司会实施更激进的公司战略。这充分说明,公司管理层实施股权激励应注重激励和监督的平衡,以适当的激励度达到股权激励的最大实施效果。

(二)对策建议

本文基于股权激励的基础理论和数据实证分析,给出如下对策建议:

1.股权激励自20世纪末引入国内以来,其范围、力度和欧美资本主义发达国家相比还有差距,但是股权激励的实施要结合国情,不能一味盲目实施。从公司微观层面来讲,股权激励的实施要结合公司具体情况,寻求“激励和监督”的平衡,以发挥股权激励的最佳效果。

2.根据本文实证研究结果,股权激励的实施会拉大管理层薪酬差距,管理层会干预公司战略选择(即公司会实施更加激进的公司战略)。根据“行为理论”,薪酬差距的拉大不仅不能形成良好的公司内部竞争环境,而且导致员工产生懈怠心理,甚至造成人才流失。过于激进的公司战略,可能不利于公司长远发展。因而从公司长远角度来考虑,对于管理层股权激励应适度,除了激励,还应当实施强有力的监督。