上海B股未来几个月或见底

卧龙

今年伯克希尔股东大会改为网上举行,股神巴菲特在回答股东提问时指出,奇迹正在发生,相比于1789年,美国更好且更富裕。美国经济十分强壮,他不会做空美国,因美国经受大萧条考验,正如1789年一样,甚至内战时亦是如此。微软创办人盖茨则在接受访《金融时报》访问时表示,新冠肺炎Covid-19是他这一生遇到最严重经济危机,或许比1873年大萧条更严重,全球GDP会遭受前所未有重创。富裕国家若做得好,未来几个月会很快解封,但疫苗开发成功之后,全世界才可恢复常态。

巴菲特为何提及1789年?此年为美国联邦政府成立之年。1774年9月北美13个英国殖民地州55名代表于费城召开“第一次大陆会议”,1775年5月第二次大陆会议召开。1776年13个英国殖民地州宣布独立。1777年11月大陆会议通过《邦联及永久联合条例》,正式将国家名字定为“美利坚合众国”。1775年至1783年为美国独立战争。1783年英美两国于法国签订《巴黎合约》,承认美国独立。1787年费城召开修宪会议,华盛顿被选为主席,9月,会议通过《合众国宪法》,1788年新宪法最终通过,1789年2月国会选举华盛顿为美利坚合众国首任总统。

美国1781年至1789年被称为“危机时期”,英国利用本身强大的制造业及商业优势对美国进行打击,对美国出口实施严厉商业限制,包括禁止美国商品进入西印度群岛;另一方面则向美国大量倾销英国商品。1784年至1786年,美国从英国进口货物总值约759万英镑,同期美国向英国出口仅248万英镑,逆差511万英镑。1781年CRB指数由最高136点暴跌至1792年的30点,最大跌幅高达78%。出口减少、市场萎缩、物价大幅下跌,美国商人、农场主纷纷破产,债务链条破裂,造成严重社会动荡,甚至爆发农民暴动。巴菲特提及美国建国初期状况,意在强调美国前景看好。事实上,美国股市在英国承认美国独立之后,便一直进入牛市状态,此后持续50多年。

盖茨所提及的1873年美国经济危机,笔者相信是言重了。美国独立之后,经济危机简直如家常便饭,时不时发生。1873年经济危机爆发前,德国于普法战争中打败法国,获巨额战争赔款,促进德国投资高潮及投机狂热,从而为经济危机创造条件。美国则因铁路修建过度膨胀,亦为经济危机发生埋下伏笔。危机导火线乃当年5月维也纳交易所股票一日内出现暴跌,接着信用全面瘫痪及有价证券交易中止。维也纳交易所危机快速蔓延至欧洲其他交易所。欧洲各国停止对美国资本输出,令美国纽约银行不再对铁路公司及工业界拨款。9月18日泽依·库克金融公司宣告破产,其持有北太平洋铁路大量债券,全球性经济危机全面爆发。有评论认为此次经济危机标志资本主义由自由资本主义向垄断资本主义过渡。

此次经济危机大约持续 5年,许多国家工业生产经历两轮衰退。第一次是1873年至1874年,第二次是1876年至1878年。经济危机期间,美国钢铁、石油产量下跌25%,造船量下跌2/3,4万多家公司破产,负债总额12亿美金。德国钢铁产量下跌18%,机器制造业开工率仅三成。英国情况稍好, 1872年生铁产量为685万吨,到1879年下跌至609万吨,造船量削减1/5以上,资本输出减少了82%。

1873年至1879年经济危机,美国股市工业股整体下跌约40%,铁路股跌60%。德国股市下跌50%。但显然,看图,美国股市跌势与1837年至1842年经济危机期间相比,乃小巫见大巫,甚至比1857年股灾更轻微。美国股市牛市自1783年展开,持续至1836年,其后美股首次出现重大股灾,原因在于土地炒買炒卖。此前30年,无论是普通农民,抑或超级富豪,均陆陆续续参与土地投机。当时州立银行贷款政策非常宽松,更进一步助长投机风潮。在1832年美国政府土地销售总额为250万美金,1836年高达2500万美金,同年美国政府收入5080万美金,翌年则只剩下2490万美金,按年下跌51%。时任美国总统安德鲁·.杰克逊发布《铸币流通令》,又称《硬通货法案》,要求所有土地买卖必须用金银交割。1836年,美国国会决定将大部分贵金属由第二合众国银行中转移至各州政府。总统杰克逊还下令财政部从1837年2月开始,每季度从财政部在第二合众国银行存款提取900万美金。对铸币需求激增,银行纸币持有者开始兑换金银币,但各银行贵金属储备不足,为筹集款项值得快收回贷款。但因贵金属储备不足,银行无力兑换纸币纷纷破产,即使未破产亦终止金银币兑换。英格兰银行为免黄金流出便大幅提高利率,令英国棉花进口下降,进一步影响美国经济。同时因英国利率升高,投资者从美国股市撤出,美股因此而崩盘,最终引发1837年经济大恐慌。1837年至1842年美股崩盘,历史上仅次于1929年至1932年大崩盘。当时美股是典型政策市,杰克逊若非因曾经做生意被骗而憎恨银行,憎恨债务,断不会如此极端出下下之策。

回到现今,情形又是180度大转变。美联储面对新冠疫情,已经第一时间出重拳扶持经济,避免崩盘。3月23日美股已经见底,而上证50指数则更早于3月19日见底,纳斯达克指数完全收复3月初以来之失地,高风险资产比特币更是接近2月份高位。这一切表明,正如拙作《股市走势比专家更能预知未来》所分析那般,又如巴菲特于股东会上所言:2008年美国经济乃偏离正常轨道,但此次则是停在路轨上,偏离路轨要重踏正轨必须耗费巨大力量,然而要经济列车重新上路则要容易得多。

5月12日上证B股指数一度暴跌7.1%,收市仍大跌5.1%,险守200点关口,但翌日最低跌至195点,周四收市仍然在200点之下。历史上,B股市场通常领先A股市场走势,例如上海B股指数1999年3月见底,而上海A股则延后至5月中旬见底;2001年6月1日上海B股见顶,A股见顶时间为6月14日;2015年6月5日上海B股见顶,A股则于6月12日见顶。2017年4月29日有关B股市场走势分析文章《成份B指领先作用不容忽视》指出,成份B股指数(399003)三角形走势向下突破机会较大。事实上,成份B指最终向下突破。去年10月则连续三周分析B股市场(《B股:被市场遗忘之角落》)。

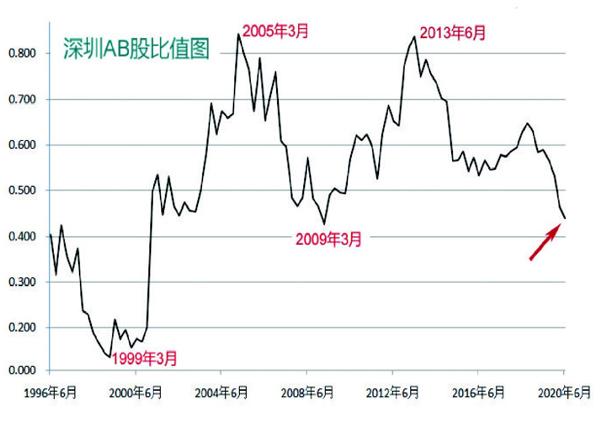

观察深圳AB股指数比值走势图,图中走势曲线为深圳B股指数除以深圳A股指数所得数值连成走势线。由1996年6月开始每季度一个数值。1999年3月AB股比值最低见0.136,1999年5月A股市场见底,展开新一轮牛市,而B股于3月份便领先见底回升。2005年3月,AB股指数比值最高见0.843,A股市场于2005年6月见底。2009年3月,AB股指数比值跌至0.426低位,2008年10月底11月初中国股市已经见底,但AB股指数比值仍然较为有效地提示底部。2013年6月,AB股指数比值又再度回升至0.838,A股市场急挫见底。无论AB股比值峰谷,均能提示底部。如今AB股比值再度跌至0.44,接近2009年3月低点,是否另一底部即将降临?

再分析上海B股走势。上证B股指数2015年6月初见顶以来,熊市尚未结束。去年11月2日拙作《B股:被市场遗忘之角落》中认为,2015年6月539点跌至2018年10月253点为一组ABC,其中浪B是一个水平三角形,由2015年9月至2018年1月,2018年1月之后進入浪C下跌,2018年10月低点结束浪C。之后展开隔浪X,于2019年4月321点结束。接着进入第二组ABC下跌。目前而言,数浪方式需要修改,即2018年1月浪B结束后一直处于浪C下跌,其中2018年10月低点结束C浪1,2018年10月反弹至2019年4月为C浪2,之后为C浪3。估计近日低点有机会结束C浪3,进入C浪4反弹。留意到周线图上,200周平均线正持续下行,不断靠近400周平均线。在持续下跌趋势中,两条长期平均线出现死叉前后,往往是见底时机。按照200周平均线下行速度,未来几个月将与400周平均线死叉,届时可能见到C浪5结束。