我国肉鸭产业的集聚演变特征分析

毕尧昕,刘灵芝

(华中农业大学经济管理学院,湖北武汉 430070)

中国人养鸭吃肉的记录自魏晋南北朝时便有明确的史料记载,时至今日中国已成为世界第一肉鸭生产大国[1]。在中国,传统养殖肉鸭中的小规模养殖户逐渐减少,大规模养殖逐渐成为主流[2],加上行业竞争加剧,全产业链生产成为新趋势,肉鸭产业的集聚现象越来越明显。

产业集聚是指某产业在某一地区内高度集中,从而产生产业优势的过程[3],这在我国已经成为普遍现象[4]。已有研究表明,与肉鸭产业空间集聚有关的观点有如下3 种:一是从产量角度看,水禽养殖主要集中在粮食产区或者人口密集的城市附近[5],禽肉生产从东部地区正在向中部地区转移[6],这些地方具有低成本优势;采用比较优势理论进行比较分析,发现肉鸭的生产优势地区在华东、华南、西南和华中地区[7]。二是从利润角度看,由于资源禀赋的异质性和生产方式的独特性,形成了不同的优势产区,呈现出区域化特性[8];水禽产业逐渐向在生产和市场等方面更具优势的地区集中[9]。三是综合考量多种因素,采用区位商、市场份额、辅助斯皮尔曼相关系数法,将我国肉鸭产业集聚多年演变的结果总结为“形成了三大核心产业圈系统,并以增长极的模式向外扩散”[10]。

学者们对水禽的布局研究正逐步细化,但依然存在不足:一是针对肉鸭的研究相对较少,近年来肉鸭市场在不断扩张,养殖受到的环境约束越来越明显[11],用水禽产业布局的变化无法准确衡量出肉鸭产业的变化特点;二是关于肉鸭产业的空间布局,多是总结当前的空间布局特征,少有集聚演变特征的描述。基于此,本文运用产业集中率、动态集聚指数、生产集中度的方法,探索2010—2019 年我国肉鸭产业集聚的路线轨迹,分析演变的特征变化,为我国肉鸭产业的未来空间布局发展提供参考。

1 研究方法

本文所研究的集聚着重关注肉鸭产业的经济活动在地理位置上的转移。一个地区的某种产业的产值和产量的前后变化是该地区该产业规模大小变动情况的直观反映,根据肉鸭产业的特点,产值和出栏量就是肉鸭产业集聚变化的指示风向标。因此选取全国22 个肉鸭主产省(直辖市、自治区)2010—2019 年的肉鸭产值和出栏量数据,作为产业集中率、动态集聚指数、生产集中度法的测算依据。

1.1 产业集中率 产业集中率又称作市场集中度,是最常用的衡量产业集聚程度的指标,通常情况下,总产值、总产量、职工人数都可以作为参数。根据肉鸭产业与活禽养殖的有关特性,选取出栏量作为计算指标更有助于明确产业集中地。从国家水禽产业技术体系资料汇总所得的全国22 个肉鸭主产省(直辖市、自治区)的数据进行测算,反映肉鸭产业在空间上的整体集聚程度[12-13]。计算公式如下:

式中,CRn表示全国肉鸭出栏量最大的n 个省份占全国总出栏量的比重;Xi 表示i 省的肉鸭出栏量占当年全国肉鸭总出栏量的比重,一般取n=4 和n=8 较有代表意义,如,CR4表示肉鸭出栏量最大的4 个省份占全国总出栏量的比重;CR8表示肉鸭出栏量最大的8 个省份占全国总出栏量的比重。产业集中率越大,说明肉鸭产业在空间上的集聚程度越大;反之则越小。

产业集中率可以体现出肉鸭产业的市场结构,反映出我国肉鸭产业近年来的总体集聚变化过程,但其缺点是只能反映出全国产量前几名省份的整体情况,无法表现出单个地区各自的真实情况。

1.2 动态集聚指数 为了更准确地分析肉鸭产业集聚的详细动态变化过程,继续引入动态集聚指数,其通过与全国整体情况比较,可以反映出各个省在一定时间段内该产业的经济动态集聚的方向和速度[14]。最后综合所有省份的集聚方向,得到整体的集聚情况。此时的增减着重关注的是肉鸭产业的综合情况,故选取国家水禽产业技术体系资料汇总所得的全国22 个肉鸭主产省(直辖市、自治区)数据中的总产值进行测算,计算公式如下:

式中,Ajt表示j 省在t 时间段内的动态集聚指数;Sjt指在t 时间段内i 省的肉鸭总产值平均增长速度,St指t时间段内全国肉鸭总产值平均增长速度。当St>0 时,说明从全国范围来看,该段时间内肉鸭产业是在增长的,属于扩张型产业。当Ajt>1 时,表明在j 省肉鸭产业是正在向内发生集聚的,数值越大,集聚速度越快;当0<Ajt<1 时,说明j 省肉鸭产业的增长速度比不上全国平均增长速度,肉鸭产业在该省正在向外扩张;当Ajt<0 时,说明j 省的肉鸭产业正在向外扩散。当St<0 时,说明从全国范围来看,该段时间内肉鸭产业是在衰退的,属于收缩型产业;当Ajt>0 时,说明j 省的肉鸭产业正在向外扩散;当Ajt<0 时,说明j 省的肉鸭产业正在向内集聚。

1.3 生产集中度 将经济总产值作为计算指标,衡量出各个省份肉鸭产业的经济产值对全国做出的贡献程度[15-16],即肉鸭产业的集聚结果。根据生产集中度数值的大小分成5 个梯队,比较各省的集聚程度,反映在某个时间里肉鸭产业的布局状况,探究集聚特征。计算公式如下:

式中,APjt表示在t 年j 省的生产集中度,Qjt表示j 省在t 年的肉鸭产业总产值,Qt表示在t 年的全国肉鸭产业的总产值。生产集中度越大,说明j 省的肉鸭产业集聚程度越大;反之则越小。

2 肉鸭产业布局的演变规律分析

2.1 肉鸭产业的总体集聚变化 2010—2019 年我国肉鸭产业的产业集中率如图1 所示。

从图1 中可以观察到,2010 年CR4为59%,意味着全国肉鸭产量最高的4 个省份占到全国份额的59%;2013年,CR4达63%,上升了4 个百分点,同时也达到了一个最高峰。2010—2013 年,肉鸭产业集中率呈上升趋势,说明我国肉鸭产业在该段时间内发生集聚现象。2013—2014 年CR4呈下降趋势,从最高点下降到57%,下降了6 个百分点,成为了近十年间的最低谷,说明我国肉鸭产业在此期间发生扩散现象。2014—2018 年,CR4的变动十分微小,我国肉鸭产业的集聚程度基本趋于稳定,但这并不能说明在此期间没有发生布局的变动,因为在此期间全国肉鸭出栏量排名前四的省份发生了变化,例如安徽在2016 年挤进了全国出栏量的前四名,并一直保持到2018 年;湖南在2018 年出栏量首次进入全国前四,超越广东。2019 年,受非洲猪瘟影响,肉鸭产业集聚程度略有上升。

CR8的变化幅度与CR4稍有不同,但走势与CR4保持一致,即先上升再下降,然后趋于平稳。2010—2013 年,我国肉鸭产业CR8从77%上升到80%,上升3 个百分点;2013—2014 年,又从80%下降到77%,下降了3 个百分点;2014—2018 年仅有较小的变动,幅度仅在1~2 个百分点;2019 年呈上升趋势。总体来说,全国出栏量前八位的省份的总和几乎能占到全国近八成的比例。观察两条曲线之间的距离,该距离可以代表每年全国出栏量排名第四位到第八位的4 个省占全国总出栏量的份额之和。2010—2019 年,这一距离基本保持不变,从侧面反映了我国肉鸭的产量主要集聚在几个少数省份,集聚现象明显。

2010 年曾是公认的我国肉鸭产业发展最好的一年,大众对肉鸭前景都充满了期待,在此之后进一步加大生产投入,寻求各种优势力求发展。肉鸭出栏大省如山东,除了原有企业继续扩大规模,同时也吸引了新的企业落地生根,集聚现象就此发生,肉鸭产业发展至2013 年,成为近十年最集中的状态。自2013 年后人们对环境保护开始重视,政府陆续出台一系列的法律法规,部分地区开始不再适合养殖肉鸭,而技术的飞速发展使对养殖地的资源禀赋要求不再苛刻,资金问题的解决方式也变得五花八门,企业开始搬迁新的地点,产业分布开始呈现分散的局面。2014 年之后,各企业的迁移告一段落,同时技术的革新速度放缓,对禽流感的爆发有了应对经验,集聚程度趋于稳定。2019 年的非洲猪瘟突然打破了肉鸭产业稳定的局面,将集聚程度加大。

2.2 我国肉鸭产业各省的集聚变动过程 将2010—2019年肉鸭产业发展分为3 个阶段,全国22 个肉鸭主产省(直辖市、自治区)各时间段的动态集聚指数如表1 所示。2010—2013 年,虽然科学技术在进步,市场需求和养殖规模也进一步扩大,但受2013 年底H7N9 的负面影响,肉鸭产业遭受巨大损失,该阶段全国平均增长速度为负,肉鸭产业在全国范围内都属于紧缩型产业。由表1 可知,江苏、福建、河南、江西、湖北、内蒙古6 省在2010—2013 年的动态集聚指数为负,肉鸭产业的集聚现象持续在省内发生;其余省份如黑龙江、吉林、辽宁等以微小的速度向外扩散。山东省养殖规模较大,受到的经济影响最大,损失惨重,其向外扩散转移的速度最明显。除内蒙古外,其余发生集聚的几个省份均属于华中地区、华东地区,北方地区基本在向外扩散。从地理位置看,中部偏南地区正在加快发展肉鸭产业,发生集聚。

2013—2016 年,肉鸭养殖受到H7N9 的负面影响逐渐减小,肉鸭产业充分利用各种优势资源,加上政府扶持,迅速从打击中恢复元气,全国平均增长速度为正,肉鸭产业在全国范围内都属于扩张型产业,超过一半省份的肉鸭产业产值都在增长,竞争激烈,各省的速度被相互牵制。山东省凭借多年的经验积累,加速在省内集聚肉鸭产业,其增长速度超过1;其余各个省份均向外扩散产业,速度不同。相较之下,广西、四川、江西、重庆向外扩张的速度较慢,保留了集聚的优势。而北方地区的黑龙江、吉林、辽宁以及东部沿海地区江苏、浙江、广东的产值增长为负,向外迁移速度较快。在这一阶段,肉鸭产业的集聚发生地区以一种极慢的速度继续由北向南推进,有向西发展的趋势。

2016—2019 年,经济、技术上的发展遇到瓶颈,加上接连受到几次禽流感袭击,肉鸭产业的发展略显艰难;而非洲猪瘟的袭击让肉鸭迅速占据一部分原本属于猪肉的市场,肉鸭产业继续成为扩张型产业。对比表1中的数据,动态集聚指数除山东省较为明显,其余数字几乎可以忽略不计,结合产业集中率分析,该阶段的集聚程度基本稳定,集聚的位置改变比较细微。产值有进步的省份大部分集中在山东以南地区,如安徽、湖南、江西;西南地区的贵州,肉鸭产业实现了从无到有的突破,展现出了肉鸭产业的发展潜力,向西扩张的势头又一次出现。

从生产的角度上说,肉鸭应该跟随消费者所在地的转移而转移,这样既能保证新鲜和口感,同时也能节省一部分的运输费用。根据胡焕庸人口线的划分,中国人口大部分聚中在南方[19],南方劳动力充足,同时南方肉鸭的烹饪方式也更为丰富,相较北方拥有更大的消费市场,因此肉鸭产业往南方发展。而东部沿海城市的劳动力、租金飞速上升,对环境的保护工作越来越严格,在经济和社会双重因素的影响下,肉鸭产业正在向租金更经济、环境管理相对松散的西部地区进军。

3 肉鸭产业布局的集聚结果特征分析

由图2 可知,2019 年山东省不论是在出栏量还是总产值,都遥遥领先于其他省份,其出栏量占全国的46%,总产值占全国的40%。但观察出栏量和总产值的曲线发现,其走势并不是完全一致,反映出各省市肉鸭的出栏量和总产值在全国的排名并不是相同的,这主要是由于各省之间的各方面条件不同,导致了肉鸭价格的不同。

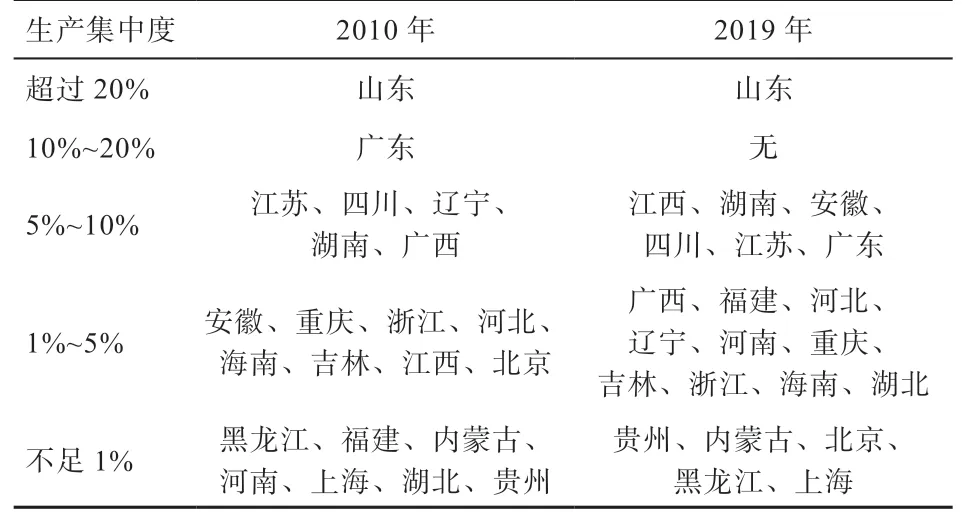

根据各省总产值测算出的2010 年和2019 年的生产集中度如表2 所示。

由表2 可知,2010 年时,全国生产集中度在20%以上的省份仅有山东省,在10%~20%的只有广东省,在5%~10%的有江苏、四川、辽宁、湖南、广西5 省;2019 年,全国生产集中度在20%以上的省份依旧是只有山东,没有省份在10%~20%,在5%~10%的是江西、湖南、安徽、四川、江苏、广东。由此发现,2019 年,广东省从上一梯队掉落,广西、辽宁掉落到下一梯队,而安徽和江西上升一个梯队。

表2 2010 年和2019 年肉鸭产业生产集中度情况

2010—2018 年,经过近十年的发展,山东省肉鸭产业总产值依然保持着全国的榜首地位,并且还凭借着已经拥有的优势不断扩大本省的肉鸭产业。虽然在2013年山东省肉鸭生产受到疫情的重大打击,生产集中度掉落到17.04%,屈居广东省、江苏省之下,但后期经过不断的调整,2014 年又回到全国肉鸭产业总产值第一。从2019 年的结果看,山东省俨然成为了我国肉鸭产业集聚发生最明显的大省。而广东省作为2010 年的集聚大省,在2019 年集聚程度明显下降,逐渐向外迁移产业,总产值排名一直下降。而江西、四川、湖南等在2013—2019年不断的变动中进一步提升了本省的实力,壮大产业,顺利成为肉鸭产业的骨干省份;广东虽然在向外转移肉鸭产业,但还是有雄厚的基础,集聚程度依旧高居不下。截止2019 年,江西、湖南、安徽、四川等山东以南地带成为集聚程度仅次于山东的肉鸭产业骨干省份。

山东省在肉鸭产业上有着压倒性的优势,其形成了自己的优势体系,成为了其他省暂时难以超越的集聚大省。但也不可忽视其他地区的优势,如华南地区的疫苗研发优势、华中地区天然的自然环境优势、西南地区的饲料生产优势。加上当地饮食习惯的催化,四川、湖南、江苏等地的总产值和出栏量也不容小觑,已逐渐形成了小型的肉鸭产业集聚地。

4 研究结论和政策启示

本文基于国家水禽产业技术体系的年度数据,结合肉鸭产业的发展规律,对肉鸭产业集聚过程及结果做了实证研究,探讨了背后的经济学原理。研究表明,第一,受到政策的限制及技术的影响,我国肉鸭产业在2010—2019 年由于养殖地的搬迁转移,经历了“集聚—分散—相对平稳”的发展过程。第二,为了更好地迎合市场,同时也为了节约生产成本,我国肉鸭产业在集聚过程中,受到消费市场的拉动而缓慢移动,在空间方位中呈现出由北向南推进的趋势。第三,截止到目前为止,我国肉鸭产业的布局已经形成了以山东省为典型的集聚大省,以四川、湖南、江苏为代表的拥有独立的相对优势的小型肉鸭产业集聚地。

从结论中可以看出,肉鸭产业的集聚变动与政府息息相关,政府要充分发挥好政策的巨大作用,给予市场正确的导向,对肉鸭产业的规划和布局进行指导。

第一,将集聚进一步发展成集群,引导企业间的合作与分工。集聚是集群的前提条件。目前我国肉鸭产业的集群有了初步的规模,但上游和下游的配合默契程度不够。政府一方面应该适度引导,建立企业间的沟通桥梁,加强企业间的交流活动;另一方面政府可以制定适当的优惠财政政策,推动企业间的经济合作,实现共赢。

第二,因地制宜,延长和丰富产业链。肉鸭在市场上的人均消费存在很大的挖掘空间,生产链简单的企业很容易在波动变化的市场中受到伤害。一方面政府与企业相互合作,延长产业链,降低成本,因地制宜发展成地方性饮食文化标志;另一方面应该大力支持企业推陈出新,探索消费者的偏好,给予勇于创新的企业适度的奖励补贴。

第三,鼓励绿色养殖方式,解决环境与发展之间的矛盾。养殖过程中的污染不仅对环境的自净能力施压,也制约着肉鸭产业的发展。政府一方面要落实国家的环境保护政策,也要积极为养殖户开通绿色财政通道,支持购入环境保护的设备;另一方面引进新型绿色养殖模式,从源头上降低污染,提升肉鸭产业的可持续发展能力。