运用大量非控股权益实现“狂奔”中国奥园遭“做空”是否空穴来风

王志 雷玄

“人不能两次踏入同一条河流”,但对中国奥园来说却是例外。

2020年的3月5日,中国奥园在做着与去年同样的一件事情——“忙着辟谣”。与去年为公司副主席兼行政总裁进行澄清不同,今年上市公司奔忙于为一份“中国奥园做空报告”(下称“做空报告”)澄清。

做空报告直指中国奥园通过“明股实债”、“长期隐瞒和低报归属少数股东利润”、“过去3年虚报合约销售和回款金额”、“违规引入信托贷款”以及“利用旗下金融平台为母公司项目融资”等手段进行财务报表造假。

两天后,中国奥园对做空报告进行逐一反驳。关于非控股权益的运用,“本公司在项目层面引入非控股股东,随著过去几个财政年度的物业交付和项目利润的结转,本公司的非控股权益正逐渐体现。随著项目的结转,非控股股东的分配利润将按相关项目的交付时间表逐渐体现出来”中国奥园如是解释。

不论事实是否如中国奥园所言,有一点是确认无疑的。2016年乃至其后,中国奥园在规模上的“一路狂奔”是通过大量非控股权益的运用来完成。

中国企业资本联盟副理事长柏文喜告诉《中国质量万里行》,非控股权益具有不并表的财务规则特性,大量运用可以将负债表外化,这就存在大幅降低表观负债率的嫌疑。

正常情况下,房企的项目子公司在进入开发和预售阶段以后,其负债率都是相当高的,如果将这些负债率都很高的项目子公司报表直接合并到上市公司的话,必然导致上市公司负债率居高不下。

充裕账面资金多为“借来的”

表面上数据的好看,并不代表存在着的问题就不复存在。

《中國质量万里行》梳理发现,自打2017年开始,中国奥园营收增速就保持在60%以上,业绩增速始终处于45%以上。截至2019年中期,中国奥园实现营收236.7亿元,实现公司拥有人应占期内溢利22.72亿元,同比相应增长73.19%和86.8%。

不难发现,中国奥园在规模实现“狂奔”后自我感觉良好,并非没有原因。

另一项数据的向好,则加强了其“良好”感觉。据choice数据,2017年-2019年中期,中国奥园账面资金一直处于充裕状态,覆盖短期借款游刃有余。去年中期,中国奥园账面资金为520.6亿元,相较2018年末增加137.67亿元。

只是新增的资金大多不是自己挣来的。

据其披露,2019年中期,中国奥园经营资金变动其他项目为-30.12亿元。要知道,2018年末这一数值为68.07亿元。该数值的急剧减少“至负”,导致中国奥园经营活动产生的现金流量净额也“由正转负”。去年上半年,中国奥园经营活动产生的现金流量净额为-7.37亿元,而2018年末为85.88亿元。

这表明了上市公司挣来的钱比不上花出去的,也宣告了其曾经维系1年良好现金流局面的结束。那么,中国奥园的账面资金又是如何改善的?

据其2019年中期财报,去年上半年,中国奥园融资流入净额186.93亿元,投资活动产生的现金流量净额为-101.71亿元,而2018年末上市公司这两者数值相应为163.7亿元和-169.63亿元,这使得其现金及现金等价物增加净额77.85亿元。

不能再明显了,中国奥园手中握有的资金多为“借来的”,而“借钱”之于上市公司不会停下。

2月28日,中国奥园以“为公司连同附属公司现有债务再融资”为由,发行了一笔于2025年到期金额为25.4亿元的境内公司债券,利率为5.5%。而在上年度8月底,中国奥园就以同样理由发行了一笔为期4年金额为15亿元的此类债券。只不过后者利率稍高,为6.8%。

于此之前,中国奥园在“疯狂”发行优先票据用于“还旧”。

经《中国质量万里行》统计,2019年,中国奥园共计发行优先票据5次,金额达14.5亿美元,为期“短则两年,长则4年”。不难看出,上市公司在将债务期限拉长。

值得注意的是,上述票据利率介乎于7.35%-8.5%。而2016年-2018年,中国奥园发行优先票据的利率就低于8%,这与2016年之前动辄10%以上利率“大为不同”。据choice数据,上市公司曾于2013年1月发行的一笔于2017年到期金额为1美元的优先票据,利率高达13.875%。

在柏文喜看来,2016年及其后,中国奥园发债利率大幅下降,得益于上市公司本身表观负债率以及其他相关偿债财务指标的大幅改善,还有企业资信评级的提升。

58安居客房产研究院首席分析师张波也分析认为,中国奥园发债利率差异和其自身融资能力有着直接关系。一方面,是上市公司于融资层面及相关人员配置上在后来有着明显提升;另一方面,也与其规模的快速发展有一定关系,规模效应在一定程度上也有助于融资门槛的降低。

对于中国奥园现金流为何陡然陷入紧张状态,今后将如何来改善现金流?《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

“狂奔”背后的财务魔术

早于2007年10月,中国奥园成功登陆港交所,但这并未给其规模增长带来明显效果。此后长达6年,上市公司销售额处于“缓增”。

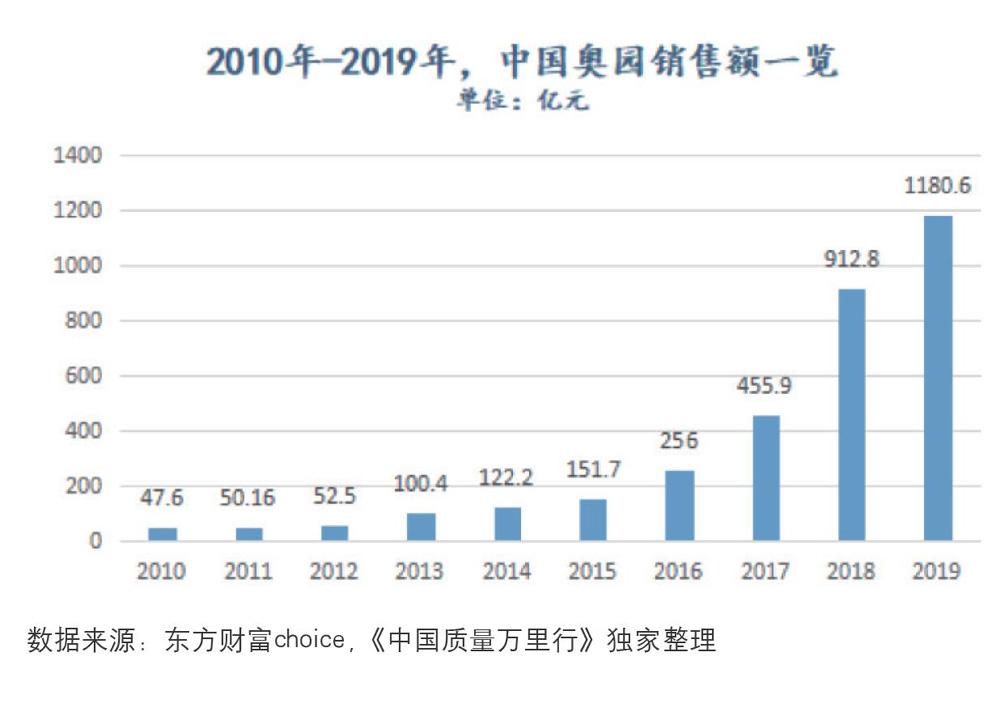

变化的发生始于2013年,当年中国奥园实现合约销售100.4亿元,同比增长91%。凭借2012年提出的“快速开发,快速销售”策略,中国奥园顺利迈进百亿房企阵营。此后的两年,上市公司继续在百亿“徘徊”。

在上述时期内,中国奥园先于2009年7月通过股权收购获得北京“长安八号”部分股权。2011年12月,又通过低价收购,获得广州番禺一幅商业地块的共同开发权。2013年1月和2015年4月,中国奥园通过这一方式,相继获得广州奥园康威广场51%权益、广西南宁和安徽蚌端口项目55%权益。

不过上市公司最早的“收购”要远远先于上述项目。据中国奥园官网披露,2006年12月,其向南沙资产经营有限公司成功收购南沙国奥投资有限公司45%股权,从而使得后者成为中国奥园全资子公司,这或是上市公司“收购”的开始。

“长时间在一个领域持续运作,终会有找到‘法门的一天”,中国奥园用自己的实践证明了这点。通过收购,进而不断通过合作开发来做大规模。

将时间推至2016年4月,中国奥园以22.87亿元代价,收购深圳市澜湾弘盛投资有限公司100%股权,从而获取坪山竹坑旧改项目70%权益。借此,中国奥园得以进入深圳,但上市公司并没有选择独立开发该项目,而是引入第三方珠海鼎胜股权投资基金管理有限公司。

也是在2016年,中国奥园规模走出“徘徊”,突破200亿元。该年,中国奥园实现合同销售256亿元,同比增长68.75%,并从此开启了规模长达3年的“狂奔”。2017年、2018年,上市公司分别实现合同销售455.9亿元、912.8亿元,相应同比增长78.09%和100.22%。

从200亿元到900亿元,中国奥园仅用了两年,增长之快,大为令人瞠目。据其披露,2019年,上市公司实现合同销售1180.6亿元,成功打进房企千亿俱乐部。

实际上,这一切都是通过大量非控股权益的运用来完成。

数据可以证明,2016年,中国奥园非控股权益在权益合计中占比由上一年的28.79%大幅上升至39.05%。2017年,上市公司这一数值更是“暴涨”至62.56%,远超上市公司股权持有人应占权益在权益合计中占比。此后,中国奥园的非控股权益占比一直维持在这样的水平(2018年、2019年中期,分别为61.37%和62.12%)。可见,中国奥园对非控股权益依赖之深。

正如柏文喜所表示,中国奥园以非控股股东,也即以少数股东的身份出现在大多数项目公司中,这一做法明显是为了降低上市公司负债率而进行的财务操作。这一操作虽然合乎财务规则,但对于不太专业和缺乏耐心的公众投资者而言,很容易忽视被人为转移到表外的巨额负债。

2016年-2019年中期,中国奥园资产负债率与净负债率形成“倒挂”也就不难理解了。据choice数据,期内,上市公司资产负债率分别为77.97%、78.44%、83.73%和84.79%,呈现持续上升;而其净负债率却始终维持在较低水平,相应为50.74%、50.98%、58.89%和64.24%。

“两者出现‘倒挂这在财务上是一种比较特殊的现象,说明相对于总资产增速而言,中国奥园净资产增速更快。或者一些资产的增加并非因为负债而形成,这种情况一般是股东增资或者投资性物业重估升值,亦或是负债被转移到表外所造成。从中国奥园的情况来看,第三种的可能性会更大”,柏文喜如是表示。

事实上,中国奥园总资产增速是快于其净资产增速的。《中国质量万里行》通过计算发现,2016年-2018年,中国奥园总负债年复合增长率高达74.74%,相应总资产年复合增长率为68.63%。总负债扩张幅度要远快于总资产,这更加说明了“倒挂”是由“负债被转移到表外所造成”。

吊诡的是,中国奥园权益金额在流量金额(全口径)中的占比与非控股权益在权益合计中的占比两者数值一點也不匹配。

据克尔瑞研究中心数据,2016年-2019年,中国奥园流量金额分别为256.2亿元、455.9亿元、840.2亿元和1180.6亿元,相应权益金额为 238亿元、389.7亿元、714.2亿元和983.6亿元,后者在前者占比相应为92.9%、85.48%、85%和83.31%。

“克尔瑞榜单权益比例较高,而财务报表反映的非控股权益(少数股东权益)较高,这说明两者存在一定矛盾。有可能是控股比例较低的项目还没开始开发或实现销售,克尔瑞统计期间实现销售的都是控股比例较高的项目”中国房地产数据研究院执行院长陈晟告诉《中国质量万里行》,“合资拿项目,可以降低资金投入和风险,但之后项目收益也要与少数股东共享。虽然实现的收入和利润可以并表,但净利润要分解为归属于母公司股东的利润和少数股东的利润。”

柏文喜分析也坦言,两者占比不匹配是“不太正常”。当然,中国奥园有自己的解释,说是流量金额计算和权益核算的时间差,也就是结算时滞问题,这个在财务逻辑上也说的过去。但是,长时间这么处理所导致的权益金额在流量金额中占比与非控股权益在权益合计中占比所形成的巨大差异,显然有人为误导投资机构和投资人的嫌疑。

如果能够实现与业绩计算的同等比例,长期大量非控股权益的运用倒也是无所谓的。就怕以各种似乎也说得过去的财务技巧导致长期且巨额的权益流量金额比和非控股权益占比的大幅偏离,这很容易导致上市公司表观业绩在较长时间内产生较大偏离。从而可能会误导公众投资人及其他中介机构,进而给资本市场健康可持续发展中最重要的有效监督和相互制衡带来困扰。

可以看到,中国奥园“财技”功力之深厚。只是“欲戴皇冠,必承其重”,规模上实现“狂奔”后的中国奥园其承重能力还能持续多久?

——普法万里行走进红旗渠(一)