风险溢出、风险传染与保险机构的系统性风险研究

潘铭玥, 马小龙

(1.中国计量大学, 浙江 杭州 310000; 2.湖州师范学院 商学院, 浙江 湖州313000)

2018年9月16日,“山竹”在江门市台山沿海登陆,受灾严重的6省或自治区(湖南、广东、广西、海南、贵州、云南)直接经济损失达142.3亿元.截至2018年底,中国人保、中国太保、中国平安、大地保险等保险机构面临的巨额理赔风险共计理赔款约30亿元.IPCC报告指出,气候灾难事件频发,社会经济发展中不和谐因素的扩大会各自甚至联合产生消极效应.叶谦[1]指出,随着全球气候的变化及社会经济的快速发展,承保对象的脆弱性和暴露度日益增加,如何应对具有频发、群发等特征的保险行业系统性风险已经成为新的挑战.张宝玲[2]提到,我国尚未建立完善的风险保障体系,保险机构将面对可能导致巨额亏损的农业巨灾风险,系统风险日益显著.保险机构和监管部门应创新合适的监管方式,控制未来保险业的系统风险[3].

自国际金融监管机构提出“系统重要性金融机构”以来,许多学者开始对金融机构整体,以及以商业银行为首的各个金融行业进行系统风险及系统重要性机构的研究.对保险行业单独作为整体的研究开始较晚,研究方法也相对较少.但研究表明,保险机构对金融机构系统风险的贡献程度仅次于银行业[4],且保险机构的边际期望损失(MSE)较大[5],因此增加对保险机构的关注非常必要.现有文献中的研究方法主要有指标体系方法和定量模型方法.指标体系方法运用较多的是IAIS公布的G-SIIs评定标准初稿中给出的用于识别系统重要性保险机构的指标体系.如王超[6]和刘乐平[7]运用此方法对保险行业的系统风险进行了研究.定量模型方法是一种以市场为基础建立风险管理模型,度量单个金融机构与系统性风险关联程度的方法.通常使用的是市场公开数据,如股价、股权收益率等.运用较多的模型包括MSE[4]、DCC-Garch[8]、格兰杰因果关系模型[9]、CoVaR模型[10-12]等.在诸多模型中,CoVaR方法备受青睐,该方法被广泛用于金融行业系统风险的测度研究.2011年,Adrian和Brunnermeier[13]提出了动态CoVaR模型,在原有模型中加入滞后一期的市场状态变量,提高了模型的稳健性.改进后的动态风险价值模型在金融行业系统性风险研究中已得到初步运用.黄玮强[14]、杨扬[15]等分别从各金融机构对整个金融系统风险的贡献,以及各金融子系统之间的风险传导等角度进行了研究.其中都有涉及保险机构风险贡献的研究,但针对保险行业系统内部的风险研究鲜少.本文将运用动态CoVaR模型对我国6家保险机构的系统性风险贡献程度和贡献率进行度量,从而为银保监会识别系统重要性保险机构和提出具体的系统性风险监管要求提供参考.

1 条件风险价值(CoVaR):方法、模型与数据

1.1 条件风险价值的定义与方法

在研究金融个体机构风险水平时,风险价值(value at risk,VaR)被广泛运用,其可以度量特定分位数下某资产可能面临的最大损失.但不足之处是VaR模型只孤立地衡量单个机构的风险情况,难以揭示该机构所在行业或整个金融体系的全局性风险,而单个机构或行业的风险会通过行业内或行业间的关联渠道外溢,进而影响全局.因此Adrian和Brunnermeier在VaR模型的基础上提出了条件风险价值(conditional value at risk,CoVaR).机构i的自身风险在q水平下的系统性风险贡献度可由下式推得:

1.2 动态CoVaR模型的设定

Adrian和Brunnermeier(2011)[13]对CoVaR模型进行改进(引入滞后期的状态变量),提出了动态CoVaR模型.动态CoVaR模型由以下两个回归方程组成:

(1)

(2)

其中:X表示资产的市值;Mt-1表示滞后一期的状态变量.对照1.2的实现机制,式(2)中βsystem|i表征内部的传染溢出效应,则γsystem|i可以衡量外部共同冲击的影响.分别对式(1)和式(2)进行q分位数回归,可求得t时刻下机构i的在险价值:

(3)

(4)

(5)

利用式(3)、式(4)的计算结果可求得t时刻下机构i的系统性风险贡献度:

(6)

(7)

1.3 数据选择与处理

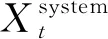

表1 动态CoVaR模型涉及的状态变量及其介绍Tab.1 State variables involved in dynamic CoVaR model and their introduction

表2 各变量描述性统计结果Tab.2 Descriptive statistical results of each variable

由于分位数回归需根据时间序列的平稳性及分布情况调整,拟合模型前应对股价的对数收益率数据进行正态性和平稳性检验.如表3所示,从JB检验看,各个序列不服从正态分布,且具有典型的尖峰厚尾特点.因此选用分位数回归度量回归变量,以避免序列尾部分布情况对模型精度的影响,且出于谨慎考虑,可用取值不同的分位点进行多次实验.从ADF检验结果看,各序列符合平稳性要求.

表3 保险机构股票对数收益率序列正态性和平稳性检验结果Tab.3 Test results of normality and stability of logarithmic return series of insurance institutions' stocks

2 保险机构系统性风险贡献状况的量化

2.1 模型回归结果与分析

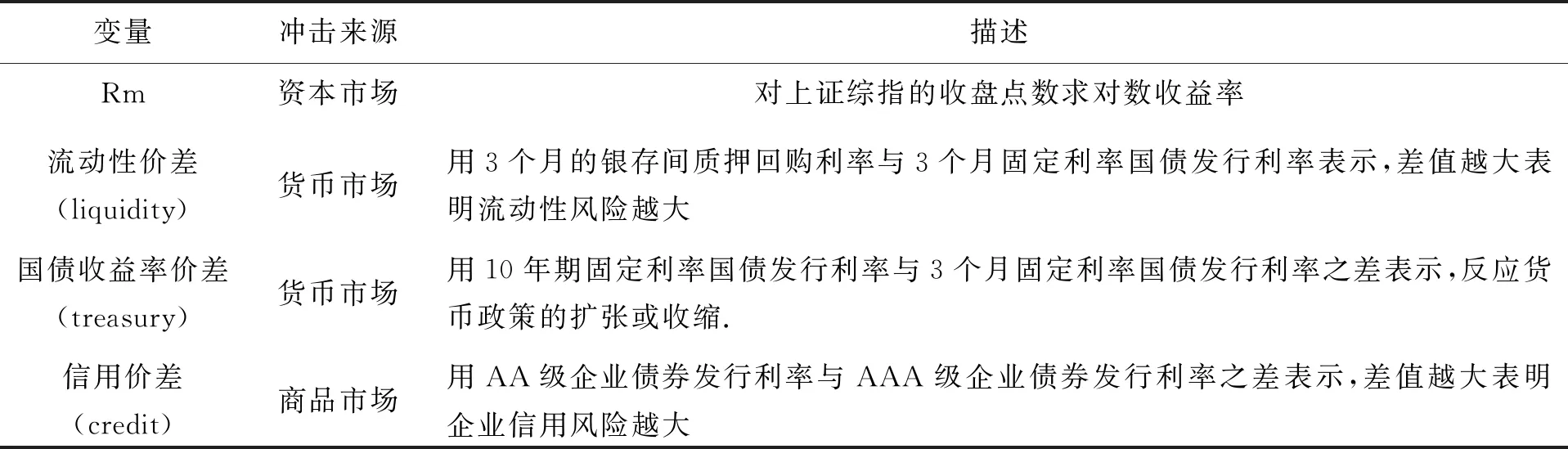

本文对6家上市保险机构的系统性风险贡献进行测度,数据处理采用Eviews7.2软件.在金融风险管理实践中,通常选取较小分位数q考察收益率序列在左尾的情况.在本文的分位数回归中,若没有特别注明,则默认分位数q为0.05.基于动态CoVaR模型,首先对6家保险机构分别进行VaR分位数回归,结果见表4.结果显示,对所有样本机构而言,国债收益率价差越大,机构的收益风险越大;对大部分样本机构(除中国人保外)而言,企业信用价差越大,机构的收益风险越大;上证综指收益率的影响则根据机构的不同略有差异,对新华、平安、人寿3家机构而言,上证综指收益率越高,机构的收益风险越大,对中国人保而言,上证综指收益率越高,机构收益率风险越小,对溪水股份和中国太保两家机构则没有显著影响;流动性价差对6家机构收益率风险的影响都不明显.分析这种差异的原因可能是机构的业务配置、组织形式不同,以及中国人保上市时间不长,样本量较少,在分位数回归中容易产生偏误.从拟合结果看,4项滞后一期的状态变量能够较好地模拟各机构风险价值的波动情况,增加了结果的可靠性.

表4 VaR分位数回归结果Tab.4 VaR quantile regression results

注:括号内的数值为标准误;***、**、*分别代表在1%、5%、10%显著性水平下显著.

由表4可知,各状态变量对预测风险价值的贡献不同,其中流动性价差和国债收益率价差在多个回归结果中不显著,这是由于数据的频率较低,对市场变化的反应不同步造成的,考虑到模型的完整性及稳健性检验中模型的可比性,不予剔除.从总体看,除西水股份外,其他保险机构的风险价值预期值可用作系统性风险贡献度研究.

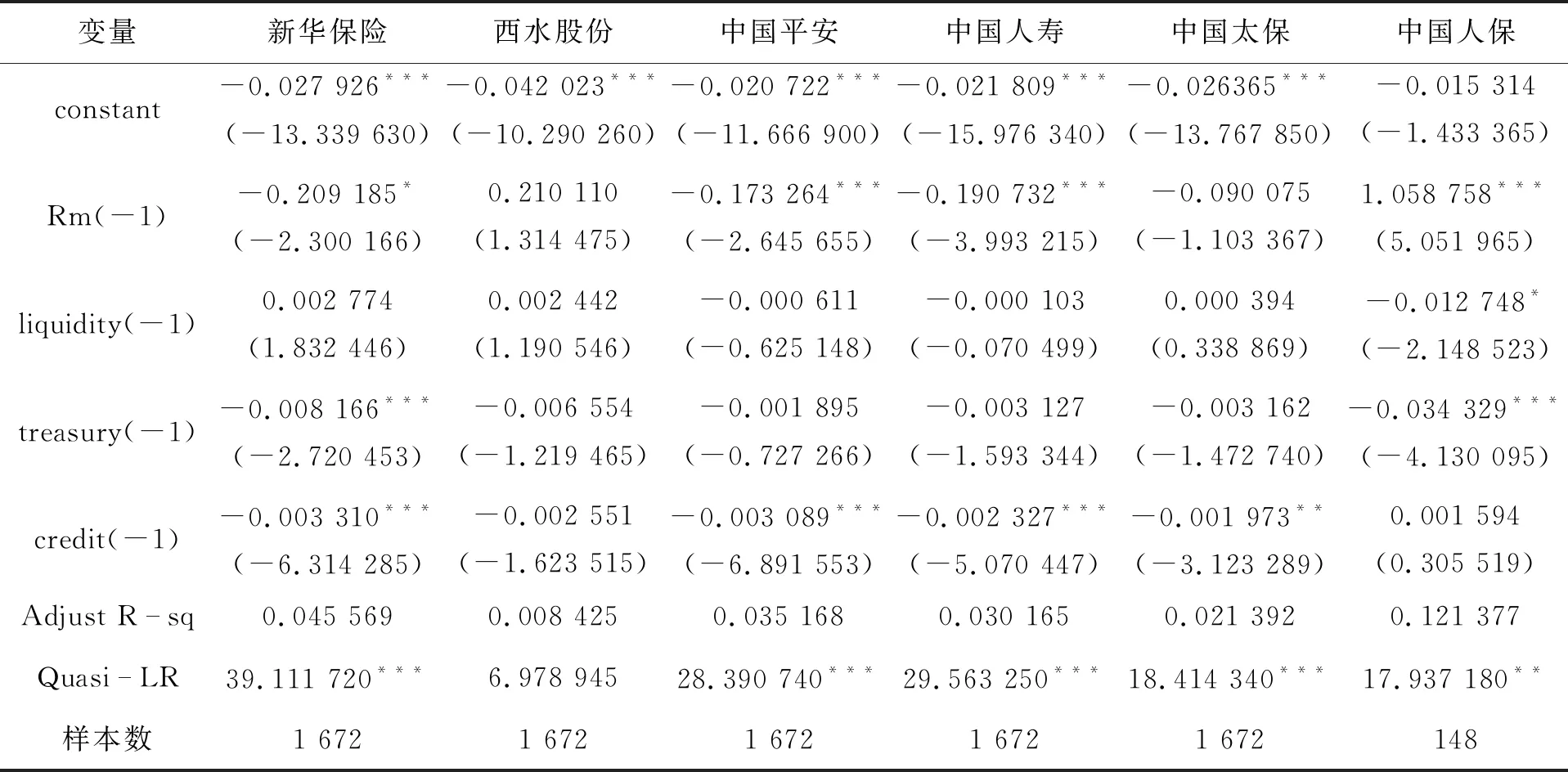

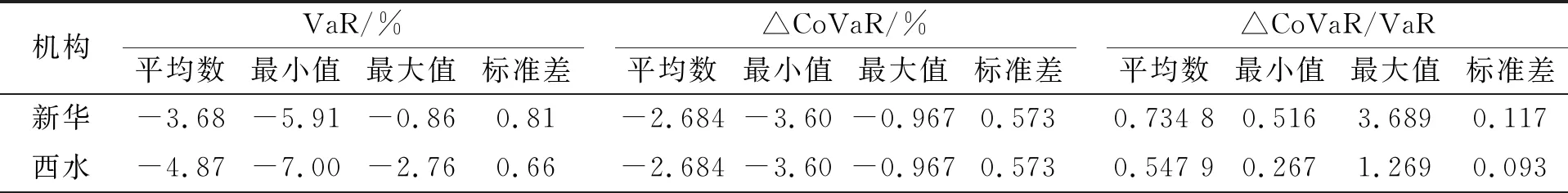

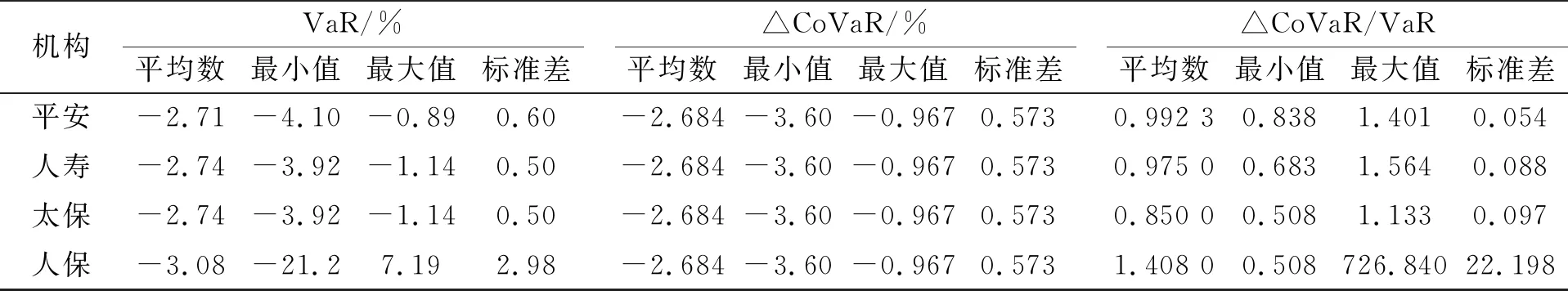

基于式(1)求得各家保险机构的VaR值后,针对式(2)对6家保险机构进行CoVaR分位数回归并求得系数βsystem|i(见表5).最后,将估计值结果代入式(6)和式(7),得到各保险机构系统性风险贡献度(△CoVaR)和系统性风险贡献率(△CoVaR/VaR)的数值,如表6所示.

表5 CoVaR分位数回归的β系数Tab.5 Coefficient β of CoVaR quantile regression

表6 6家保险机构VaR、△CoVaR和△CoVaR/VaR的估计结果Tab. 6 Estimated results of 6 Insurance institutions VaR, △CoVaR and △CoVaR/VaR

表6(续)

6家保险机构的VaR、△CoVaR和△CoVaR/VaR值衡量了各家保险机构的自身风险状况,以及对保险行业系统性风险的贡献度和贡险率的大小.根据表6可以得出以下结论:

(1) 机构的系统性风险贡献率(△CoVaR/VaR):在6家上市保险机构中,中国平安的平均系统性风险贡献率最高(99.23%),即中国平安单独破产将带来巨大的风险溢出效应,甚至会引发整个行业的崩溃,中国人寿、中国太保、新华保险3家机构的平均系统性风险贡献率分别为97.5%、85%、73.48%.可见,这4家保险机构在我国保险行业体系中具有较突出的系统重要性地位.西水股份的平均系统性贡献率为54.79%,在系统性风险贡献率中的地位相对较低.中国人保有极端值出现,且回归系数为零,故不予参考其贡献率数据.

(2) 系统性风险贡献度(△CoVaR):单个保险机构的系统性风险贡献度不能直接代表系统性风险贡献率(风险溢出比率),且很大程度受自身风险水平(VaR)影响.中国平安、中国人寿、中国太保3家机构的自身风险水平明显低于其余3家机构,所以即使他们在贡献率方面的表现超越了新华保险和西水股份两家保险机构,这几家机构在系统性风险贡献度上也不会有显著差异.

(3) 机构的系统性风险贡献率(△CoVaR/VaR)与个体风险水平(VaR)的关系:自身风险水平与其系统性风险贡献率没有显著相关性,说明仅强调保险机构的自身风险控制并不能保证已经对保险行业系统性风险进行了有效的控制.随着整个保险行业间关联的日趋紧密,监管局应更加重视个体风险的负外部性,严格把控系统重要性保险机构的风险状况.

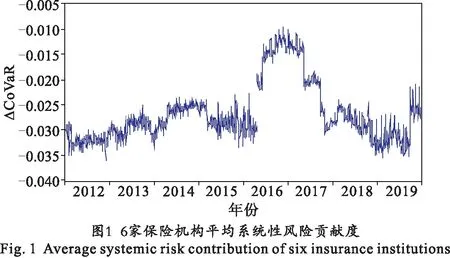

2.2 系统性风险贡献度与贡献率的动态特征

系统性风险监管应着眼于时间维度和横截面维度两大方面.本节基于动态CoVaR模型,着重展示2011年12月19日至2019年6月28日6家上市保险机构系统性风险贡献度的日度变化情况(图1),反映我国保险机构风险溢出的总体情况,在时间尺度下同时展示6家保险机构的系统性风险贡献率曲线,便于比较各机构之间系统性风险贡献率随时间变化的区别,掌握其独特的趋势特征.在图1中,竖轴表示△CoVaR,其绝对值越大说明机构对保险系统性风险的贡献度越大.由图1可知,2015年和2018年,各家保险机构的系统性风险贡献度有所增加,2016年6家保险机构的平均贡献度有所降低,这可能与2016年保险行业正式实施“偿二代”、启动D-SII监管制度、发布第三套生命表、落实“保险姓保”政策等有关.

3 系统性风险贡献率的影响因素与稳健型检验

3.1 影响因素

根据系统重要性保险机构评估指标体系涉及的5大要素,以及系统性风险微观成因分析结论,本文选取以下4类大指标对各机构系统性风险贡献率的影响因素进行分析(各保险机构的股票代码:600291代表西水股份;601318代表中国平安;601336代表新华保险;601601代表中国太保;601628代表中国人寿).

3.1.1 规模

规模变量代表各机构的市场占有率、业务范围、分支机构数量等,主要由各保险机构总资产情况和利润总额两个易观察的变量来反映.由图2和图3可知,规模因素对于系统性风险贡献率有较大影响,中国平安和中国人寿的资产和利润总额大幅领先其他机构,他们的系统性风险贡献率也相对高于其他机构.

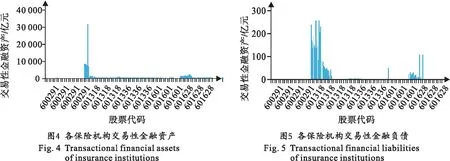

3.1.2 外部关联性

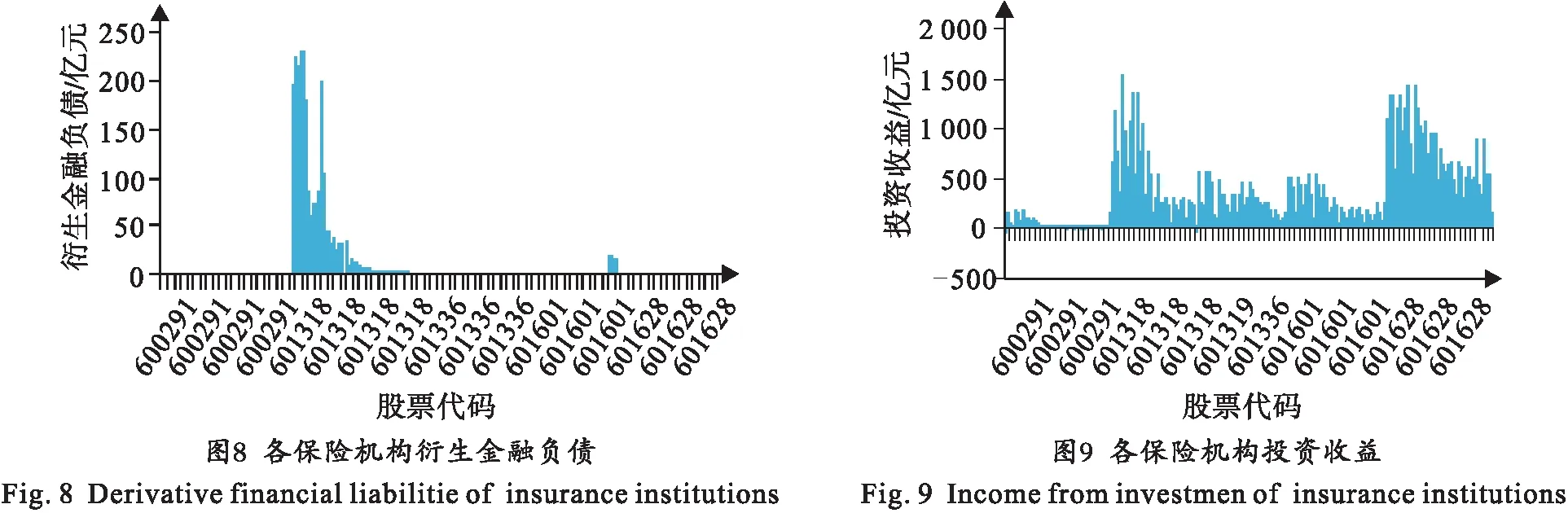

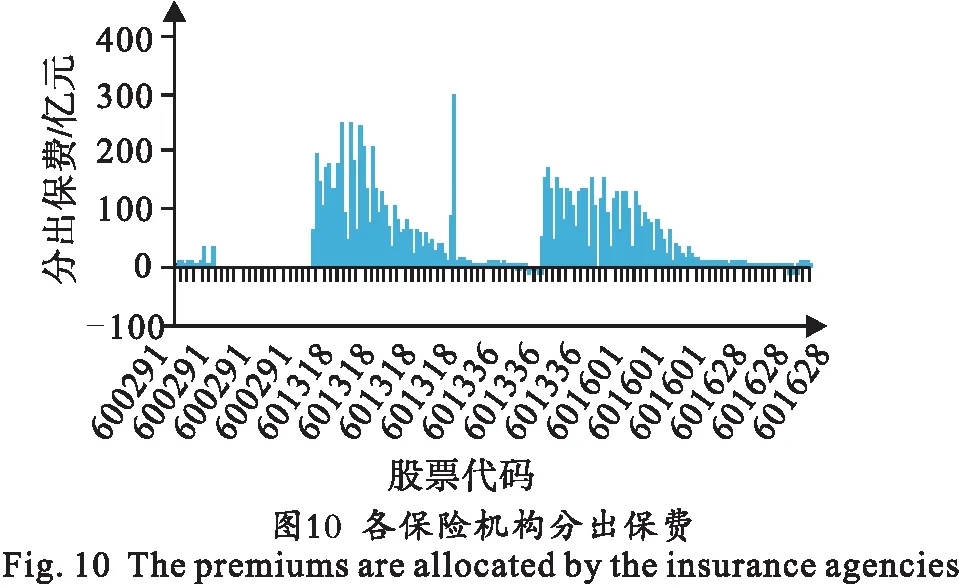

外部关联度数据显示(图4~图10):持有的金融资产和金融负债越多,衍生品资产和负债越多,投资收益越高,系统性风险贡献率越高;再保险业务收入的多少与系统性风险贡献率的大小并没有明显的相关性;在风险转移业务图中(图10),中国平安和中国太保表现突出,与VaR统计表(表6)相对应,他们的自身风险较低,说明寻求其他机构分摊大额保单是规避自身风险的有效途径.

3.1.3 传统保险业务收入

结合传统保险业务收入图(图11)和机构总利润图(图3)分析发现,中国平安的传统保险业务收入比例低于其他机构,说明传统保险业务对机构的系统性风险贡献率无显著影响.在控制风险时应排除传统保险费用收入对总体规模的影响,筛选出其他有增加风险溢出的业务加以控制.

3.1.4 非传统保险业务活动

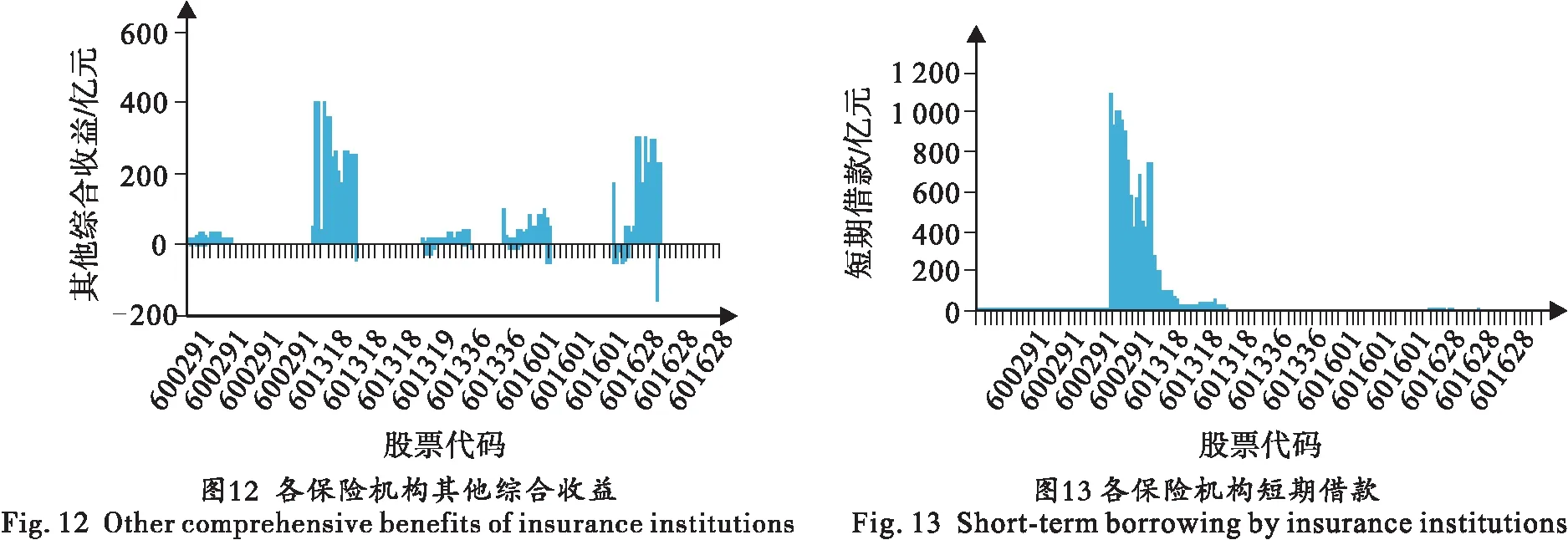

非传统业务收入显示(图12),中国平安和中国人寿远远超过其他机构,说明非传统业务的经营对系统性风险贡献率存在影响;在短期借款方面(图13),中国平安与之前的系统性风险贡献率不存在比例关系,所以本文不予讨论.

3.2 稳健性检验

由于各机构的自身收益率风险受诸多因素影响,其收益率的分布形态不尽相同,因此本文取q=0.025进行分位数回归,对比q=0.05得出的结果,检验模型在不同分位点是否具有稳健性.回归结果如表7所示,各机构系统性风险贡献率大小的顺序没有改变,说明通过了稳健性检验,结果具有可靠性.

表7 当q=0.025时CoVaR分位数回归的β系数Tab.7 Coefficient β of CoVaR quantile regression when q=0.025

4 结论与建议

本文从风险溢出与传染机制出发,运用动态的条件风险价值(CoVAR)模型,对我国6家上市保险机构的系统性风险贡献度进行研究,并在面板数据回归模型的基础上,进一步探究对单个保险机构系统性风险贡献率造成影响的业务活动.基于实证结果本文得出以下结论,并提出相应的政策建议:

(1) 从横截面维度看:在6家上市保险机构中,中国平安、中国人寿和中国太保的系统性风险贡献率最高,在国内的保险体系中具有绝对的系统重要性地位,其自身风险状况的恶化对保险行业整体风险水平产生的负面影响是显著的,其余保险机构的风险溢出效应远小于这3家;自身风险水平较低的保险机构对系统性风险的贡献率不一定低.因此,监管局应兼顾保险机构的自身风险控制和风险溢出程度控制,有效避免只强调自身而忽略外部性.

(2) 从时间维度看:6家保险机构的系统性风险贡献率基本保持稳定,其中中国平安最稳定,其余5家机构在2016年更严格的新监督政策出台后,系统性风险贡献率有所下降,后又恢复至原来水平.从整个行业的平均系统性风险贡献度看,没有明显的上升趋势,说明采取的风险控制措施已有成效,但由于自然灾害的频率或程度在未来预期中有所增加,以及社会发展不平衡带来的问题可能会随时爆发,因此持续提高对保险行业的监管效率有重要意义.

(3) 从保险机构系统性风险贡献率的影响因素看:机构规模越大、金融资产持有量和负债量越多、衍生品持有量和负债量越大、非传统业务收入越高等,都会在一定程度上增加个体机构系统性风险贡献率.此外,传统保险业务主要包括原保险业务和再保险业务,对系统性风险贡献度没有明显影响,分出保险作为一种转移风险的方式,对于自身的系统性风险贡献率也没有显著影响.因此,保险机构在管理自身业务结构时应控制各种非传统保险业务的比例,对大额保单适当运用寻求再保险机构来转移自身风险,以控制自身的系统性风险贡献率.