新冠肺炎疫情背景下突发公共卫生事件的税费优惠政策研析

文/刘钰

一、引言

突发公共卫生事件是指突然发生,造成或者可能造成社会公众健康严重损害的重大传染病疫情、群体性不明原因疾病、重大食物和职业中毒以及其他严重影响公众健康的事件。突发公共卫生事件具有成因多样性、分布差异性、传播广泛性、危害复杂性以及治理综合性等特点。近年来,我国接连发生了几起突发公共卫生事件,如2003年的SARS非典型肺炎、2009年的甲型H1N1型禽流感、2013年的H7N9禽流感、2019年的非洲猪瘟疫情以及2020年1月在湖北武汉市暴发的新冠肺炎疫情。

新冠肺炎疫情是在我国发生的传播速度最快、感染范围最广、防控难度最大的一次重大突发公共卫生事件。面对此次新冠肺炎疫情,国家立即采取了一系列疫情防控的紧急措施,大多数省份也采取了一级响应,但疫情对百姓的生活和国家的经济仍然产生了负面的影响,造成了很大的经济损失。

二、现行新冠肺炎疫情的税费优惠政策

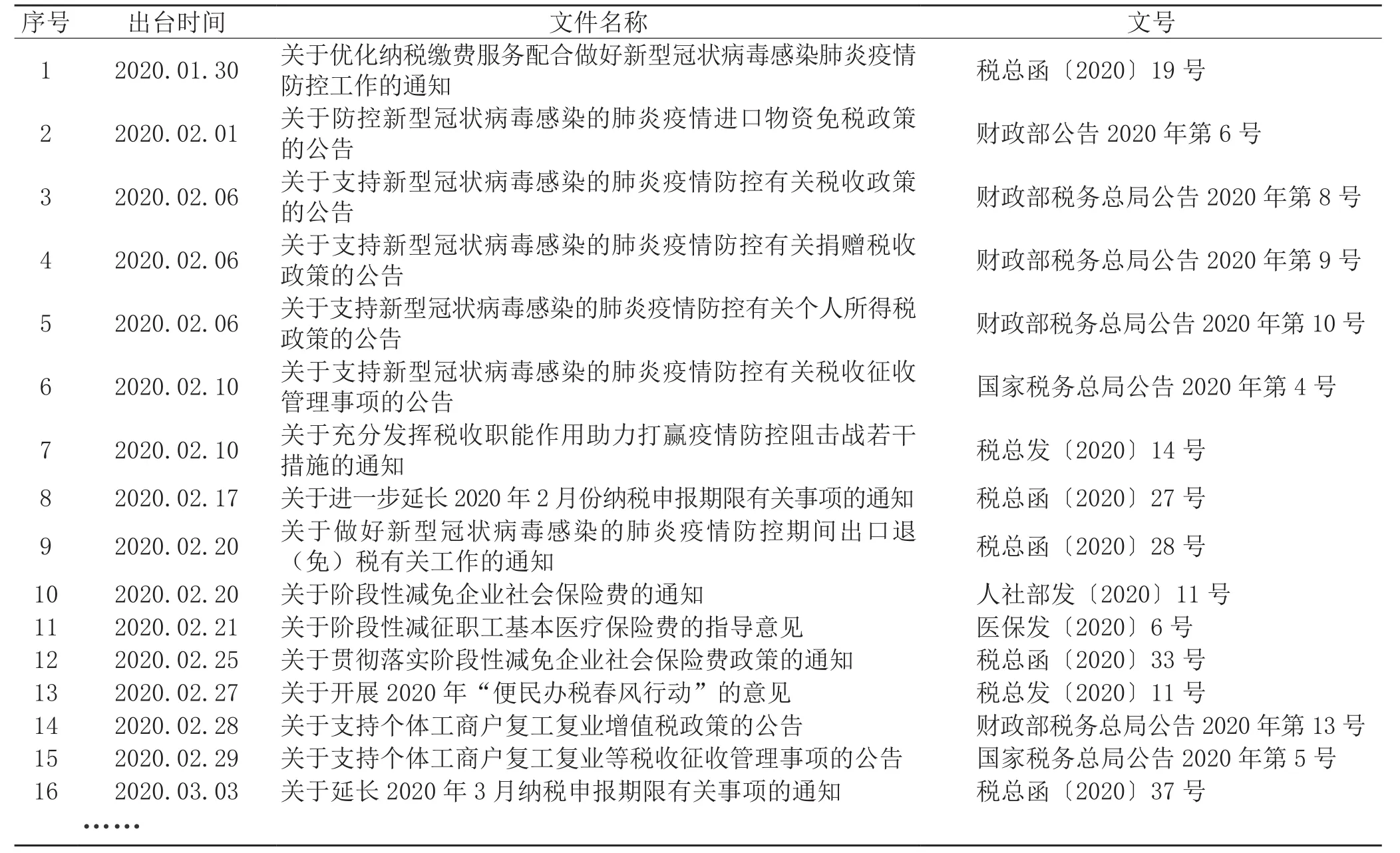

为有效应对新冠肺炎疫情、支持疫情防控、支持企业复工复产[1],自2020年1月30日起,国家有关部门就出台与新冠肺炎疫情相关的税费优惠政策文件,具体情况见表1。

表1 有效应对新冠肺炎疫情影响的税费优惠政策

为更好地发挥税收支持疫情防控的职能作用,帮助纳税人准确掌握和及时适用各项税费政策,国家税务总局对新出台的支持疫情防控的税收优惠政策进行了梳理,形成了本指引,即2020年2月10日公布的《新冠肺炎疫情防控税收优惠政策指引》。

随着后续税费优惠政策的出台,国家税务总局对指引进行了补充,即2020年3月10日公布的《支持疫情防控和经济社会发展税费优惠政策指引》(以下简称“指引”)。

指引将上述税费优惠政策整理归纳为支持防护救治、支持物资供应、鼓励公益捐赠、支持复工复产4个方面17项政策。

(一)支持防护救治方面

支持防护救治方面共2项,包括:取得政府规定标准的疫情防治临时性工作补助和奖金免征个人所得税;个人取得单位发放的预防新型冠状病毒感染肺炎的医药防护用品等免征个人所得税。

(二)支持物资供应方面

支持物资供应方面共5项,包括:对疫情防控重点保障物资生产企业全额退还增值税增量留抵税额;纳税人提供疫情防控重点保障物资运输收入免征增值税;纳税人提供公共交通运输服务、生活服务及居民必需生活物资快递收派服务收入免征增值税;对疫情防控重点物资生产企业扩大产能购置设备允许企业所得税税前一次性扣除;对卫生健康主管部门组织进口的直接用于防控疫情物资免征关税。

(三)鼓励公益捐赠方面

鼓励公益捐赠方面共4项,包括:通过公益性社会组织或县级以上人民政府及其部门等国家机关捐赠应对疫情的现金和物品允许企业所得税或个人所得税税前全额扣除[2];直接向承担疫情防治任务的医院捐赠应对疫情物品允许企业所得税或个人所得税税前全额扣除;无偿捐赠应对疫情的货物免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加;扩大捐赠免税进口范围。

(四)支持复工复产方面

支持复工复产方面共6项,包括:受疫情影响较大的困难行业企业2020年度发生的亏损最长结转年限延长至8年;阶段性减免增值税小规模纳税人增值税;阶段性减免企业养老、失业、工伤保险单位缴费;阶段性减免以单位方式参保的个体工商户职工养老、失业、工伤保险;阶段性减征职工基本医疗保险单位缴费;鼓励各地通过减免城镇土地使用税等方式支持出租方为个体工商户减免物业租金。

除上述4个方面的全国性税费优惠政策,地方也陆续出台了一些支持中小企业复工复产,帮助其渡过难关的税收政策,如:对因疫情原因,导致企业发生重大损失,正常生产经营活动受到重大影响,减免房产税、城镇土地使用税;对因受疫情影响办理申报困难的中小企业,由企业申请,依法办理最长3个月的延期申报等政策。

三、当前我国应对突发公共卫生事件税费优惠政策的不足

(一)应对突发公共卫生事件的税费优惠体系缺乏

目前国家出台的支持新冠肺炎疫情防控、支持企业复工复产的一系列税费优惠政策,在税收优惠政策方面,主要集中在增值税、企业所得税、个人所得税以及关税等单个税种;在费用优惠政策方面,主要为阶段性减轻企业社保费负担[3]。虽然这些优惠政策对疫情造成的经济损失在一定程度上起到减轻作用,但这些政策比较零散、不成体系,且多为临时性政策。

此外,全国性的税费优惠政策和地方性的自主补偿型税费优惠政策没有形成有效的联动。疫情对经济的影响具有全面性,因此,应当建立起应对突发公共卫生事件的税费优惠体系,形成应急预案,以便国家日后在应对突发公共卫生事件时能够快速、有效地实施,从而能够降低疫情对国家经济带来的损失。

(二)应对突发公共卫生事件的税费优惠方式单一

根据现行关于新冠肺炎疫情的税费优惠政策来看,税费的优惠方式主要集中在直接减免和税前扣除两种方式,而其他税收优惠方式如退税、投资抵免、亏损弥补等方式则很少,说明我国应对突发公共卫生事件的税费优惠方式还比较单一。

为更好地发挥税收支持疫情防控的职能,应积极拓宽应对突发公共卫生事件的税费优惠方式,通过更多样、更灵活的方式助力企业共渡难关,使其能够尽快从疫情产生的不利影响中恢复。

(三)应对突发公共卫生事件的税收征管不尽完善

根据此次新冠肺炎疫情的税费优惠政策来看多为几大实体税种方面的优惠政策,在税收征管方面的优惠政策则较少,仅有关于延长纳税申报期限的政策。如国家税务总局通知,根据疫情防控需要,在全国范围内延长2月、3月、4月的纳税申报期限,对湖北等疫情严重地区可视情况再适当延长,对受疫情影响办理申报仍有困难的纳税人可在此基础上依法申请进一步延期。

同时,明确了各级税务部门要积极拓展“非接触式”办税缴费服务,方便纳税人。但是对于在疫情期间的税收征管仅有延长纳税申报的政策或仅要求开展“非接触式”办税还远远不够。

目前,我国尚缺乏应对突发公共卫生事件的税收服务操作规定,导致疫情期间纳税人的特殊税务行为缺乏法治保障,不能适用实际工作的需要。

四、完善我国应对突发公共卫生事件税费优惠政策的建议

(一)建立应对突发公共卫生事件的税费优惠体系

建议国家建立一套统一、便于执行的应对突发公共卫生事件的税费优惠体系,形成全国性政策和地方性政策之间、普适性政策和特殊性政策之间、税和费之间以及各个税种之间的联动机制,并制定应急预案。一旦国家发生突发公共卫生事件,可以根据不同的响应级别,快速选取相应的税费优惠政策以应对,从而缩短政策出台的时间,让优惠政策尽早落地,帮助纳税人迅速享受政策,降低整个社会的经济损失。

(二)拓宽应对突发公共卫生事件的税费优惠方式

目前应对突发公共卫生事件的税费优惠方式比较单一,应拓宽税费优惠范围和方式。

首先,应扩大优惠政策涉及的税种,不能仅仅局限在增值税、企业所得税和个人所得税这几大税种上。另外,对于税收优惠方式,也应从直接减免、税前扣除这两种基本方式拓宽到投资抵免、退税、延期纳税、亏损弥补等方式上,如对应用于防护救治方面的研发费用给予加计扣除,对应用防灾救灾的设备给予投资抵免等。

(三)完善应对突发公共卫生事件的税收征收管理

在延期申报方面,建议按照突发公共卫生事件的等级来分别规定不同的延期申报时限,在此基础上再结合疫情灾情的特殊情形予以确定;在各税种的减免税管理方面,建议简化相关审批程序,使纳税人能够及时享受到税收优惠;在纳税服务方面,在开展“非接触式”办税缴费服务的基础上,建立具体的税收服务操作规定,同时在特殊情况下应允许“特事特办”“急事急办”。

四、结语

疫情发生以来,党中央、国务院部署出台了三批支持疫情防控和复工复产的税费优惠政策。第一批政策主要聚焦疫情防控工作;第二批政策主要聚焦减轻企业社保费负担;第三批政策主要聚焦小微企业和个体工商户。当前,全国新冠肺炎疫情防控工作正处在关键时期,国家出台的一系列税费优惠政策,将成为强有力的武器,对于统筹推进疫情防控和经济社会发展具有重要意义。