房产税对居民消费和收入分配效应的影响研究

——基于双重差分法的实证分析

徐鹏杰,王 宁

(聊城大学 商学院,山东 聊城 252059)

一、引言

房产税作为调节房地产市场健康的重要宏观工具,对于居民消费和收入分配效应均会产生显著的影响。学者对于房产税与居民消费、房产税与收入分配效应均做了一定的研究,但因为研究方法、对象、内容的差异,导致研究结果呈现一定的差异。(1)从房产税与居民消费的相关性而言,李俊松和王军(2017)①李俊松、王军:《房产税是否抑制了居民消费——基于沪渝改革试点区的DID分析》,《消费经济》2017年第3期,第33-38页。研究认为,站在居民消费视角来看,我国房产税试点中不存在明显的政策预期效应;房产税试点显著降低了试点城市的居民消费倾向和居民发展型消费支出,且对居民发展型消费的影响力度更大;对居民生存型消费也产生了一定的不利影响,但却并不显著。胡海生等(2018)②胡海生、董万好、王聪:《中国房产税改革对居民收入和消费的影响研究——基于可计算一般均衡模型(CGE)的模拟分析》,《税收经济研究》2018年第4期,第10-17页。研究发现,上海和重庆的房产税政策对收入调节、高收入居民的房产消费影响较小;房产税税率每提高0.5个百分点,税收收入约能够增加1000亿;房产税征收能够改善目前居民收入分配的不平衡,降低居民收入基尼系数;房产税征收会降低高收入居民消费水平,特别是房地产行业的消费,中低收入群体消费受影响较小。(2)从房产税与收入分配效应相关性来看,李永刚(2016)③李永刚、靳东升、孙黎黎:《房产税调节收入分配功能测度:一个数据模拟研究》,《西南民族大学学报》(人文社科版)2016年第10期,第103-106页。研究认为,从结构视角看,在保持房产税税率不变时,收入等级越高,收入分配调节功能就越强;在保持收入等级不变时,税率越高,调节作用越强。从整体视角看,税后基尼系数均小于税前基尼系数。吴彩玲(2019)①吴彩玲:《房产税对贫富差距的影响》,中国科学技术大学硕士学位论文,2019年。研究认为,上海的房产税改革政策显著扩大了贫富差距,而重庆的房产税改革政策显著缩小了贫富差距。究其原因,主要是两地房产税政策在征收对象以及税率设计上存在明显差异。杜莉和郭玮琳(2019)②杜莉、郭玮琳:《如何征收房产税更有利于调节收入分配——基于城镇住户调查数据的模拟分析》,《河北大学学报》(哲学社会科学版)2019年第5期,第82-89页。研究认为,在房产税改革初期,宜采用窄税基高税率的征收模式;同时考虑到地区差异,在上海等居民人均收入高而住房面积低的地区,宜适当提高免税面积和税率。综合来看,上述研究为本文探究房产税与居民消费、收入分配效应的相关性具有重要的借鉴意义,但仍存在可以改进的空间。本文在给出房产税对居民消费、收入分配效应的影响机理的基础上,尝试基于双重差分法深入研究其内在关联,为房产税的推行及规避房产税推行过程中引致的利空效应提供一定的理论支撑。

二、房产税对居民消费和收入分配效应的影响机理

(1)房产税对居民消费的影响机理。房产税对居民消费的影响机理主要集中在直接效应和间接效应两个方面(王咏,2012③王咏:《中国的财税政策对居民消费影响的实证分析》,河南大学硕士学位论文,2012年。;刘甲炎,2014④刘甲炎:《我国房产税改革效果评估及对居民储蓄行为的影响研究》,华中科技大学博士学位论文,2014年。;Du and Zhang,2015⑤Du Z, Zhang L.Home-purchase restriction, property tax and housing price in China: A counterfactual analysis.Journal of Econometrics, 2015, 188(2): 558-568.;席卫群,2015⑥席卫群:《财产税对居民消费的影响——基于财产税负的测算》,《学海》2015年第02期,第118-123页。;姚璨,2017⑦姚璨:《房价对城镇家庭消费的影响研究》,厦门大学硕士学位论文,2017年。)。其一,就直接效应而言。本文分析的房产税主要是针对住房持有环节加征的税收,基于此将居民分为两类:房产税纳税居民和房产税非纳税居民。房产税对上述两类居民消费行为的影响的直接效应主要是预期角度传导的。从应纳房产税的居民来看,房产税直接增加了其生活成本,其势必通过调整消费支出预期,增加房产税支出,这直接导致其减少在某些方面的既定支出,从而降低了居民的消费能力,这种直接影响机理也被称为“房产税的收入效应”。从房产税非纳税居民来看,房产税增加了其当下持有房产和未来购买房产的成本,使得居民认识到储蓄收益率会逐步低于投资收益率,倾向于增加当前投资而非当前储蓄额度,导致居民会降低储蓄规模,进而转向投资和消费,且这种投资和消费会更加理性,这种储蓄与消费占比的调整又被称为“房产税的替代效应”。总结来看,无论是房产税纳税居民还是房产税非纳税居民,房产税都会增加居民的消费支出。

其二,就间接效应来看,主要是从长期视角下对于住房具有不同需求的居民的消费行为进行分析。根据此视角,可以分为刚性住房需求、一般性住房需求、无住房需求三类。从具有刚性住房需求的居民来看,加征房产税并不会影响其购房计划,但会增加其购房支出,迫使购房者会更加细致地对房产商品进行对比甄选,以期望获得在公共教育、公共交通、公共医疗、公共体育等基本公共服务方面更多的便利性,侧面会导致居民非住房性支出的增加。从一般性住房需求的居民来看,购买房产并不是这类居民特别急切需要解决的需求,由于房产税同样会增加其购房支出,对于购房资金准备不够充分的这类居民而言,房产税会直接延缓他们的购房时间,随之购房需求也被推后了,这便意味着这部分居民的住房消费将显著下降。从无住房需求的居民来看,住房需求已经不是其必备需求,因为住房需求早就被满足了,甚至会持有多处住房并在市场上出租。随着房产税的开征,其持有房产的成本直接被拉高,导致出租环节的房租会出现一定程度的降低,另外还会导致这类居民出售部分房产。无论是哪种行为都将直接导致该类居民收入水平的提升,会增加在非房产层面的消费支出。总结来看,房产税对居民消费支出的影响是不确定的。根据上述分析,本文提出如下研究假说1:

假说1,房产税对居民消费行为的影响是不确定的。

(2)房产税对居民收入分配效应的影响机理。前文在分析居民收入分配效应现状时主要是对城镇居民可支配收入和农村居民可支配收入之间的差距进行分析,因此探究房产税对居民收入分配效应的影响机理应当从城镇居民和农村居民两个视角进行分析(John,2011①John Arthur Spry.The Effects of Fiscal Competition on Local Property and Income Tax Reliance.Topics in Economic Analysis& Policy,2011,5(1).;徐丽琴,2012②徐丽琴:《房产税改革的收入效应评估:基于现有理论与数据的评论》,《财政监督》2012年第30期,第55-58页。;沈灵燕,2014③沈灵燕:《房产税的经济效应分析及其改革优化建议》,华东师范大学硕士学位论文,2014年。;Ingrid et al.,2016④Ingrid G.Ellen,Keren M.Horn,Katherine M.O'Regan.Poverty concentration and the Low Income Housing Tax Credit: Effects of siting and tenant composition.Journal of Housing Economics,2016,34.;Katherine et al.,2017⑤Katherine Bailey,Omar Bareentto,Christina Fernandez,Hilary Jaffe,Crystal Kay,Kathryn Mullin,Theresa Omansky,Alec Rubenstein,Sara Silverstein.Poverty Concentration and the Low Income Housing Tax Credit Effects of Siting and Tenant Composition.Journal of Affordable Housing & Community Development Law,2017,25(3).)。其一,就城镇居民而言,根据前文部分章节分析,房产税将会减缓房价增速,甚至是降低房价水平,因此城镇居民的住房合理投资需求和投机需求都将被显著抑制,最终出现一段时期的震荡式上下波动状态。就城镇居民可支配收入而言,其房产方面的支出将在一定程度上下降,转向其他层面的投资和消费。但房产税又在一定程度上增加其住房持有成本,因此居民的消费倾向会逐步提升,而储蓄倾向则会逐步下降,最终表现为居民收入的增速低于居民消费增速。其二,就农村居民而言,房产税会增加农村居民向城镇转移的购房成本和住房持有成本,在一定程度上会延缓农村居民向城镇转移的速度。随着乡村振兴战略的提出,与之相关的乡村基本公共服务供给、乡村教育、乡村医疗等方面的水平不断提升,导致农村居民的基础教育、基本医疗等方面的诉求在乡村这一行政级别上便可以得到有效解决,进一步弱化了部分农村居民向城镇迁移的倾向。在农村居民收入层面表现为收入水平不断提升,且能享受到高质量低成本的公共服务,某种程度上其生活在农村的支出低于其在城镇生活的支出,即农村居民的收入增速快于其消费支出的增速。综上所述,城镇居民可支配收入增速将低于农村居民可支配收入增速。根据上述分析提出如下假说2:

假说2,房产税有利于降低城乡居民可支配收入差距。

三、计量模型、变量测定与数据来源

(1)计量模型设定。为准确分析房产税对居民消费和收入分配效应的影响,本文尝试从制度经济学的视角出发,采用双重差分法(Difference in Difference,DID)来构造准实验计量模型。房产税的实施对于地方政府、企业、个人均会产生显著的影响,并且这种政策的实施对象仅在上海和重庆地区开展,而其他的29个省、自治区、直辖市暂未进行。因此具备很好的准实验的特征,可以将上海和重庆设置为处理组(treatment,实验组),其他28个地区(西藏囿于数据全面性不包括在内)作为对照组(control)。将某一地区是否为处理组进行数学区分与界定:对于处理组而言,其等同于D1=1。对于对照组而言,其等同于D2=0。将政策发生时间节点前后对地区进行区分与界定:由于房产税政策是2011年开始试点执行,对于2011年之前而言(before),其等同于T1=0,表示政策还未发生。对于2011年之后(含2011年)而言(after),其等同于T2=1,表示政策开始执行。之后通过D1和D2的数值便可以对政策试点地区政策试点前、政策试点地区政策试点后、非政策试点地区政策试点前、非政策试点地区政策试点后,在地区和政策节点上进行有效区分。通过双重差分,可以测度房产税试点地区房产税对居民消费和收入分配效应的影响。其数学原理如下,构造数学模型:

式(2.16)有效地考虑了其他非房产税的宏微观因素对居民消费和收入分配效应的影响,并通过对对照组差分的方法消除了上述影响。就DID方法的有效性而言,国内外学者采用该方法有效分析了大型体育赛事与城市发展(朱书琦,2018)①朱书琦:《大型体育赛事能否推动城市产业发展?——基于DID模型和事件研究法的实证分析》,浙江工商大学硕士学位论文,2018年。、金融危机和企业经济效益(周飞龙,2017)②周飞龙:《金融危机对企业经济效益的影响研究——基于DID的实证分析》,湘潭大学硕士学位论文,2017年。、教育制度与经济增长(朱光宇,2017)③朱光宇:《教育制度与地区经济增长——以“985工程”为例基于DID模型分析》,武汉大学硕士学位论文,2017年。等政策效应的影响。基于上述分析,本文构造如下计量模型,

对于基准计量模型(2.17)而言,被解释变量Y为居民消费(CON)和城乡居民可支配收入差距(GAP),核心解释变量是通过虚拟变量D和T进行呈现的房产税加征情况。参考学者(李婷和张雅丽,2019④李婷、张雅丽:《区域财政支出对居民消费的门槛效应研究——基于人口结构、收入水平差异的视角》,《经济论坛》2019年第05期,第55-62页。;任鑫和葛晶,2019⑤任鑫、葛晶:《金融发展、收入结构与城镇居民消费结构》,《宏观经济研究》2019年第01期,第30-36+64页。;林霜,2018⑥林霜:《新城镇化进程对我国居民消费率的影响:基于1978-2017数据的实证》,《商业经济研究》2018年第24期,第45-47页。)的研究,将人口年龄结构(少儿抚养比,YEA;老年抚养比,YEB)、财政支出(FEX)、金融发展(FIN)、城镇化水平(URB)作为控制变量纳入模型中。进而得到如下计量模型(2.18)和(2.19),为降低数据波动性,对计量模型(2.18)和(2.19)中的数据取自然对数处理。

(2)变量设定与数据来源。从核心解释变量居民消费(CON)来看,采用居民人均消费总量(CONA)、居民生存型人均消费支出(CONB)、居民发展型人均消费支出(CONC)进行测度。生存型居民消费主要包括食品烟酒消费、衣着消费、居住消费、生活用品及服务消费。发展型居民消费主要包括交通通信消费、教育文化娱乐消费、医疗保健消费。对于各种差异化消费的权重指数采用熵值法进行赋权。

从核心解释变量收入分配效应(GAP)来看,采用城乡居民可支配收入差距来测度,具体是采用城镇居民可支配收入与农村居民可支配收入的比值表示。

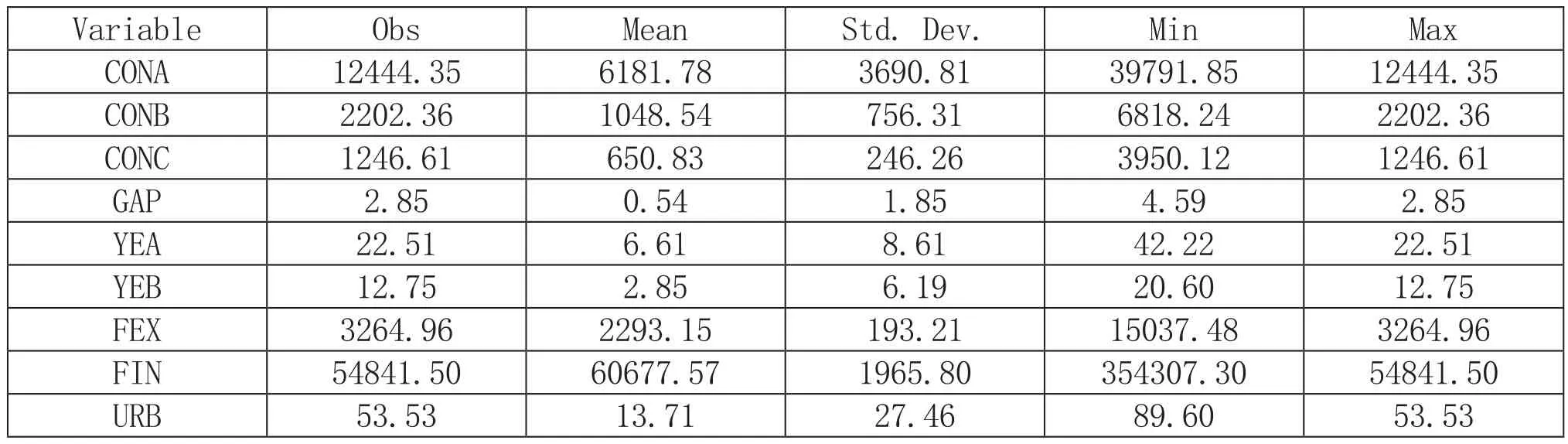

从控制变量来看,少儿抚养比(YEA)采用1-14周岁人口占15-64周岁人口比重表示。老年抚养比(YEB)采用65周岁以上人口占15-64周岁人口比重表示。财政支出(FEX)采用各地区实际财政支出发生额表示即可。金融发展(FIN)采用各地区年末金融机构存贷款总额表示。城镇化水平(URB)采用城镇人口所占总人口的比重表示。所有数据均源自《中国统计年鉴》、各地方统计年鉴及EPS数据库。研究数据的时间维度是2006年至2017年。表1给出了所有变量的描述性统计,据表可知,变量最大值、最小值、标准差表明变量存在较大的波动性和异质性。

表1 变量的描述性统计

四、实证结果分析

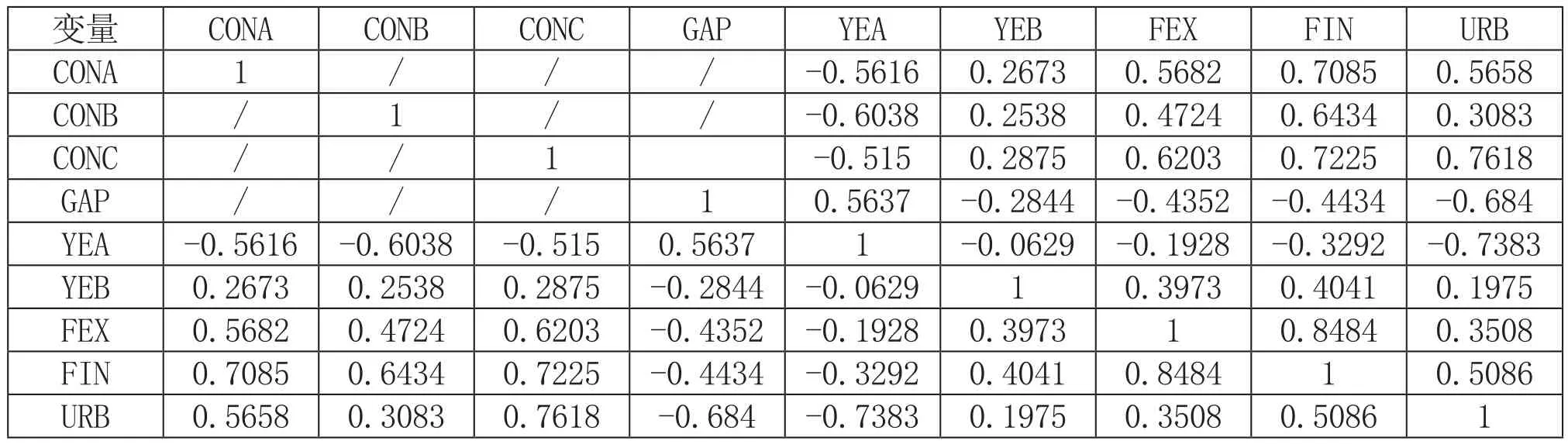

(1)计量检验结果分析。实证分析之前,需要对变量之间的相关性、平稳性、协整性进行检验,以规避变量之间多重共线性、非平稳性引致有偏的估计结果。从相关性来看,如前文所采用的皮尔逊相关性检验方法,分别以居民人均消费支出、居民生存型人均消费支出、居民发展型人均消费支出、城乡居民可支配收入差距作为被解释变量下进行相关性检验,具体结果如表2所示。据表可知,变量之间并不存在高度的相关性,即可以进行后续的面板数据单位根和协整检验。

表2 皮尔逊相关性检验

就面板数据单位根检验而言,其检验方法较为丰富。原假设为存在单位根,备择假设为不存在单位根。就单位根而言,又可以分为同质单位根和异质单位根两种。前者主要包括LLC(Levin-Lin-Chu)和IPS(Im-Peraran-Shin)两种单位根检验方法,后者主要包括Fisher-ADF单位根检验。学者多采用这三种方法进行单位根检验(李斌和吴书胜,2016①李斌、吴书胜:《城市化进程中贸易开放的碳减排效应》,《商业经济与管理》2016年第03期,第22-34页。;李文艳和吴书胜,2016②李文艳、吴书胜:《金融发展与产业结构升级——基于经济危机视角的实证研究》,《金融论坛》2016年第3期,第18-29页。)。本文将延续上述学者的做法,采用上述三种方法对所有变量的平稳性进行检验,具体结果如表3所示。根据判定标准,所有变量的水平序列均在高显著性水平下拒绝原假设或者存在变量的特定差分序列在相同阶数下拒绝原假设,即表征变量是平稳连续的。据表可知,所有变量的水平序列并未完全拒绝原假设,但所有变量的一阶差分均通过显著性水平为5%的假设检验,表示高度显著拒绝原假设,即变量是平稳连续的,可以进行协整检验。就面板数据的协整关系而言,采用EG两步法进行检验,发现核心解释变量、控制变量与被解释变量之间存在一种长期稳定的均衡关系,即可以进行计量回归分析估算解释变量的待估参数。

表3 面板数据的单位根检验

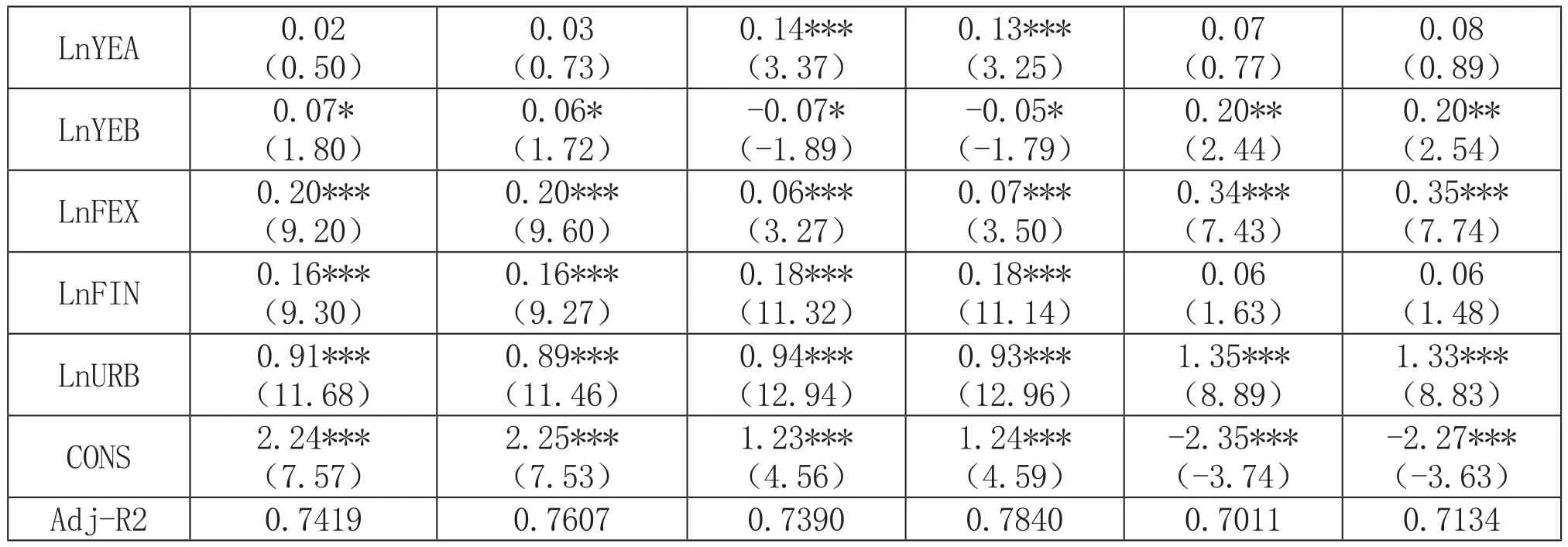

(2)实证结果分析。为有效分析房产税对居民行为的影响及影响程度,表4给出了房产税对居民人均消费影响的计量回归结果,表5给出了房产税对收入分配效应影响的计量回归结果。其中分别以上海和重庆为处理组,以其他29个地区作为控制组进行回归分析。表2.28中计量模型的被解释变量为居民人均消费(CONA)、居民生存型人均消费(CONB)、发展型人均消费(CONC),CONA对应的模型为M1和M2,CONB对应的模型为M3和M4,CONC对应的模型为M5和M6。表2.29中被解释变量为城乡人均可支配收入比值,对应上海和重庆的模型为M7和M8。从修正的拟合优度(Adj-R2)来看,模型M1至M8的相应数值分别为0.7419、0.7607、0.7390、0.7840、0.7011、0.7134、0.6064、0.6099,表明计量模型中涉及的解释变量对于居民消费和收入差距波动特征的74.19%、76.07%、73.90%、78.40%、70.11%、71.34%、60.64%、60.99%,占比相对较高,表明回归结果是有效合理的。

其一,CONA为被解释变量下,DT在M1和M2中回归系数分别为-0.07、-0.018,依次通过了显著性水平为10%、1%下的假设检验。同时D在M1和M2中回归系数分别为-0.01和-0.03,均通过了显著性水平为10%的假设检验,而T相应的系数为0.01、0.01,但均未通过10%以内显著性水平下的假设检验。由此表明房产税对于居民人均消费的影响具有抑制作用,在房产税政策开征之后,通过市场倒逼居民调整自身的消费预期和消费结构。其二,CONC为被解释变量下,DT在模型M5、M6视角下回归系数分别为0.13和0.27,分别通过显著性水平为5%和1%下的假设检验。D在模型M5和M6下的回归系数分别为0.42和0.30,依次通过显著性水平为10%和5%的假设检验。T相应回归系数分别为0.02和0.02,但并未通过一定显著性水平下的假设检验。表明房产税的开征对于扩大居民发展型人均消费是有显著促进意义的。上述三种研究结果与假说1是高度一致的,即房产税对居民人均消费的影响是不确定的,具有结构差异的特征。其三,GAP为被解释变量下,DT在模型M7和M8下的回归结果依次为-0.11和-0.04,且分别均通过了显著性水平为1%和10%的假设检验。D的回归系数分别为-0.20和-0.07,均通过了显著性水平为10%的假设检验。T相应模型中的回归系数分别为0.03和0.03,且均通过了显著性水平为1%的假设检验。表明房产税的开征有利于缩小城乡居民可支配收入差距,对于收入分配效应有良好的正向促进效用,这与研究假说2相一致。

表4 房产税对居民人均消费影响的计量回归结果

注:***、**、*表示通过显著性水平为%、5%、10%的统计检验,括号内为t值。

表5 房产税对收入分配效应影响的计量回归结果

五、政策建议

本文在分析房产税对居民消费和收入分配效应的理论机制的基础上,采用双重差分的方法研究了以上海、重庆两地区作为处理组下的影响效应,研究样本选用的是30个省、直辖市、自治区的面板数据进行研究。研究发现房产税虽对居民消费的影响结果是不确定的,却有利于降低城乡收入差距,并具有很好的调节效应。启示地方政府在当下经济下行压力较大的宏观经济背景下,需要注重房产税的使用及相关要素的调节,最终促使通过房产税来促进居民消费的提升和城乡收入差距的缩小。可以尝试从如下两方面着手工作:(1)加强研究,制定差异化预案。地区之间非均衡发展是我国的基本国情,需要各地政府在制定房产税征收方案时,了解地区的差异化特征,基于本地实际情况和房产税开征的目的设计房产税要素。对于已经开征房产税的地区应跟踪研究分析,适时调整房产税政策;对于还未开征房产税的地区,应该做好研究备案。(2)注重配套,充分发挥房产税对居民消费和收入分配的调节效应。诸如,房产税势必对居民的房地产消费需求产生较大的影响。影响因素主要表现在购房成本及房产附近的公共资源等方面。特别是对于刚需消费者而言,加强房产周边的教育、医疗、体育、文化等公共资源的供给,有利于改变其购房的倾向。再诸如,对于贫富差距较大的地区而言,房产税对于抑制富人的房产需求,适度满足低收入群体的房产需求具有一定的调节作用,最终有利于降低地区的贫富差距,对于全面建成小康社会,弱化地区社会矛盾具有重要意义。