中国省际科技金融效率测度及其影响因素分析— —基于空间面板模型实证研究

许世琴,尹天宝,阳 杨

(重庆工商大学财政金融学院重庆400067)

科技和金融作为经济发展两大引擎,二者密切联系、相互结合,推动了实体经济发展。随着我国经济进入新常态,人口红利下降、能源问题日渐突出,传统依赖高投资、高投入的经济发展模式受到挑战,转变经济发展内涵,推动以科技创新型为主体的经济发展模式已是必然。2011 年,国家“十二五”科技规划及相关科技金融意见正式出台,标志着科技金融已正式列为国家科技创新战略。2012 年中共中央、国务院颁布了《关于深化科技体制改革加快国家创新体系建设的意见》,指出要将科技服务于经济社会发展放在首位,促进科技和金融结合,加快实现创新型发展,同时加大对中小科技企业的技术创新和金融支持,促进科技创新。2016 年,中央政府颁布《国家创新驱动发展战略纲要》,强调科技创新对经济发展支持作用,需转变传统粗放式经济增长模式来持续提升我国经济发展的质量和效益。截至2017 年底,我国研发R&D 投入强度从2005年1.22% 上升至2017 年2.13%,较2016 年提高0.02 个百分点,相应的R&D 研发经费支出、技术市场成交额、高新技术产业主营业务收入及专利申请授权量分别从2005 年的2449.97 亿、1551.37 亿、33921.78 亿和30.16万项上升至2017 年17606.13 亿、13424.00 亿、159375.81 亿和170.51 万项,比2005 年增长618.62%、765.30%、369.83%、465.35%,平均涨幅分别为51.51%、63.75%、30.81%、38.78%。但科技投入增加能否有效地转化为科技成果、科技金融效率又受到哪些因素影响、如何提高科技金融效率等问题,受到众多学者的关注。本文试图从科技金融效率视角出发,在测度我国2005—2016 年30 个省(市、区)科技金融效率基础上,通过空间面板模型实证分析研发经费投入、科研氛围、政府支持力度、高技术产业发展水平、科技创新等影响因素对科技金融效率的影响,并根据结论提出相关政策建议以提高我国科技金融效率。

一、文献回顾

国外关于科技金融的研究成果比较丰富,但大多数研究集中在理论层面,较少从实证方面研究科技金融效率。Gurley 和Shaw[1]认为金融业对科技水平提高有重要作用,同时科技水平的提高对金融业发展也有重要影响。Bencivenga[2]利用世代交叠模型发现金融市场交易成本的高低对技术创新周期的影响不同,当金融交易成本较高时,金融市场资金就会流入发展期较短、风险较低的创新技术企业;金融市场成本交易较低时,金融市场资金才会支持发展期较长、风险较高的创新技术企业。Levine[3]认为金融发展创新能进一步解决科技企业融资问题,从而促进科技不断创新。Chowdhury 和Maung[4]研究发现金融业发展水平越高的国家,研发经费相应越高,金融发展水平与科技发展有显著正相关关系。

相比国外,我国对科技金融相关研究起步较晚,陈敏和李建民[5]通过随机前沿距离函数对中国区域科技创新绩效研究,发现区域金融中介与区域科技创新有显著正向关系,而区域金融中介贷款规模对区域科技创新有阻碍作用。马卫刚和张红丽[6]利用DEA 模型对我国2007—2012 年中国科技与金融效益分析,发现导致科技金融效率呈现下降趋势的主要原因是金融资源配置效率不合理。杜金岷等[7]采用三阶段DEA 模型对我国区域科技金融效率进行测算,发现不同省份科技金融效率受环境因素较大,且只有少数省份效率处在生产前沿面上,大多数省市的纯技术效率和规模效率较低,科技金融效率高低主要受规模效率的影向。章思诗和李姚矿[8]利用DEA-Tobit 模型对我国科技金融效率分析表明,科技投入的增加对科技金融效率并没有显著影响。李林汉等[9]采用相同方法研究我国2015 年各地区科技金融效率,发现我国省际科技金融效率普遍较低,只有少数省市技术效率处于前沿面,大多数省份技术效率有待提高,且高技术产业科研经费投入对科技金融效率影响程度最高。同样,童纪新和曹越美[10]也用相同方法对我国“一带一路”沿线17 个省市近5 年面板数据研究发现,科技金融效率主要是受到规模效率的影响,不同区域的效率高低不同,东南板块较高,西北板块较低;除政府财政科研支出对其存在消极影响外,高技术产业规模等因素与科技金融效率呈显著正相关。

通过文献梳理发现:关于科技金融研究较多,对科技金融效率研究相对较少,同时大多数文献仅对某年的区域或省市数据进行分析;模型选择上,大部分研究采用OLS(最小二乘法)回归方法分析,对科技金融效率影响因素分析空间效应不足。本文旨在相关研究成果上,弥补以往研究的缺陷,选取我国30 个省(市、区)作为样本,通过DEA-BCC 模型测出相应科技金融效率之后,采用空间计量模型分析影响科技金融效率的因素。

二、科技金融效率测度与分析

(一)DEA 模型介绍

美国运筹学家Charnes 和Rhoder[11]最早提出DEA 模型用于评价相同部门间的相对有效性,根据规模报酬特征分为CCR(Charnes-Cooper-Rhodes)模型和BCC(Banker-Charnes-Cooper)模型,分别表示规模报酬不变和可变模型。据此,本文采用规模报酬可变BCC 模型分析科技金融投入产出效率,相应DEA 模型公式如下:

其中:j = 1,2,…,n 表示决策单元;X、Y 分别是投入、产出向量;λj为各单位系数组合;θ 为效率评价值;S-、S+为松弛变量。DEA 模型本质上是一个线性规划问题,该公式含义如下:若θ = 1,S+= S-= 0 表明DEA(数据包络分析)模型测算效率相对有效,θ = 1,S+≠0,或S-≠0,θ <1 则测算效率值相对无效。而BCC 模型测算的效率值在CRR 模型基础上将综合效率值分解为规模效率和技术效率,若相应效率值为1,表明DEA 模型测算效率值相对有效;否则表明效率相对无效,需要改变相应的投入或产出达到DEA 相对有效。

(二)指标选取说明及数据来源

考虑数据可得性和可获取情况下,测量科技金融效率指标要保证真实有效地反映科技金融投入与产出的实际情况,指标体系见表1。借鉴江湧等[12]、黄瑞芬和邱梦圆[13]的研究方法,本文从企业投入、政府支持和金融市场支持角度选取相应科技金融投入产出指标。科技投入方面,选取R&D 经费内部支出(X1)反映企业事业单位用于内部科技活动和相关实验发展的研究支出,研究经费投入强度与规模直接影响到地区自主创新水平,是反映科技金融投入的重要指标;选取R&D 人员全时当量(X2)反映各地区对科技活动的人力资本投入;选取政府财政科技拨款(X3)反映政府对于科技的支持力度;选取金融机构贷款余额与研发经费内部支出比(X4)反映地区金融市场发展对科技金融发展支持。在科技金融产出方面,选取专利授权数量(Y1)和国内外检索三大科技论文数量(Y2)来衡量一个地区科技活动成果;选取技术市场合同成交额(Y3)反映各地区技术与产业融合发展程度;高技术产业发展是地区科技进步的不竭动力,选取高技术产业主营业务收入(Y4)指标衡量地区高科技产业发展水平。本文研究样本是2005—2016 年我国30 个省(自治区、直辖市)(不包括港澳台地区以及缺失数据较为严重的西藏地区)的面板数据,数来源《中国高技术产业统计年鉴》《中国统计年鉴》《中国科技统计年鉴》和Wind 数据库。

表1 科技金融效率测算指标体系

(三)科技金融效率测算结果与分析

通过DEAP2.1 软件测算省际科技金融效率,具体结果见表2 和图1。从表2 和图1 可知,我国2005—2016 年各省份科技金融投入产出效率差异较大,全国总体科技金融综合效率、纯技术效率和规模效率均值分别0.7294、0.8587 和0.8361,科技金融效率水平相对比较低,其中,上海、北京、吉林、广东、江苏、浙江、甘肃、重庆、陕西和黑龙江总共10 个省市的综合效率基本处在有效前沿面,说明这些省市基本实现既定投入产出最大化。除上海、浙江少数地区呈现规模报酬递增之外,其他地区均呈现规模报酬不变和递减现象,说明这些地区高技术产业和金融相关行业规模相对过大。大部分中西部地区科技金融综合效率、纯技术效率和规模效率相对较低,科技金融综合效率远低于技术效率和规模效率,表明这些地区科技金融效率主要依赖于相关高技术产业和金融相关产业的整合。其中内蒙古、宁夏、山西、河北和广西等省份地区科技金融效率远低于全国水平,表明中西部大多数地区科技金融效率的提升空间较大。另外发现上海、北京、江苏、浙江、重庆等省份经济、金融和高技术产业发展较高的地区,相应科技金融效率较高,科技金融效率与地区经济、金融等有正相关性,提高科技金融效率对地区经济、金融发展也具有重要现实意义。

表2 省际科技金融效率估计值(2005—2016 年均值)

图1 2005—2016 年各省市科技金融效率均值

(四)科技金融效率空间相关性分析

相邻地区之间的经济、金融和产业发展等相互影响,区域科技金融发展也具有一定的同步性,主要通过相邻地区之间的资源优势(人力资源、科技进步和技术辐射等)途径实现,由此产生科技金融效率的空间聚集现象。空间相关性的检验一般采用Moran's I 指数和Geary's C 检验。

Moran's I 指数由Moran(1948)年提出,其定义数学表达为

Moran's I 的取值一般介于0~1,当Moran's I 值大于0 表明变量存在空间正相关关系,小于0 存在负自相关关系,等于0 则无自相关关系。

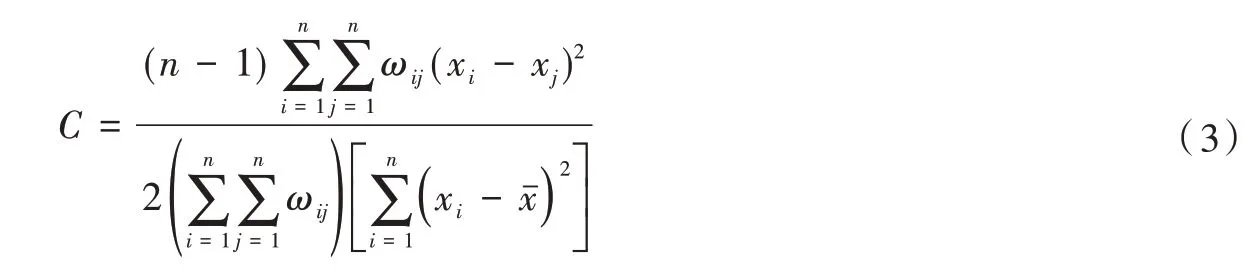

Geary's C 由Geary(1954)年提出,其定定义数学表达式为

Geary's C 与Moran's I 都是对是否存在空间相关性的检验,但相对Moran's I,Geary's C 对局部空间自相关更为敏感,且取值一般介于0~2,大于1 时表示负自相关,等于1 表示不相关,小于1 表示正相关。

空间相关性检验需要对相应空间权重矩阵的确定,而省会城市作为一省政治、经济和金融中心,能够很好代表该省份金融、经济、产业和科技金融发展状况,距离较近省份相互之间影响较大,距离较远省份相互之间影响较小。因此,本文采用各省省会城市之间的距离平方倒数标准化值作为空间权重矩阵。相应空间权重矩阵构造之后,使用Geary's C 与Moran's I 对科技金融效率空间相关性进行检验,检验结果见表3。由表3 可知,科技金融效率的Moran's I 指 数 在2005、2008、2010 和2014 年 等 少 数 年 份 上 不 显著,总体上在10%、5%显著水平上不同省市之间存在空间正相关性。同时也表明我国东部沿海地区科技金融效率高于中西部地区,可能是因为科技金融效率的空间溢出效应,距离较近省市出现强烈模仿,具有高科技金融效率省市和低科技金融效率分别相互集群,相互影响。鉴于此,对省际科技金融效率相关实证研究,区域之间的溢出效应不容忽视。

表3 科技金融效率的Moran’s I 和Geary’s C

三、科技金融效率影响因素指标选取

对科技金融效率影响因素指标选取本文参考相关学者所研究内容[8-10],选取以下指标作为影响科技金融效率的主要因素。第一是研发经费投入强度(Z1),反映企业对科研方面资金支持力度,企业研发经费投入强度越高相应科技创新支持力度越强,科技金融效率越高;第二是科研氛围(Z2),良好的科研氛围可以促进科技成果研发,提高科技金融效率;第三是政府支持力度(Z3),政府是影响地区科技金融效率的重要影响因素,高技术企业大多数属于高风险、成长周期比较长的公司,民间资本对其资金支持难以持续,这时政府的扶持尤为重要,选取地方财政科学技术支出与地方财政支出比值来衡量政府支持力度;第四是高技术产业的资金规模(Z4),高技术企业是科技成果转化的落脚点,高技术企业规模越大,资金越充足,科技金融效率越高,用高技术产业主营业务收入与各地区GDP 比值反映各地区高技术产业资金规模。第五是金融支持规模(Z5),金融市场是企业融资和转化资金投向的主要场所,能积极引导资金的流向,实现资本市场资源的最优配置,为科技金融效率的提高提供有力保障,选取各地区金融存款与贷款之和与GDP 占比来衡量金融市场对科技金融效率支持程度;第六是技术进步率(Z6),科技金融发展植根于科技创新进步,技术创新在催生科技创新要素的同时,将内生的科技创新能力外化为科技创业的动力,从而推动科技金融发展,选取地方专利授权数/全国专利授权数来表示地区技术进步率。总之,本文以研发经费投入强度、科研氛围、政府支持力度、高新技术主营业务收入占比、金融支持规模以及技术进步率实证检验对科技金融效率影响。

四、空间计量模型构建和实证结果分析及解释

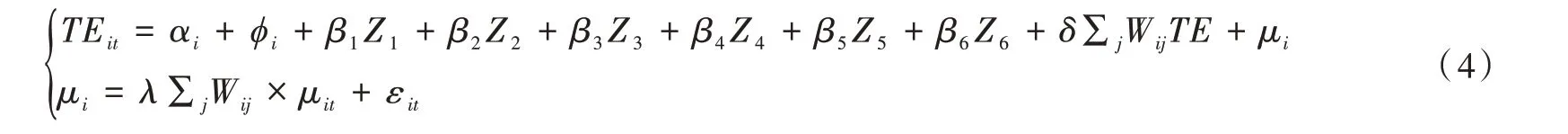

基于前文区域之间的科技金融效率检验有着显著的空间效应,应该采用空间计量方法来实证研究上述影响因素对科技金融效率的影响。由于本文使用中国30 个省市的面板数据,因此,以固定效应模型为基础建立相应空间面板模型,如式(4)所示:

其中:Wij表示相应空间权重矩阵;TEit表示相应因变量;Z1、Z2、Z3、Z4、Z5和Z6表示相应自变量;β1、β2、β3、β4、β5和β6表示相应自变量回归系数;δ 代表空间自回归系数;λ 代表空间误差系数,若δ 取值为0,λ 不为0 表示模型是空间误差模型(SEM),若δ取值不为0,λ 为0 是空间滞后模型(Sar);αi和δ 分别表示空间固定效应、时间固定效应模型。对模型(4)实证分析之前,需要检验空间滞后和空间误差模型是否合适,检验方法通过LM-sar 和LM-err 统计量显著性水平判定,检验结果见表4。

根据表4 结果可知,混合效应和时间固定效应模型稳健LM-sar和LM-err 在1%显著性水平显著,空间固定效应LM-err 和双向固定效应LM-sar 检验在5%水平上显著,但空间固定效应LM-sar 检验和双向固定效应LM-err 检验未通过显著水平检验。这表明,采用空间计量来进行实证分析是合适的。同时,比较LM-sar 和LM-err 的统计量大小,可以看出除空间固定效应模型中LM-sar 统计量比LM-err 的统计量小外,其他模型中均比LM-err 统计量大,因而选择空间滞后模型较为合适。

表5 给出了相应四种模型的估计结果,通过表5 可知,无论是在面板SAR 模型还是在面板SEM 模型中,双向固定效应模型的R2及相应的对数似然函数值最大,这表明双向固定效应模型最为适合。因此,本文选择面板SAR 模型中的回归结果加以解释。

表4 科技金融效率不同固定效应下LM 检验结果

表5 空间面板数据估计结果

据表5 面板SAR 双向固定效应模型回归结果可以发现,研发投入强度(Z1)在1%水平上对科技金融效率影响显著为负,这与前文理论不一致,可能的原因在于高技术产品和专利的创新具有高风险性,往往研发费用的投入并不能有相应科技成果产出。科研氛围(Z2)在1%水平上显著为正,这与前文理论一致,良好的科研氛围能促进相应科技成果的转化。政府支持力度(Z3)对科技金融效率在10%显著水平上有正向影响,政府支持有利于科技金融效率的提升。高技术产业的资金规模(Z4)在1%显著水平上对科技金融效率有显著影响,表明高技术产业市场资金规模对科技金融效率有明显促进作用,章思诗等研究结果也支持这一结论。金融支持规模(Z5)和技术进步(Z6)对科技金融效率有显著正向影响,这与大多学者研究一致。

五、结论与政策建议

本文通过DEA-BCC 模型测算我国2005—2016 年30 个省(区、市)的科技金融效率,选取R&D 经费投入强度、科研氛围、政府支持力度、高技术产业资金规模、金融支持规模和技术进步等影响因素,运用空间计量模型实证对科技金融效率影响,得到以下结论:我国科技金融平均效率较低,只有少数金融、经济发展水平较高,人才优势明显的地区(上海、北京、吉林、广东、江苏、浙江、甘肃、重庆、陕西等)科技金融效率达到或接近1,而中西部大多数地区科技金融效率较低,个别地区(山西、宁夏等)科技金融效率低于0.5,地区差异明显;各省(区、市)之间科技金融效率具有较强的空间集聚特征,模仿效应强烈,大多数省市科技金融效率具有空间依赖性特征;影响科技金融效率因素除研发经费投入强度对科技金融效率有显著负向影响外,科研氛围、政府支持力度、高技术产业资金规模、金融支持规模以及技术进步对科技金融效率均有显著正向影响。

根据以上结论提出如下政策建议:第一,改善高技术产业经费投入体系,高技术产业科研经费投入对科技金融效率有显著负向影响,因此,各省市高技术产业科研投入机构应该合理优化科研资金,完善科技资金的使用方法,加强对资金使用的落实、监督和效益评价,促进科研成果的转化,扩大高技术产业规模以提高科技金融效率;第二,科研机构作为科技成果的产出基地,需加大科研机构基础建设,增加科技企业、科研机构的数量,优化科技产业规模,建立良好的科研氛围来提高科技金融效率;第三,对于高风险、周期较长、资金投入较大的高新技术产业,政府需要加大扶持力度,优化金融资源的空间布局,减少区域之间金融配置不平衡问题,增强金融资源的利用率来提高科技金融效率;第四,科学技术是第一生产力,在丰富科技创新和科学技术理论的基础上,应将相应的理论应用到实际的科技产品中,以促进科技进步来提高科技金融效率。