獐子岛递延所得税资产会计信息质量研究

(河北经贸大学 河北 石家庄 050061)

一、獐子岛公司递延所得税资产确认研究

(一)獐子岛公司简介

獐子岛集团股份有限公司于1958年建成,是一家综合性的海洋食品有限公司,公司以水产养殖为主,包括海产品培育、养殖、加工、贸易、运输等。

而在2014年,由于自然灾害的影响,导致獐子岛公司资产受损,即獐子岛绝收事件,最终导致公司发生巨额亏损,税前利润为-131,915万元。2015年公司仍然处于亏损状态,主要就是自然灾害对海产养殖场的损害使得公司的盈利能力急剧下降,由此看来,此次自然灾害对獐子岛公司价值产生了负面影响。而在2017年,由于降水影响,獐子岛公司再一次发生了扇贝死亡事件,造成公司利润亏损。

(二)獐子岛公司递延所得税资产相关数据分析及影响

(1)近五年递延所得税资产占总资产比重

表1獐子岛公司2014—2018年递延所得税资产及占比(单位:万元)

20142015201620172018递延所得税资产18,3711239261119总资产487,824448,539447,423394,402355,434占比(%)3.770.030.020.020.03

由表1可以看出,獐子岛公司2015至2018年递延所得税资产占总资产的比重不足总资产的1%,而2014年递延所得税资产达到了总资产金额的3.77%,递延所得税资产前后发生如此大的变化,表明企业可能利用递延所得税资产对企业的利润进行盈余管理。并且公司在2014年财务报表中披露了对于本期确认的递延所得税资产,公司预计在2015至2019年间将累计实现11亿元的利润总额以产生足够的应纳税所得额进行抵扣。然而实际上公司在2015至2019年的利润总额并没有达到11亿元,从而说明公司的判断违反了谨慎性要求。由此看来,应当对递延所得税资产的确认条件进行完善,不应当仅依靠未来期间是否能获得足够的应纳税所得额为基础。

(2)对资产负债表的影响

表2獐子岛公司2014—2018年递延所得税资产对总资产的影响(单位:万元)

20142015201620172018总资产(扣除递延所得税资产前)487,824448,539447,423394,402355,434总资产(扣除递延所得税资产后)469,453448,416447,331394,341355,315差额18,3711239261119

由表2可以看出,2014至2018年,公司在年报中列示的总资产均高于扣除递延所得税资产后的总资产,且在2014年虚增资产金额达到了1.8亿元,由此可知,确认递延所得税资产能够使得公司的总资产增加,从而使得公司真实的资产状况被掩盖。另一方面,总资产虚增则会导致资产负债率偏低,使得公司偿债能力高于实际情况,从而对报表使用者产生一定的影响。

(3)对利润表的影响

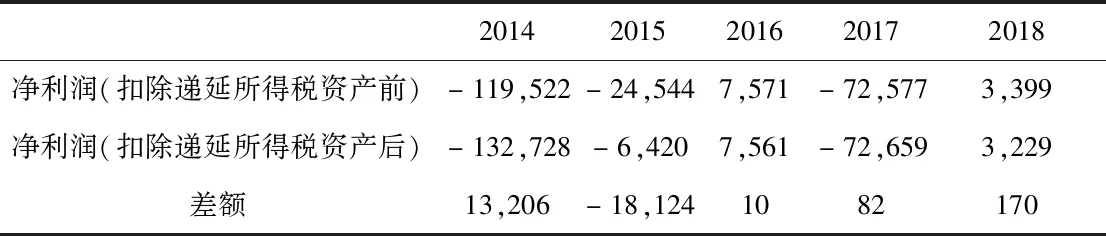

表3獐子岛公司2014—2018年递延所得税资产对净利润的影响(单位:万元)

20142015201620172018净利润(扣除递延所得税资产前)-119,522-24,5447,571-72,5773,399净利润(扣除递延所得税资产后)-132,728-6,4207,561-72,6593,229差额13,206-18,1241082170

由表3可知,由于公司2014年确认的大量递延所得税资产,导致递延所得税资产对公司净利润的影响较大,扣除前后的差额达到了13,206万元,意味着公司净利润虚增了1.3亿元。而在2015年至2018年,虽然递延所得税资产对净利润的影响没有2014年大,但是可以看出,扣除递延所得税资产前的净利润均高于扣除之后的净利润,可见递延所得税资产可以虚增企业的利润,使得公司经营业绩高于实际业绩,影响投资者的决策。

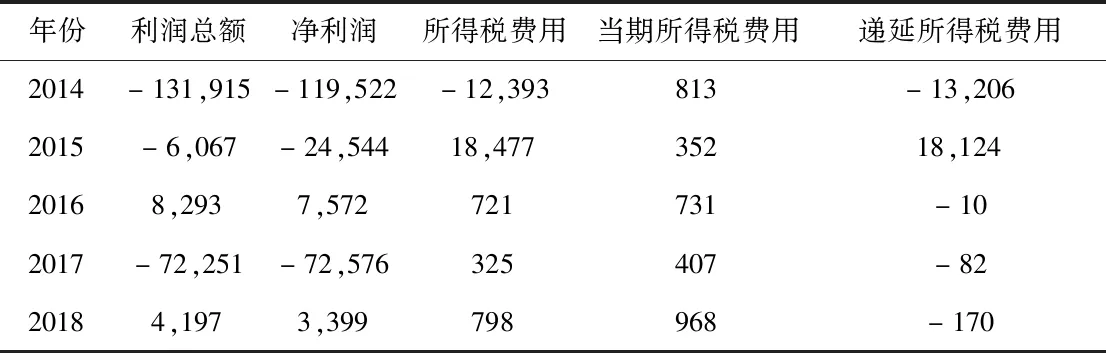

表4獐子岛公司2014—2018年净利润和所得税费用(单位:万元)

年份利润总额净利润所得税费用当期所得税费用递延所得税费用2014-131,915-119,522-12,393813-13,2062015-6,067-24,54418,47735218,12420168,2937,572721731-102017-72,251-72,576325407-8220184,1973,399798968-170

一般而言,企业的当期所得税费用为正值,则意味着企业当期是盈利的,反之,则是亏损的。但从上表4中可以看到,2014年至2018年当期所得税费用均为正值,而企业并非每年盈利。原因在于企业的所得税费用受到企业当期所得税和递延所得税的共同影响,而在递延所得税的影响下,企业的净利润与当期所得税之间变动没有规律性。例如,2014年獐子岛公司的当期所得税费用为813万元,但是由于同年獐子岛确认了巨额的递延所得税资产,导致公司当年的所得税费用为-12,393万元,破坏了利润与所得税费用之间的规律,影响了企业会计信息的可靠性与可理解性。

此外,獐子岛公司2014、2015年均处于亏损状态,若2016年仍然处于亏损状态则会影响公司的正常经营,于是2016年公司只确认了721万元的所得税费用,实现了7,572万元净利润,由亏损转为盈利,解除了退市风险。

综上所述,由于会计准则中规定的递延所得税资产的确认条件存在不足,使得一些企业对递延所得税资产的确认主要依靠会计人员和管理层的主观判断而缺少实际依据,企业可能会利用递延所得税资产操纵企业的利润,从而无法反应企业的真实盈利水平,另一方面,企业的递延所得税资产会通过所得税费用影响企业的税后利润,甚至会影响企业的财务报表和相关财务指标,使得财报使用者无法获取到真实的财务信息影响其作出的相关决策。

二、建议及启示

采用资产负债表债务法核算所得税会计,以便于提高会计信息的质量,提供更加有用的会计信息,但是由于其存在某些不足使得一些企业的会计信息质量下降,对报表使用者产生影响,本文通过对獐子岛公司近五年的递延所得税资产进行研究分析,对獐子岛公司递延所得税资产的信息质量存在的问题提出以下解决措施。

1、对递延所得税资产的确认条件进行完善

企业能够确认大额递延所得税资产主要是抓住了递延所得税资产确认条件存在一些漏洞,会计准则只规定了其确认条件依靠企业未来能否取得足够的应纳税所得额,而对于企业未来的经营变化主要依靠企业管理层的估计和判断,因此,应当完善递延所得税资产的确认条件,对于企业未来取得的应纳税所得额进行限定。此外,对于递延所得税资产确认金额较大的企业,应当规定其详细列示相关明细及产生的原因,以防止企业财务人员利用递延所得税调控企业利润。

2、提高企业财务人员执业能力

獐子岛公司2014年确认大量的递延所得税资产,主要是因为财务人员过高的估计了未来的企业的盈利能力,认为企业在2015至2019年能获取到11亿元的税前利润。由此可以看出,财务人员可能会依靠主观判断利用大额递延所得税资产操纵企业的利润。因此,企业应当对于财务人员进行专业培训,提高其专业知识水平,合理估计企业的未来盈利能力,合理确认递延所得税资产,提高财务报表的可靠性和相关性。

3、加大审计监督力度

獐子岛公司2014年由于自然灾害的影响致使近8亿元的存货遭受损失,最终造成了13.2亿元的巨额亏损,而公司大额存货亏损,会计师事务所认定其不存在重大错报,对于公司确认的不符合会计准则要求的大额递延所得税资产也没有受到质疑。会计师事务所对于上市公司的监督力度不够,可能会为上市公司利用递延所得税资产进行利润操纵提供可乘之机。因此注册会计师开展审计业务时应注意上市公司递延所得税资产的确认是否符合会计准则的规定。